1937 年の再現回避へ

~緊急性を帯びるリフレ政策の再構築~

【ストラテジーブレティン(50号)】

性急な出口政策の咎め

世界同時株価急落が再現した。リーマンショック以降の株価上昇トレンドに大いなる障害が現れている。政治の不手際により、市場心理が急激に悪化し、ようやく復活しつつあったリスクをとって将来に賭けると言うアニマルスピリットが著しく傷ついた。これは1937年不況再現の悪夢を呼び起こさせるものである。1929年世界大恐慌で1932年に380ドルから42ドルへと89%の暴落となった米国ダウ指数は、1937年3月にはボトム比4倍強の186ドルまで上昇した。しかし性急な財政緊縮と金融引締めによって、1938年3月には99ドルと12ヶ月で半減の大暴落となり、米国経済は再度不況に戻ってしまった。需要不足が解消されない中での性急な出口政策が、心理を冷え込ませたと言う点で、1937年と事情は酷似する。

緊縮政策の転換が求められる

株価の更なる下落により、政策変更を余儀なくされるというシナリオを想定する時に至った。もっとも、政策の不手際はまだ1937年と比べてわずかであり修正が可能なこと、当時の経験を熟知しているバーナンキ氏が世界金融の司令塔にいること、に救いがある。株価急落が世界的財政削減論議の棚上げと、協調金融緩和を実現できれば、株価と経済は急落から急反発へと転換する可能性がある。政策の大失敗が是正できなかった1937年ですら株価は大底の90ドルをつけたあと、9ヶ月間で60%の暴騰に転じている。

1937年経済に致命的となった財政緊縮は1937、1938年の2年間で歳出が20%減少すると言う極端なもので(財政支出は36年84億ドル、37年77億ドル、38年68億ドルと減少)、当時の財務当局を支配していた保守的自由主義者の頑迷な小さな政府の要求は、現在のティーパーティと類似している。翻って今回の財政削減合意は10年間で2.4兆ドル、年間で2400億ドルであり、それは年間歳出規模の約10%と無視できない規模である。ただ2400億ドルのうち確定分は年間900億ドルであり、残りは今後の議会でのネゴに委ねられており、変更の余地がある。また流動性政策は、緩和姿勢が維持されている。欧州危機の封じ込めなど国際協調とQE3などの歴史に学ぶ政策展開により、安定成長の持続は可能であろう。

困難の根源、空前収益と戦後最悪雇用の二面性

現在の米国経済困難の根源には、米国経済に明と暗とのコントラスト、過去最高の企業利潤と戦後最大の失業という二面性が存在していることにある。利益が需要と雇用に結実しないのである。この二面性の原因は、生産性革命にある。今世界はグローバリゼションとインターネット革命による空前の生産性革命のさなかにある。企業は日進月歩のビジネスモデル構築競争にせきたてられている。生産性の上昇は雇用コストの節約をもたらし、企業利益を押し上げているが、他方では雇用を低迷させ、家計所得の停滞と需要不足の原因ともなっている。そもそも生産性の向上とは同じ労働量投入の下での供給力の増大を意味するのであるから、需要が増加しないのであれば、供給過剰を回避するためには雇用をカットせざるを得ない。生産性革命は本質的に需要不足をもたらす傾向を持っていると言える。

過少消費と過剰貯蓄を如何に同時解決させるか

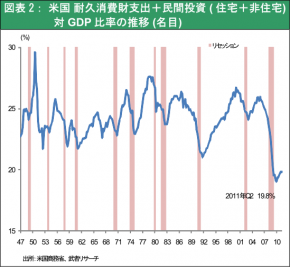

加えて今回は住宅バブルの後遺症という需要不足要因もある。米国の裁量的支出(不要不急の支出=耐久財支出、住宅投資、設備投資)のGDPに対する比率は図表2に見るように、戦後最低水準にある。つまり米国需要はかつて無く圧縮され(先送りされ)ているのである。また米国民間経済は過剰貯蓄の状態にある。家計では住宅価格の値下がりや雇用不安により、消費を萎縮させ貯蓄率を過度(5%強)に引き上げている。企業は収益回復と投資停滞により大幅キャッシュ余剰の状態にある。つまり過少需要と過剰貯蓄が同居していると言える。この両者をつなぐものがAnimalspirits、つまりより長期に対するコミットメントを高める心理である。人々は極端な不安心理にさいなまれる時、当座に必須のものだけを購入する。しかしより自信が強まってくれば購買品目を、食料→衣料→家電→車→家具・住宅へと、より長期耐用分野にシフトさせる。また住宅も借り家から持ち家にシフトする。また企業は最小限の維持修繕投資から増産投資へ、新分野投資、長期耐用資産投資へとコミットメントを長期化させる。このようにして人々がより長期をにらんだ購買や投資をおこなうことにより、需要に厚みが生まれるのであるが、今の米国はかつて無く短期志向が強まり需要の薄っぺらになっている。まさにAnimalspiritsが大きく損なわれているのである。

市場の反乱は世界的リフレ政策の再構築を求めている。特に異常な円高に直面している日本にとっては政策発動が緊要である。日本が世界的リフレ政策の牽引車になることが求められる。