瀬踏みする市場

~万全のドル供給、1930 年代との相違点~

【ストラテジーブレティン(52号)】

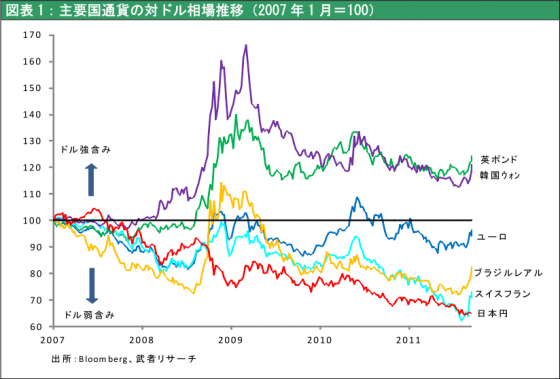

流動性危機下のラストリゾート、ドル堅調

主要国通貨に対してのドルの強さが、顕著になってきている。同時に金価格が軟化し始めた。つまり、金融危機が進行する局面において、ドルが一方的に買われるということが、徐々に鮮明化している。この様な危機深化の下でのドルへの資金シフトは、リーマンショック後の金融不安が高進した時にも起こったことで、金融機関や市場参加者が最も流動性の高い資産としてドルを持ち最後の支払い手段を確保していることを物語っている。これには2つの意味がある。第一は、欧州での流動性不安が一段と進行していく可能性が高いということを示唆している。例えば、9月20日のフィナンシャルタイムズによれば、シーメンスがフランスの銀行から預金を引き揚げてECBに預金を移したと報道されており、実際に銀行が資金調達難に陥って破綻するリスクが現実のものとなっている。当面は、アメリカの中央銀行がECBとの通貨スワップによって年末までにドルを際限なく供給するという事によって、マーケットは安堵している。しかしECBを中心とした資金供給には限界がある。財政資金を供給できるEFSF(欧州金融安定化基金)の規模と機能を拡充し資金供給を一気に倍加すること、ないしはギリシャのデフォルトなどにより損失を確定し一気に公的資金を注入すること、などの劇薬が投入されない限り市場の流動性不安は解消されないのではないか。

国際通貨体制の盟主ドル健在、1930年代との相違点

第二のドル堅調のポイントは、ドルが最後の支払いのラストリゾートであるということ、ドルに対する信認がこの様な危機において確認されているという事である。そして、その様なドルニーズに対応してアメリカの中央銀行が流動性を供給しようとしている。つまり、一連の動きは依然としてドルを中心としたグローバルな通貨体制が堅固であり、アメリカの中央銀行がドルの供給を続けることによって、1930年代の大恐慌の時に起こったような深刻な流動性危機の爆発が起きにくい状況であることを示している。1930年代は覇権国の英国から米国への移行期にあたっており、信用供与のラストリゾートが存在していなかった。

以上のように、最近のドルの強さは短期的にはまだ流動性不安が解消出来ない事を示すと同時

に、長期的にはドル体制そのものに不安がないことも示すという、二つの事柄を示唆している。

オペレーション・ツイストの効果と懸念

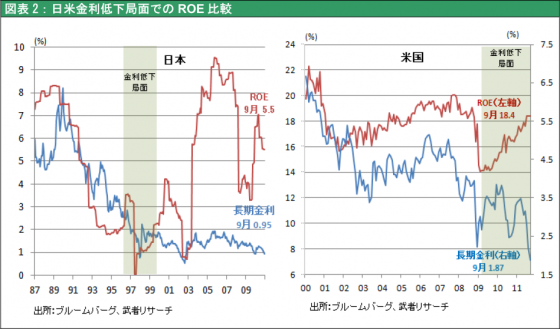

アメリカの中央銀行は昨日、オペレーション・ツイスト、つまり長期の国債を買って短期の国債を売るというバランスシートを膨張させない形でリスクテイクを促進する政策を打ち出した。オペレーション・ツイストは長期金利が低下することによって、株価を押し上げる、あるいは住宅ローンの取得を促進する、又はリスクテイクを活発化させるという可能性がある。しかし他方で、懸念されているのは銀行の利ザヤが圧縮される事によって銀行の信用創造が抑制されるのではないか、というマイナスの側面である。このマイナスの側面は日本のイールドカーブがフラット化した時にも起こったことで、もっともな懸念である。

日本との相違点

しかし、日本とアメリカには2つの大きな違いがある。その一つは、アメリカの企業収益が非常に好調なので、長期金利の低下により株式に資金を振り向けるというリスクテイクに合理性が充分にあるという事である。他方、日本の場合には企業収益が非常に悪かった為に、低下した長期金利でお金を借りて株を買うという投資行動に合理性はなかった。

二つ目のポイントは、日本の場合は間接金融が主体であった為に、銀行の収益がイールドカーブのフラット化により悪化すると、それが信用創造にネガティブな影響をもたらした。しかし、アメリカの場合金融は7割が直接金融なので、金融機関の収益の悪化を通して信用収縮を招くというより、長期金利の低下を通して積極的な資産取得を促すという側面の方が大きいと思われる。

この様に、オペレーション・ツイストのマイナスの側面はあるものの、積極的なリスクテイクを促すという可能性が強いと思われる。今後もアメリカの中央銀行のリスクテイク促進策が期待できること、株価のバリュエーションが著しく魅力的になっていることなどから、ヨーロッパの流動性危機はあるものの、株式市場は一方的に下落していくとは思われない。市場は欧州流動性危機が封じ込められるかどうかを注視しながら、下値の瀬踏みを始めるのではないか。