株高・低金利の併存は、なぜ好材料なのか~ 日銀新総裁指名から始まる日本株高の第二ステージへ ~

【ストラテジーブレティン(92号)】

日銀新総裁指名、日銀の新政策が視野に入り、日本株高は第二ステージに入る可能性が高い。11月からこれまでの上昇はアベノミクスの期待相場、これからは具体的政策を織り込む相場となる。日経平均は3月末12,500円を超えていくだろう。

黒田氏有力に、日銀総裁指名で第二の株高ステージへ

昨日(2013年2月20日)の読売新聞によると、本命と見られていた武藤氏が総裁指名レースから脱落したようである。武藤氏は官僚中の官僚であり、信念を持ってリフレ政策を推進する人物という点での懸念が挙げられ、市場が必ずしも歓迎しない候補であった。同紙は候補者が岩田一政氏、岩田規久雄氏、黒田東彦氏、伊藤隆敏氏に絞られたと伝えているが、この中では俄然、黒田氏が有力と思われる。岩田規久男氏はリフレ政策に対しては信念の人ではあるが、学者故、行政手腕は未知数であり、国際金融の現場からの距離もあり、可能性は低いであろう。伊藤隆敏氏はインフレターゲット論者とはいうものの、みんなの党が「1ドル=75円でも円高ではない、等と主張する人は本末転倒」と主張するように、その論理と信念において一貫性が疑わしい。岩田一政氏は残る有力候補であるが、量的金融緩和手段としての外債50兆円購入という持論は、その実現可能性から疑問符が付く。諸外国の為替操作批判には耐えられないのではないか。

筆者は黒田氏が、安倍首相が求める「デフレ脱却への意思と能力、国際社会に対する発信力」を満たしているうえ、財務省財務官、アジア開銀総裁という実績から実務能力は証明済みであり、最有力と考える。氏のデフレ脱却への強い希求と日銀批判は今に始まったものではない。以下は、半年前の筆者レポートからの抜粋である(2012年6月6日付、ストラテジーブレティン72号)。

『政策に大きな影響力を持つ黒田東彦アジア開銀総裁(元財務省財務官)は「長期デフレが続いている現状では国内の消費・投資は盛り上がらない」「諸外国のようにターゲットをはっきり掲げ、それを実現するための政策を強化するべきだ」「1%の(インフレのゴール)では到底デフレ脱却にならない」「もっとはっきりターゲットを決めなければいけない。たとえば1年から1年半のうちに脱却することにして、それに向けて金融緩和を徹底すべきだ」(2012年6月4日付、朝日新聞)と述べている。政策中枢の経験者がかくも具体的に政策の誤りを指摘すること自体、異例である。日銀包囲網が強まっている事がうかがわれる。日銀包囲網が猛然遅強まる中で、日銀は従来のかたくなな姿勢を維持することはできないだろう。』

黒田氏が総裁に指名されれば市場は大きくポジティブに反応するだろう。そして氏の打ち出す金融政策の新機軸を期待し、しばらく足踏みにあった日本株価は再度高値を追い始めるのではないか。

国債買い入れを軸としたリスクテイク促進

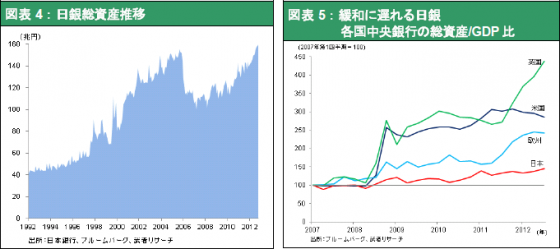

新総裁は、日銀のバランスシートを大きく(数十兆円単位で)膨張させる量的金融緩和(QE)の新機軸を打ち出すであろう。その主たる対象は、①外債、②リスク資産(ETF、REIT等)、③日本国債、が考えられる。そのいずれも効果的ではあるが、①は為替介入と取られ海外からの批判が高まる、②は買い入れ対象の市場規模が小さすぎ、市場インパクトが大きすぎる、等の問題がある。結局現実的なのは、③であろう。従来残存期間3年未満に限られていた国債の買い入れ対象期間を延長し、一気に買い入れ額を増やす。それはバーンナンキ米連邦準備制度理事会(FRB)議長によるQE2そのものであろう。

QE2では、ギリシャ危機ぼっ発後の市場心理が不安定化した局面(2010年11月から8カ月間)において、長期金利の押し下げを通じたリスクテイクの促進、リスクプレミアムの圧縮を意図し、総額6,000億ドルの追加国債購入が行われた(図表3参照)。将来インフレの懸念、新興国通貨高と投機を増長させるなどの批判はあったが、米国株高を大きく促進し、経済と市場にアニマルスピリットを喚起して、持続的成長を可能にした。

それにしてもアベノミクスの登場により、昨年11月からの3カ月間で30%の株高、20%の円安となったにもかかわらず、日本国債の利回りは0.7%と低迷を続けている。この債券市場の無反応について、「アベノミクスの無効性の証拠」と言い立てる人々がいる。債券市場は全くインフレ期待を高めておらず、株式市場のアベノミクス期待は、実体がないというものであるが、それは間違っている。

リフレ政策の経路は、インフレ期待の高まりから恐怖心を煽り、リスク資産からの逃避を進めるものではない。資産価格上昇の可能性を確信させ、リスク資産投資を促進するのだ。そのためには、同じ国債でもよりリスクの高い残存期間が長い国債の価格が値上がりし(=金利が低下し)、リスク回避者(より残存期間が短い国債保有者)よりも、運用成果が高まらなくてはならない。QEに見られる信用緩和の要諦は、よりリスクの高い資産がより値上がりするとの期待の連鎖を、確かにすることにある。インフレ期待が直ちに高まり、(長期金利が上昇することによって)よりリスクの低い短期国債がよりリスクの高い長期国債投資より投資妙味が高まる、等ということは政策目的からして起こり得ないことなのである。実際、米国のQEの過程では、政策発動とともに長期国債利回りが低下し、直ちに株高など資産価格の上昇が起こった。日本で想定されるQEも同様で、先ず長期金利が低下し、株価や不動産価格も値上がりする、全面高が起きると考えるべきである。

インフレ到来、日本国債暴落、日本売り等と悲観論に基づきつつ、消去法的に株価上昇を主張する議論も、裏切られるだろう。いずれ景気回復やデフレ脱却による緩慢な金利上昇が起きるだろうが、それは良い金利上昇である。

日銀は「先ず隗より始めよ」、日銀が自らリスクテイクの度合いを強めること、リスク資産にコミットすることが必要である。

「アベノミクス=QE」はインフレ期待という恐怖を求めるものではなく、「成長期待=収益期待」というチャレンジを求めるものである。アベノミクスは、あらゆる悲観論を打破するだろう。