FOMCについて~金融政策スタンスとドル相場の行方は?

- 政策金利は据え置きでした。また、経済外的リスクを背景に早期利上げ打ち止めが示唆されました。

- さらに、連銀総資産の正常化(圧縮)に係る、現行の方針を変更する用意がある旨も示されました。

- 緩和的スタンスは当面のドル安要因ながら、景気が刺激されれば中期的にはドル高要因と考えます。

すでに打ち止め?

29-30日に開かれたFOMC(米連邦公開市場委員会)では、政策金利のFF金利誘導水準が2.25-2.5%で据え置かれました。委員会終了後に発表された声明文では、「FF金利の緩やかな引き上げが適当」という前回会合までの文言が削除され、それに代えて、最近の世界経済や金融市場の情勢に照らした、政策金利の目標の調整が示唆されました。その理由として、政治リスクの増大が挙げられており、経済外的要因を政策判断に反映した形です。

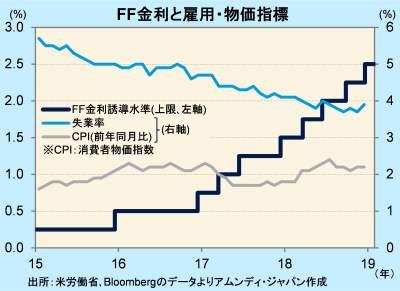

米国では、失業率が4%割れ、CPI上昇率が+2%前後と、「雇用の最大化と物価の安定」という金融当局の目標がほぼ達成されています。それを受け、3%程度に向けた緩やかな利上げが指向されていました。しかし、今回の声明文で、その目標が引き下げられ、早期に利上げが打ち止めとなる可能性が高まったと見られます。アムンディでは、3月に1回・0.25%利上げ、2.5-2.75%で打ち止めが従来から予想ですが、現行水準で打ち止めになる可能性も出てきたと考えます。

結果的にはドルを下支え

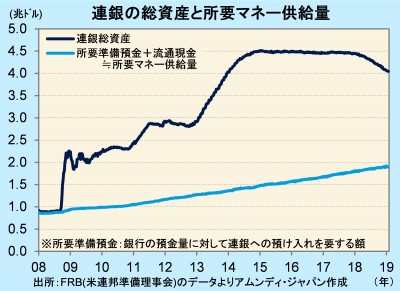

また、これまで進めてきた、連邦準備銀行(連銀)の総資産を圧縮し、リーマンショック以前の、所要マネー供給量とほぼ同水準にする政策方針を変更し、早期に終了する可能性が出てきました。当初の方針通りだと、21年末頃までにほぼ達成され、総資産は2.5兆ドル程度となる予定でした。どの水準で終了させるかは今後の検討課題ですが、仮に今年中で終了した場合、3.5兆ドル程度が予想されます。

金融当局の政策スタンスは、大きく緩和方向に傾きました。これは、経済外的なリスクが米国経済にとって脅威ではないと判断されるまで続くと考えます。緩和的な政策スタンスは、為替相場から見ればドル安要因と考えられます。ただし、これが結果的に好調な景気の維持につながれば、市場も安定し、利上げや総資産圧縮の余地が再び出てくることも十分あり得ます。したがって、中期的にはドル高要因でもあると考えます。

アムンディ・マーケットレポートはこちら

アムンディ・ジャパン株式会社

金融商品取引業者 関東財務局長(金商)第350号

加入協会:一般社団法人 投資信託協会/一般社団法人 日本投資顧問業協会/日本証券業協会/一般社団法人 第二種金融商品取引業協会