FOMC~今後の米金利、為替相場の展望

- FF金利は0.25%引き上げの1.75-2.0%でした。景気、インフレ見通しの上方修正が反映されました。

- 景気、インフレ見通しが長期予想を上回り、その分FF金利を高めに誘導することを想定しています。

- 金融政策と景気のバランスの適切さが維持されていれば、米金利と為替相場は安定すると考えます。

より明るい見通しに対応

12-13日、FOMC(米連邦公開市場委員会)が開かれ、FF金利誘導水準は0.25%引き上げられ、1.75-2.0%とされました。従来の想定を上回る好調な景気や、徐々に目標に近づくインフレ率に対応した形です。

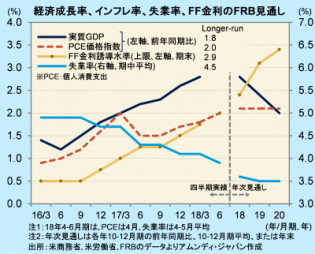

委員会メンバーの経済見通し(3、6、9、12月発表)では、18年の実質GDP成長率は3月時点の+2.7%から+2.8%、失業率は同3.8%から3.6%へと修正されました。また、PCE価格指数は+1.9%から+2.1%へ上方修正され、景気、インフレ率双方で、より明るい見通しが示されました。

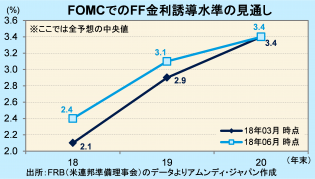

以上を踏まえ、FF金利誘導水準の見通しは、18年末は3月時点の2.1%から2.4%へ上方修正されました。これは、年内に0.5%高い2.25-2.5%とすることを意味しています。0.25%利上げ2回分です。なお、19年末は、18年末の修正を受け、ほぼ平行移動させた形です。これに対し、長期予想(Longer-run、上図参照)はいずれも、18、19年の予想より控えめな水準であり、18、19年はより明るい景気の下で、FF金利をやや高めに誘導するという政策スタンスが見て取れます。

カギは景気実態と金融政策のバランス

米中長期金利、ドル・円相場は、利上げにもかかわらず、おおむね安定しています。2月上旬から3月下旬にかけて、米国で金融引き締めが強化されるとの見方から長期金利の上昇が加速し、景気に対する先行き不安でドル安・円高が進行しました。当時も現在も、年内の利上げ回数増加で同じなのに市場の反応が異なります。これは、その後の米国景気が実際好調で、金融当局の「市場との対話」が浸透したためと見られます。

米中長期金利の動きを10年国債利回りと2年国債利回りとの差で見ると、前回利上げした3月21日時点の0.6%(それぞれ2.9%と2.3%)から0.4%(同じく3.0%と2.6%)へと縮小しました。利上げ1回増加を織り込んだ動きと見られます。10年国債利回りがほぼ横ばいになっているのは、長期予想が利上げ後の景気減速を示唆していることを反映していると見られます。

また、ドル・円相場は、日米金利差拡大という点ではドル高要因ですが、ある程度利上げが進んでくると、その後の景気減速も市場が反映し始めるため、ドル高の余地が狭まってくる傾向があります。今回は、市場が利上げ回数増加を織り込み、金融政策と景気実態とのバランスが適切と判断されていると見られます。したがって、双方の影響がほぼ均等に市場に反映され、ドル・円相場は当面、1ドル110円近辺でレンジ相場を形成すると見込まれます。

アムンディ・マーケットレポートはこちら

アムンディ・ジャパン株式会社

金融商品取引業者 関東財務局長(金商)第350号

加入協会:一般社団法人 投資信託協会/一般社団法人 日本投資顧問業協会/日本証券業協会/一般社団法人 第二種金融商品取引業協会