FOMCについて~金融政策とドル・円相場との関係は?

- 政策金利は据え置きでした。前回会合で利上げ休止を表明し、景気動向もそれに沿った動きです。

- 今後の金融政策は、年内は利上げ見送り、10月以降の連銀総資産削減の停止で変わりません。

- 金融政策正常化の流れを景気面で不安視する市場に対して当局が歩み寄ったことはドルにプラスです。

利上げ休止判断に沿った景気動向

30-1日に開かれたFOMC(米連邦公開市場委員会)で、政策金利のFF金利誘導水準は、2.25-2.5%で据え置かれました。委員会終了後に発表された声明文では、雇用環境は改善が続いているものの、個人消費は1-3月期に減速したとして、インフレ率はやや低下しているという認識です。生産や設備投資も1-3月期に伸び悩み、前回会合(3月19-20日)では利上げ休止が表明されましたが、その後の景気動向も、それにほぼ沿った動きとなっています。

3日に発表された4月の雇用統計では失業率が3.6%と、ほぼ半世紀ぶりの低水準を記録した一方、実質GDPでは、1-3月期の個人消費は前期比年率+1.2%と、前期の同+2.5%から減速し、設備投資も同+2.7%と同じく+5.4%から減速しました。また、3月のコアCPIは前年同月比+2.0%と+2%台を維持しつつも、最近1年間では最低、1-3月期の鉱工業生産は前期比-0.1%と伸び悩みました。

市場と当局との見方の接近はドルにプラス

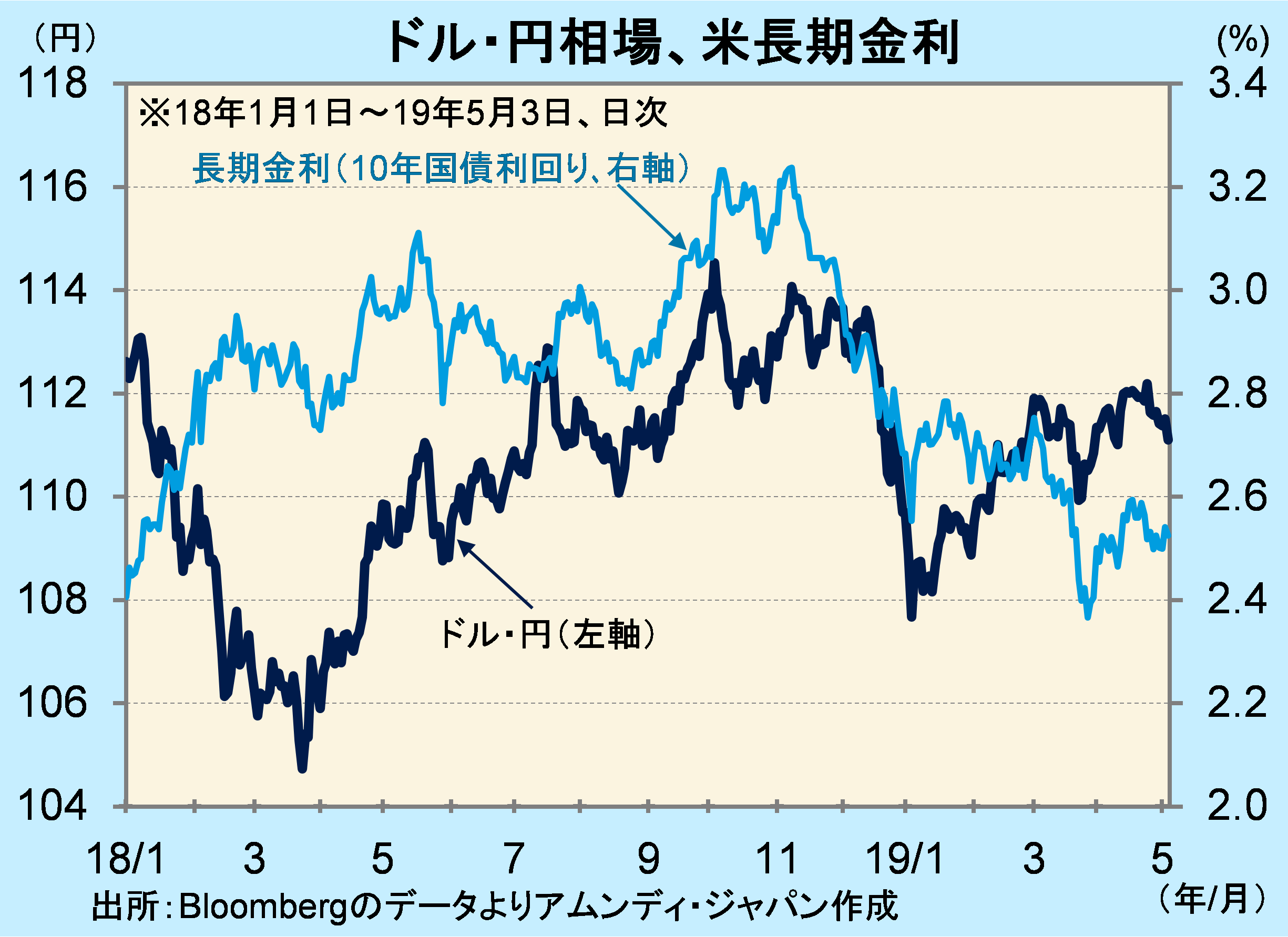

ドル・円相場は、米国の景気減速で長期金利が低下する中、底堅く推移しています。これは、ドル・円相場の形成のされ方が、①金融相場(金利上昇〔低下〕⇔ドル高〔安〕)から、②景気実態を重視した相場に転換したためと思われます。

昨年からのドル・円相場に照らすと、18年1-2月の動きは②のケースで、金利上昇⇔ドル安・円高でした。景気先行き不安が為替市場で反映されたと見られます。18年11-12月は①のケースと考えられます。そして、年明け後の動きは18年1-2月の逆で景気先行き不安の後退が反映されたと見られます。市場では長期金利低下で逆イールド(金利水準が長期<短期)になると、景気後退が近いとの見方から一時的にドル安・円高に振れる局面もあると思われます。しかし、市場と当局双方が景気に対して減速方向との認識で一致していることが市場の安心感を強め、ドルにはそれほど逆風にはならず、むしろプラスになるのではないかと考えます。

アムンディ・マーケットレポートはこちら

アムンディ・ジャパン株式会社

金融商品取引業者 関東財務局長(金商)第350号

加入協会:一般社団法人 投資信託協会/一般社団法人 日本投資顧問業協会/日本証券業協会/一般社団法人 第二種金融商品取引業協会