マーケットエンタープライズ(3135) 四半期の過去最高売上高を更新

小林 泰士 社長 |

株式会社マーケットエンタープライズ(3135) |

|

企業情報

|

市場 |

東証プライム市場 |

|

業種 |

小売業(商業) |

|

代表者 |

小林 泰士 |

|

所在地 |

東京都中央区京橋3-6-18 東京建物京橋ビル |

|

決算月 |

6月 |

|

HP |

株式情報

|

株価 |

発行済株式数(期末) |

時価総額 |

ROE(実) |

売買単位 |

|

|

851円 |

5,329,205株 |

4,535百万円 |

24.2% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

0.00 |

– |

-102.63円 |

– |

253.92円 |

3.4倍 |

*株価は3/8終値。発行済株式数、DPS、EPSは24年6月期2Q決算短信より。ROE、BPSは前期実績。

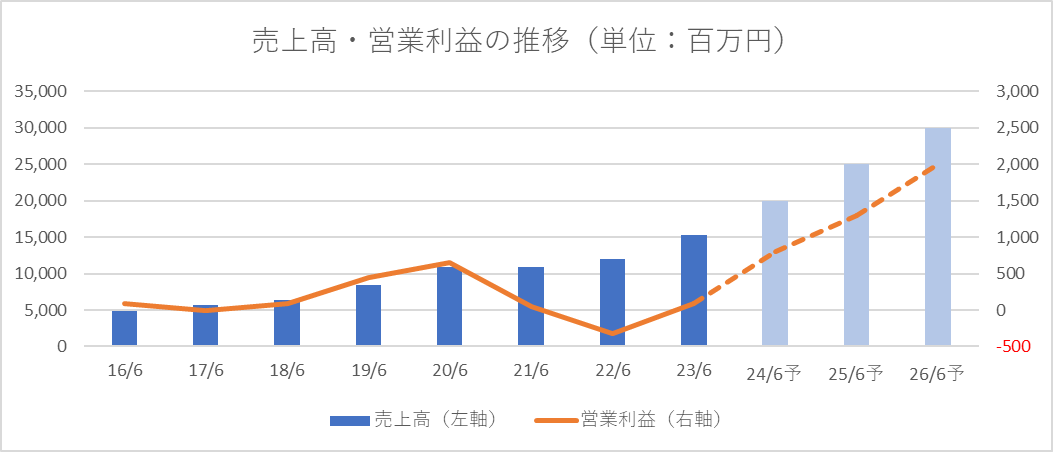

連結業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

親会社株主帰属利益 |

EPS |

DPS |

|

2019年6月(実) |

8,472 |

452 |

455 |

203 |

39.87 |

0.00 |

|

2020年6月(実) |

10,904 |

655 |

664 |

291 |

55.90 |

0.00 |

|

2021年6月(実) |

10,875 |

54 |

32 |

-40 |

-7.63 |

0.00 |

|

2022年6月(実) |

11,986 |

-319 |

-328 |

-404 |

-76.29 |

0.00 |

|

2023年6月(実) |

15,257 |

94 |

278 |

290 |

54.56 |

0.00 |

|

2024年6月(予) |

18,000 |

100 |

-135 |

-547 |

-102.63 |

0.00 |

*単位:百万円、円。 予想は会社予想。

(株)マーケットエンタープライズの2024年6月期2Q決算概要などをお伝えします。

目次

今回のポイント

1.会社概要

2.2024年6月期2Q累計決算概要

3.2024年6月期業績予想

4.2024年6月期を期初とする3か年計画を策定(再掲)

5.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

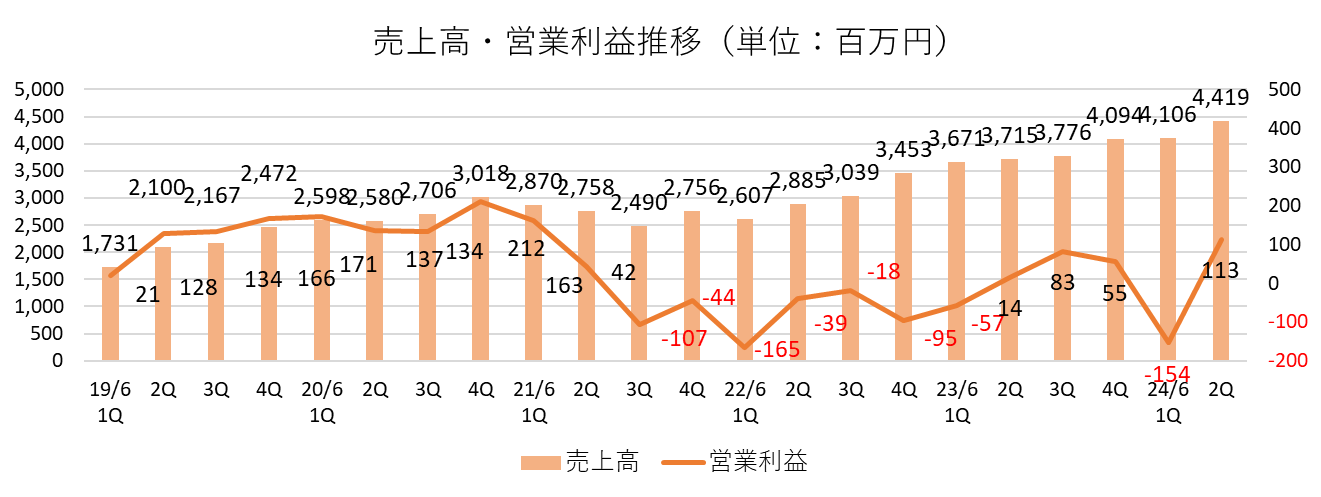

- 24/6期2Q累計売上高は前年同期比15.4%増の85億26百万円。ネット型リユース事業を牽引役に、1Q、2Qともに四半期の過去最高売上高を更新した。売上総利益も前年同期比16.1%増の31億14百万円と伸長したものの、先行投資を含めた販管費も同15.8%増となったことから、営業利益は41百万円の赤字となった。四半期ベースでは、2Qの営業利益は1Qの先行投資をこなし、1億13百万円と、前年同期比、前期比(1Q比)とも大幅に改善した。

- 1Qの遅れを織り込む形で、24/6期会社計画は、売上高180億円(前期比18.0%増、従来計画200億円)、営業利益1億円(同5.7%増、同8億円)に引き下げられた。バイヤーの生産性が1Qに想定通りに向上しなかったことに起因した減額修正であるが、2Qからは生産性が向上していることから、下期の動向を注視していきたい。なお、新規拠点2カ所(南大阪、広島)を開設、コンタクトセンターの増設から1Qは費用が先行する前提にそもそもなっていたことおよび、本社移転費用(-1億円)が計画には織り込まれていることも覚えておきたい。

- 中期計画(26/6期売上高300億円、営業利益20億円)について、見通しの変更はなされていない。評価性損失の計上を除けば、想定の範囲内で進捗しているとのことである。中期計画達成の鍵は潜在層の開拓に係る部分が大きい。引き続き注目していきたい。

- 23年6月期に浮き彫りとなった課題に対し愚直に取り組んでいる印象。短期的な課題である個人向けリユース事業の稼働バイヤーの採用も計画通りに進んだ一方、バイヤー当たりの生産性に課題を残した上期となった。ただし、潜在層へのアプローチという短期で解決できないことに取り組んでいること、2Q以降きちんと対応策に取り組んでいることから、現段階において中期計画の進捗に疑義を抱く必要はないだろう。1Qの遅れを織り込む形で、24/6期会社計画は減額修正されたが、そもそも投資が先行する上期は利益が出にくいことは明確だったことを再度思い出したい。2Q以降の取り組みが下期にしっかりと繋がっていくか、具体的には各事業の粗利率または営業利益率が向上していくかが通期計画達成の鍵を握ると考える。中期的には潤沢な潜在ユーザーに対し、どのように認知度を高め、市場を創造していくのかに引き続き注目していきたい。それが同社に付与されるバリュエーションの引き上げに影響を与えることとなろう。

1.会社概要

リユースを核とした持続可能な社会を実現する最適化商社を目指し、事業を展開している。最適化商社とは、多様化する消費行動や様々な消費スタイルに対し、個々人、そして一部の商品・サービスにおいては法人にまでその枠を広げ、インターネットを通じて、最適な選択肢を提供できる会社と同社は定義している。なお、マーケットエンタープライズという社名の由来は、市場(マーケット)と冒険的創出(エンタープライズ)。「市場を創出していく会社を築き上げたい」という創業時の思いが込められている。

事業は、ネット型リユース事業、メディア事業、モバイル通信事業の3事業に分かれ、ネット型リユース事業は、個人向けリユースを中心に農機具の取扱い、全国のリサイクルショップと消費者をつなぐリユースプラットフォーム「おいくら」も手掛ける。メディア事業は、通信関連、リユース関連、消費関連等、消費者にとって関心の高い分野にフォーカスしており、通信事業は連結子会社(株)MEモバイルがWiMAX(高速無線通信サービス)サービス「カシモWiMAX」を展開している。グループは同社と連結子会社(株)MEモバイル、(株)MEトレーディング、(株)UMM、MARKETENTERPRISE VIETNAM CO., LTD.の5社。

2021年2月、東京証券取引所マザーズ市場から東京証券取引所市場第一部へ市場変更。2022年4月、市場再編に伴い東証プライム市場へ移行した。

【1-1事業概要】

(1)ネット型リユース事業

販売店舗を有さずインターネットに特化したリユース品の買取及び販売に関するサービスを展開する同社グループの基幹事業。

買取においては「高く売れるドットコム」を総合買取サイトの基軸とし、商品カテゴリー別に分類された複数の買取サイトを自社で運営している。販売においては「Yahoo!オークション」はじめ、「楽天市場」、「Amazon」、「メルカリ」、自社ECサイト「ReRe(リリ)」など複数サイトへ同時出品し、インターネットを通じて商品を販売している。主に「大型」「高額」「大量」といった、CtoC(個人間取引)では梱包や発送が難しい商品を取扱い、CtoBtoCというプロセスで同社が取引に介入することで、品質担保をはじめ、リユース品の売買に対して顧客に安心感を提供している。近年ではこれらで培ったナレッジ・ノウハウを元に農機具分野へ参入し、国内のみならず農機具輸出事業を展開するなど、既存事業とのシナジーを活かして事業の多角化に努めている。また、全国のリサイクルショップが加盟し、売り手である一般消費者と買い手であるリサイクルショップをマッチングするインターネットプラットフォーム「おいくら」の基盤拡充に向けた施策を行っている。

①個人向けリユース

商品ジャンル毎30種の買取専門サイトを用意し、月間で約4万件に及ぶ買取依頼に対してコンタクトセンターで事前査定を行い、買取価格や買取方法を提案する。

出張(自社の物流網を用いた顧客宅への訪問買取)、宅配(同社が宅配キットを用意)、店頭(リユースセンターへの持ち込み)の3つの買取方法があり、いずれの場合も過去のオークションの落札価格や価格比較データを取り込んだ自社データベースを活用し、顧客に迅速に買取金額を伝える「事前査定」を実施している。このため、顧客は安心してサービスを利用できる。

買い取った商品は全国12都市で展開するリユースセンターで管理し、販売は、「Yahoo!オークション」、「Amazon」、「楽天」、「メルカリ」といった主要ECマーケットプレイスや自社ECサイト「ReRe(リリ)」に同時出品している。商品在庫を一元管理するシステムを自社開発しているため、どこかのサイトで売れると自動的に他サイトの在庫が消し込まれる。このように、複数サイトに同時に出品して販売できるため、商品回転率が高い点も同社の強みとなっている。また、販路の多様化が進んでいるため、買取が伸びれば売上の拡大に繋がる仕組みを構築している。こうした、完全自社開発の統合基幹業務システムをベースにして、一気通貫で高品質なリユースサービスを提供できる体制を確立している点は同社の大きな強みである。また、独自の研修プログラムやオペレーションシステムを構築しており、サービスレベルの標準化にも注力している。

(同社資料より)

②マシナリー(農機具)

個人向けリユースで培ったノウハウを活かし、中古農機具の買取から国内販売・輸出まで一気通貫のビジネスフローを確立している。

日本のトラクターは性能が高く、中古でも壊れにくいためUsed in Japan としてヨーロッパ、中東、アジアで需要が高い。これまでに81ヶ国以上への実績があり現在も海外販路を拡大している。

(同社資料より)

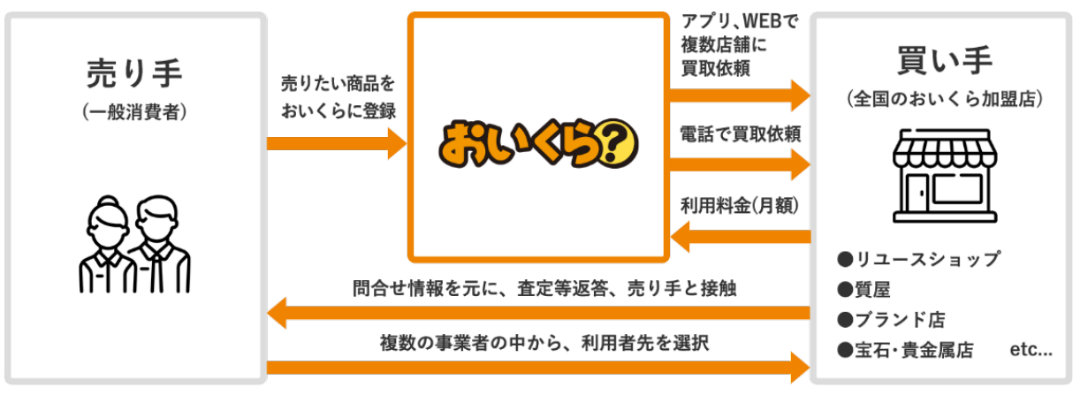

③おいくら

全国のリサイクルショップや買取専門店、質屋などと、「物を売りたい」一般の消費者とをつなぐ集客支援マッチングプラットフォーム「おいくら」を運営している。

査定したい・売りたいリユース品の情報を登録するだけで複数のリユースショップに依頼が可能で、最適な買取業者を選択することができる。

持続可能な循環型社会の実現に向けて地方自治体との連携に注力している。2023年12月末時点で94自治体と連携しており、人口カバー率(連携自治体の人口÷日本の総人口)は26.7%と、総人口の1/4を超える。

(同社資料より)

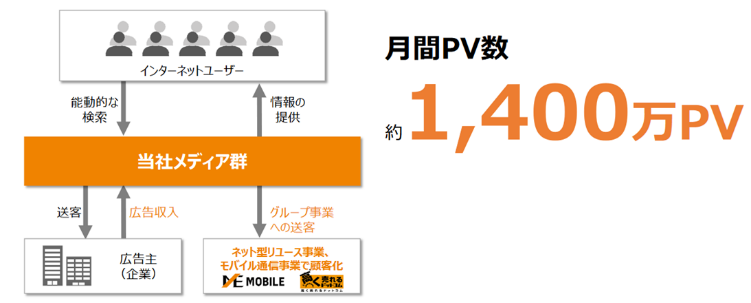

(2)メディア事業

賢い消費者への情報提供を目的に通信、モノの売買や修理に関するサイトなど8つの最適なウェブコンテンツを提供。広告掲載企業への送客により広告収入を得ている他、連結子会社(株)MEモバイルへ送客し同社サービスで顧客化している。

|

|

(同社資料より)

(3)モバイル通信事業

連結子会社(株)MEモバイルがWiMAXサービス「カシモWiMAX」を展開している。収益モデルは回線販売に伴う販売奨励金収入と、累積販売回線数に伴う回線料収入。既存の回線契約により発生が見込まれる将来の通信料収入などの収益である「将来収益」の拡大を目指している。

【1-2 SDGsの取組】

同社グループは2006年の設立以来、「持続可能な社会を実現する最適化商社」として事業を展開してきた。

消費者に対してのみならず、教育・経済・自然環境など、社会的課題や外部環境が変化する中で、社会全体へ最適で持続可能な選択肢を提供しており、。SDGsが示す17の目標のうち、特に目標12「つくる責任つかう責任」と目標17「パートナーシップで目標を達成しよう」の2つは、同社の中核であるネット型リユース事業を通じて、循環型社会の推進や多様な外部パートナーと積極的に連携しながら、さまざまな取り組みを進めている。

(同社資料より)

2.2024年6月期2Q累計決算概要

【2-1連結業績】

|

23/6期2Q累計 |

構成比 |

24/6期2Q累計 |

構成比 |

前年同期比 |

|

| 売上高 |

7,386 |

100.0% |

8,526 |

100.0% |

+15.4% |

| 売上総利益 |

2,682 |

36.3% |

3,114 |

36.5% |

+16.1% |

| 販管費 |

2,726 |

36.9% |

3,155 |

37.0% |

+15.8% |

| 営業利益 |

-43 |

– |

-41 |

– |

– |

| 経常利益 |

-73 |

– |

-282 |

– |

– |

| 四半期純利益 |

-134 |

– |

-627 |

– |

– |

* 単位:百万円。四半期純利益は、親会社株主に帰属する四半期純利益。

1Qの遅れを取り戻せず

24/6期2Q累計売上高は前年同期比15.4%増の85億26百万円。ネット型リユース事業を牽引役に、1Q、2Qともに四半期の過去最高売上高を更新した。

売上総利益も前年同期比16.1%増の31億14百万円と伸長したものの、先行投資を含めた販管費も同15.8%増となったことから、営業利益は41百万円の赤字となった。四半期ベースでは、2Qの営業利益は1Qの先行投資をこなし、1億13百万円と、前年同期比、前期比(1Q比)とも大幅に改善した。

デリバティブ評価損1億91百万円が営業外費用に計上されたこともあり、経常利益は2億82百万円の赤字となった。四半期純利益は、減損損失1億90百万円の計上により、6億27百万円の赤字となった。双方の損失計上を控除した利益水準については、先行投資をしっかりと吸収しつつ中期計画達成に向けて着実に進捗していると同社は考えている。

なお、デリバティブ評価損については、22年9月にSBI証券と締結した差金決済型自社株価先渡取引契約によって発生するものである。これは四半期末の株価と前四半期末の株価の差異によって、株価が上回れば評価益、下回れば評価損を計上するというスキームになっている(キャッシュ・フローへの影響はなし)。

減損損失については、個人向けリユースを中心としたネット型リユース事業が当初計画に対し収益化の遅延が生じたことを受け、事業拠点の設備・備品等を減損処理したことに起因している。直近では急速な生産性の向上がみられるとのことだが、早期に減損対応を行った形である。今後、生産性向上のペースを一層加速させ、早期に収益計画の遅れを取り戻すことを目指すとのこと。なお、上期実績に鑑み、同社は通期会社計画を下方修正した。詳細については後述する。

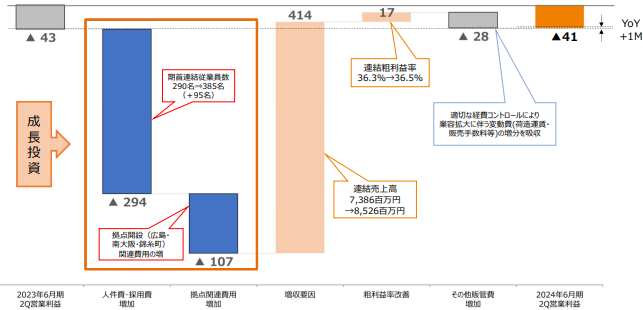

営業利益の増減益分析(単位:百万円)

*同社資料から抜粋。

【2-2 セグメント別動向】

|

23/6期2Q |

構成比 |

24/6期2Q |

構成比 |

前年同期比 |

|

|

ネット型リユース事業 |

4,071 |

55.1% |

5,111 |

59.9% |

+25.5% |

|

メディア事業 |

393 |

5.3% |

330 |

3.9% |

-16.0% |

|

モバイル通信事業 |

2,995 |

40.5% |

3,113 |

36.5% |

+3.9% |

|

セグメント内消去 |

-74 |

-1.0% |

-28 |

-0.3% |

– |

|

連結売上高 |

7,386 |

100.0% |

8,526 |

100.0% |

+15.4% |

|

ネット型リユース事業 |

121 |

3.0% |

153 |

3.0% |

+25.7% |

|

メディア事業 |

230 |

58.6% |

154 |

46.7% |

-33.1% |

|

モバイル通信事業 |

87 |

2.9% |

176 |

5.7% |

+103.2% |

|

調整 |

-483 |

– |

-525 |

– |

– |

|

連結営業利益 |

-43 |

– |

-41 |

– |

– |

*単位:百万円。利益の構成比はセグメント売上高に対する利益率。

*単位:百万円。同社資料より作成。

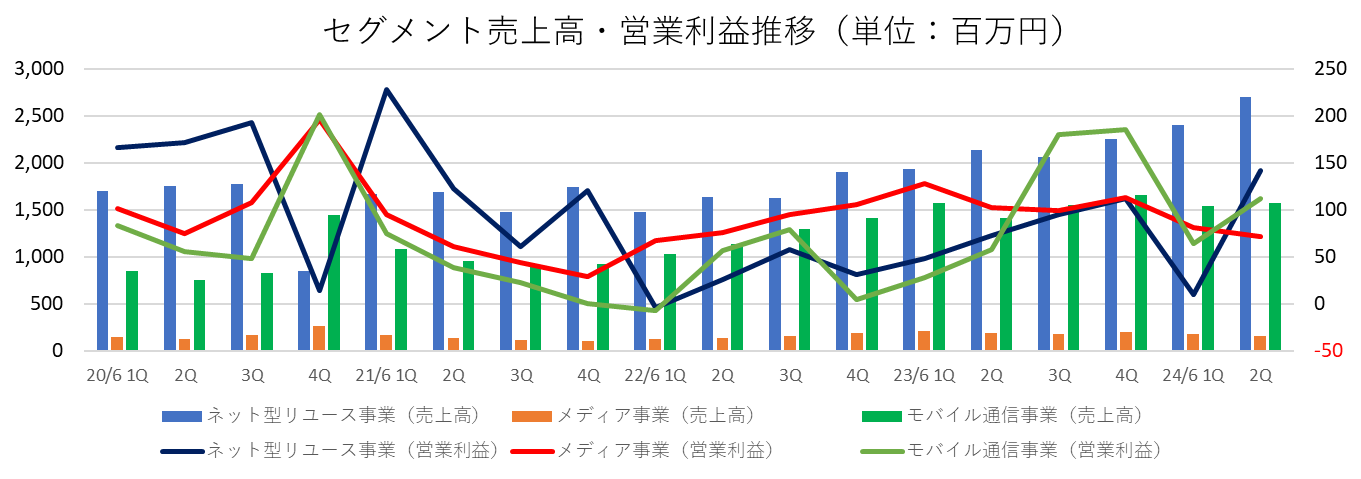

ネット型リユース事業

24/6期2Q累計の売上高は前年同期比25.5%増の51億11百万円、セグメント利益は同25.7%増の1億53百万円。個人向けリユース、マシナリーがそれぞれきちんと伸長したことにより、四半期売上高は1Q、2Qともに過去最高を更新した。

事業別売上高動向

|

23/6期2Q |

24/6期2Q |

前年同期比 |

|

|

個人向けリユース事業 |

2,975 |

3,682 |

+23.8% |

|

マシナリー(農機具) |

1,022 |

1,341 |

+31.2% |

|

おいくら |

72 |

84 |

+16.7% |

|

合計 |

4,071 |

5,111 |

+25.5% |

*単位:百万円。同社資料より作成。

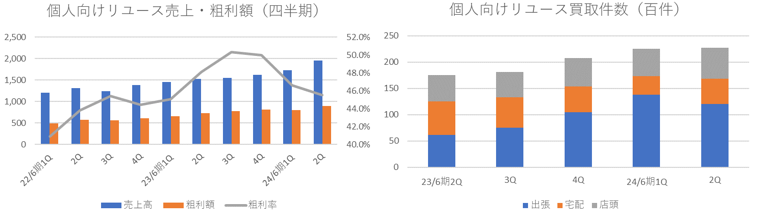

*個人向けリユース事業

個人向けリユース事業売上高は前年同期比23.8%増の36億82百万円。顕在層(リユースを明確に認知している若年~中年層)だけでなく、潜在層(リユースを明確には認知していないシニア層)に対しても出張買取を強化するなどして、ニーズの掘り起こしに努めた。とくに出張買取バイヤー育成の強化と生産性向上策を推進したとのこと。具体的には、23年9月に新規拠点を開設(広島、大阪・東住吉)したほか、買取商材の横展開として中古車の取り扱いを開始した。11月にはコンタクトセンターの新規拠点を開設し、キャパシティを約2倍に増強している。

前下期に稼働バイヤー数の不足が課題となっていたことから、今1Qは積極的に人材採用を行い、人員的には充足してきている。ただし、潜在層へのアプローチがまだ不十分であることもあり、バイヤー当たりの生産性は低下したため、1Q粗利率は46.6%(前四半期50.0%)に低下してしまった。2Qに入ってからは、コンタクトセンターによるヒアリング能力の強化、買取チャネルの最適化、人員配置の最適化などに取り組んだ結果、一定の生産性向上がみられた期となった。

*同社資料より作成。

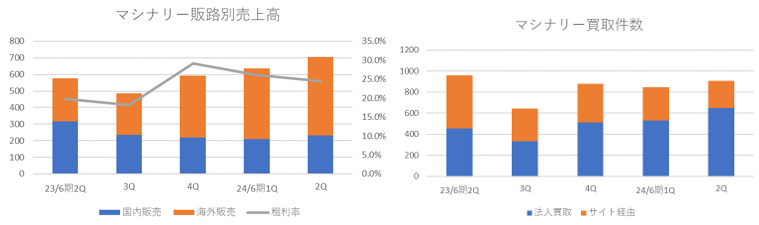

*マシナリー(中古農機具)

マシナリー事業売上高は前年同期比31.2%増の13億41百万円。海外販路の拡大による販売増加に加え、国内での販売も好調に推移した。セグメント利益は39百万円と黒字を維持。主として粗利率の安定が黒字化の定着に結び付いた。買取件数は法人からの仕入れを強化したことが奏功し、四半期で900件程度まで逓増してきた。その結果、商品在庫も順調に増加している。

*同社資料より作成。

*おいくら

おいくら事業売上高は前年同期比16.7%増の84百万円。月額収入の増加により、堅調に推移。加盟店数は、従量課金制から月額課金制への変更により22年6月末912店から22年9月末360店まで一時減少したものの、その後は回復傾向にある。前3Qに行った料金プランの多様化がリテンションの向上に繋がったこともあり、23年12月末には664店に到達した。リユースプラットフォームとしての中長期的な収益基盤拡充に向けたシステム投資や官民協働でのSDGsの実現(不要品の二次流通促進による廃棄物の削減及び環境負荷軽減)に向けた地方自治体との連携を推進しており、23年12月末の連携数は94自治体に到達した。

メディア事業

24/6期2Q累計の売上高は前年同期比16.0%減の3億30百万円、セグメント利益は同33.0%減の1億54百万円と低迷。同事業では、主に8つのメディアを運営しているが、検索エンジンのアルゴリズムアップデートが逆風となったようである。アップデートの影響は依然として残っているようだが、収益メディアの分散化やコストコントロールを行うことで収益力の回復を図る計画。

モバイル通信事業

24/6期2Q累計の売上高は前年同期比3.9%増の31億13百万円、セグメント利益は同102.3%増の1億76百万円。販売奨励金(ショット型収入)の単価向上策が奏功したとのこと。将来収益(保有回線数を基に平均契約期間中に見込めるストック型収益の累計額)は754百万円。

【2-3 財政状態及び

キャッシュ・フロー(CF)】

財政状態

|

23年6月 |

23年12月 |

増減 |

23年6月 |

23年12月 |

増減 |

||

|

流動資産 |

3,472 |

3,610 |

+137 |

流動負債 |

3,077 |

3,497 |

+420 |

|

現預金 |

1,643 |

1,515 |

-128 |

仕入債務 |

424 |

502 |

+77 |

|

売上債権 |

1,111 |

1,241 |

+130 |

短期有利子負債 |

1,672 |

2,273 |

+600 |

|

商品 |

574 |

649 |

+74 |

固定負債 |

74 |

71 |

-2 |

|

固定資産 |

1,380 |

1,072 |

-308 |

長期有利子負債 |

74 |

71 |

-2 |

|

有形固定資産 |

429 |

270 |

-158 |

負債合計 |

3,151 |

3,569 |

+417 |

|

無形固定資産 |

127 |

82 |

-44 |

純資産 |

1,701 |

1,112 |

-589 |

|

投資その他の資産 |

824 |

718 |

-105 |

利益剰余金 |

697 |

70 |

-627 |

|

資産合計 |

4,853 |

4,682 |

-171 |

負債純資産合計 |

4,853 |

4,682 |

-171 |

* 単位:百万円。有利子負債にはリース債務を含む。

売掛金、商品の増加に対し、減損処理による有形固定資産の減少、のれん及び投資等の減少により、資産合計は前期末比1億71百万円減の46億82百万円となった。

短期有利子負債が増加した一方、利益剰余金が減少したことから、自己資本比率は前期末より12.4ポイント低下し15.4%となった。

キャッシュ・フロー

|

23/6期2Q |

24/6期2Q |

前年同期比 |

|

|

営業キャッシュ・フロー(A) |

-96 |

-469 |

-373 |

|

投資キャッシュ・フロー(B) |

-198 |

-204 |

-6 |

|

フリー・キャッシュ・フロー(A+B) |

-294 |

-674 |

-379 |

|

財務キャッシュ・フロー |

654 |

549 |

-104 |

|

現金及び現金同等物期末残高 |

1,296 |

1,515 |

+218 |

* 単位:百万円

3.2024年6月期業績予想

【3-1 連結業績予想】

|

23/6期 実績 |

構成比 |

24/6期 従来予想 |

24/6期 修正予想 |

構成比 |

前期比 |

|

|

売上高 |

15,257 |

100.0% |

20,000 |

18,000 |

100.0% |

+18.0% |

|

営業利益 |

94 |

0.6% |

800 |

100 |

0.5% |

+5.7% |

|

経常利益 |

278 |

1.8% |

745 |

-135 |

-0.7% |

赤転 |

|

当期純利益 |

290 |

1.9% |

370 |

-547 |

-3.0% |

赤転 |

* 単位:百万円。当期純利益は、親会社株主に帰属する当期純利益。

2Q以降の生産性向上に努める

2Q実績に鑑み、通期会社計画を減額修正。生産性向上の進捗が1Qに遅延したことを計画に織り込んだ格好である。収益面では、減収インパクトに加え、下期に本社移転費用の計上(約1億円)が計画されている。

4.24年6月期を期初とする3カ年計画を策定(再掲)

【4-1 3カ年計画】

22年8月に公表した中期計画の戦略を踏襲した新たな3カ年計画を策定。23/6期の進捗遅延を取り戻しつつ、投資を継続することで、26/6期売上高300億円、営業利益20億円を目指す。

【4-2市場認識と注力戦略】

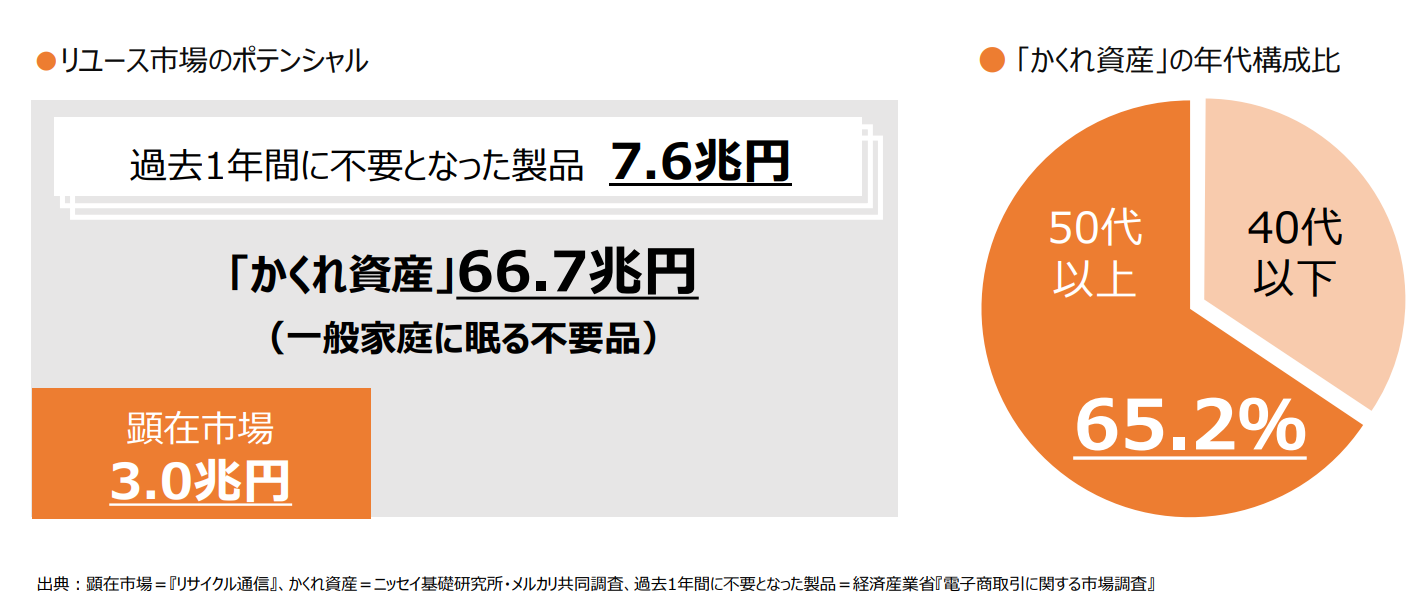

人口減少と高齢化が一段と進む中、家庭に眠っている潜在リユース市場、いわゆる「隠れ資産」は約67兆円と推計される。そのうち、50代以上のシニア層が全体の65%を保有しているとみられている。

個人金融資産についても、過去30年間で60歳代以上の構成比が倍増している。2020年個人金融資産の保有割合は50歳以上で83.8%を占めている。こうした環境下、高齢化の進展は同社ビジネスに大きな追い風であり、マシナリーに加え、個人リユース市場は市場成長率が大きく高まると見ている。そのため、今後も個人リユース事業を戦略的に加速させていく方針。シニア層は未だニーズが顕在化していないため、ニーズを掘り起こすための顧客との接点づくりやコンサルティング営業の強化が最重要となってくるだろう。

(同社資料より)

5.今後の注目点

23年6月期に浮き彫りとなった課題に対し愚直に取り組んでいる印象。短期的な課題である個人向けリユース事業の稼働バイヤーの採用も計画通りに進んだ一方、バイヤー当たりの生産性に課題を残した上期となった。ただし、潜在層へのアプローチという短期で解決できないことに取り組んでいること、2Q以降きちんと対応策に取り組んでいることから、現段階において中期計画の進捗に疑義を抱く必要はないだろう。1Qの遅れを織り込む形で、24/6期会社計画は減額修正されたが、そもそも投資が先行する上期は利益が出にくいことは明確だったことを再度思い出したい。2Q以降の取り組みが下期にしっかりと繋がっていくか、具体的には各事業の粗利率または営業利益率が向上していくかが通期計画達成の鍵を握ると考える。中期的には潤沢な潜在ユーザーに対し、どのように認知度を高め、市場を創造していくのかに引き続き注目していきたい。それが同社に付与されるバリュエーションの引き上げに影響を与えることとなろう。

<参考:コーポレート・ガバナンスについて>

◎組織形態及び取締役、監査役の構成

| 組織形態 | 監査役設置会社 |

| 取締役 | 5名、うち社外2名 |

| 監査役 | 4名、うち社外4名 |

◎コーポレート・ガバナンス報告書(更新日:2023年10月2日)

基本的な考え方

当社は、「Win Winの関係が築ける商売を展開し、商売を心から楽しむ主体者集団で在り続ける」という創業以来の経営理念を常日頃より体現すべく、公正で透明性が高く、迅速で効率的な経営に取り組むことを基本的な考えとしております。その実現のため、少数の取締役による迅速な意思決定及び役員相互間の経営監視をはじめとした組織全体でのコンプライアンスの徹底、ディスクロージャーの充実等により、株主の皆様やお客様をはじめ、取引先、地域社会、従業員等各ステークホルダーと良好な関係を築き、長期的視野の中で企業価値の向上を目指すべく経営活動を推進しております。

<コーポレートガバナンス・コードの各原則を実施しない理由(抜粋)>

【補充原則1-2④】

当社におきましては、議決権電子行使プラットフォームの利用は行っておりませんが、インターネットによる議決権行使方法を用意しております。また、招集通知につきましては、いわゆる「狭義の招集通知」と解される内容の英訳を実施し、IRサイトに掲出しております。今後につきましては、機関投資家や海外投資家の株式保有比率やその推移を踏まえ、議決権行使プラットフォームの利用や招集通知の英訳を含め、体制の拡充を行ってまいります。

【補充原則2-4①】

当社では、従業員が当社の成長を支える重要な存在であるとの認識にたち、多様な人材が仕事と家庭を両立し、最大限の能力を発揮できる職場環境や企業風土の醸成に取り組んでおります。上記の考えのもと、当社では、管理職への登用等に当たっては、年齢、性別や社歴等では区分せず、意欲と能力のある従業員が、平等に機会が得られるような人事評価制度とキャリアプランを整備しております。以上のことから、当社では女性、外国人等の区分での目標とする管理職の構成割合や人数を定めておりません。今後も、人数等の目標は設定せず、従業員の最大限の能力を発揮できる職場環境や企業風土の醸成に努め、

意欲と能力のある従業員を育成し、適性のある人材を管理職として登用していく方針であります。

【原則3-1】

(ⅰ)経営理念やビジョンを当社ホームページにて開示しております。

(ⅱ)コーポレート・ガバナンスに関する基本的な考え方を、当社ホームページ、コーポレートガバナンスに関する報告書及び有価証券報告書にて開示しております。

(ⅲ)取締役の報酬は、株主総会の決議により定められた報酬総額の範囲内で、取締役会の決議により代表取締役に一任され決定しております。役員報酬は、株主の皆様への利益還元を経営上の重要課題として認識するとともに、中長期的な成長のための内部留保とのバランス等を優先的に考慮したうえで、世間水準、経営内容、経済情勢、従業員給与等を踏まえ、各取締役の職務範囲(中長期的な業績への寄与)、全社業績、全社目標達成度に応じた評価を反映させております。なお、報酬の決定に先立ち、代表取締役は、独立社外取締役に対して個別の報酬の決定根拠について説明を行い、助言を得たうえで決定しております。

(ⅳ)取締役及び監査役の指名にあたっては、それぞれの人格及び見識等を十分に考慮の上、その職務と責任を全うできる適任者を指名する方針としております。加えて、社外取締役及び社外監査役の指名にあたっては、株式会社東京証券取引所が定める独立性の基準に照らして、独立性を確保し公正不偏の態度を保持できるか等を勘案するとともに、取締役会への出席可能性を検討のうえ指名する方針としております。また、監査役については、当社監査役のうち最低1名は財務及び会計に関して相当程度の知見を有する者であることが望ましいことを踏まえて候補者を選定しております。取締役候補者の指名は、代表取締役及び取締役が候補者を選定し、取締役会の決議をもって決定しております。監査役候補者の指名は、代表取締役と常務取締役管理本部長が候補者を選定し、監査役会の同意を得た上で取締役会にて株主総会への上程内容を決定しております。また、執行役員の選解任については取締役会で、上位役職者の選解任については、常勤取締役間で開催される評価会議で決定するものとしております。役員の解任については、役員として不正あるいは背任にあたる行為があったとき、あるいは役員としての適格性に欠ける者に対しては取締役会によって辞任勧告を行い、役員の解任は正当な解任事由に基づき、取締役会の承認を得て株主総会の決議によります。

(ⅴ)株主総会招集通知において、取締役及び監査役候補者の情報(社外役員に関する事項・略歴、地位および担当ならびに重要な兼職の状況)及び選任理由を記載の上、開示しております。

【補充原則3-1③】

当社は、ステークホルダーと良好な関係を築き、企業価値を長期安定的に向上させていくためには、コンプライアンス体制、リスク管理体制、企業としての社会的責任の認識、そして適切な内部統制システムの維持・強化が重要であると認識しており、これを踏まえ環境、社会、統治問題への積極的かつ能動的な対応を行い、当社の事業の根幹である「リユース」をより広範囲に広め、循環型社会の形成に資することが、環境保全活動に資すると認識しております。そのため、SDGsに掲げられた全17項目の目標のうち、特に「12 つくる責任つかう責任」を中心に、その他の項目につきましても積極的な取り組みを行っております。なお、詳細につきましては、当社コーポレートサイトをご参照ください。また当社は、企業活動を通じて2015年9月に国際連合が採択した「持続可能な開発目標(SDGs)」の達成に貢献します。SDGs(Sustainable Development Goals)とは、持続可能な世界を実現するため17のゴール・169のターゲットから構成され、2030年までに地球上の誰一人として取り残さないことを誓った、国際目標としております。2006年の創業以来、多様化した消費者それぞれのライフスタイルに応じて最適な選択ができるような社会の構築を、「最適化商社」として取り組んでまいりました。また、消費者に対してのみならず、教育・平和・環境など社会全般にも同様に最適で持続可能な選択肢を提供すべきであると考えています。SDGsが示す17の目標のうち、目標12「つくる責任つかう責任」と目標17「パートナーシップで目標を達成しよう」は、当社の中核であるネット型リユース事業を通じ、多様な外部パートナーと積極的に連携しながら、重点的に取り組みを進めてまいります。

【補充原則4-1③】

当社の取締役会は、最高経営責任者等の後継者の育成計画について、当社の社歴や最高経営責任者等の年齢等を踏まえ、喫緊の課題として具体的な議論は行っておりませんが、今後、その具体的なあり方について検討してまいります。

【補充原則4-2①】

取締役の報酬は、株主総会の決議により定められた報酬総額の範囲内で、取締役会の決議により代表取締役に一任され、決定しております。役員報酬は、株主の皆様への利益還元を経営上の重要課題として認識するとともに、中長期的な成長のための内部留保とのバランス等を優先的に考慮したうえで、世間水準、経営内容、経済情勢、従業員給与等を踏まえ、各取締役の職務範囲(中長期的な業績への寄与)、全社業績、全社目標達成度に応じた評価を反映させております。なお、報酬の決定に先立ち、代表取締役は、独立社外取締役に対して個別の報酬の決定根拠について説明を行い、助言を得たうえで決定しております。中長期の業績連動報酬・株式報酬の設定については、当社の事業そのものが比較的新奇性の高いものであることから、成果と報酬(インセンティブ)を合理的な範囲で結びつけて考えることが難しく、今後の検討課題と認識しております。

【補充原則4-3②】

取締役会は、最高経営責任者の選解任は、会社における最も重要な戦略的意思決定であるとの認識のもと、当社を取り巻く環境や置かれた状況の変化、掲げた戦略の進捗等を勘案するとともに、最高経営責任者に必要な価値観、能力、行動特性等を踏まえ、独立役員(社外取締役2名、社外監査役4名)同席のもと、代表取締役を選任しております。最高経営責任者の後継者の育成計画の策定については、当社の社歴や最高経営責任者等の年齢等を踏まえ、喫緊の課題としておりませんが、今後、その具体的なあり方について検討してまいります。

【補充原則4-3③】

当社は「役員規程」において、役員として不正あるいは背任にあたる行為があったとき、あるいは役員としての適格性にかける者に対し、取締役会によって辞任勧告を行うことがある旨定めており、また、役員の解任は正当な解任事由に基づき、取締役会の承認を得て株主総会の決議によるものとしておりますが、最高経営責任者を解任するための評価基準や具体的な手順は定めおりません。しかしながら、当社は2名の社外取締役及び4名の社外監査役を選任し、社外役員の全員を独立役員として指定しております。社外役員は、社外役員のみで構成される社外役員会を半期に1度程度開催することにより独立社外役員の連携を図る体制を構築しており、独立かつ客観的な立場において情報及び意見交換・認識共有を図り、代表取締役がその機能を十分発揮しているかどうかを含めて会社の評価を行うなど、実効性の高い経営監視を行っております。社外取締役における監督、社外監査役による監査により、代表取締役を解任するための客観性・適時性・透明性ある手続は確保されるものと考えております。

【補充原則4-8②】

当社は2名の社外取締役及び4名の社外監査役を選任し、社外役員の全員を独立役員として指定しております。独立役員は、独立役員のみで構成される社外役員会を半期に1度程度開催することにより独立社外者の連携を図る体制を構築しており、独立かつ客観的な立場において情報及び意見交換・認識共有を図り、実効性の高い経営監視を行っております。独立社外取締役は取締役会において忌憚のない意見を述べ、取締役会における議論に積極的に貢献しております。経営陣は、独立社外取締役に対し、取締役会の議案・報告事項について事前に詳細な説明を行う等、独立役員が期待される役割を果たすための環境を整備しております。また、上記社外役員会により、独立社外取締役と監査役会との連係にも支障がなく、現時点においては、筆頭独立社外取締役を選任することは馴染まないと判断しております。

<コーポレートガバナンス・コードの各原則の各原則に基づく開示(抜粋)>

【原則1-4】

当社は、現在、政策保有株式として上場株式を保有しておりませんが、当社グループの企業価値向上及び中長期的な発展に資すると判断される技術やノウハウを有している企業との関係性強化、事業戦略上の重要性等を総合的に勘案のうえ、当該企業の株式を政策保有する方針としております。保有にあたっては投資金額の多寡にかかわらず取締役会での審議を経ることとしており、当該取締役会において、前述の方針との適合性はもとより、投資金額の妥当性、利害関係等についても多角的に検証を行います。なお、当社及び投資先の状況変化に鑑み、妥当性がないと判断された場合には、取締役会の審議を経て保有株式の縮減等の見直しを行います。議決権行使にあたっては、当該企業の中長期的な企業価値向上に資するか否かを議案ごとに判断し、適切に議決権を行使することとしております。

【原則1-7】

当社は、原則として関連当事者取引を行わない方針としておりますが、当社の企業価値向上に資するものであり、代替不可能性・経済合理性が高いものについては、当該取引が当社グループの経営の健全性を損なってはいないか、当該取引が合理的判断に照らし合わせて有効であるか、また取引条件は他の外部取引と比較して適正であるか等に特に留意し、取締役会での十分な審議、決議を経て実行することとしております。また、監査役は「監査役監査基準」に基づき、競業取引および利益相反取引等について、取締役の義務に違反する事実がないかを監視し、検証しております。

【原則2-6】

当社は、企業年金の制度を設けておりません。

【補充原則4-1①】

当社は、会社の経営方針、経営戦略等、経営上重要な意思決定及び業務執行の監督機関としての取締役会、その意思決定に基づく業務執行体制としての経営会議を設置し、経営会議にて業務執行に係る機動的な意思決定を行っております。取締役会においては法令・定款に定めるもののほか、主として全社事業方針の承認・変更、予算、要員計画及び中・長期経営計画、組織及び人事関連事項、その他の重要な業務執行に関する事項等を決定しております。経営会議は、代表取締役社長を議長とし、常勤取締役、常勤監査役及び各部門長で構成され、取締役会で決定された方針に基づく具体的な事業戦略の策定、進捗状況の確認(必要に応じて軌道修正)、部門間の課題共有等を行っております。当該会議体は、重要事項の指示・伝達を行い、また、会社全体としての認識の統一を図る機関としても機能しております。経営会議にて共有・協議された重要事項については取締役会に報告されることとなっており、それにより取締役会は会社の状況を適切に把握し監督しております。なお、取締役会で判断・決定すべき事項については「取締役会規程」において明確に定めており、それ以外の事項については「職務分掌規程」及び「職務権限規程」に基づき、代表取締役および担当取締役、執行役員等に委任することとしております。

【原則4-9】

当社は東京証券取引所が定める独立性基準を当社の独立性判断基準とすることに加え、独立社外取締役の資質として実質的独立性、実績・経験・知見から取締役会において率直・活発で建設的な検討への貢献ができると判断した人物を独立社外取締役候補者として選定しております。

【補充原則4-10①】

当社は取締役5名のうち2名が独立社外取締役であります。独立社外取締役は企業経営者としての専門的な知識と豊富な経験を活かして、取締役会や各取締役へ意見を述べるとともに、必要に応じて助言を行っております。現時点では、取締役の指名・報酬などに係る取締役会の開催にに先立ち、代表取締役は、独立社外取締役に対して個別の報酬の決定根拠について説明を行い、助言を得たうえで決定しております。取締役会の場においても、独立社外取締役から適切な関与・助言を得られているとの認識のもと、任意の諮問機関としての委員会は設置しておりませんが、今後のガバナンス体制強化に向けて、必要に応じて検討してまいります。

【補充原則4-11②】

当社は「役員規程」において、取締役会の承認なくして在任中に事業を営み、又は他の職務を兼任することを禁止しております。現在、取締役2名及び監査役3名が他の上場会社の役員を兼任しておりますが、当社における取締役または監査役の役割・責務を阻害するものではないとの判断により、取締役会にて承認されております。取締役・監査役の取締役会への出席状況は良好で、その役割・責務を果たすために必要な時間は確保されているものと認識しております。なお、取締役及び監査役の重要な兼任の状況は、株主総会招集通知および有価証券報告書を通じて毎年開示しております。

【補充原則4-11③】

取締役会・監査役会の実効性確保のため、外部機関によるサーベイを実施し、客観的な評価を元に機能の向上に努めております。

【補充原則4-14②】

選出された新任役員に対しては、取締役・監査役として当社について知っておくべき重要事項をはじめとする会社説明を行うとともに、必要に応じて事業所視察などの機会を提供しております。また、役員が取締役・監査役に求められる役割と責務を果たすために必要な知識の取得を目的として参加する外部のセミナー受講費用等は会社が負担する方針としており、各役員は、法律・財務などの基本事項をはじめ、経営全般及びそれぞれの専門分野について自己研鑽を積んでおります。

【原則5-1】

当社は、持続的な成長と中長期的な企業価値向上のためには、常日頃から株主と積極的な対話を行い、株主の意見や要望を経営に反映させ、株主とともに会社を成長させていくことが重要であると認識しております。株主との対話全般について統括を行い、建設的な対話が実現するよう代表取締役社長は常務取締役管理本部長を中心とするIR体制を整備し、当社の経営戦略や経営計画に対する理解を得るため、個別面談のほか、決算説明会、個人投資家向け説明会、証券会社等主催のIRイベントへの参加、機関投資家との対話の場等を設け、個人投資家からの質疑応答、機関投資家からの取材にも積極的に対応しております。対話の内容については適宜取締役会に報告されており、株主より拝聴したご意見・懸念事項については真摯に受け止め、経営に反映させております。株主との建設的な対話に向け、株主投資家の投資判断に資する有益な情報を適切に提供すべく、情報取扱責任者である常務取締役管理本部長を中心として社内各部門(総務、財務、経理、法務、広報)の責任者は原則週1回会社情報を共有し、有機的な連携を図っております。一方で、インサイダー取引や特定情報の漏えいが行われないよう、情報発信前に開示可否事項について明確な取決めを行う等、細心の注意を払っております。