ベルテクスコーポレーション(5290) 上期の売上総利益率前年同期比で上昇

|

土屋 明秀 社長 |

株式会社ベルテクスコーポレーション(5290) |

|

企業情報

|

市場 |

東証スタンダード市場 |

|

業種 |

ガラス・土石製品(製造業) |

|

代表取締役社長 |

土屋 明秀 |

|

所在地 |

東京都千代田区麹町五丁目7番地2 |

|

決算月 |

3月 |

|

HP |

株式情報

|

株価 |

発行済株式数 |

時価総額 |

ROE(実) |

売買単位 |

|

|

1,505円 |

25,972,195株 |

39,088百万円 |

12.4% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

40.00円 |

2.7% |

162.19円 |

9.3倍 |

1,190.24円 |

1.3倍 |

*株価は11/21終値。発行済株式数は直近四半期末の発行済株式数から自己株式を控除。数値は四捨五入。

*2022年7月1日付で1:3の株式分割を実施。配当利回り、PER、PBRはこの株式分割を考慮。

*ROEは23年3月期実績、EPS、DPSは24年3月期予想。

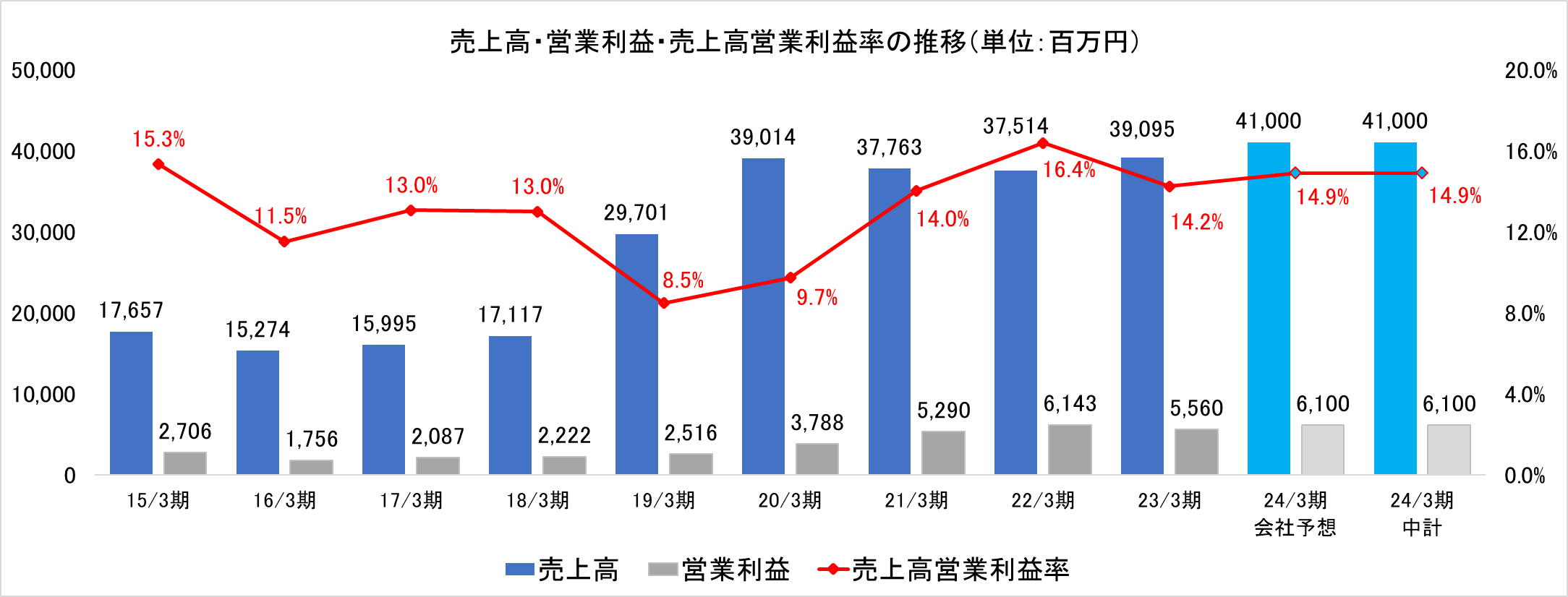

業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

当期純利益 |

EPS |

DPS |

|

2020年3月(実) |

39,014 |

3,788 |

3,959 |

2,336 |

87.34 |

20.00 |

|

2021年3月(実) |

37,763 |

5,290 |

5,635 |

3,759 |

142.80 |

30.00 |

|

2022年3月(実) |

37,514 |

6,143 |

6,434 |

4,242 |

160.90 |

26.27 |

|

2023年3月(実) |

39,095 |

5,560 |

5,837 |

3,742 |

140.86 |

30.00 |

|

2024年3月(予) |

41,000 |

6,100 |

6,300 |

4,200 |

162.19 |

40.00 |

*単位:百万円、円。予想は会社側予想。当期純利益は親会社株主に帰属する当期純利益。以下同様。

*2022年7月1日付で1:3の株式分割を実施。DPSとEPSは2020年3月期まで遡及して再計算。2021年3月期の配当には記念配当10.00円/株(1:3の株式分割前30円)を含む。

株式会社ベルテクスコーポレーションの2024年3月期第2四半期決算概要などをお伝えします。

目次

今回のポイント

1.会社概要

2.2024年3月期第2四半期決算概要

3.2024年3月期業績予想

4.第2次中期経営計画の進捗

5.今後の注目点

<参考1:第2次中期経営計画>

<参考2:コーポレート・ガバナンスについて>

今回のポイント

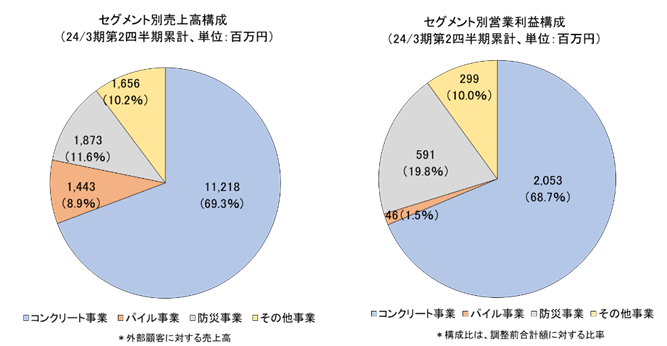

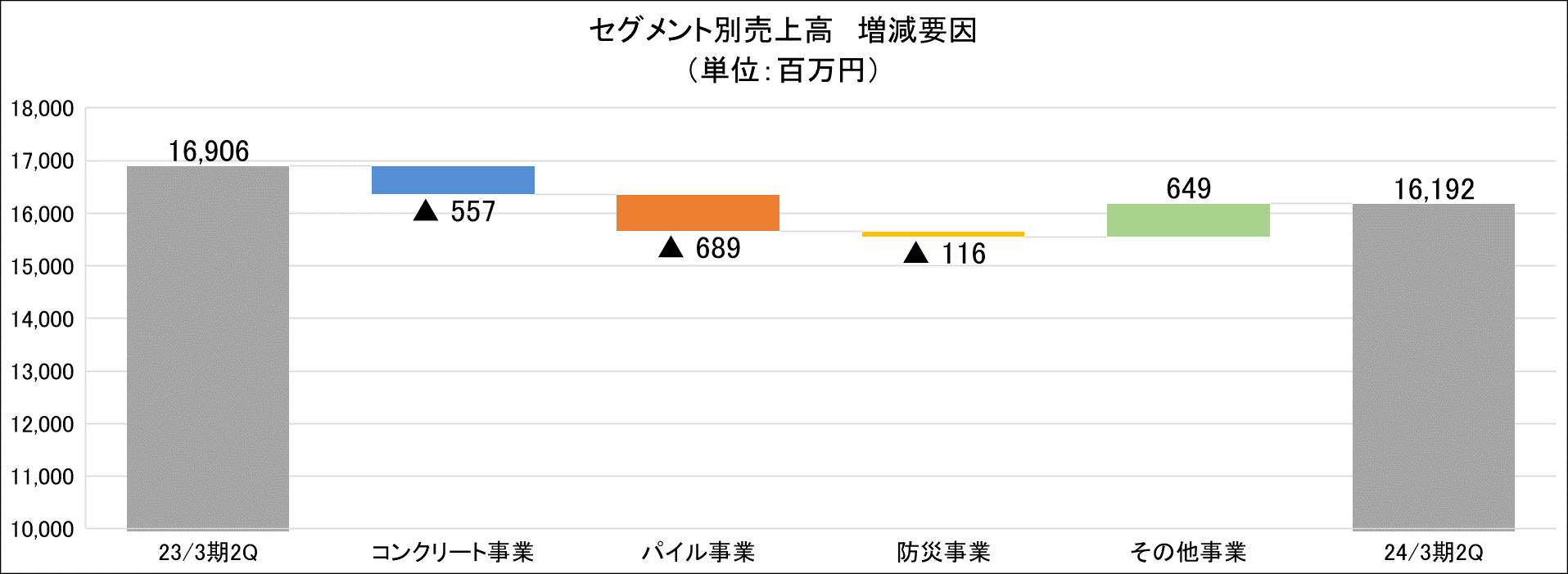

- 24年3月期第2四半期累計決算は、売上高が前年同期比4.2%減の161億92百万円、営業利益が同16.7%増の21億78百万円。売上高面では、その他事業を除き、コンクリート事業、防災事業、パイル事業ともに減少した。一方、利益面では、コンクリート事業で高付加価値製品の販売が進んだことに加え、防災事業で原材料価格上昇分の販売価格への転嫁が進んだことなどにより増加した。その他事業は、2022年10月4日付で完全子会社としたプロフレックス株式会社の買収効果により、前年同期比で増収増益となった。

- 第2四半期が終わり、24年3月期の会社計画は、売上高が前期比4.9%増の410億円、営業利益は同9.7%増の61億円の予想から修正なし。資材価格の高騰や物流コストの上昇など厳しい事業環境が続いているものの、販売単価への反映、高付加価値製品へのシフト及びコスト削減に取り組むことで、前期比で増収増益を目指す。配当も前期より10.00円/株増加の普通配当40.00円/株の予定を据え置き。予想配当性向は24.2%。安定的な普通配当に加え、適宜、特別配当・記念配当を検討する他、自己株式の取得により、総還元性向30%を目処として実施する方針。

- 上期の売上総利益率が前年同期比で4.8ポイントも上昇したことが驚きであった。これはベルテクス株式会社において、第 3 四半期以降に予定していた高付加価値製品の案件が前倒しになったことが影響したもの。一方で、近年強力に推進している原材料価格上昇分の販売価格への転嫁と高付加価値製品比率の引き上げも大きく寄与しているものと推測される。下期においても製品販売単価と高付加価値製品比率を更に高めることができるのか注目される。

1.会社概要

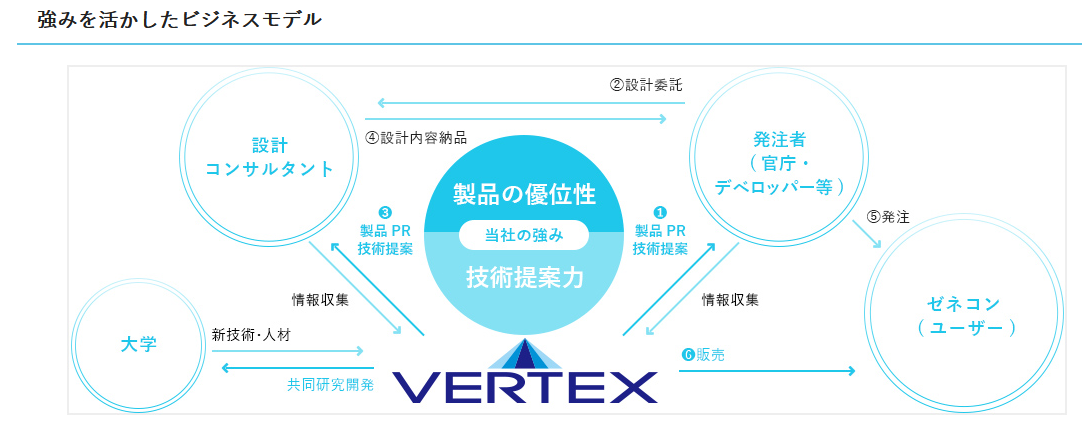

「安心のカタチを造る。」を掲げ、コンクリート製品を始めとした社会資本・生活インフラの整備に欠かせない各種製品の供給や据付工事などを行なう。製品の優位性・技術提案力・豊富な知的財産を強みに、業界内で有数の高い収益性を実現している。グループによる幅広い対応力も強み。

(1)沿革

2014年、日本ゼニスパイプ株式会社、株式会社ハネックス(羽田ヒューム管株式会社が商号変更)、株式会社羽田コンクリート工業の3社が合併し、ゼニス羽田株式会社が発足し、その後「ゼニス羽田ホールディングス株式会社」に商号変更。

2018年10月1日、ゼニス羽田ホールディングス株式会社と株式会社ホクコン(福井県)が共同株式移転により株式会社ベルテクスコーポレーションを設立(ゼニス羽田ホールディングス株式会社と株式会社ホクコンは完全子会社)。

両社が新たな事業グループを創設した。

2019年4月、ゼニス羽田株式会社が存続会社として、ゼニス羽田ホールディングス株式会社(消滅会社)を吸収合併。

2021年4月1日、株式会社ベルテクスコーポレーション傘下の中核事業会社であるゼニス羽田株式会社と株式会社ホクコンが、株式会社ホクコンを消滅会社、ゼニス羽田株式会社を存続会社として吸収合併を行い「ベルテクス株式会社」が誕生。

事業シナジー創出、経営効率化等を進め、成熟市場であるコンクリート及びパイル、並びに成長市場である防災領域でのシェア拡大、収益性向上による売上・利益の成長を目指している。

*15/3期~18/3期ゼニス羽田ホールディングス、19/3期ベルテクスコーポレーション

(2)存在意義

ステートメントとして「安心のカタチを造る。」を掲げている。

| 自然災害の絶えないこの国で、どこに住んでいても安心して暮らせるように。

遠く離れた家族や友人の無事を信じられるように。 子どもたちが心豊かに成長できるように。

私たちは、追求し続けなければならない。

困難なニーズに応え続ける、オンリーワンの技術を。 誰も思いつかなかった、ユニークな発想を。 あらゆる事態に対応する、全国規模のネットワークを。

いかなる災害にも打ち勝つために。 まだここにない安心を生み出すために。

造るのは、モノだけじゃない。 知恵を絞って、安心の新しいカタチを造ろう。 これからも、すべての人が笑顔で暮らせるように。 |

社会資本・生活インフラの整備に欠かせない各種製品の供給を通じて安心・安全な日常の実現に貢献することを自社の社会的な存在意義であると認識している。

(3)市場環境

同社を取り巻く事業環境を見ていくうえでは、下記のような点を踏まえておく必要がある。

◎加速する国土強靭化計画

兵庫県南部地震、東北地方太平洋沖地震等の大地震や毎年のように各地で被害をもたらす大型台風等の対策として2014年6月に閣議決定された「国土強靱化基本計画」は、4年経った2018年12月に見直しが行われ、2021年6月17日には「防災・減災、国土強靱化のための5か年加速化対策」が発表された。これにより国土強靱化は加速化・深化する段階に入った。

年次計画2021では、「国土強靱化の取組をパワーアップさせるとともに、ハード・ソフトを組み合わせた対策を総動員できる態勢を整えていく。その上で、令和4年度以降も、基本計画に基づき、必要な予算を確保し、オールジャパンで防災・減災、国土強靱化を進め、国家百年の大計として、災害に強いふるさとを創り上げていく」(いずれもP2(1)年次計画策定の趣旨より)と述べている。

また、令和3年度から7年度までの「5か年加速化対策」の実施にあたっては、2050年までのカーボンニュートラルの実現に資することも目指しており、具体的な施策として、「気候変動、大規模地震等への対応」「インフラ老朽化対策」「デジタル技術等最新の科学技術の活用、イノベーションの導入」などを挙げている。このように、国土強靭化計画は、「気候変動」、「カーボンニュートラル」というキーワードにも結びついた、最も重要な政策の一つとして今後も加速していくものと思われる。

◎老朽化が進む社会資本

国土交通省によれば、我が国の社会資本ストックは高度経済成長期に集中的に整備され、今後急速に老朽化することが懸念されている。道路橋、トンネル、河川、下水道、港湾等は今後20年間で、建設後50年以上経過する施設の割合が加速度的に高くなる見込みである。

(建設後50年以上経過する主な社会資本の割合)

|

2018年3月 |

2023年3月 |

2033年3月 |

|

|

道路橋(約73万橋) |

約25% |

約39% |

約63% |

|

トンネル(約1万1千本) |

約20% |

約27% |

約42% |

|

河川管理施設(水門等約1万施設) |

約32% |

約42% |

約62% |

|

下水道管きょ(総延長:約47万km) |

約4% |

約8% |

約21% |

|

港湾岸壁(約5千施設) |

約17% |

約32% |

約58% |

*国土交通省「インフラメンテナンス情報」より

また、約52万基の防火水槽は2035年に58%が、約5万kmに及ぶ農業用の用排水路は2027年に約40%が建設後50年を経過する。このように一斉に老朽化するインフラを戦略的に維持管理・更新することが求められており、国土強靭化計画では、下水道について浸水被害の防止・軽減のための雨水排水施設など下水道による都市浸水対策を2040年度までに100%実施、砂防について2045年度までに土砂災害対策を100%実施する計画である。

◎建設事業従事者の高齢化・人手不足:プレキャスト工法の拡大

建設業就業者の減少が続いている。また、国土交通省資料によれば建設業就業者は、55歳以上が約3分の1であるのに対し、29歳以下が約1割と高齢化が進行し、2025年時点で技能労働者数は最低でも約50万人不足するとの試算もあり、少子高齢化による人手不足は、建設業界において大きな課題となっている。この課題解決に向け、様々な取り組みがなされており、工場であらかじめ製造した側溝、管、マンホール、くい、橋げたや建物の一部などのコンクリート製品である「プレキャストコンクリート」を工事現場に運搬し、建設現場での据付けと組立てを行う工法である「プレキャスト工法」もその一つである。

これに対し、現在の主流工法が、建設現場で木製や鉄製の型枠を組み、型枠の中にコンクリートを打設し固めることで、現場でコンクリート製品を完成させる「現場打ち工法」。直接工事費のみの比較では現場打ち工が経済性で優位とされているが、設計費、施工期間、通行規制とそれに関連する経済損失に加え、品質の優位性といった点で優れている「プレキャスト工法」の施工比率は今後確実に上昇すると見られる。

(4)事業内容

報告セグメントは「コンクリート事業」「パイル事業」「防災事業」「その他事業」の4つ。

各事業、以下のグループ会社が事業を担っている。

|

セグメント |

グループ会社 |

| コンクリート事業 | ベルテクス株式会社(東京都)

ベルテクス建設株式会社(大阪府) 株式会社ホクコンプロダクト(福井県) 北関コンクリート工業株式会社(群馬県) 東北羽田コンクリート株式会社(山形県) 九州ベルテクス株式会社(福岡県) |

| パイル事業 | ホクコンマテリアル株式会社(福井県) |

| 防災事業 | ベルテクス株式会社(東京都)

ベルテクス建設株式会社(大阪府) |

| その他事業 | 株式会社ウイセラ(岐阜県)

株式会社M・T技研(大阪府) アイビーソリューション株式会社(福井県) プロフレックス株式会社(埼玉県) ユニバーサルビジネス企画株式会社(福井県) 株式会社エヌエクス(東京都、持分法適用関連会社) |

【コンクリート事業】

「浸水対策事業/下水道事業」「道路事業」「メンテナンス事業」「鉄道事業」「住宅・開発事業」の各事業において、コンクリート二次製品の製造・販売、その関連商品の販売、製品の据付工事を行っている。

|

事業名 |

概要・主要製品 |

| 浸水対策事業/下水道事業 | 水災害対策や下水道施設の耐震化など「防災・減災」に対し、ニーズを反映した豊富なラインナップとオンリーワンの技術により最善の提案を行っている。

(主要製品) ◎プレキャスト遊水池(地下貯留槽) 河川への雨水流出を抑制する施設である。地下式プレキャスト遊水池は雨水流出抑制施設を地下に設け、地上を公園、運動場、駐車場等多目的に利用できる。経済性に優れたハーフプレキャスト構造、剛構造、耐震性に優れた構造設計、工期短縮、埋め戻し条件緩和などの特徴を持つ。

◎ボックスカルバート 主に地中に埋設され、水路や通信線などの収容に使われる箱型のコンクリート構造物。用途は多岐に渡り、地下道・貯留槽など様々なインフラ事業で活用されている。高い安全性、高品質、大幅な工期短縮、豊富な工法、現地要望対応などの特徴を持つ。

◎組立式円形マンホール 「組立マンホールのパイオニア」として、マンホール設置工事のさまざまなニーズに応えるため、小型(内径300mm)から特大型(内径2200mm)まで幅広いラインナップを有する。昇降の安全性、高い水密性、部材間の緊結、路面高さへの対応性、災害発生時の復旧対応性、可とう継手、耐震性、狭い立坑にも設置可能などの特徴を持つ。 |

| 道路事業 | 道路インフラの整備に加え、人命を守るための製品を数多く保有しており、「安全・安心」な道路づくりに貢献している。

(主要製品) ◎プレキャスト・ガードフェンス(PGF) 乗員の安全性を確保しつつ、車両の突破を防ぐプレキャストコンクリート製の剛性防護柵。道路の路側、分離帯、壁高欄などで使用される。高い安全性、工期短縮、多様な対応などの特徴を持つ。

◎スパンザアーチ トンネルや道路の立体交差(アンダーパス)を造る際に、分割された部材を現地でアーチ状に組み上げる超大スパン対応型のカルバート。地震や軟弱地盤、偏荷重に対して高い性能を有している。剛結合の継手構造、安全性向上、優れた施工性、安定性向上などの特徴を持つ。

|

| メンテナンス事業 | インフラ老朽化対策として、ライフサイクルコストを考慮した最適な製品・工法を提案している。豊かな国民生活、社会経済を支える基盤であるインフラの長寿命化の実現に貢献している。

(主要製品) ◎ダクタルパネル 塩害、凍害及び摩耗等の発生する劣悪な環境下において高い耐久性を付与できる超高強度繊維補強コンクリートを用いた高耐久性薄肉埋設パネル。構造物の長寿命化、維持管理費を削減することができる。

◎防火水槽メンテナンス 老朽化した防火水槽の地震による漏水や道路陥没事故による二次災害の対策ができる補修・補強工法。調査・診断から補修補強設計施工まで対応、新設の課題解決、工事の省力化、大幅なコストダウンなどの特徴を持つ。

|

| 鉄道事業 | 超高強度繊維補強コンクリートや特殊モルタルなど、材料まで突き詰めた製品もラインナップし、「安全・安心」を提供している。

(主要製品) ◎UFCホームドアスラブ 超高強度繊維補強コンクリート(UFC)を使用したホームドアスラブ。ホームドア(可動式ホーム柵)を設ける箇所で耐力不足となる既設ホームスラブの改良(入れ替え)に使用。薄肉軽量化を図り、床版自体の運搬・施工の省力化を実現した。

|

| 住宅・開発事業 | 地震や災害に強い街づくりのために、大地震対応の製品を数多くラインナップしている。No.1ブランドの耐震性貯水槽や独自の災害用トイレを有している。

(主要製品) ◎HC式防火水槽・HC式耐震性貯水槽 プレキャスト防火水槽、耐震性貯水槽。阪神大震災にも耐えた実績が、信頼性の高さと安全性を証明している。一般財団法人日本消防設備安全センター認定製品、抜群の施工実績、豊富なオプション仕様、確かな耐震設計、多目的用途への使用などの特徴を持つ。

|

【パイル事業】

遠心力プレストレスコンクリートパイルの製造・販売、杭打工事を行っている。

【防災事業】

高エネルギー吸収型落石防護柵や崩壊土砂、雪崩、土石流防止対策等の防災製品の製造・販売、その関連商品の販売、設置工事を行っている。

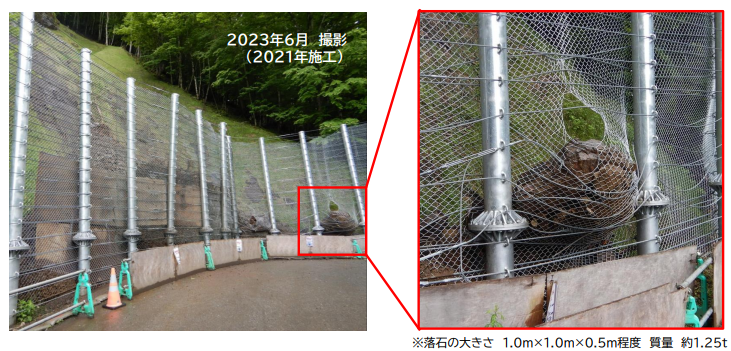

| ◎ループフェンス(高エネルギー吸収型落石防護柵)

大きなエネルギー吸収能力を持ちながら落石捕捉時の変異が小さい変位制御型落石防護柵。最大1,500kJクラスの落石エネルギーに対応可能、落石捕捉時には最小の張出し量を実現、落石の突き抜け防止などの特徴を持つ。

|

◎MJネット(超高エネルギー吸収型落石防護柵)

特殊ワイヤリングと支柱の組み合わせにより落石エネルギー3,000kJまで対応できる世界最大級の落石防護柵。 現場で製作する構造物が少なく施工が容易、自然と調和した景観を損なわないスリムな形状などの特徴を持つ。

|

【その他事業】

ニューセラミックス製品の製造・販売、機器レンタル及び資材販売、RFID(非接触ICタグ)の販売、コンクリートの調査・試験、システム開発・販売、システム開発・販売事業、油圧関連部材の企画・開発・販売事業、乳酸菌事業等を行っている。

(5)特徴と強み

◎製品の優位性&技術提案力

工事案件の設計段階から製品PRや技術提案を行うことで価格競争になりにくい独自のビジネスモデルを構築している。

(同社ウェブサイトより)

この強みを支えているのが、設計コンサルタント・官庁等から常時情報を収集し、川上のニーズを的確に把握する「情報収集力」、情報・ニーズをもとに新製品の開発&実験や技術の活用法を考案する「開発実験」、ニーズをカタチに変える探求心溢れる優れた「人材力」の3つである。

①情報収集力

製品の販売だけではなく、設計を受け持つ設計コンサルタントや、最終顧客である官公庁に対し、常時情報収集を実施することで、川上で求められているニーズを的確に把握している。また、製品PRや技術提案も積極的に実施している。

②開発実験

収集した情報やニーズをもとに、新たな自社製品の開発及び実験を行ない、他社に先駆けた新製品の開発や活用法を考案している。また、大学と連携等を行うことで、効率的な開発及び実験を可能としている。

同社の源流であるゼニス羽田株式会社、株式会社ホクコンとも技術重視の社風であった点も技術に強みを持つ同社の競争優位性に繋がっているようだ。

③人材力

市場のニーズを的確に捉える優れた提案力のある営業スタッフや、ニーズや情報を活かした新製品開発・提案を可能とする技術スタッフ等、探求心溢れる優れた人材が「情報収集」「開発実験」を担っている。

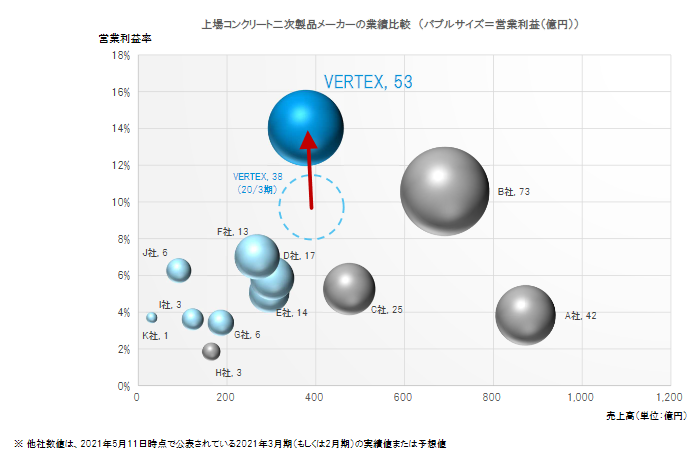

◎高い収益性とその源泉となる豊富な知的財産

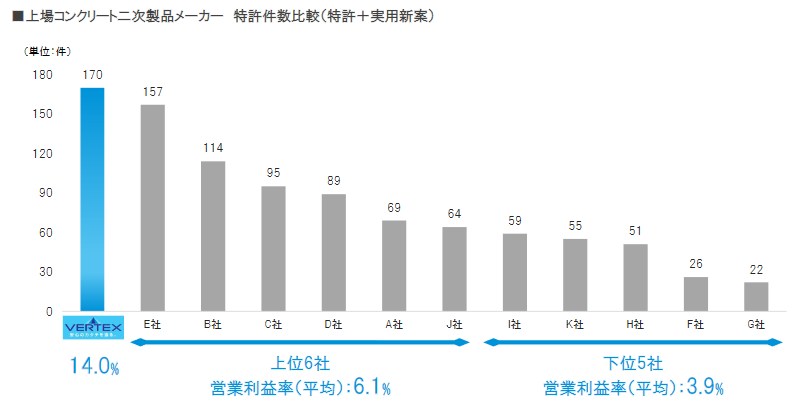

技術力の高さを活かした上記のビジネスモデルにより、高い収益性を実現している。

(同社資料より。水色のバブルが同社コンクリート事業の同業。グレーのバブルがパイル事業の同業)

また、積極的な研究開発投資から生み出される知的財産が高収益の源泉にもなっている。

(同社資料より)

◎業界をリードする数多くの高シェア製品

他社に先駆けて研究・技術開発を行い、新製品を市場に投入し、新市場を創出。投入後は顧客の声を適宜聞きながら改善や改良を加える。他社の類似品が参入することで市場が活性化する中、先行メーカーとしてコスト・クオリティの両面で優位性を発揮し、No.1ブランドとしての地位を確立している。

こうした製品開発プロセスにより、以下のようなNo.1製品を有している。

| 浸水対策事業

下水道事業 |

|

| 住宅・開発事業 |

|

◎グループによる幅広い対応力

ベルテクス株式会社を中心とした各グループ企業は様々な業務を担っており、川上から川下まで幅広い需要を取り込むことができる。今後はグループシナジーの更なる発揮・強化に取り組んでいく。

(6)配当政策・株主還元

安定的な普通配当に加え、適宜、特別配当・記念配当を検討するほか、自己株式の取得により、総還元性向30%を目処として、株主還元を実施する方針。22年3月期中に5億49百万円の自己株式の取得実施し、更に、23年3月期中に7億66百万円の自己株式の取得を実施した。

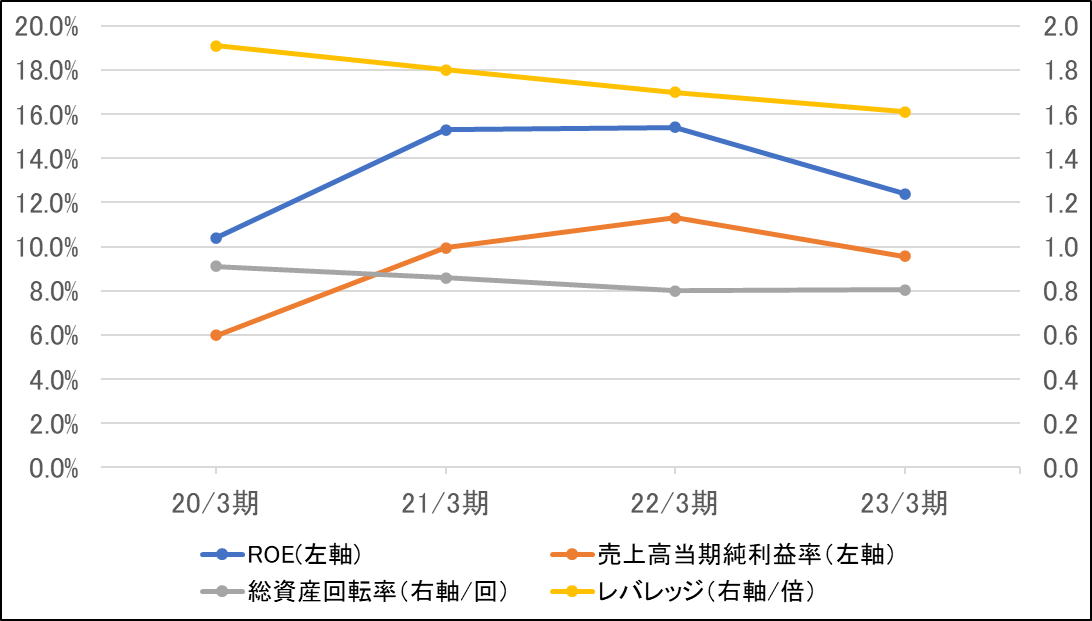

(7)ROE分析

|

20/3期 |

21/3期 |

22/3期 |

23/3期 |

|

|

ROE(%) |

10.4 |

15.3 |

15.4 |

12.4 |

|

売上高当期純利益率(%) |

5.99 |

9.95 |

11.31 |

9.57 |

|

総資産回転率(回) |

0.91 |

0.86 |

0.80 |

0.80 |

|

レバレッジ(倍) |

1.91 |

1.80 |

1.70 |

1.61 |

2023年3月期のROEは売上高当期純利益率とレバレッジが低下したことにより前期比3ポイント低下した。

中期経営計画では2024年3月期、10%以上のROE維持を目標としている。

*株式会社インベストメントブリッジが開示資料を基に作成。

2.2024年3月期第2四半期決算概要

(1)連結業績

|

23/3期 第2四半期累計 |

構成比 |

24/3期 第2四半期累計 |

構成比 |

前年同期比 |

期初予想 |

予想比 |

|

|

売上高 |

16,906 |

100.0% |

16,192 |

100.0% |

-4.2% |

16,400 |

-1.3% |

|

売上総利益 |

4,943 |

29.2% |

5,512 |

34.0% |

+11.5% |

– |

– |

|

販管費 |

3,075 |

18.2% |

3,333 |

20.6% |

+8.4% |

– |

– |

|

営業利益 |

1,867 |

11.0% |

2,178 |

13.5% |

+16.7% |

1,630 |

+33.7% |

|

経常利益 |

1,986 |

11.7% |

2,230 |

13.8% |

+12.3% |

1,730 |

+28.9% |

|

親会社株主に帰属 する四半期純利益 |

1,294 |

7.7% |

1,326 |

8.2% |

+2.5% |

1,200 |

+10.5% |

*数値には株式会社インベストメントブリッジが参考値として算出した数値が含まれており、実際の数値と誤差が生じている場合があります(以下同じ)。

*単位:百万円

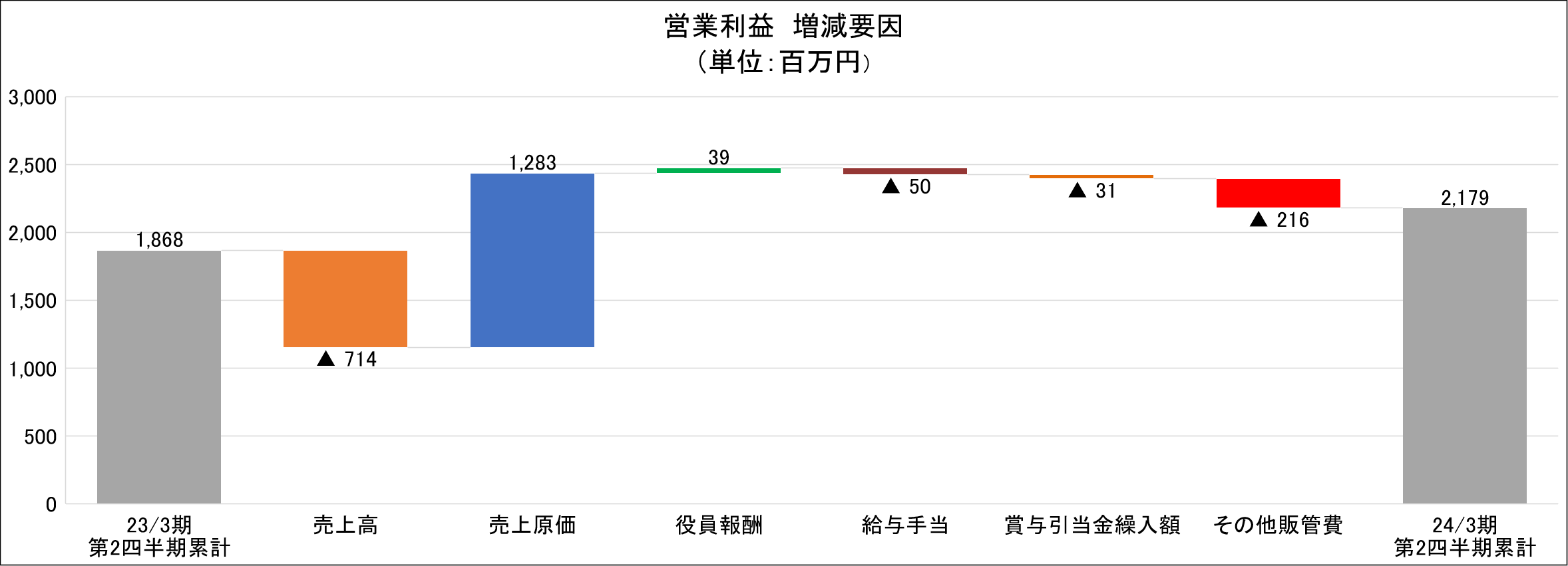

前年同期比4.2%の減収、同16.7%の営業増益

24/3期第2四半期累計の売上高は、前年同期比4.2%減の161億92百万円となった。売上面では、その他事業を除き、コンクリート事業、防災事業、パイル事業において減収となった。コンクリート事業、防災事業は順調に推移したものの、パイル事業の需要減少が影響し期初の会社計画を若干下回った。

営業利益は、同16.7%増の21億78百万円となった。利益面では、コンクリート事業で高付加価値製品の販売が進んだことに加え、防災事業で原材料価格上昇分の販売価格への転嫁が進んだことなどにより営業利益が増加した。中核事業会社であるベルテクス株式会社において、第 3 四半期以降に予定していた高付加価値製品の案件が前倒しになったことにより、各段階利益は期初予想を大幅に上回った。売上総利益率は、前年同期比4.8ポイント上昇の34%となった。人件費等の増加により売上高対販管費比率が前年同期比2.4ポイント上昇したものの、売上高営業利益率は13.5%と同2.5ポイント上昇した。その他、営業外費用で計上した損害補償費用47百万円や特別損失で計上した減損損失52百万円などがマイナス要因の大きなものとなり、経常利益と四半期純利益の増益率は営業利益の増益率を下回った。

*株式会社インベストメントブリッジが開示資料を基に作成。

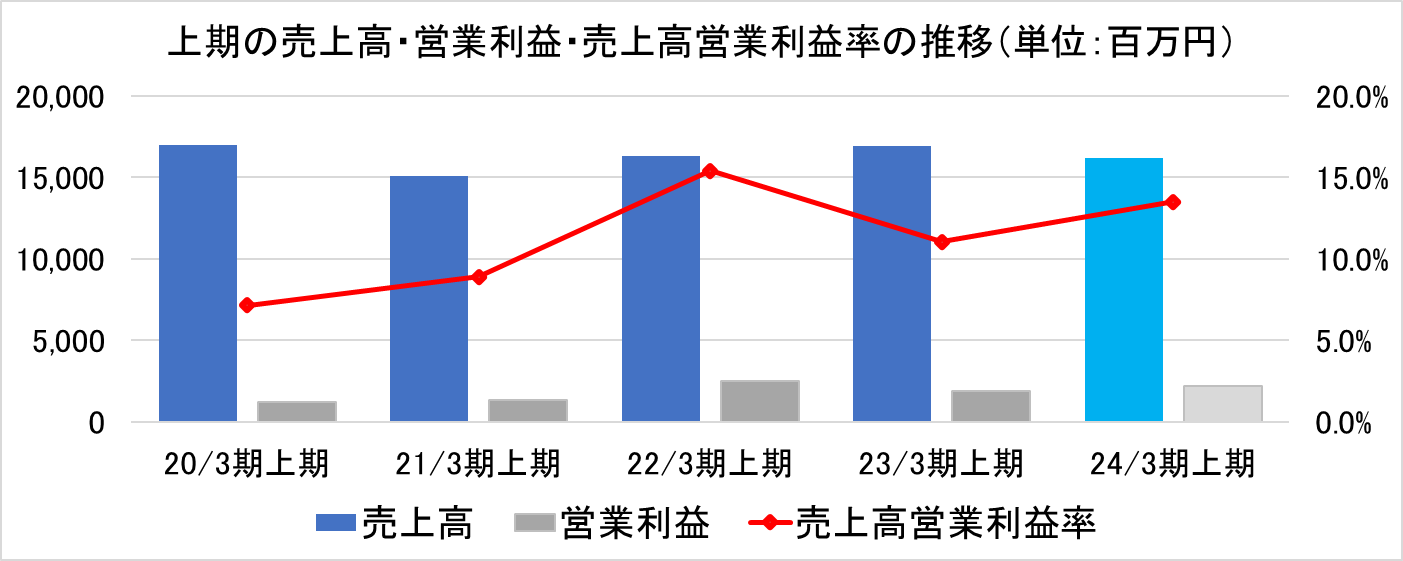

上期の業績推移

24/3期上期は、前年同期比で減収増益となり売上営業利益率は上昇した。20/3期上期以降との比較では、売上高、営業利益、売上高営業利益率ともに高水準となった。

(2)セグメント動向

|

23/3期第2四半期 |

構成比 |

24/3期第2四半期 |

構成比 |

前年同期比 |

|

|

コンクリート事業 |

11,776 |

69.7% |

11,218 |

69.3% |

-4.7% |

|

パイル事業 |

2,133 |

12.6% |

1,443 |

8.9% |

-32.3% |

|

防災事業 |

1,990 |

11.8% |

1,873 |

11.6% |

-5.9% |

|

その他事業 |

1,007 |

6.0% |

1,656 |

10.2% |

+64.5% |

|

売上高合計 |

16,906 |

100.0% |

16,192 |

100.0% |

-4.2% |

|

コンクリート事業 |

1,768 |

15.0% |

2,053 |

18.3% |

+16.1% |

|

パイル事業 |

202 |

9.5% |

46 |

3.2% |

-77.3% |

|

防災事業 |

464 |

23.3% |

591 |

31.6% |

+27.3% |

|

その他事業 |

113 |

11.3% |

299 |

18.1% |

+163.5% |

|

調整額 |

-682 |

– |

-812 |

– |

– |

|

営業利益合計 |

1,867 |

11.0% |

2,178 |

13.5% |

+16.7% |

*単位:百万円。営業利益の構成比は売上高営業利益率。

*株式会社インベストメントブリッジが開示資料を基に作成。

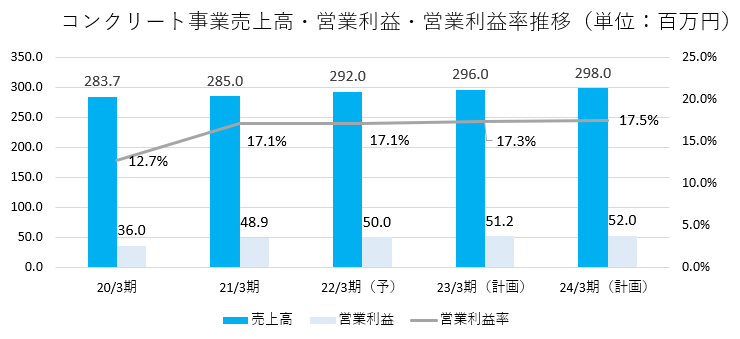

◎コンクリート事業(前年同期比4.7%減収、同16.1%増益)

慢性的な人手不足から業務プロセスの改善による生産性の向上は建設業界の主要なテーマであり、建設現場における省人化・安全性の向上・工期短縮・働き方改革への寄与が期待されるプレキャスト化への促進と要望は年々高まっている。また、同社グループが優位性を発揮する浸水対策は、「防災・減災、国土強靱化のための5か年加速化対策」の政府の施策の中においても緊急の課題として位置付けられている。こうした中、前年同期と比べ全体として出荷量が減少したことから、売上高は前年同期比4.7%減の112億18百万円となったものの、より高付加価値製品の販売が進んだことからセグメント利益は同16.1%増の20億53百万円となった。また、売上高営業利益率は、前年同期比3.3ポイント上昇の18.3%となった。

24/3期第2四半期のコンクリート事業の製品単価は、20/3期を100%とした値に対し155%の水準まで上昇し、23/3期の136%から19ポイント上昇した。また、24/3期第2四半期は、現在販売を強化している雨水貯留槽、エスホール、SJ-BOX、特殊製品(軌道スラブ)などの高付加価値製品の比率がコンクリート事業全体の66%まで拡大した(前年同期は64%)。

◎パイル事業(前年同期比32.3%減収、同77.3%減益)

建築需要が徐々に回復の兆しを見せる中、販売地域と案件の絞り込みによる効率化と強みに特化した受注活動を進めたものの、前年同期の大型案件の減少などにより、売上高は前年同期比32.3%減の14億43百万円、セグメント利益は同77.3%減の46百万円となった。また、売上高営業利益率は、前年同期比6.3ポイント低下の3.2%となった。

◎防災事業(前年同期比5.9%減収、同27.3%増益)

激甚化する風水害への対策として「防災・減災、国土強靱化のための5か年加速化対策」が政府により実施されている。この追い風を受ける中、原材料価格上昇分の販売価格への転嫁が進んだことにより製品売上高及び利益は増加したものの、工事受注量が減少したことにより、売上高は前年同期比5.9%減の18億73百万円、セグメント利益は同27.3%増の5億91百万円となった。また、売上高営業利益率は、前年同期比8.3ポイント上昇の31.6%となった。

◎その他(前年同期比64.5%増収、同163.5%増益)

セラミックス事業、賃貸事業、油圧ホース関連事業等を行う。2022年10月4日付で完全子会社化したプロフレックス株式会社の買収効果により、売上高は前年同期比64.5%増の16億56百万円、セグメント利益は同163.5%増の2億99百万円となった。また、売上高営業利益率は、前年同期比6.8ポイント上昇の18.1%となった。

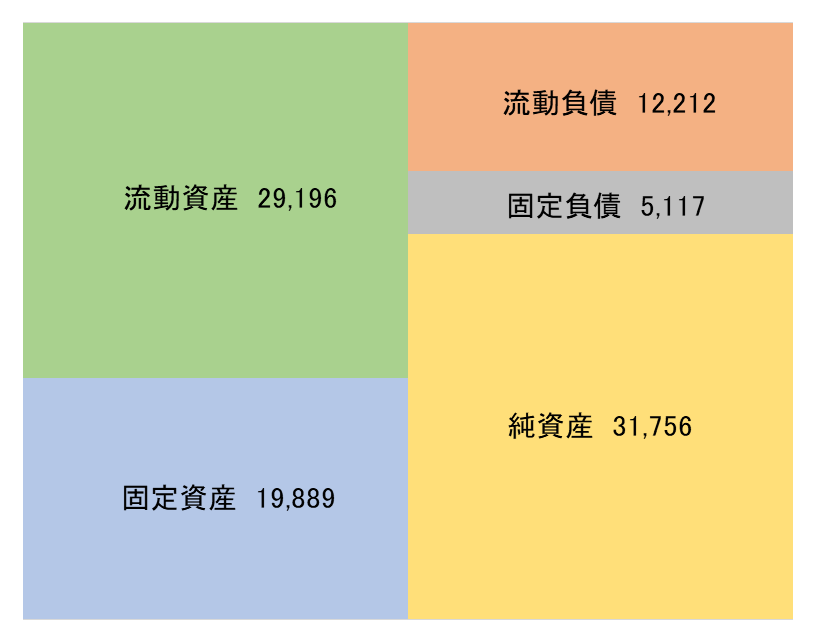

(3)財政状態及び

キャッシュ・フロー(CF)

財政状態

|

23年3月 |

23年9月 |

|

23年3月 |

23年9月 |

|

| 現預金 |

11,017 |

12,459 |

仕入債務 |

6,015 |

5,833 |

| 売上債権 |

12,720 |

10,381 |

短期有利子負債 |

3,588 |

3,339 |

| たな卸資産 |

5,123 |

5,743 |

流動負債 |

12,901 |

12,212 |

| 流動資産 |

29,977 |

29,196 |

長期有利子負債 |

1,712 |

1,660 |

| 有形固定資産 |

12,596 |

12,663 |

固定負債 |

5,357 |

5,117 |

| 無形固定資産 |

4,105 |

3,963 |

純資産 |

31,584 |

31,756 |

| 投資その他 |

3,163 |

3,262 |

負債・純資産合計 |

49,843 |

49,086 |

| 固定資産 |

19,866 |

19,889 |

有利子負債合計 |

5,301 |

4,999 |

*単位:百万円。売上債権には電子記録債権を、仕入債務には電子記録債務を含む。有利子負債にリース債務は含まず。

*株式会社インベストメントブリッジが開示資料を基に作成。

23年9月末の総資産は、前期末比7億57百万円減少の490億86百万円となった。資産面では、現預金、たな卸資産、投資その他の資産などが主な増加要因となり、売上債権、のれんなどが主な減少要因となった。負債・純資産面では、賞与引当金、親会社株主に帰属する四半期純利益の増加に伴う利益剰余金などが主な増加要因となり、仕入債務、短期と長期の有利子負債、退職給付に係る負債などが主な減少要因となった。23年9月末の自己資本比率は64.1%と前期末比1.2ポイント上昇した。

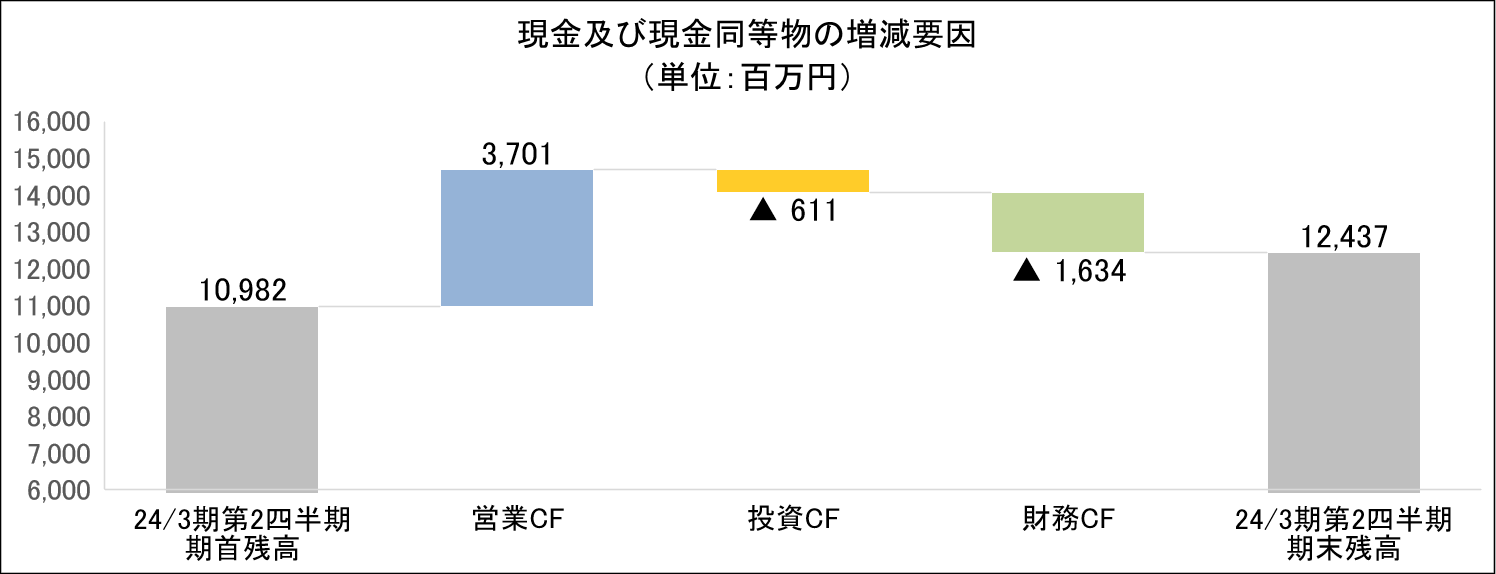

キャッシュ・フロー

|

23/3期 第2四半期累計 |

24/3期 第2四半期累計 |

前年同期比 |

||

| 営業キャッシュ・フロー |

2,827 |

3,701 |

+873 |

+30.9% |

| 投資キャッシュ・フロー |

-63 |

-611 |

-547 |

– |

| フリー・キャッシュ・フロー |

2,763 |

3,089 |

+326 |

+11.8% |

| 財務キャッシュ・フロー |

-1,474 |

-1,634 |

-159 |

– |

| 現金及び現金同等物の四半期末残高 |

13,419 |

12,437 |

-981 |

-7.3% |

*単位:百万円

*株式会社インベストメントブリッジが開示資料を基に作成。

CFの面から見ると、税金等調整前四半期純利益、のれん償却の増加や退職給付に係る負債と仕入債務の減少額の縮小などにより営業CFのプラスが拡大した。また、定期預金の減少額の縮小や無形固定資産の取得による支出の増加などにより投資CFのマイナスが拡大したものの、フリーCFのプラスが拡大した。一方、短期借入金の減少や長期借入金による収入の減少などにより財務CFのマイナスは拡大した。この結果、第2四半期末のキャッシュ・ポジションは前年同期比で7.3%減少した。

(4)主な投資実績

(単位:百万円)

| 有形固定資産の取得 |

628 |

ベルテクス㈱における型枠・機械・器具・備品・建物付属設備、㈱ウイセラにおける

工場リノベーションなど |

| 無形固定資産の取得 |

45 |

ベルテクス㈱における自社利用のソフトウェア開発など |

(5)主なトピックス

◎展示会へ出展

|

下水道展 ‘23札幌(8/1~4)-ベルテクスグループ |

| ◆「雨水貯留槽 M.V.P.システム」 「ボルテックスバルブ」 「スパイラルホール」 「災害用トイレ槽」

◆落石対策製品 「ループフェンス」 「MJネット」 ◆コンクリート防水・防食工法 「VER防食工法」 ◆業務点検DX 「点検マスター」 ◆金属内蔵型RFIDタグ 「インメタルタグ」 |

|

東京国際消防展2023(6/15~18)-ベルテクスグループ |

| ◆既存防火水槽 補修補強工法

◆地下貯水槽の調査点検技術 「スケルタンク」 ◆消防専用の管理システム ◆災害用トイレ槽 ◆点検マスター |

|

NEPCON CHINA2023(7/19~21)-株式会社ウィセラ |

| ◆セラミックスの超精密プレス成形部品 |

|

2023森林・林業・環境機械展示実演会(11/12~13)-プロフレックス株式会社 |

| ◆油圧ホースの内製化によるコスト削減と納期短縮 |

|

鉄道技術展2023(11/8~10)-ベルテクスグループ |

| ◆既設柱の耐震補強「CBパネル工法」

◆超高強度繊維補強コンクリート製ホームウォール 「軽量プレキャストC型ホーム柵基礎工法」 ◆その他の鉄道関連製品、インフラ点検技術 ◆落石防護柵 |

◎自己株式の取得を実施

同社は、株主還元の充実と資本効率の向上及び経営環境の変化に応じた機動的な資本政策を実行するため、継続的に自己株式の取得を実施している。

|

取締役会において自己株式の取得決議した日 |

取得した株式の総数 |

取得価額の総額 |

| 2022年5月 12日 |

588,700株 |

699,950,700円 |

| 2023年3月9日 |

220,000株 |

298,282,600円 |

| 2023年5月11日 |

202,000株 |

299,993,200円 |

| 取締役会において自己株式の取得決議した日 |

今後取得する株式の総数 |

今後の取得価額の総額 |

| 2023年11月9日 |

335,000株 |

500,000,000円 |

3.2024年3月期業績予想

(1)連結業績

|

|

23/3期 |

構成比 |

24/3期 予想 |

構成比 |

前期比 |

|

売上高 |

39,095 |

100.0% |

41,000 |

100.0% |

+4.9% |

|

営業利益 |

5,560 |

14.2% |

6,100 |

14.9% |

+9.7% |

|

経常利益 |

5,837 |

14.9% |

6,300 |

15.4% |

+7.9% |

|

親会社株主に帰属 する当期純利益 |

3,742 |

9.6% |

4,200 |

10.2% |

+12.2% |

*単位:百万円

前期比4.9%増収、同9.7%営業増益の予想

同社は、経営理念である「安心のカタチを造る。」を実現するため、24/3期を最終年度とする中期経営計画を策定し、未来の安心と更なる企業価値向上に努めている。また引き続き、技術・研究開発、人材、設備等、グループ内の有形・無形の資産を最大限に活用し、建設業界ひいてはわが国の課題解決の一助となるべく、革新的な製品の開発・供給に真摯に取り組む。

第2四半期が終了し、24/3期の会社計画は、売上高が前期比4.9%増の410億円、営業利益が同9.7%増の61億円の予想から修正なし。資材価格の高騰や物流コストの上昇など厳しい事業環境が続いているものの、販売単価への反映、高付加価値製品へのシフト及びコスト削減に取り組むことで、前期比で増収増益を目指す。売上高営業利益率は、前期比0.7ポイント上昇の14.9%を予定。

配当も前期より10.00円/株増加の普通配当40.00円/株の予定を据え置き。予想配当性向は24.2%。安定的な普通配当に加え、適宜、特別配当・記念配当を検討する他、自己株式の取得により、総還元性向30%を目処として実施する方針である。

(2)セグメント動向

|

23/3期 実績 |

構成比 |

24/3期 予想 |

構成比 |

前期比 |

|

|

コンクリート事業 |

27,202 |

69.6% |

29,080 |

70.9% |

+6.9% |

|

パイル事業 |

4,045 |

10.3% |

3,370 |

8.2% |

-16.7% |

|

防災事業 |

4,909 |

12.6% |

4,950 |

12.1% |

+0.8% |

|

その他事業 |

2,938 |

7.5% |

3,600 |

8.8% |

+22.5% |

|

売上高合計 |

39,095 |

100.0% |

41,000 |

100.0% |

+4.9% |

|

コンクリート事業 |

4,882 |

17.9% |

5,580 |

19.2% |

14.3% |

|

パイル事業 |

263 |

6.5% |

210 |

6.2% |

-20.4% |

|

防災事業 |

1,276 |

26.0% |

1,180 |

23.8% |

-7.6% |

|

その他事業 |

544 |

18.5% |

590 |

16.4% |

+8.3% |

|

調整額 |

-1,407 |

– |

-1,460 |

– |

– |

|

営業利益合計 |

5,560 |

14.2% |

6,100 |

14.9% |

+9.7% |

*単位:百万円。営業利益の構成比は売上高営業利益率。

コンクリート事業における売上高とセグメント利益の増加が、全社における前期比での増収増益に寄与する見込み。一方、パイル事業は、前期比で減収減益の見込みとなっている。

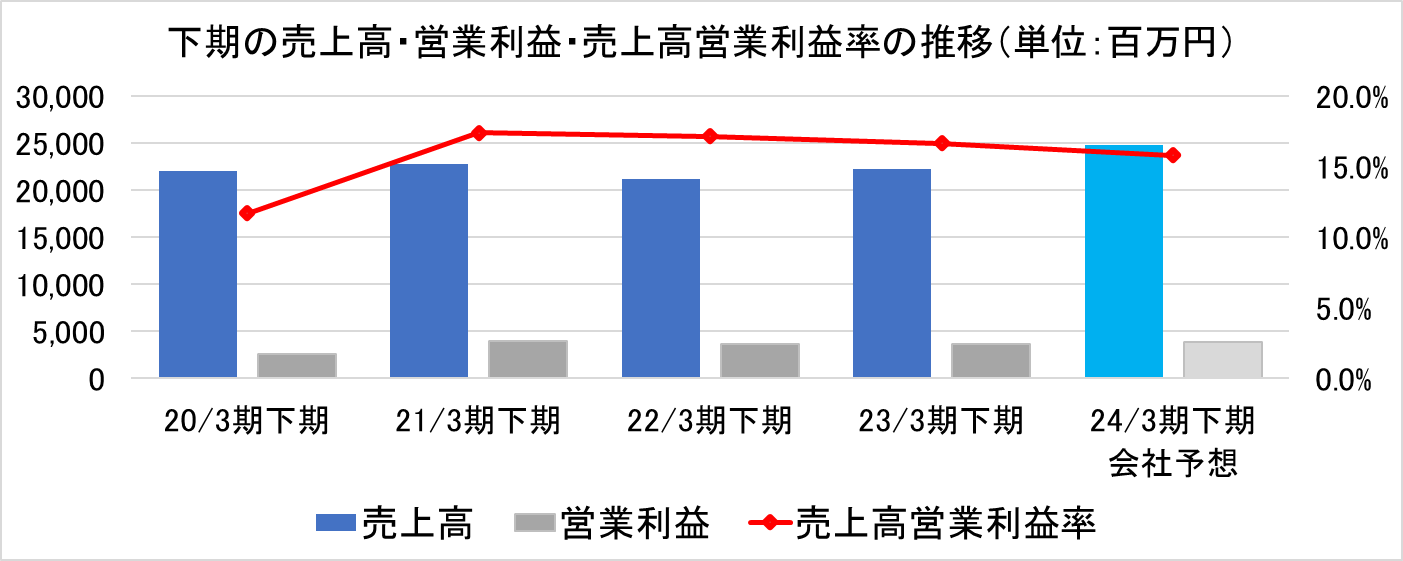

(3)進捗率と下期の業績推移

|

24/3期 上期実績 |

24/3期 会社計画 |

進捗率 |

|

| 売上高 |

16,192 |

41,000 |

39.5% |

| 営業利益 |

2,178 |

6,100 |

35.7% |

| 経常利益 |

2,230 |

6,300 |

35.4% |

| 親会社株主に帰属する当期純利益 |

1,326 |

4,200 |

31.6% |

*単位:百万円

|

売上高 |

営業利益 |

|||||

|

24/3期 上期実績 |

24/3期 会社計画 |

進捗率 |

24/3期 上期実績 |

24/3期 会社計画 |

進捗率 |

|

| コンクリート事業 |

11,218 |

29,080 |

38.6% |

2,053 |

5,580 |

36.8% |

| パイル事業 |

1,443 |

3,370 |

42.8% |

46 |

210 |

21.9% |

| 防災事業 |

1,873 |

4,950 |

37.8% |

591 |

1,180 |

50.1% |

| その他事業 |

1,656 |

3,600 |

46.0% |

299 |

590 |

50.7% |

| 調整額 |

– |

– |

– |

-812 |

-1,460 |

– |

|

合計 |

16,192 |

41,000 |

39.5% |

2,178 |

6,100 |

35.7% |

*単位:百万円

通期の会社計画に対する上期業績の進捗率は、売上高と各段階利益ともに50%を下回っているものの、同社の業績は例年下期に偏重する傾向がある。上期は、売上高こそ会社計画を若干下回ったものの、各段階利益は会社計画を大幅に上回っており、通期計画の達成に向け順調に推移している。セグメント別では、防災事業とその他事業において進捗率が高水準となっている。

4.第2次中期経営計画の進捗

第2次中期経営計画(詳細は、後述の参考1を参照)の各事業の進捗などは以下の通りである。

(1)経営指標について

最終年度(2024年3月期)に、営業利益61億円、ROE10.0%以上の維持を目標としていたが、計画値を1年目の22年3月期に前倒しで達成した。一方、23/3期は、原材料価格の高騰の影響により減益となり、2年目と3年目の会社計画の営業利益を下回った。24/3期において、最終年度の中期経営計画の達成を目指す。

|

22/3期(計画) |

22/3期(実績) |

23/3期(計画) |

23/3期(実績) |

24/3期(計画) |

|

|

売上高 |

390.0 |

375.1 |

400.0 |

390.9 |

410.0 |

|

営業利益 |

55.0 |

61.4 |

58.0 |

55.6 |

61.0 |

|

営業利益率 |

14.1% |

16.4% |

14.5% |

14.2% |

14.9% |

|

経常利益 |

57.0 |

64.3 |

60.0 |

58.3 |

63.0 |

|

当期純利益 |

38.0 |

42.4 |

40.0 |

37.4 |

42.0 |

|

ROE |

- |

15.4% |

- |

12.4% |

10.0%以上 |

*単位:億円

(2)基本方針の進捗

以下の基本方針を掲げている。

| (1)主力事業の深堀りによるオーガニック成長の推進 | 主力事業のオーガニック成長により営業キャッシュ・フローの創出力を高めることで、将来キャッシュ・フローの最大化を目指します。 |

| (2)成長事業の育成と新たな収益機会の獲得 | 更なる成長に向けて、成長事業の育成と新たな収益機会(新エリア・新カテゴリー展開、新製品、新事業)の獲得に向けた取り組みを強化します。 |

| (3)持続的成長を可能とするための経営基盤整備 | 前中計から継続して、グループガバナンスの強化、リスク管理体制の構築など経営基盤整備を進めると同時に、ESGの取組みを進め、持続的な企業価値向上を目指します。 |

それぞれの基本方針の進捗状況は以下のとおりである。

①主力事業の深堀りによるオーガニック成長の推進

◎事例(浸水対策)

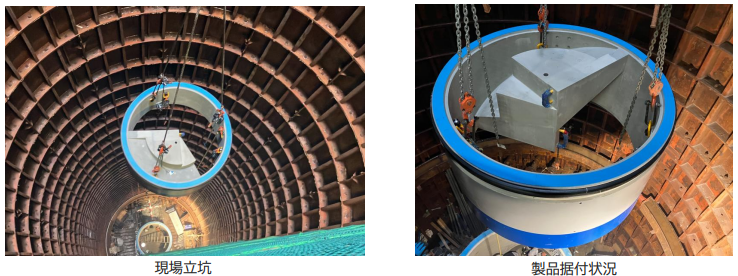

◆東京の内閣府前(永田町)でスパイラルホールを施工。東京都下水道局中部下水道事務所より、雨水排水用現場打ち高落差人孔の工期短縮を目的に採用された。規格は、φ2000(新タイプ)で高さ48.5m。

(同社資料より)

◎事例(浸水対策)

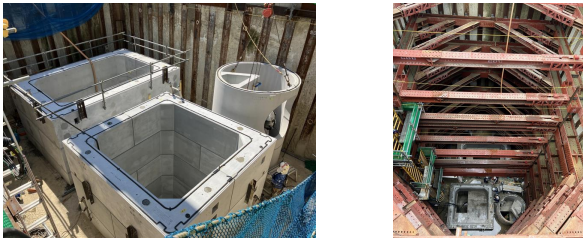

◆京都で超深型矩形マンホール、スパイラルホールを施工。京都市上下水道局より、雨水貯留管用シールド発進立坑内を活用した現場打ち特殊人孔(ポンプ室・階段室・落差室)のプレキャスト化が採用された。サイズは、□4.1m×2.5m □2.8m×2.8m H=22m φ2000。

(同社資料より)

◎事例(落石・土砂、補足現場)

◆群馬県 御巣鷹の尾根でループフェンス Eタイプを施工。令和元年台風19号の土砂災害で法枠ごと崩壊した斜面に設置し、今までに2度落石・土砂を捕捉した。

(同社資料より)

②成長事業の育成と新たな収益機会の獲得

◎事例(鉄道)

◆栃木県宇都宮市で路面電車システムLRTの軌道下スラブを施工。当初現場打ちで計画されていた軌道下スラブのプレキャスト化を実現し、工期短縮に貢献した。フルプレキャスト区間約140m、ハーフプレキャスト区間約10km。

(同社資料より)

◎事例(空港メンテナンスへの参入[RFIDグループ])

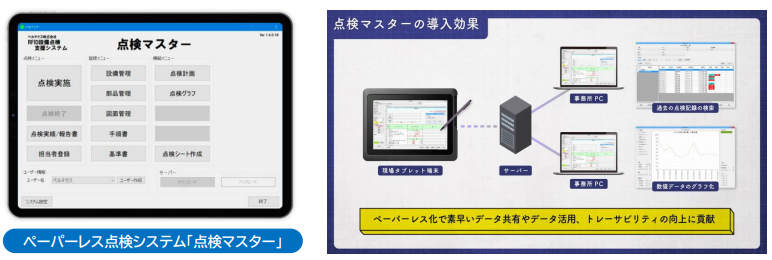

◆成田国際空港株式会社より、滑走路上の航空照明を定期的に交換・修理する業務や設備の点検時業務で使用するシステムとして、同社パッケージシステム「点検マスター」が採用さた。「点検マスター」は、タブレット端末を活用して現場帳票のペーパーレス化・DX化が図れる為、今後他の空港にてメンテナンス業務分野で販路拡大を図る。また「点検マスター」は、空港の他、高速道路、鉄道、電力などのインフラ分野における実績があり、大手製造業の顧客にも多数採用されている。今後、設備の長寿命化と人手不足による作業効率化に対するより一層のニーズが予想される。

(同社資料より)

③持続的成長を可能とするための経営基盤整備

以下のような経営基盤の整備・強化を進めた。

<人材開発プログラム・採用プログラムの再整備>

ベルテクスグループの教育・研修機関の中心的な位置づけとなるベルテクスアカデミーを設立し運用している。また、人材開発グループを設置するとともに、2022年4月より教育プログラムの再整備を行った。

グループ全役職員(約1,100人)を対象として、コンプライアンス、ハラスメントなどの知識・意識の定着を図る「全社員研修」のほか、新入社員、若手社員、中堅社員、新任管理職、新任上位管理者を対象に階層別の役割要件と求められる能力・資質の開発、意識の醸成を図る「階層別研修」、グループ全社からの公募に基づき、ゼネラリストに求められる能力の開発、意識の醸成を図る「アカデミック研修」、部門毎に対象者を選定し、専門的な知識習得と能力の開発を図る「部門別研修」を実施した。

アカデミック研修では、外部講師を招き、経営マインドを持った社員の育成を目指した新たな社内研修「次世代経営者・経営幹部養成塾」が開催された。参加者を4グループに分け、次世代経営者・経営幹部の養成と新規事業開発による事業の活性化を目指して、約1年間活動を行う。更に、2023年10月4日、オリジナル設計株式会社と交流会「VOX」を開催した。この交流会では、「PPP/PFI・官民連携」と「人材育成・人的資本強化」の2テーマについて話し合い、多くのアイデアを共有した。

<情報システム・ICTインフラの整備、DXの推進>

ベルテクスでは、新基幹システムが2023年5月より稼働した。また、人事・就業システムは2022年2月から稼働している。ベルテクス建設では2021年4月より新基幹システムが稼働している。

<グループガバナンス体制・リスク管理体制の構築>

グループ全社員を対象としたコンプライアンス研修を2021年度と2022年度に実施した。また、2023年度においても実施中である。また、内部監査の強化を図り、1名増員し3年をかけて約150拠点の内部監査を計画通り実施中である。

<事業ポートフォリオマネジメント機能の整備・強化>

小規模事業の戦略・施策について精査を実施した。事業ポートフォリオマネジメント機能の整備を継続して行っている。

<サステナビリティ推進体制の整備>

「サステナビリティ委員会」を設置し、2023年2月以降、より一層サステナビリティを推進中である。

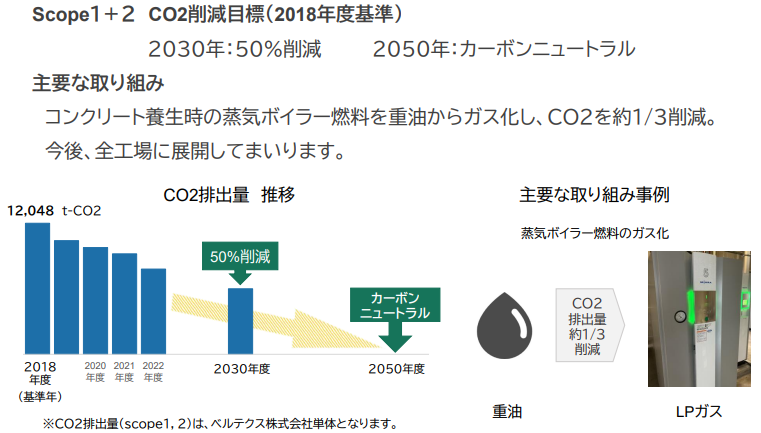

◎取組事例(環境)

(同社資料より)

◎取組事例(ダイバーシティ協議会)

同社は、サステナビリティ委員会の下部組織として「ダイバーシティ協議会」を設置した。多様性が尊重される開かれた職場・会社を目指し、特に女性が働きやすい職場環境や人事・福利厚生諸制度をどのようにすべきかを議論し、各種の取り組みを推進する。今後も、サステナビリティへの取り組みをより一層強化し、中長期的な企業価値向上に繋げていくことを目的として活動していく方針である。

5.今後の注目点

同社の24/3期第2四半期累計決算は、前年同期比4.2%の減収、同16.7%の営業増益となった。売上高は、その他事業を除き、コンクリート事業、防災事業、パイル事業において減収となった。営業利益は、コンクリート事業で高付加価値製品の販売が進んだことに加え、防災事業で原材料価格上昇分の販売価格への転嫁が進んだことなどにより増加した。上期会社計画との比較では、コンクリート事業、防災事業において順調に推移したものの、パイル事業の需要減少が影響し売上高は期初の上期計画を若干下回った。一方、中核事業会社であるベルテクス株式会社において、第 3 四半期以降に予定していた高付加価値製品の案件が前倒しになったことなどにより、各段階利益は期初の上期計画を大幅に上回った。今期は中期経営計画の最終年度であるが、最終年度の数値目標は売上高、各段階利益ともに通期の会社計画と同じである。通期の会社計画に対する上期業績の進捗率は、売上高、各段階利益ともに50%を下回っているが、同社の業績は例年下期に偏重する傾向があり、中期経営計画の数値目標の達成に向け順調な進捗となっている。中でも、売上総利益率が前年同期比で4.8ポイントも上昇したことが驚きであった。ベルテクス株式会社において、第 3 四半期以降に予定していた高付加価値製品の案件が前倒しになったことが影響したものの、近年強力に推進している原材料価格上昇分の販売価格への転嫁と高付加価値製品比率の引き上げも大きく寄与しているものと推測される。中期経営計画における最終年度の数値目標を達成できるのか、下期の業績と売上総利益率の動向が注目される。とりわけ、その鍵を握る製品販売単価と高付加価値製品比率をどこまで高めることができるのか、注目したい。

また、25/3期より第3次中期経営計画がスタートするものと思われる。次期中期経営計画のヒントとなる施策が今後具体化してくる可能性が高い。今後のニュースフローにも引き続き注目していきたい。

<参考1:第2次中期経営計画>

同社は、2022年3月期から2024年3月期までの3か年を対象とする第2次中期経営計画を推進中である。

【第2次中期経営計画】

(1)事業環境についての認識

「1.会社概要(3)市場環境」で触れたように、国土強靭化計画の加速化、社会資本の老朽化、建設業界における少子高齢化による人手不足などの外部環境に加え、内部環境(自社要因)として、

◆高い技術力・設計力・開発力・営業力と幅広い顧客基盤

◆自社開発によるシェアNo.1製品、差別化製品を多数保有

◆健全な財務、潤沢な資金

などの強みを有する一方、

◆社員平均年齢の上昇、採用難

◆コンクリート事業に続くコア事業の育成

◆資本効率を重視した事業ポートフォリオマネジメント機能の整備

といった点が課題であると認識しており、生産・販売体制を中心に、合併後のさらなる効率化に余地があると考えている。

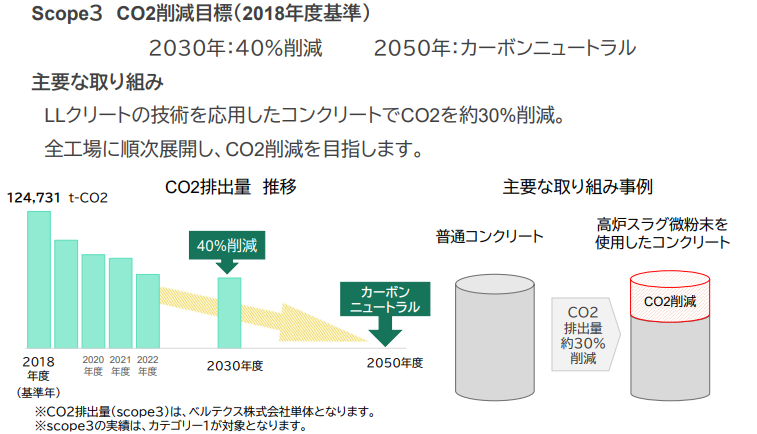

こうした環境下、同社の対象市場は中長期的に拡大するものと期待している。中でも、中長期の視点では、「人手不足を背景としたプレキャスト化比率の上昇」「老朽化が進む社会資本の維持更新需要」が市場拡大のドライバーと見ている。

「プレキャスト化比率の上昇」については、コンクリート製品の需要増が期待される。「社会資本の維持更新需要増」に関しては、グループ内で川上「インフラの点検・強化」から川下「補修・補強、更新」まで幅広く提案、材料・製品提供、工事実施が可能な優位性を活かして幅広く需要を取り込む考えだ。

(同社資料より)

(2)第2次中期経営計画の基本方針と位置付け

以下の基本方針を掲げている。

| 主力事業の深堀りによるオーガニック成長の推進 | 主力事業のオーガニック成長により営業キャッシュ・フローの創出力を高めることで、将来キャッシュ・フローの最大化を目指します。 |

| 成長事業の育成と新たな収益機会の獲得 | 更なる成長に向けて、成長事業の育成と新たな収益機会(新エリア・新カテゴリー展開、新製品、新事業)の獲得に向けた取り組みを強化します。 |

| 持続的成長を可能とするための経営基盤整備 | 前中計から継続して、グループガバナンスの強化、リスク管理体制の構築など経営基盤整備を進めると同時に、ESGの取組みを進め、持続的な企業価値向上を目指します。 |

今回の中期経営計画を、「持続的成長を確実にするため事業、経営基盤の両面の強化に取り組む期間」と位置付け、2028年10月の設立10周年および『「安心・安全」を提供する企業ブランド力No.1へ』という、BHAG(Big Hairy Audacious Goals:社運を賭けた大胆な目標)実現に向けて邁進していく考えである。

(3)各セグメントにおける施策・目標

①コンクリート事業

| 事業環境見通し | ◆新型コロナウイルスの影響により、民間投資は先行き不透明感が残るものの、公共投資は堅調に推移する

◆甚大化する自然災害への対策として、遊水池(雨水貯留槽)や雨水排水施設の整備、耐震化やインフラの老朽化対策などに対し、今年度から5年間で総事業費15兆円程度の「防災・減災、国土強靭化のための5か年加速化対策」が始まる |

| 主な施策・取組方針 | 1. 強みとなる技術開発力を活かした高付加価値製品群の提案

2. 顧客満足度を高める汎用品出荷対応センターの充実 3. 既設インフラの維持更新事業への深耕、浸水・減災製品、交通インフラ関連製品群の販売促進 4. 工場集約化による生産および出荷効率の向上 |

②パイル事業

| 事業環境見通し | ◆新型コロナウイルスの影響により、民間建設投資は低迷

◆今期の回復は緩やかと見られ、前期並みに回復するのは23/3期頃と想定する一方で、ドラッグストア等の郊外型店舗や物流施設・倉庫等の需要は見込まれる ◆防災・減災の観点から、建物基礎への安全性要求は高まる傾向 |

| 主な施策・取組方針 | 1. 高採算製品群(高支持杭・SC杭)の販売促進と、低採算製品群の選別受注の推進

2. Withコロナに対応した営業活動の強化・推進 3. 既存工法の改良・新規工法の開発 |

③防災事業

| 事業環境見通し | ◆激甚化・頻発化する自然災害への対策として、流域治水対策(砂防)、山地災害危険地区等における治山対策、道路の法面・盛土の土砂災害防止対策、豪雨による鉄道隣接斜面の崩壊対策などに対し、今年度から5年で総事業費15兆円程度の「防災・減災、国土強靭化のための5か年加速化対策」が始まる

◆各交通インフラの自然災害対策への取り組みが強化される |

| 主な施策・取組方針 | 1. 落石対策、崩壊土砂対策、雪崩対策分野での新製品開発

2. 既存製品の改良及びラインナップの充実 3. 交通インフラ分野への営業強化 |

④その他事業

|

事業 |

主な施策 |

| セラミックス事業 | 新たな業界や成長分野への参入と生産技術の進化

例)電波吸収セラミックス |

| コンクリートの調査・試験事業 | 防火水槽点検の事業拡大と調査業務に係る基礎研究ならびに技術の確立 |

| システム開発・販売事業 | ネットワークやセキュリティ関連と特殊業務向け開発による事業拡大 |

| RFID事業 | 保守・予防保全向けに加え、現場帳票のペーパーレス化市場全体をターゲットに拡販 |

(4)グループ共通施策

持続的成長を実現するため、以下の施策を中心に経営基盤の整備・強化に取り組む。

◆人材開発プログラム・採用プログラムの再整備

◆情報システム・ICTインフラの整備、DXの推進

◆グループガバナンス体制・リスク管理体制の構築

◆事業ポートフォリオマネジメント機能の整備・強化

◆サステナビリティ推進体制の整備

(5)財務・投資戦略

3か年累計の営業キャッシュ・フローを140億円と想定。

「設備更新投資」「高付加価値化・競争力強化のための設備投資」「研究開発投資」「生産性向上のためのDX投資」「スタートアップ投資、M&A」など、主力事業の強化・成長事業の育成・新たな収益機会の獲得に98億円を振り向ける。総還元性向30%を目途に、42億円の株主還元を行う。

(6)研究開発投資と知的財産

ビジネスモデルの進化に向けて、積極的な研究開発投資を行う。

事業セグメントを横断したR&Dを強化する。既存事業の強化、将来の収益につながる研究・製品開発・生産技術開発などを産学官民と連携して進める。また、対顧客において、保有する数多くのノウハウや実績、パテントなどをベースに、新たな営業スタイルを確立していく。研究開発投資のアウトプットとして成長・収益力を支える重要な経営資源である「知的財産」を重視。「知財創出力」を更に強化し、事業競争力の維持・強化を図る。

(7)数値目標(計画発表時の数値)

|

21/3期 |

22/3期(予) |

23/3期(計画) |

24/3期(計画) |

CAGR |

|

|

売上高 |

377.0 |

390.0 |

400.0 |

410.0 |

2.8% |

|

営業利益 |

52.9 |

55.0 |

58.0 |

61.0 |

4.9% |

|

営業利益率 |

14.0% |

14.1% |

14.5% |

14.9% |

– |

|

経常利益 |

56.3 |

57.0 |

60.0 |

63.0 |

3.8% |

|

当期純利益 |

37.5 |

38.0 |

40.0 |

42.0 |

3.8% |

*単位:億円。CAGRは21/3期から24/3期までの年平均成長率。同社資料をもとにインベストメントブリッジが計算。

ROEは10%以上を維持することを目標としている。

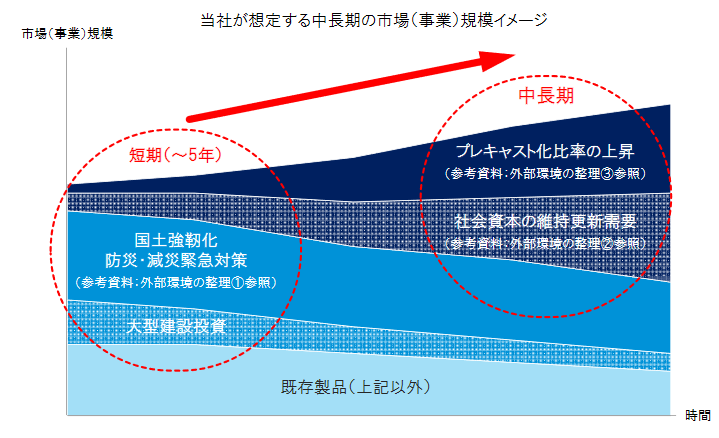

◎セグメント別

【コンクリート事業】

|

21/3期 |

22/3期(予) |

23/3期(計画) |

24/3期(計画) |

CAGR |

|

|

売上高 |

285.0 |

292.0 |

296.0 |

298.0 |

1.5% |

|

営業利益 |

48.9 |

50.0 |

51.2 |

52.0 |

2.1% |

|

営業利益率 |

17.1% |

17.1% |

17.3% |

17.5% |

– |

*単位:億円。CAGRは21/3期から24/3期までの年平均成長率。同社資料をもとにインベストメントブリッジが計算。

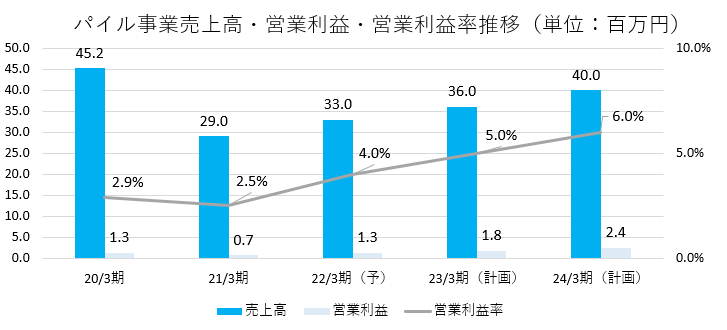

【パイル事業】

|

21/3期 |

22/3期(予) |

23/3期(計画) |

24/3期(計画) |

CAGR |

|

|

売上高 |

29.0 |

33.0 |

36.0 |

40.0 |

11.3% |

|

営業利益 |

0.7 |

1.3 |

1.8 |

2.4 |

50.8% |

|

営業利益率 |

2.5% |

4.0% |

5.0% |

6.0% |

– |

*単位:億円。CAGRは21/3期から24/3期までの年平均成長率。同社資料をもとにインベストメントブリッジが計算。

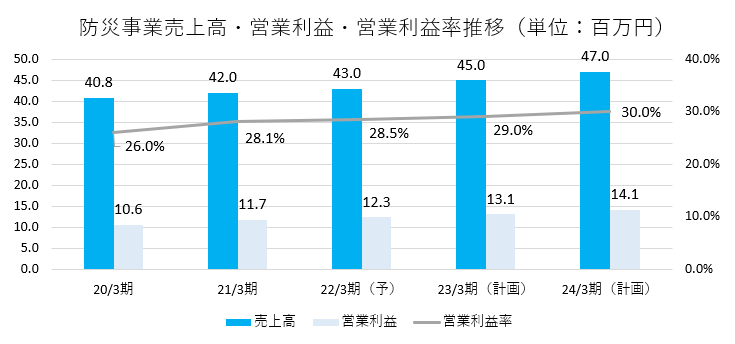

【防災事業】

|

21/3期 |

22/3期(予) |

23/3期(計画) |

24/3期(計画) |

CAGR |

|

|

売上高 |

42.0 |

43.0 |

45.0 |

47.0 |

3.8% |

|

営業利益 |

11.7 |

12.3 |

13.1 |

14.1 |

6.4% |

|

営業利益率 |

28.1% |

28.5% |

29.0% |

30.0% |

– |

*単位:億円。CAGRは21/3期から24/3期までの年平均成長率。同社資料をもとにインベストメントブリッジが計算。

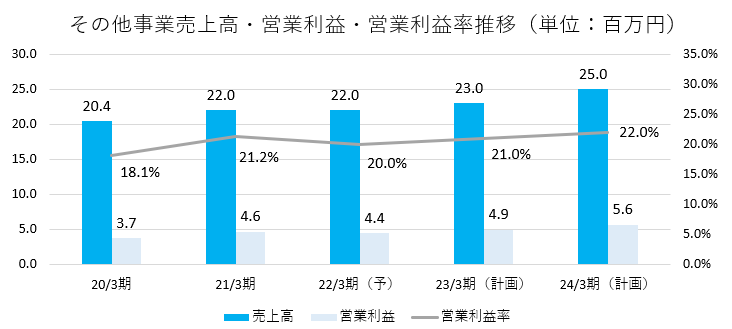

【その他事業】

|

21/3期 |

22/3期(予) |

23/3期(計画) |

24/3期(計画) |

CAGR |

|

|

売上高 |

22.0 |

22.0 |

23.0 |

25.0 |

4.4% |

|

営業利益 |

4.6 |

4.4 |

4.9 |

5.6 |

6.8% |

|

営業利益率 |

21.2% |

20.0% |

21.0% |

22.0% |

– |

*単位:億円。CAGRは21/3期から24/3期までの年平均成長率。同社資料をもとにインベストメントブリッジが計算。

<参考2:コーポレート・ガバナンスについて>

◎組織形態、取締役、監査役の構成

| 組織形態 | 監査等委員会設置会社 |

| 取締役 | 8名、うち社外3名 |

◎コーポレート・ガバナンス報告書

最終更新日:2023年7月11日

<基本的な考え方>

当社は、経営の透明性・健全性を確保しつつ、効率的な意思決定を可能とするコーポレート・ガバナンス体制の構築が重要であるとの認識のもと、当社グループ経営において主体的な役割を果たし、グループの戦略・方針の策定、グループ各社に対する指導・助言を通じ、コーポレート・ガバナンスの充実に努めております。

<コーポレートガバナンス・コードの各原則を実施しない理由(抜粋)>

|

原則 |

実施しない理由 |

| 【補充原則2-4 ① 中核人材の登用等における多様性確保】 | 当社は、人材の多様化とそれら人材の育成が中長期的な企業価値向上に繋がるものと考え、女性・中途採用者を積極的に採用しております。 中途採用者についてはスキル・経験等を総合的に判断し、管理職への登用を行っている一方、女性につきましては、元々土木業界において女性社員が少ないことなどもあり、管理職への登用数が現状十分ではないと認識しております。まずは女性の母集団を増やすため、現在新規採用者の女性比率を50%以上としており、今後、当社の中核人材として、その比率が高まるよう人材育成及び社内環境の整備に努めてまいります。

外国人の管理職登用については当社グループの事業ドメインが国内に限られていることから実績がないものの、今後の事業ドメインの拡大及び企業規模の拡大に応じて、スキル・経験等を総合的に判断してまいります。 |

| 【補充原則 4-11③ 取締役会全体の実効性の評価】 | 取締役会全体の実効性の分析・評価及びその開示については、今後検討してまいります。 |

<コーポレートガバナンス・コードの各原則に基づく開示(抜粋)>

|

原則 |

開示内容 |

| 【原則 3-1 情報開示の充実】 | (i)経営理念等や経営戦略、経営計画

当社の経営計画等を当社ホームページで開示しております。 (ii)コーポレート・ガバナンスに関する基本的な考え方と基本方針 コーポレート・ガバナンスに関する基本的な考え方を定めたガイドラインを当社ホームページで開示しております。 (iii)取締役会が経営陣幹部・取締役の報酬を決定するにあたっての方針と手続 取締役(社外取締役を除く)の報酬は、固定報酬としての基本報酬と業績指標を基礎としてその数が算定される非金銭報酬(以下「業績連動非金銭報酬」という。)としてのストックオプションにより構成し、社外取締役については、その職務に鑑み、基本報酬のみとしております。 取締役(監査等委員である取締役を除く。以下同じ。)の種類別の報酬割合の目安は、基本報酬:業績連動非金銭報酬(短期インセンティブ):業績連動非金銭報酬(長期インセンティブ)=70:15:15(業績指標を 100%達成の場合)とし、任意の報酬委員会が審議並びに取締役会に対する答申を行い、取締役会は当該答申内容を尊重し、決定いたします。 取締役の個人別の報酬額については、任意の報酬委員会が審議並びに取締役会に対する答申を行い、取締役会は当該答申内容を尊重し、決 定いたします。 監査等委員である取締役の報酬については、任意の報酬委員会が審議並びに監査等委員である取締役全員に対する答申を行い、監査等委員である取締役全員が当該答申内容を尊重し協議した上で決定いたします。 (ⅳ)経営陣幹部の選解任と取締役候補の指名を行うに当たっての方針と手続 (方針) 監査等委員でない取締役候補は、当社グループの企業価値向上のために、グループの発展に寄与できる幅広い視野と経験を有し、マネジメント能力と経営センスを持った人材を選任しています。 監査等委員である取締役候補は、数多くの経験や見識からの視点より、監査等委員でない取締役の業務執行を公正に監査・監督できる人材を選任しています。 (選任手続き) 当社は任意の指名委員会を設置しております。指名委員会は取締役選解任案を審議し、取締役候補者の提言をいたします。それぞれの提言を踏まえ、監査等委員でない取締役候補者案は監査等委員会に報告、監査等委員である取締役候補者案は監査等委員会の同意を得た上で、取締役会において決議しております。 (v)経営陣幹部の選解任と取締役候補の指名を行う際の、個々の選解任・指名についての説明 取締役の選解任につきましては、株主総会招集ご通知参考書類において、指名委員会の推薦に基づいて取締役会が決定した新任取締役候補者の個々の略歴、選解任理由等を掲載してまいります。 経営計画 https://www.vertex-grp.co.jp/ja/ir/management/plan.html コーポレートガバナンスガイドライン https://www.vertex-grp.co.jp/ja/ir/management/governance.html |

| 【補充原則3-1③ サステナビリティについての取組み等】 | 当社グループでは、経営理念(ブランド・ビジョン)「安心のカタチを造る。」の実現に向け、「持続可能な社会の実現への貢献」 と「企業の持続的成長の実現」の両立が経営課題の一つであるとの認識に立ち、マテリアリティ(重要課題)の特定を行い、具体的な対応策や目標設定を推進させてまいります。

今後もサステナブルな社会の実現に向けた取リ組みを強化し、新たな価値創造の創出を通じて社会とステークホルダーからの満足と信頼が得られる企業を目指してまいります。 なお、当社におけるサステナビリティについての取組み及びTCFDに基づく開示の詳細は、当社ホームページをご覧ください。 当社ホームページ https://www.vertex-grp.co.jp |

| 【原則5-1 株主と建設的な対話に関する方針】 | 当社は、持続的な成長と中長期的な企業価値向上のために、株主総会以外における株主や投資家との建設的な対話が重要であると認識し、経営企画部をIR担当部署として個別面談への対応、会社情報のホームページへの掲載、東京証券取引所の任意開示を活用した情報公開を行うほか、個別面談においては、株主の希望や面談の内容の重要性等によって取締役の中から適任者が対応するなど、社内体制を整備しております。

また、半期に1回決算説明会を開催し、代表取締役社長を含めた役員が登壇し、決算報告や事業戦略等について説明しております。 |