(6232)株式会社 自律制御システム研究所 減収減益 積極的に先行投資

|

鷲谷 聡之社長 |

太田 裕朗CEO |

株式会社 自律制御システム研究所(6232) |

|

|

企業情報

|

市場 |

東証マザーズ |

|

業種 |

機械(製造業) |

|

代表者 |

太田 裕朗、鷲谷 聡之 |

|

所在地 |

東京都江戸川区臨海町3-6-4 ヒューリック葛西臨海ビル2階 |

|

決算月 |

3月 |

|

HP |

株式情報

|

株価 |

発行済株式数(期末) |

時価総額 |

ROE(実) |

売買単位 |

|

|

2,538円 |

10,899,675株 |

27,663百万円 |

-42.6% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

0.00 |

– |

-62.85~-26.15円 |

– |

325.92円 |

7.8倍 |

*株価は5/26終値。各数値は21年3月期決算短信より。

非連結業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

当期純利益 |

EPS |

DPS |

|

2018年3月(実) |

370 |

-542 |

-454 |

-460 |

-72.02 |

0.00 |

|

2019年3月(実) |

807 |

-330 |

-176 |

-183 |

-19.42 |

0.00 |

|

2020年3月(実) |

1,278 |

15 |

231 |

239 |

23.00 |

0.00 |

|

2021年3月(実) |

620 |

-1,139 |

-1,081 |

-1511 |

-139.54 |

0.00 |

|

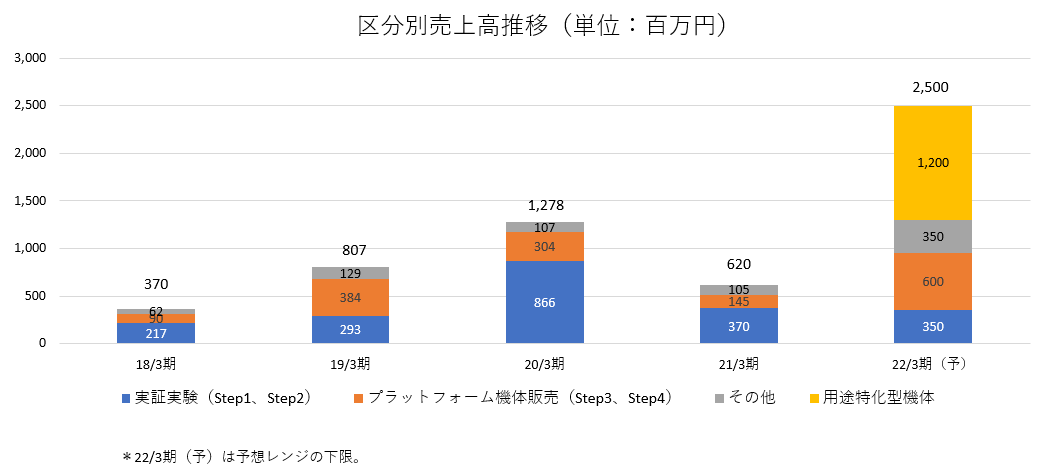

2022年3月(予) |

2,500~3,000 |

-700~-300 |

-680~-280 |

-685~-285 |

-62.85~-26.15 |

0.00 |

* 予想は会社予想。単位:百万円、円。2021 年3月期第3四半期から連結決算に移行。

(株)自律制御システム研究所の2021年3月期決算概要、22年3月期の業績予想などについてお伝えします。

目次

今回のポイント

1.会社概要

2.中期経営方針「ACSL Accelerate」

3.2021年3月期決算概要

4.2022年3月期業績見通し

5.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

- 21年3月期の売上高は前期比51.5%減の6億20百万円。新型コロナウイルス感染症の長期化と緊急事態宣言に伴い、受注の翌期への見送りや自社判断による実証実験の一時停止・翌期への振替を実施した。そのため売上高については半年程度のズレが発生している。減収の一方、市場拡大に向けた先行投資として積極的に研究開発を実施した結果、営業利益以下損失を計上した。

- 22年3月期の売上高は25~30億円の予想。プラットフォーム機体販売が大きく伸長するほか、今期より用途特化型機体の販売が貢献を開始する。今後の事業拡大に向けた積極的な研究開発を継続するが、増収により営業損失は7~3億円と前期からの縮小を見込んでいる。

- 20年3月期に黒字転換したものの、新型コロナウイルス感染症の影響を大きく受けたこともあり、21年3月期は減収で、大幅な損失計上となってしまった。今期もその影響が完全に消えるとは想定しにくいものの、様々な局面におけるドローン利用のニーズは拡大こそするものの、縮小することはありえない。

- 中期経営方針「ACSL Accelerate」における4つの重点戦略も着実に前進しており、「用途特化型機体」売上高が初めて計上される今期は、引き続き積極的な研究開発投資を行うため黒字転換とはならないものの、本格的な市場開拓の具現化元年という、エポックメイキングな年となる可能性が高い。中長期的な視点とともに、今期は四半期ごとの売上の進捗にも注目していきたい。

1.会社概要

独自開発の制御技術をコアとし顧客先の業務を代替・進化させるドローンを提供するべく、顧客先の現場視察、対話、そして実証を通して用途特化型ドローンの開発を行っている産業用ドローンのメーカー。

高いレベルでの自律飛行を多頻度で行う事が求められる「インフラ点検」、「物流・郵便」、及び「防災・災害対策」分野にフォーカスしており、同社のドローンはこの分野で人の代替として業務を行う。

このため、同社のビジネスは単なる機体の製造・販売ではなく、業務効率化・無人化・IoT化ソリューション。検討段階からシステム開発・導入・アフターサービスまでワンストップで対応する点が大きな特徴となっている。

【1-1 企業理念】

「ACSLが目指す先」として以下のようなミッション、ビジョンを掲げている。

|

MISSION |

技術を通じて、人々をもっと大切なことへ |

|

VISION |

最先端のロボティクス技術を追求し、社会インフラに革命を |

【1-2 市場環境】

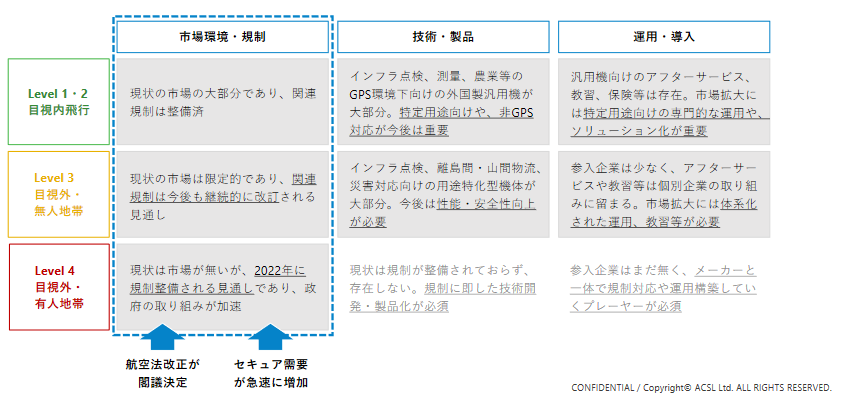

既に実用化が進み、現状の市場を牽引しているLevel 1, 2, は市場拡大に向けた必要条件が整いつつあり、ドローンの社会実装が進んでいる

Level3も必要条件の整備が着実に進んでいる。これに加えて、有人地帯(都市を含む地域)における目視外飛行(Level 4)に関する規制整備が2022年に整う見通しで、いよいよ我が国においてドローンで利用可能な巨大な空間・市場が出現することとなる。

(同社資料より)

一方、ドローンの普及には、セキュリティについての環境整備が欠かせない。

日本政府は、2017年5月に最初の「空の産業革命に向けたロードマップ」を公表し、2022年でのLevel 4実現に向けた取り組みを開始した。

これを受け、2020年2月には5Gやドローンのサイバーセキュリティを確保しつつ、導入を促進するための法案が可決されたほか、同年6月にはNEDO(国立研究開発法人新エネルギー・産業技術総合開発機構)は、政府調達向けを想定した、高セキュリティ・低コストの標準機体とフライトコントローラの標準基盤開発に約16億円の予算を計上した。

加えて、日本政府は、2020年9月にセキュリティ対応したドローンの調達方針を発表。これを受け、ACSLは2021年4月にNEDOプロジェクトで進めていた政府調達向けの小型空撮機体を2021年10月以降から発売することを発表した。

また、2021年3月にはレベル4実現のための航空法改正が閣議決定されるなど、2021年3月期は、市場環境・規制整備が大幅に進んだ1年であった。

米国でも、ドローン最大手の中国DJIに禁輸措置が発動されるなど、セキュアに対する需要は世界的に顕在化しており、その対応はドローンの普及をバックアップすることとなろう。

(同社資料より)

2.中期経営方針「ACSL Accelerate」

こうした事業環境の下でACSLでは、2020年8月に策定した「ACSL Accelerate」で、10年後に目指すべき姿を定めたマスタープラン、ならびにそれらを実現するための中期経営方針(FY21/03-FY23/03)を策定し、実現に向けて事業を推進している。

*10年後に目指す姿

(1)社会インフラ課題を解決するグローバル・パイオニア

(2)売上高1,000億円以上、営業利益100億円以上

(3)年間30,000台を生産する量産メーカー

(4)デファクト・スタンダードで国を支える

(5)自律制御(小脳・大脳)の最先端技術開発

(6)業界最先端の優秀な人財の育成

(7)企業価値向上、財務KPI向上に絶えず取り組む会社

【2-1 事業戦略】

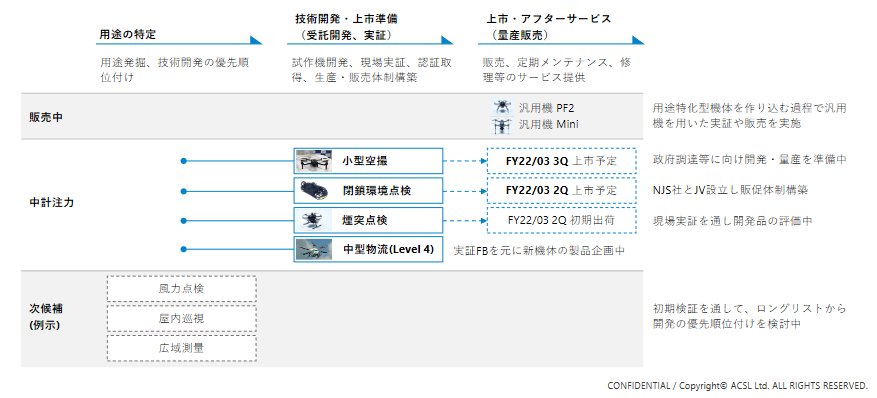

中核事業領域のシフトと共に、事業内容についても、従来の実証実験やカスタム開発に注力していた「プロトタイプ工場」から、用途別特化型の量産機体の開発・生産・販売を手掛ける「量産メーカーへ」と転換していくという目標の下、以下4つの事業戦略を掲げている。

|

用途別特化型の機体開発 |

小型空撮ドローン(政府調達・民間向け)、中型物流ドローン(Level 4対応)、煙突点検ドローン、及び閉鎖環境点検ドローンをまずは製品化 |

|

サブスクリプションの導入 |

機体の売り切りに加えて、顧客ニーズに合わせてサブスクリプションによる定額収入・リカーリングな販売モデルを導入 |

|

ASEAN進出本格化 |

ASEANの中核都市シンガポールに開発・営業活動を行うための事業所を設立し、ローカル人財の採用に伴い海外進出を本格化 |

|

CVCによる技術調達 |

CVCを設立し(または同等機能)、AI・ブロックチェーン・セキュリティ・画像処理・センサー等、技術シナジーが期待できる技術を積極的に調達 |

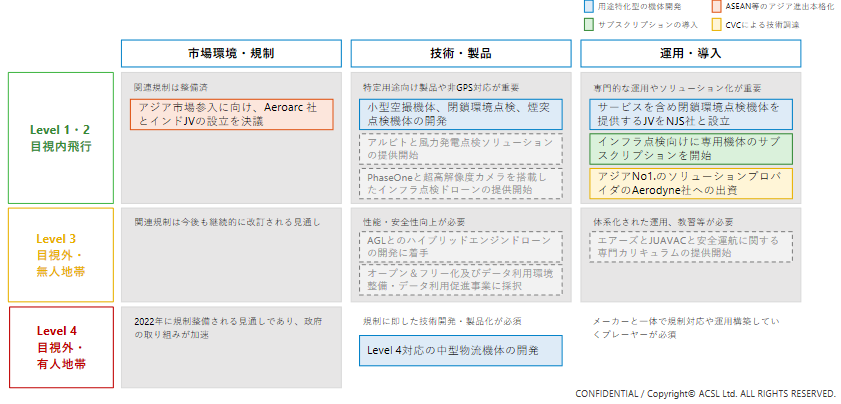

また、市場と顧客拡大に向け必要条件を満たすべく、中期経営方針「ACSL Accelerate」で掲げた施策に加えて幅広い施策を実実行し成果を積み上げている。今後も、FY23/03にかけて戦略的な取り組みを継続していく考えだ。

(同社資料より)

4つの事業戦略の取り組み・進捗は以下の通りである。

①用途別特化型の機体開発

数多くの用途発掘・優先順位付けを行った後、主要顧客と連携して用途特化型機体の開発を行い、上市に向けた生産・販売・運用体制の構築を進めている。

中計で掲げた4つの用途特化型機体「小型空撮」「閉鎖環境点検」「煙突点検」「中型物流」について、販売に向けた進捗は順調だ。

(同社資料より)

各機体開発の進捗

*小型空撮

コンソーシアムリーダーとして参画しているNEDOプロジェクトで「安全・安心」が担保された小型空撮機体を開発している。

2021年4月に試作機体を公開し、NEDO事業終了後、2021年10月以降から市場導入することを公表した。

試作機は、重量1.7kg、サイズは幅65cm程度で、防塵・防水に優れ、カメラのワンタッチ切替式や標準通信プロトコルなど幅広い拡張性を有している。また、飛行データ・撮影データや通信等に対するセキュリティ対策も万全で、アジャイル型開発による、ユーザーフィードバックを取り入れたユーザーインターフェースが特徴。

(同社資料より)

*中型物流

2020年12月にANAHD 等と連携し、5kgペイロードの中型物流ドローン原理試作機の実環境における現場実証を実施した。

4日間で合計65 回、総延長160km以上の飛行に成功した。

従来のACSL機体のペイロードは3kg程度だが、社会実装のためには、5kg程度の輸送を可能にし、かつ飛行距離が20km程度あることが重要である。

今回の検証結果を踏まえ、5kgペイロードの中型物流ドローン試作機を開発する。引き続き、中型物流ドローン原理試作機の更なる現場検証を重ね、社会実装可能な物流ドローンの開発を目指していく。

*煙突点検

人手による煙突点検は、高所作業の安全上のリスクに加え、作業に数週間程度を要する等の課題がある。

2020年8月、同社は関西電力の火力発電所にある煙突内部の点検に向けた自律飛行ドローン開発のベース機体として「ACSL-PF2」を提供し、実環境での実証を継続し、良好な結果を取得している。

FY22/03 2Qでの初期出荷に向けた評価・生産体制を構築中である。

また、煙突点検ドローンを応用し、北海道電力と水力発電所の調圧水槽点検用「非GPS対応自律飛行ドローン」を開発した。

調圧水槽内壁の点検は、作業員が上部から吊り下がり、直接、劣化状況を確認するため、煙突同様、安全面や作業効率面に課題がある。

同社は用途特化型機体を応用し、非GPSかつ暗所である調圧水槽内を自律飛行できるドローンを開発した。調圧水槽内の構造物を目印に、ドローン自ら自己位置を計算しながら飛行▪上下・旋回飛行を繰り返し、内壁面全体を撮影。撮影した画像をもとに内壁面の状態を確認する。

*閉鎖環境点検

上下水道のコンサルティング企業のNJS(東証1部、2325)と2015年から共同開発してきた閉鎖環境点検ドローンの本格的な量産を見据えて、NJSとJVを設立した。出資比率はACSL10%、NJS90%。

全国の下水道の総延長は約48万km、老朽化に伴う点検作業の負担が深刻な課題となっている。

下水道の点検作業の効率化を目指し事業化を本格的に推進し、FY22/03 2Qからの量産販売を見据え、生産だけでなくサポートを含めたサービス提供をおこなうためにJVを設立した。

②サブスクリプションの導入

2021年5月から、従来の売り切りモデルに加えて、顧客の初期導入ハードルを下げた点検用途機体のサブスクリプションサービスを開始した。

インフラ点検ドローン導入時の初期費用を大幅に削減することができる。環境、用途に合わせてカメラ等の選択が可能で、契約期間は3か月、6か月、12か月の3種類。

潜在的な顧客層の獲得を見込んでいる。

③ASEAN進出本格化

2021年3月期第2四半期、中国製ドローンの置き換えが見込まれるインドの巨大なマーケットを獲得するために現地パートナーであるAeroarc社とインドにJV「ACSL INDIA」を設立する予定。出資比率はACSL49%、Aeroarc 51%。

Aeroarc社の顧客基盤を活用し、早期の収益化を目指す。

④CVCによる技術調達

2021年5月、事業加速を目的として設立したCVCから、ドローンサービスプロバイダーランキング世界2位でアジアNo1のドローンサービスカンパニーであるAerodyne社(マレーシア)へ出資することを決議した。

Aerodyne社は2014年の設立以降、ドローンを活用し、より迅速・低コスト・高品質・安全にインフラの点検・モニタリングを実施できるサービスを展開している。同社のサービスは、FORTUNE Global 500に選出されている石油会社Pertronas社や東南アジア最大の上場電力会社Tenaga National Berhad社を始め、様々な業界を代表するインフラ企業に導入されてきた。

ACSLは今回の出資を通じて、自社制御技術の更なる向上とインド展開を含めた海外事業展開等、一層の連携を加速させる。

【2-2 新型コロナウイルスの影響】

「ACSL Accelerate」を作成した時点から、ドローン業界のトレンド、同社の戦略に変更はないが、新型コロナウイルスの影響は当初想定よりも長期化しており、活動が制限されている。

そうした中、当初想定よりも小型空撮機体は売上拡大が見込める可能性があり、その他用途特化型機体の製品化、汎用機体販売についても想定通りの販売を見込んでいる。

一方で、実証実験については新型コロナウイルスの影響で当初想定より実施が厳しい状況となっている。

(同社資料より)

3.2021年3月期決算概要

3-1 業績概要

|

|

20/3期 |

構成比 |

21/3期 |

構成比 |

前期比 |

予想比 |

|

売上高 |

1,278 |

100.0% |

620 |

100.0% |

-51.5% |

+20 |

|

売上総利益 |

808 |

63.2% |

68 |

11.0% |

-91.5% |

– |

|

販管費 |

792 |

62.0% |

1,207 |

194.6% |

+52.3% |

– |

|

営業利益 |

15 |

1.2% |

-1,139 |

– |

– |

+61 |

|

経常利益 |

231 |

18.1% |

-1,081 |

– |

– |

+68 |

|

当期純利益 |

239 |

18.8% |

-1,511 |

– |

– |

-211 |

* 単位:百万円。2021 年3月期第3四半期から連結決算に移行。前期比は非連結との比較で参考値。予想比は21年2月発表の業績予想に対する増減。

減収、損失計上

売上高は前期比51.5%減の6億20百万円。新型コロナウイルス感染症の長期化と緊急事態宣言に伴い、受注の翌期への見送りや自社判断による実証実験の一時停止・翌期への振替を実施した。そのため売上については半年程度のズレが発生している。

減収の一方、市場拡大に向けた先行投資として積極的に研究開発を実施した結果、営業利益以下損失を計上した。

21年2月発表の業績予想に対しては、売上高は概ね予想通りの着地。研究開発費の一部見直しにより営業利益は予想より増加。当期純利益は2019年8月に出資した米国AutoModality 社についての投資有価証券の減損計上(約3億円)により予想を下回った。

3-2 財政状態とキャッシュ・フロー

◎主要BS

|

|

20/3末 |

21/3末 |

|

20/3末 |

21/3末 |

|

流動資産 |

4,818 |

3,257 |

流動負債 |

233 |

432 |

|

現預金 |

3,775 |

1,891 |

仕入債務 |

24 |

139 |

|

売上債権 |

815 |

349 |

負債 |

233 |

436 |

|

固定資産 |

449 |

751 |

純資産 |

5,034 |

3,572 |

|

有形固定資産 |

27 |

– |

負債・純資産合計 |

5,268 |

4,008 |

|

無形固定資産 |

35 |

75 |

自己資本比率 |

95.5% |

88.6% |

|

投資その他の資産 |

387 |

675 |

|

|

|

|

資産合計 |

5,268 |

4,008 |

|

|

|

*単位:百万円。20年3月末は非連結。21年3月末は連結。

4.2022年3月期業績予想

◎業績予想

|

|

21/3期 |

22/3期(予) |

|

売上高 |

620 |

2,500~3,000 |

|

売上総利益率 |

11.0% |

~40% |

|

営業利益 |

-1,139 |

-700~-300 |

|

経常利益 |

-1,081 |

-680~-280 |

|

当期純利益 |

-1,511 |

-685~-285 |

* 単位:百万円

増収、損失幅縮小を予想

売上高は25~30億円の予想。プラットフォーム機体販売が大きく伸長するほか、今期より用途特化型機体の販売が貢献を開始する。

今後の事業拡大に向けた積極的な研究開発を継続するが、増収により営業損失は3~7億円と前期からの縮小を見込んでいる。

5.今後の注目点

20年3月期に黒字転換したものの、新型コロナウイルス感染症の影響を大きく受けたこともあり、21年3月期は減収で、大幅な損失計上となってしまった。

今期もその影響が完全に消えるとは想定しにくいものの、様々な局面におけるドローン利用のニーズは拡大こそするものの、縮小することはありえない。

中期経営方針「ACSL Accelerate」における4つの重点戦略も着実に前進しており、「用途特化型機体」売上高が初めて計上される今期は、引き続き積極的な研究開発投資を行うため黒字転換とはならないものの、本格的な市場開拓の具現化元年という、エポックメイキングな年となる可能性が高い。

中長期的な視点とともに、今期は四半期ごとの売上の進捗にも注目していきたい。

<参考:コーポレート・ガバナンスについて>

◎組織形態及び取締役、監査役の構成

|

組織形態 |

監査役設置会社 |

|

取締役 |

6名、うち社外2名 |

|

監査役 |

3名、うち社外3名 |

◎コーポレート・ガバナンス報告書(更新日:2020年07月07日)

基本的な考え方

当社は、「技術を通じて、人々をもっと大切なことへ/Liberate Humanity through Technology」というミッションのもと、「最先端のロボティクス技術を追求し、社会インフラに革命を」というヴィジョンを掲げております。当社を支えている株主をはじめとした全てのステークホルダー(顧客、取引先、従業員、債権者、地域社会等)との信頼関係を構築・維持し、皆様の利益を重視した経営を行うことが当社の使命であると考えております。そのためには、当社事業が安定的かつ永続的な発展を果たすことが不可欠であり、経営の健全性及び透明性の向上を目的とするコーポレート・ガバナンスの強化は最重要な経営課題の一つと認識しており、強化、充実に取り組んでおります。具体的には、株主総会の充実、取締役会及び監査役会の機能強化、適時適切な情報開示・IR活動の実施、内部管理体制の強化等によりコーポレート・ガバナンスの一層の強化に努めております。

【コーポレートガバナンス・コードの各原則を実施しない理由】

当社は、コーポレートガバナンス・コードの基本原則を全て実施しております。