(3778)さくらインターネット コロナ禍でITサービスが伸長

|

田中 邦裕 社長 |

さくらインターネット株式会社(3778) |

|

|

企業情報

|

市場 |

東証1部 |

|

業種 |

情報・通信 |

|

代表者 |

田中 邦裕 |

|

所在地 |

大阪市北区大深町4-20 グランフロント大阪 タワーA 35階 |

|

決算月 |

3月 |

|

HP |

株式情報

|

株価 |

発行済株式数(自己株式を控除) |

時価総額 |

ROE(実) |

売買単位 |

|

|

751円 |

36,480,056株 |

27,396百万円 |

2.2% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

2.50円 |

0.3% |

9.59円 |

78.3倍 |

201.10円 |

3.7倍 |

*株価は10/30終値。発行済株式数は直近四半期末の発行済株式数から自己株式を控除。ROE、BPSは前期末実績。

連結業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

親会社株主帰属利益 |

EPS |

DPS |

|

2017年3月(実) |

13,961 |

1,018 |

804 |

548 |

15.74 |

2.50 |

|

2018年3月(実) |

17,033 |

745 |

574 |

349 |

9.29 |

2.50 |

|

2019年3月(実) |

19,501 |

567 |

395 |

91 |

2.44 |

2.50 |

|

2020年3月(実) |

21,908 |

939 |

789 |

160 |

4.39 |

2.50 |

|

2021年3月(予) |

23,400 |

740 |

580 |

350 |

9.59 |

2.50 |

* 予想は会社予想。単位:百万円、円。

さくらインターネット(株)の2021年3月期第2四半期決算の概要と通期の見通しについて、ブリッジレポートにてご報告致します。

目次

今回のポイント

1.会社概要

2.2021年3月期第2四半期決算概要

3.2021年3月期業績予想

4.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

- 21/3期上期は前年同期比3.5%の増収、同47.5%の営業増益。売上面では、リモートワークやオンラインビジネスの拡大を追い風に利益率の高いクラウド系サービスが伸び、ハウジングや専用サーバの物理インフラ系サービスの減少を吸収。利益面では、サービス用機材の投資時期の見極めや継続的に取り組んできた働き方の見直し効果等で営業利益率が改善した。

- 21/3期予想に変更はなく、前期比6.8%の増収、同21.2%の営業減益。上期の利益が期初予想を大幅に上回ったものの、足元で物理系インフラサービスの解約が進んでいることや、下期のコストマネジメントに未だ確定していない部分があること等から通期の予想を据え置いた。売上面では、下期も上期と同様の傾向が続く見込み。配当は2.5円の期末配当を予定している。

- 物理系サーバサービスの中長期的な減少は想定していたが、5年程度のスパンで考えていた減少が、この半年~1年で発生したと言う。この減少に対応した固定費の削減をスピーディに実施していく必要があり、現在、西新宿(東京都新宿区)にあるデータセンターの見直しを進めている。ラック数を削減し、賃料など固定費の削減を進める考えで、早期償却が必要となる。このため今期の業績にはマイナスが、来期以降は償却負担が軽減される。また、より収益性の高いクラウド系サービスへのシフトも加速していく考えで、今後、コスト削減と売上構成良化の両面から収益性改善が期待できる。

1.会社概要

東京(西新宿、東新宿、代官山:フロア単位の賃借)、大阪(堂島:フロア単位の賃借)、北海道(石狩:土地建物保有)の3エリアでデータセンターを運営し、サーバの設置スペースと電源やネットワーク回線等を提供するハウジングサービスとサーバ環境(コンピュータリソース)をインターネット上で提供するホスティングサービスを提供している。インフラを自社で保有する事で高収益を追求し、このインフラをハウジングサービスの提供にも活用する事で稼働率を上げ固定費リスクを軽減している。

【企業理念】

同社は、下記のミッション、ビジョン、バリューを企業理念として定め、これを実現することによって、全てのステークホルダーから価値ある企業として支持される事を目指している。

コーポレート・ミッション 使命

私たちは、人々とビジネスの可能性を広げるデータセンターサービスの提供を通じ、インターネットによってひらかれる創造性と驚きに満ちた未来の実現に貢献します。

コーポレート・ビジョン 目指す姿

|

・サービス |

:高品質で低価格なITプラットフォームと革新的で面白いインターネットサービスの提供 |

|

・インフラストラクチャー |

:スケールメリットと柔軟性を兼ね備えたコスト競争力の高いITインフラの実現 |

|

・テクノロジー |

:価値あるサービスの実現とインターネットの発展に寄与する先進的な技術の探究 |

コーポレート・バリュー 重視する価値観

・質の高いサービスを生みだす絶えざるイノベーション

・コストパフォーマンスを支える卓越したオペレーション

・すべての活動のベースとなる良質なコミュニケーション

1-1事業内容

事業は、ハウジングサービス、ホスティングサービス(専用サーバ、レンタルサーバ、VPS・クラウド)、及びドメイン取得サービス、SSL取得サービス(独自ドメインによるサーバ証明書の取得代行)、子会社事業等のその他サービスに分かれ、20/3期の売上構成比は、11.0%、65.1%(うち、専用サーバ23.1%、レンタルサーバ15.4%、VPS・クラウド26.6%)、23.9%。

ハウジングサービス

同社が運営するデータセンター内に、顧客所有の通信機器類を自由に設置できるスペースと、インターネット接続に必要な回線や電源などを貸与するサービス。ラック単位で設置スペースを貸し出す「ラック貸し(回線、電源等も提供)」が中心だったが、自社で土地建物を保有する石狩データセンターの稼働に伴い「スペース貸し」(大規模ハウジング)を開始した。

ホスティングサービス

専用サーバサービス、レンタルサーバサービスの物理ホスティングと、VPSサービス、クラウドサービスの仮想ホスティングに分かれる。

専用サーバサービス

同社が所有する物理サーバを専用で利用できるサービス(「さくらの専用サーバ」)。物理サーバをクラウドのように利用できるが、仮想化技術を用いた通常のクラウドに比べて性能やセキュリティが各段に優れる。専門知識を要するサーバのメンテナンス等の負担があるものの、独自にサーバの設定が可能である事や、ソフトウェアのインストールに制約が無い事等、レンタルサーバサービスと比べると自由度が高い。台数制限がなく、複数台構成も可能で、申し込みから最速10分で利用できる。専用サーバは、クラウド・VPS等の仮想サーバの普及により売上が減少していたが、パフォーマンスの安定性や高性能なDB・ストレージの活用といった機能面でのメリットやクラウドに比べ規模拡大に伴い料金が増加しにくいコスト面での優位性から、特に高速処理が要求されるAI分野での利用等で見直されつつあり、クラウド(仮想サーバ)と専用サーバ(物理サーバ)を併用する顧客も増えている。

レンタルサーバサービス

同社が所有する物理サーバと豊富な機能をメンテナンス不要で利用できるサービス。1台の物理サーバを専用で利用できるサービス(「さくらのマネージドサーバ」)と1台の物理サーバを複数の顧客が共同で利用するサービス(「さくらのレンタルサーバ」)を提供。サーバの設定やソフトウェアのインストールに一定の制約があるものの、専門知識を要するサーバのメンテナンス等は同社が代行するため、利用者は作業負担を大幅に軽減する事ができる。

VPS・クラウドサービス

仮想化技術により、物理サーバ上に複数の仮想サーバを構築し、そのひとつひとつが専用サーバのように利用できるサービス。基本的に仮想サーバ1台毎の単体契約となるサービス(「さくらのVPS」)と、契約の中で複数台サーバの申し込みとそのネットワーク設定を可能とし、日割や時間割での課金が可能なサービス(「さくらのクラウド」)を提供。物理サーバ(専用サーバサービスやレンタルサーバサービス)よりも自由度が高く、かつコストパフォーマンスに優れる。

その他サービス

ゲヒルン(株)のセキュリティサービス、アイティーエム(株)の大規模法人向けMSP(マネージメント・サービス・プロバイダ:サーバやネットワークの監視運用保守を請負う)、ビットスター(株)の小中規模法人向けMSP、プラナスソリューションズ(株)のハイパフォーマンスコンピューティング領域のインテグレーション、IzumoBASE(株)のストレージ仮想化サービス等の収益が含まれている。

尚、連結子会社6社及び持分法適用関連会社2社と共にグループを形成しており、連結子会社は、ゲヒルン(株)、櫻花移動電信有限公司、アイティーエム(株)、ビットスター(株)、プラナスソリューションズ(株)、IzumoBASE(株)。持分法適用関連会社は、(株)S2i、BBSakura Networks(株)。

2.2021年3月期第2四半期決算概要

2-1 上期連結業績

|

|

20/3期 上期 |

構成比 |

21/3期 上期 |

構成比 |

前年同期比 |

期初予想 |

予想比 |

|

売上高 |

10,329 |

100.0% |

10,695 |

100.0% |

+3.5% |

10,900 |

-1.9% |

|

売上総利益 |

2,803 |

27.1% |

2,802 |

26.2% |

-0.0% |

– |

– |

|

販管費 |

2,396 |

23.2% |

2,201 |

20.6% |

-8.1% |

– |

– |

|

営業利益 |

407 |

3.9% |

601 |

5.6% |

+47.5% |

260 |

+131.3% |

|

経常利益 |

326 |

3.2% |

516 |

4.8% |

+58.3% |

180 |

+186.8% |

|

親会社株主帰属利益 |

177 |

1.7% |

326 |

3.1% |

+84.5% |

90 |

+263.3% |

* 単位:百万円

リモートワークやオンラインビジネスの拡大を追い風にクラウド系サービスが伸長

売上高は前年同期比3.5%増の106.9億円。クラウド系サービスへの需要シフトでハウジングサービスや専用サーバサービスの売上が減少したものの、新型コロナウイルス感染症対策をきっかけとしたリモートワークやオンラインビジネスの拡大を追い風にVPS・クラウドサービスの売上が同11.3%増と伸びた他、SI・コンサルティングを手掛ける子会社の機器販売や政府衛星データ案件を中心にその他の売上も同19.1%増加。レンタルサーバサービスも同3.1%増と堅調に推移した。

営業利益は同47.5%(1.9億円)増の6.0億円。販売用機材等の増加(2.4億円増)、エンジニアの増員(2.2億円増)、及びサーバ・ネットワーク機器の増加等に伴う減価償却費・リース料の増加(1.2億円増)等で売上原価が同4.9%(3.6億円)増加したものの、増収効果で前年同期並みの売上総利益を確保した。一方、販管費は、リモートワークを前提とした働き方の見直しに伴う旅費交通費の減少(0.7億円減)、イベント自粛等による広告宣伝費の減少(0.3億円減)、及び減価償却費の減少(0.4億円減)等で同8.1%(1.9億円)減少した。

サービス別売上高

|

|

20/3期 上期 |

構成比 |

21/3期 上期 |

構成比 |

前年同期比 |

|

ハウジング |

1,190 |

11.5% |

1,093 |

10.2% |

-8.1% |

|

専用サーバ |

2,625 |

25.4% |

2,335 |

21.8% |

-11.0% |

|

レンタルサーバ |

1,680 |

16.3% |

1,732 |

16.2% |

+3.1% |

|

VPS・クラウド |

2,841 |

27.5% |

3,163 |

29.6% |

+11.3% |

|

その他 |

1,991 |

19.3% |

2,370 |

22.2% |

+19.1% |

|

合計 |

10,329 |

100.0% |

10,695 |

100.0% |

+3.5% |

* 単位:百万円

業績予想との差異要因

売上高は期初予想に沿った着地となったが、利益面では、サービス用機材の投資時期の見極めや、リモートワーク前提の働き方に変更したことによる旅費交通費やイベント自粛に伴う広告宣伝活動費用等の減少、更には新規案件の獲得等による子会社利益の上振れもあり、予想を大幅に上回った。

財政状態

|

|

20年3月 |

20年9月 |

|

20年3月 |

20年9月 |

|

流動資産 |

8,577 |

8,379 |

流動負債 |

11,459 |

11,363 |

|

有形固定資産 |

17,598 |

18,362 |

固定負債 |

9,903 |

10,552 |

|

無形固定資産 |

554 |

490 |

株主資本 |

7,335 |

7,571 |

|

投資その他 |

2,056 |

2,318 |

純資産 |

7,424 |

7,664 |

|

固定資産 |

20,209 |

21,170 |

負債・純資産合計 |

28,787 |

29,550 |

* 単位:百万円

第2四半期末の総資産は前期末との比較で7.6億円増の295.5億円。貸方では、サーバ・ネットワーク機器やデータセンター設備等が増加し、借方では、これら資産にかかる長期リース債務等が増加した。自己資本比率25.6%(前期末25.5%)。

設備投資・人員

クラウド系へのシフトで物理インフラ系サービス(ハウジングサービス、専用サーバサービス)の解約が続いており、これに対応する賃料・減価償却費・リース料をいかにマネジメントしていくか、が課題となっている。現状では、クラウド系サービスの好調や働き方改革の効果で吸収しているが、物理インフラ系サービスは売上減少で固定費負担が利益を圧迫している。このため、設備投資については、クラウド系に資金を投下する一方、ハウジングサービスや専用サーバサービスへの投資は可能な限り抑制している。

この上期は、21億円(データセンター投資11億円、サーバ・ネットワーク機器投資10億円)の設備投資を実施したが、サーバ・ネットワーク機器投資10億円のうち、クラウド系サービスに8億円を投じ、物理インフラ系は1億円にとどまった(この他、その他1億円)。

人員については、第2四半期末のグループ従業員数が711名と前期末との比較で17名増加した。以前は積極採用を進めていたが、現在は、一定の採用は継続しているものの、業容が変わる中での人員の配置転換(物理インフラ系からクラウド系・新規事業へ)やグループ間の人員の異動を進めることで従業員数の増加を抑えている。昨今、DXヘの取組みもあり、エンジニアの不足が叫ばれているが、同社は過去4年間の積極的なエンジニアの採用でエンジニアは充足していると言う。

2-2 第2四半期(7-9月)連結業績

|

|

20/3-1Q |

2Q |

3Q |

4Q |

21/3-1Q |

2Q |

前四半期比 |

|

売上高 |

5,122 |

5,206 |

5,555 |

6,024 |

5,270 |

5,425 |

+2.9% |

|

売上総利益 |

1,518 |

1,285 |

1,454 |

1,573 |

1,399 |

1,403 |

+0.3% |

|

営業利益 |

312 |

95 |

212 |

319 |

269 |

331 |

+23.2% |

|

経常利益 |

273 |

52 |

185 |

277 |

216 |

299 |

+38.2% |

|

四半期純利益 |

159 |

17 |

-49 |

32 |

161 |

165 |

+2.5% |

|

EBITDA |

1,069 |

853 |

1,000 |

1,086 |

1,001 |

1,136 |

– |

|

売上総利益率 |

29.6% |

24.7% |

26.2% |

26.1% |

26.6% |

25.9% |

– |

|

営業利益率 |

6.1% |

1.8% |

3.8% |

5.3% |

5.1% |

6.1% |

– |

* 単位:百万円

前四半期比2.9%の増収、同23.2%の営業増益

売上高は前四半期比2.9%(1.5億円)増の54.2億円。一部大口顧客の解約によりハウジングサービスが減少した他、専用サーバも厳しい状況が続いたが、VPS・クラウドサービスやその他(政府衛星データ案件や子会社の機器販売等が寄与)の増加でカバーした。

営業利益は同23.2%(0.6億円増)増の3.3億円。政府衛星データ案件の原価(0.8億円増)、労務費(0.6億円増。組織変更により販管費から売上原価への計上区分変更の影響)、減価償却費・リース料(0.4億円増)等が増加したものの、営業費用全体では小幅な増加(0.9億円増)にとどまった。

また、サブスクリプション型売上の主要KPIとして、この第2四半期からMRR(Monthly Recurring Revenue:継続課金による月次収益)の開示を開始した。第2四半期のMRRは23.2億円と前年同期(21.2億円)との比較で9.3%増加した。

これまで売上の拡大を第一義として、設備投資や人員増強に力を入れてきたが、前期からは、エンプロイーサクセス(Employee Success)・カスタマーサクセス(Customer Success)を最優先とする経営方針に転換しており、ユーザーに長く利用してもらう、短期的な売上というよりは、LTVをいかに高めていくか、に力を入れており、この一環として、MRRが重視されるようになった。

サービス別売上高

|

|

20/3-1Q |

2Q |

3Q |

4Q |

21/3-1Q |

2Q |

前期四半期比 |

|

ハウジング |

587 |

602 |

618 |

600 |

564 |

529 |

-6.3% |

|

専用サーバ |

1,388 |

1,236 |

1,236 |

1,193 |

1,165 |

1,170 |

+0.4% |

|

レンタルサーバ |

840 |

840 |

846 |

853 |

861 |

870 |

+1.0% |

|

VPS・クラウド |

1,397 |

1,443 |

1,491 |

1,502 |

1,561 |

1,601 |

+2.6% |

|

その他 |

908 |

1,082 |

1,363 |

1,875 |

1,116 |

1,253 |

+12.2% |

* 単位:百万円

売上原価の内訳

|

|

20/3-1Q |

2Q |

3Q |

4Q |

21/3-1Q |

2Q |

|

賃料 |

456 |

460 |

459 |

460 |

459 |

465 |

|

減価償却費・リース料 |

1,064 |

1,097 |

1,131 |

1,127 |

1,120 |

1,165 |

|

労務費 |

662 |

678 |

686 |

714 |

751 |

815 |

|

通信費 |

355 |

333 |

327 |

337 |

338 |

339 |

|

電力費 |

211 |

230 |

210 |

203 |

204 |

206 |

|

修繕費 |

217 |

216 |

213 |

221 |

210 |

216 |

|

販売商品原価 |

320 |

377 |

620 |

681 |

515 |

431 |

|

その他 |

315 |

527 |

451 |

705 |

269 |

381 |

* 単位:百万円

キャッシュ・フロー

|

|

20/3-1Q |

2Q |

3Q |

4Q |

21/3-1Q |

2Q |

|

営業CF(A) |

1,374 |

1,290 |

566 |

1,350 |

31 |

1,044 |

|

投資CF(B) |

-2,005 |

-494 |

-261 |

-210 |

-39 |

-1,051 |

|

フリーCF(A+B) |

-631 |

795 |

305 |

1,139 |

-7 |

-7 |

|

財務CF |

-732 |

-635 |

21 |

-1,194 |

-592 |

189 |

|

現金等残高 |

4,141 |

4,301 |

4,627 |

4,572 |

3,971 |

4,154 |

* 単位:百万円

営業CFは、消費税・法人税等納付や賞与支給等があった第1四半期の低水準から回復した。投資CFはデータセンター設備等への投資によるものだが、ほぼ営業CFでカバーできた。財務CFはデータセンター設備のリースバックの入金等による。

3.2021年3月期業績予想

3-1 連結業績

|

|

20/3期 実績 |

構成比 |

21/3期 予想 |

構成比 |

前期比 |

|

売上高 |

21,908 |

100.0% |

23,400 |

100.0% |

+6.8% |

|

売上総利益 |

5,831 |

26.6% |

5,700 |

24.4% |

-2.2% |

|

販管費 |

4,892 |

22.3% |

4,960 |

21.2% |

+1.4% |

|

営業利益 |

939 |

4.3% |

740 |

3.2% |

-21.2% |

|

経常利益 |

789 |

3.6% |

580 |

2.5% |

-26.5% |

|

親会社株主帰属利益 |

160 |

0.7% |

350 |

1.5% |

+118.6% |

* 単位:百万円

業績予想に変更はなく、前期比6.8%の増収、同21.2%の営業減益

売上高は前期比6.8%増の234億円。下期も上期と同様の傾向が続く見通し。ハウジングサービス、専用サーバサービス等の物理インフラサービスで解約による売上減少が見込まれるものの、新型コロナウイルス感染症対策をきっかけとしたリモートワークやオンラインビジネスの伸張に伴いクラウドサービスやレンタルサーバサービス等のクラウド系サービスが増加する。

利益面では、上期の利益が期初予想を大幅に上回ったものの、足元で物理系インフラサービスの解約が進んでいることや、下期のコストマネジメントに未だ確定していない部分があること等から通期の予想を据え置いた。2021年1月末までに東京支社のフロアを4(正確には3.5フロア)から2(同1.5フロア)に2フロアを解約する予定であり、また、データセンターの投資見直しによる物理系インフラサービスの固定費削減も進める。

下期の設備投資は、新型コロナウイルス感染症をきっかけに物理インフラサービスからクラウド系サービスへの需要シフトが加速したことに対応し、データセンター設備の最適化やクラウド系サービスへの集中投資等を実施する。通期では47億円の設備投資を計画しており、主なものはクラウドサービスの拡大に向けたサーバ・ネットワーク機器31億円やデータセンター関連13億円。

3-2 21/3期の取り組み

カスタマーサクセスの実現

カスタマーサクセスの実現に向け、継続的なサービスアップデートと運用体制の構築に取り組んでいる。VPS・クラウドサービスでは、グループ企業であるBBSakura Networks(株)と協業で、アプリの本人認証や振り込み時のワンタイムパスワードに活用可能な二要素認証機能を持つショートメッセージサービス(SMS)の提供を開始した。レンタルサーバサービスでは、ウェブサイトを高速で安定して表示できる「コンテンツブースト」機能の提供を開始し、専用サーバサービスでは、7月にリニューアルを行い、クラウドサービスとの柔軟な連携が可能な自由度の高い物理専有ホスティングサービスの提供を開始した。

また、待ち時間を要さずスムーズに問い合わせに対応できるコールセンターの体制を新たに構築した。具体的には、スマートフォンの画面上にてビジュアルIVRを用いた総合窓口サイトとなる「お問い合わせ窓口」を開設し、最適な解決方法を最短ルートで案内できる体制を整えた他、顧客が予約した時間に同社カスタマーセンターのスタッフより架電する「コールバック予約」を開始した。

データ流通分野への取り組み

衛星データプラットフォーム「Tellus(テルース)」の本登録数が、2020年9月15日時点で17,034人と順調に増加している。更なる登録数の拡大に向け、衛星データの実用化に向けたプログラム開発や大型オンラインイベント等による啓蒙活動に取り組んでいる。プログラム開発では、衛星データプラットフォーム「Tellus(テルース)」の実用化を目的として、AI・ディープラーニング技術のコンサルティングと開発を行う株式会社Ridge-i(リッジアイ、代表取締役社長:柳原尚史)、及び駐車場予約アプリ「akippa」を運営するakippa株式会社(あきっぱ、代表取締役社長CEO:金谷元気)と共に、衛星データとAI画像認証を活用し、駐車場用のスペースを自動検出するための初期プログラムの研究開発を開始した。

また、オンラインイベント等による啓蒙活動では、5月にプログラミングと機械学習の学習コンテンツの無償提供を開始した他、「Tellus SPACE xDataFes. -Online Weeks 2020-」や•第4回衛星データ分析コンテスト「Tellus Satellite Challenge」を開催した。プログラミングと機械学習の学習コンテンツとは、コロナウイルスを想定した「新しい生活様式」を見据えて、「Tellus Trainer」及び「Tellus×TechAcademy初心者向けTellus 学習コース」の再提供であり、無償で提供している。「Tellus SPACE xDataFes. -Online Weeks 2020-」は7月から9月にかけての50日間で全20コンテンツを実施した。同社にとって、初の大型オンラインイベントであり、LIVE視聴者約が2,200名にのぼり、総視聴回数約は15,000回を記録した。一方、第4回衛星データ分析コンテスト「Tellus Satellite Challenge」は、衛星データから海岸線を高精度で抽出するアルゴリズムの開発を目指すもので、8月から11月までの4ヶ月間の期間が設けられている。

クラウドビジネスの推進

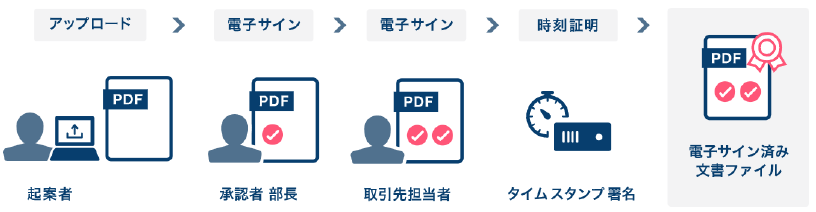

リモートワークにおける課題を解決するサービスとして、押印プロセスをオンラインで完結する「電子契約プラットフォームβ」の提供を6月に開始した(β版を無料で提供)。このサービスは、インターネット環境で電子サインを行い、契約プロセスを電子化するため、よりセキュアな状態での場所を問わない電子契約を可能にする。

(同社資料より)

電子サインを付与したPDFファイルを作成するが、このPDFファイルはAAT(Adobe Approved Trust List プログラム)証明書を採用しているため、Adobe Acrobat Readerを使うことで誰でも文書の完全性を検証することができる。また、PDFファイルはクラウド上に保管され、いつでもアップロード・ダウンロードが可能。

新たな働き方への取り組み

リモートワークを前提とした新たな働き方へ移行し、オフィスの縮小や用途の変更等の環境整備を進めている。具体的には、現在の出社率を踏まえ、東京都新宿区の支社のオフィススペースを4フロアから2フロアに縮小する予定。このため、来期以降、東京支社にかかる固定費が減少する。オフィスを従業員や来訪者にとってより価値的な場とするべく、今後もオフィスの最適化を進めていく考え。

尚、出社率は、2020年2月:82.8%、3月:23.6%、4月:7.2%、5月:8.6%、6月:10.8%、7月:12.6%、8月:12.7%、9月:16.4%、10月(22日現在):8.8%。2020年3月より、新型コロナウイルス感染症拡大防止のため原則在宅勤務、緊急事態宣言の発令を踏まえて出社禁止としていた。また、コロナ禍以降毎週1回、従業員に「新しい働き方」についてのアンケートを実施しており、直近のアンケートでは、リモートワーク前提の働き方に対して、「満足している・やや満足している」が全体の67%を占めたと言う。

4.今後の注目点

物理系サーバサービスの中長期的な減少は想定していたが、5年程度のスパンで考えていた減少が、この半年~1年で発生したと言う。件数ベースではそれほど多くないが、ラックベースでの減少が大きく、この減少に対応した固定費の削減をスピーディに実施していく必要がある。このため、西新宿(東京都新宿区)にあるデータセンターの見直しを進めており、ラックを削減し、賃料など固定費の削減を図る考え。ラックを削減する場合、早期償却が必要となるため今期の業績にはマイナスだが、来期以降、減価償却費の負担が軽くなる。加えて、先行投資が重い物理系サーバサービスの事業が縮小する一方で、より収益性の高いクラウド系サービスが拡大しているため、この面からの収益性改善も期待できる。今後、収益性の改善が進む見込み。

<参考:コーポレート・ガバナンスについて>

◎組織形態及び取締役、監査役の構成

|

組織形態 |

監査役会設置会社 |

|

取締役 |

9名、うち社外5名 |

|

監査役 |

4名、うち社外3名 |

◎コーポレート・ガバナンス報告書(更新日:2020年07月10日)

基本的な考え方

当社のコーポレート・ガバナンスに関する基本的な考え方は、当社が企業規模を拡大していくのに並行して、経営管理組織の整備を推進し、各部門の効率的・組織的な運営及び内部統制の充実を図ることであり、その基本姿勢を基に現在まで努力してまいりました。特に、インターネット業界は、目に見えない多数の利用者に対して通信施設を開放しており、世界中のインターネット利用者を市場として成立している事業でありますので、他業界以上の大きな社会的責任を背負っております。当社におけるコーポレート・ガバナンスの確立は、このような社会的責任を果たしていくことを可能にする経営基盤であると考えております。

<実施しない主な原則とその理由>

原則3-1 【情報開示の充実】

(1)企業理念、経営戦略、経営計画

当社のホームページや決算説明会にて公開しております。

ホームページ https://www.sakura.ad.jp/ir/managerial_policy.html

決算説明会資料 https://www.sakura.ad.jp/ir/library.html

(2)コーポレート・ガバナンスに関する基本的な考え方について

本報告書 I.1の「基本的な考え方」に記載しております。

(3)取締役会が経営陣幹部・取締役の報酬を決定するに当たっての方針と手続

取締役の報酬額の総額を株主総会において定め、個別の配分については取締役会にて決定しております。

(4)取締役会が経営陣幹部の選解任と取締役・監査役候補の指名を行うに当たっての方針と手続

取締役候補者としては、当社の事業に強い関心を持ち、当社の企業理念を実現するために行動し、豊富な実務実績や専門的な知識を有しているもの、会社経営等で豊富な知識を有しているもの等、高い知見により当社の経営を適切に監督しうるものを指名いたします。監査役候補者としては、当社の事業に強い関心を持ち、監査役の役割・責任を高いレベルで体現し、中立的・客観的な視点から監査を行い、経営の健全性確保に貢献できるもので、監査を実施するための豊富な経験、高い知見を有しており、専門的な知識を有しているものや会社経営等で豊富な知識を有しているものを指名いたします。また、解任の方針及び手続については、対象者の経営計画に対する業績等を監視・評価し、取締役会にて十分な審議をはかることのできるよう、適切なプロセスを検討してまいります。

(5)経営陣幹部の選解任と取締役・監査役候補の個々の選解任・指名についての説明

取締役候補者及び監監査役候補者の個々の選任理由につきましては、株主総会招集通知に記載しております。

原則5-2 【経営戦略や経営計画の策定・公表】

当社の経営戦略や経営計画の策定においては、資本コストを十分に考慮した上で収益力に関する目標を策定しておりますが、資本効率等の指標については、現在公表を行っておりません。引き続き事業特性等を踏まえた水準を検討し、決算説明会や個別ミーティング等により株主との対話を重ねながら、どのように伝えるべきかを慎重に検討していく予定です。

<開示している主な原則>

原則5-1 【株主との建設的な対話に関する方針】

当社は、IR担当組織を設置し、株主や投資家に対しては、年2回以上の決算説明会を開催するとともに、ご要望により、取締役最高財務責任者等による個別面談等を行うことで、適切に対話の機会を設けております。また、対話にていただいたご意見については、適宜経営陣に共有する仕組みを構築しております。なお、対話にあたっては、対話のテーマに留意し、インサイダー情報を厳重に管理しております。