債務史観 vs 生産性史観 その(5)

ユーロトリレンマの解消と危機からの生還

【ストラテジーブレティン(60号)】

債務史観によって欧州情勢の現状を見る人々の間では、これからは過剰債務の清算という暗い時代に入るとの悲観的結論が蔓延している(たとえばケネス・ロゴフ氏など)。しかし生産性史観にもとづけば、危機は不適切な事情により成長が阻害されている事によっておこっているのであり、成長阻害要因が取り除かれることで、将来の成長が可能となる、との展望が開かれる。私は危機こそは将来の成長基盤を整えるチャンス(危機=好機)でもある、と主張したい。

危機の根本原因は財政より金融に

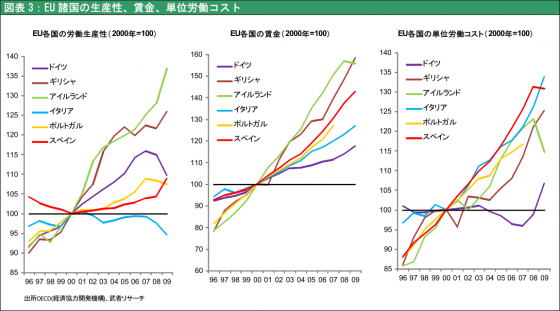

ユーロの最大の成長阻害要因となってきたのは、「ユーロ圏同一金利の成立による金融不全」であった。一般的にはユーロ危機の原因は財政赤字と捉えられているが、その放漫財政を許した根本原因は金融市場が適切な資源配分を果たして来なかったという機能不全にある。ユーロ発足後の10年間は、インフレ(賃金上昇)、生産性、財政節度、経済成長のどれをとっても域内不均衡が拡大の一途を辿った10年であり、それが放置されればユーロ崩壊は不可避という状況にあった。過去10年間資本は高インフレ、高成長、低生産性、財政節度の緩い南欧に向かって一方方向に流れ、バブルを作っては資本を浪費させ、域内不均衡を増長させた。

トリレンマの罠にはまったユーロ

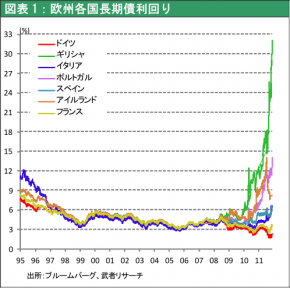

過去10年間ユーロ圏はいわゆる「国際金融のトリレンマ」に陥っていた。図1に見るごとく1999年のユーロ発足まで相当程度の幅があったユーロ圏各国間の長期金利格差は2000年から2008年にかけて完全に消滅し、ユーロ圏内同一金利(長短ともに)が成立した。しかしよく考えればそれは経済合理性、換言すれば「国際金融のトリレンマ」という命題にそぐわないものであった。「国際金融のトリレンマ」とは(1)為替レート、(2)金利、(3)資本移動の3つの自由を同時には獲得できないというものである。中国のように(1)為替レートを人為的に定めている国は、(2)国内金利の自由度も放棄しないので、(3)資本移動を規制するしかない。また1992年のポンドショックでは、(3)資本移動の自由を維持しつつ、(1)為替レートの自由度をも維持しようとした(為替水準をEMS域内の為替変動幅2.25%に抑えようとした)イギリスは、(2)国内金利の自由度を失い金利急騰→リセッションという罠に陥った。結局景気を支えるために(2)金利の自由度を選択せざるを得ず、(1)為替の自由度を放棄せざるを得なかった。以降イギリスは、国内金利の自由度を優先し、為替水準(スターリングポンド)は変動相場として市場に任せることとなった。

当然、かつ望ましいユーロ圏内金利差の拡大

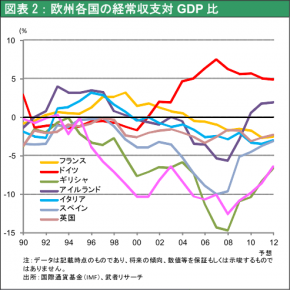

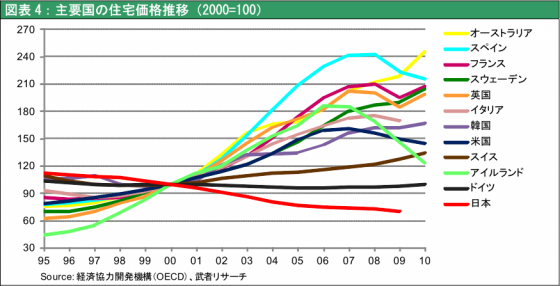

このように中国やイギリスには明確な優先順位があり、経済と金融の安定性が保たれているのであるが、2008年までのユーロ加盟国は、(1)域内の固定レート、(2)金利の自由度(域内同一金利)、(3)資本移動の自由、という3つの自由を同時に獲得しようとしていたわけで、「国際金融のトリレンマ」をという命題に明かに矛盾していた。(1)、(2)、(3)が同時に成り立つということは、域内の競争力格差と不均衡が拡大一方となることである。2008年までのユーロは同一金利故に、不均衡拡大から崩壊に至るという体制的欠陥があったと言える。図表2に見るよう欧州各国の競争力を投影する経常収支対GDP比はドイツの独り勝ち傾向が強まる一方であり、その背景に著しい賃金上昇率と単位労働コストの乖離が存在したが、金融市場はそうした格差を一段と助長した。図表3に見るように、ドイツの賃金上昇は過去10年間で1割台と南欧諸国の4~6割に比べて著しく低かった。また主要国の住宅価格を比較すると、世界中がバブル景気に狂奔した2000年代において、ドイツと日本だけ住宅価格が下落した(図表4)。ユーロ圏内同一金利は高インフレの南欧諸国に低実質金利を与えインフレを加速させ、低インフレのドイツに高実質金利を与え一段とインフレを抑制し、ドイツの競争力を著しく高めたのである。

こうした推移を踏まえれば、2009年以降ユーロ圏各国間の長期金利格差が再度大きく拡大してきていることは、「国際金融のトリレンマ」の解消を意味し、経済合理性に合った動きと言える。金利が低下し資本が流入するドイツでは景気とインフレが刺激される一方、金利上昇により資本が流出する南欧ではその逆が起き、自ずと競争力ギャップと不均衡が是正される。南欧諸国における金利上昇が破壊的水準以下に抑制されさえすれば、金利格差のもとで、むしろユーロの一体化は維持しやすくなると考えられる。異なる金利差が受容されると不均衡の調整の際に求められる財政負担は小さくなり、より財政統合が進みやすくなる。

ユーロ欠陥是正に向けて働く求心力

以上の事実は南欧諸国の金利上昇に表象されるユーロ危機の展開が、ユーロ圏の遠心力(=不均衡拡大)よりは、ユーロ圏の求心力(=不均衡縮小)を強めるものであることが分かる。事実ギリシャ危機ぼっ発以降、ユーロ圏内各国の対外経常収支は縮小している。課題は金利格差により市場の自動調節機能を働かせつつ、南欧諸国での破壊的金利上昇を抑止することにある。市場規律と南欧諸国の財政破たんの回避(救済)を同時に実現する、作戦の遂行が求められる。

この観点から、安易なユーロ共同債の発行や無限定のECBによる南欧ファイナンスは不適切であることが分かる。それはすでに破たんした「ユーロ内同一金利」を復活させ、再度不均衡を拡大させるものであり、ユーロ崩壊を導くものとなる。他方で市場における恐怖の悪循環による金利の急騰を放置すれば、イタリア、スペインなど財政再建が可能な大国までが破綻し、やはりユーロは崩壊する。つまり丸ごと救済ではなく、節度と条件を付与した南欧諸国支援が唯一の解決策なのである。

ユーロ再構築に向け政治と市場の足並みがそろった

このように考えると8月のユーロ危機ぼっ発以降の政治展開は、見事であったと評価できる。9月時点では問題の所在も解決策も不明で、市場の暴力の前に政治は無力とすら思われた。安易な救済を拒否するドイツのかたくなさが、ユーロを崩壊させるとの懸念が強まった。しかし、市場の有無を言わさぬ圧力はギリシャ、イタリア、スペインの政権を一気に交代させ、ホピュリズムと国民の間にあった甘えを一掃した。支援を受ける南欧側に、痛みを甘受する体制が整えられ、各国で財政健全化策が策定されている。ECBドラキ新総裁は、そうした条件の下でECBによる南欧諸国国債の買い増しを示唆する発言をした。メルケルドイツ首相は危機の解決はマラソンであるとして、(ユーロ共同債発行=南欧諸国支援を完全に否定しないことで)南欧諸国金利の破壊的急騰に配慮しつつも、一定程度の金利格差による市場の規律の維持により、南欧諸国の改革の継続を求めている。またこれを機に欧州財政の一体化を急進展させる構えである。

RISKOFFからRISKONへ、ドイツが欧州経済をけん引へ

ここまで来ると、南欧諸国の財政破たんと金利急騰、ユーロ崩壊の可能性は著しく低下したと判断される。ユーロに関して辛口の論説ばかりを報道してきたファイナンシャルタイムズ紙に「Thistimetheymaysavetheeuro」(12月1日)というタイトルの記事が登場した。一旦ユーロ崩壊、世界恐慌の可能性という究極のRISKOFFを織り込んだ金融市場に於いて急速なポジションの巻き戻し、RISKONの大波が訪れるかもしれない。ユーロの金融緩和とともに訪れるRISKONの大波は、成長余力を蓄えているドイツ経済と資産価格を押し上げることになり、それが南欧諸国の低調をカバーして、欧州をリセッションから救うだろう。もう一つのカギである米国経済の持続成長の可能性も高まっている。潮目の転換期に来ていると判断される。