ドル円相場の材料整理

ドル円相場の材料整理

-

-

-

- ドル円は、年初からドル安・円高が進行していたが、米相互関税の発表後にその動きがさらに加速。

- 関税は景気悪化懸念と利下げ観測を強めドル安要因に、米国売りも重なり、ドル安が大きく進行。

- 今後の注目は日米関税交渉での為替の見解、内容次第で円高、円安いずれにも振れる公算大。

-

-

ドル円は、年初からドル安・円高が進行していたが、米相互関税の発表後にその動きがさらに加速

ドル円は年初、1月10日に一時1ドル=158円87銭水準をつけましたが、その後は日銀の早期利上げ観測の高まりと米景気減速懸念に起因する日米金利差の縮小や、投機的な円買いポジションの積み上がりを主因に、ドル安・円高方向に転じ、3月11日には146円54銭水準に達しました。ただ、3月の日米金融政策会合で、ともに政策変更を急がない姿勢が確認されると、ドル円は3月28日にいったん151円21銭水準まで戻りました。

しかしながら、4月2日に発表された米相互関税の内容が、大方の予想を上回る強い内容となったことで、市場は大きくリスクオフ(回避)に傾き、ドル円は再びドル安・円高方向に振れ、4月11日には142円07銭水準までドル安・円高が進みました。そこで、今回のレポートでは、現時点におけるドル円相場の材料を整理し、今後の注目点と相場の方向性について考えていきます。

関税は景気悪化懸念と利下げ観測を強めドル安要因に、米国売りも重なり、ドル安が大きく進行

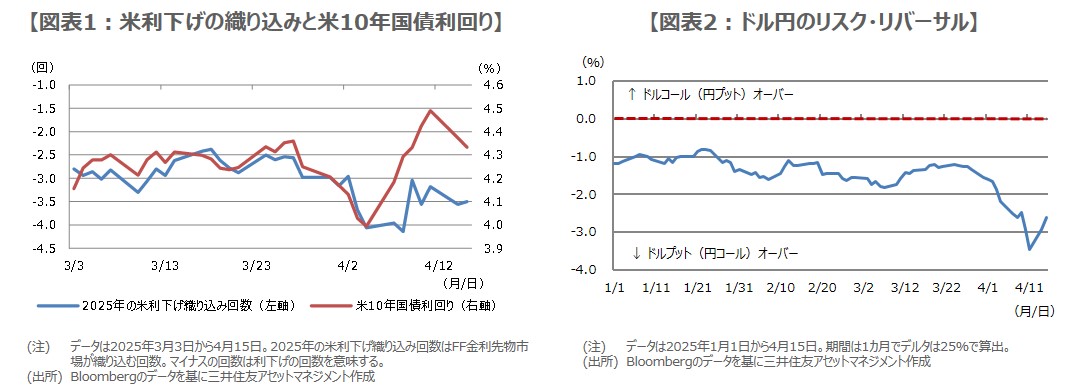

市場では、関税引き上げは米国の物価を押し上げるため、ドル高要因であるとの指摘もありましたが、実際に関税が発動されると、インフレよりも景気悪化への懸念が強まり、ドル安が進行しました。フェデラルファンド(FF)金利先物市場をみると、年内25ベーシスポイント(bp、1bp=0.01%)の利下げ回数の織り込みは、相互関税発表前の3回程度から発表後の4月4日には4回に増え、ドル安要因となりました(図表1)。

その後、4月9日に米相互関税の上乗せ税率の90日間停止が発表されると、年内の利下げの織り込み回数は3回程度に落ち着きましたが、ドル安・円高の進行は続きました。ドル安の背景には「米国売り」があると思われ、米関税政策への強い警戒から、米国市場では先週、株、債券、通貨がそろって下げる「トリプル安」の動きが目立ち、米10年国債の利回りが大きく上昇(価格は下落)するなか、ドル売りが優勢となりました。

今後の注目は日米関税交渉での為替の見解、内容次第で円高、円安いずれにも振れる公算大

こうしたなか、通貨オプション戦略の1つである「リスク・リバーサル(満期日、想定元本、デルタが同じアウト・オブ・ザ・マネー(OTM)のコールとプットを組み合わせて反対売買する取引)」をみると、ドルプット(円コール)オーバーとなっていることがわかります(図表2)。これは、通貨オプション市場で、先行きのドル安・円高の進行を見込む向きが増えていることを示しています。

今後の注目点は、日本時間の17日から始まる日米関税交渉であり、為替も議論される見通しです。米商品先物取引委員会(CFTC)によると、4月8日時点で投機筋による円の買い越し幅は過去最大となっており、仮に円安是正の方向性などが示されれば、もう一段ドル安・円高が進む公算が大きく、逆に、為替は日米の財務省で協議を継続するなどの流れとなれば、いったんドル高・円安に振れることも想定されます。

(2025年4月16日)

●当資料に基づいて取られた投資行動の結果については、当社は責任を負いません。

●当資料の内容は作成基準日現在のものであり、将来予告なく変更されることがあります。

●当資料は当社が信頼性が高いと判断した情報等に基づき作成しておりますが、その正確性・完全性を保証するものではありません。

●当資料に市場環境等についてのデータ・分析等が含まれる場合、それらは過去の実績及び将来の予想であり、今後の市場環境等を保証するものではありません。

●当資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。

●当資料の内容に関する一切の権利は当社にあります。本資料を投資の目的に使用したり、承認なく複製又は第三者への開示等を行うことを厳に禁じます。

●当資料の内容は、当社が行う投資信託および投資顧問契約における運用指図、投資判断とは異なることがありますので、ご了解下さい。

三井住友DSアセットマネジメント株式会社

金融商品取引業者 関東財務局長(金商)第399号

加入協会:一般社団法人投資信託協会、一般社団法人日本投資顧問業協会、一般社団法人第二種金融商品取引業協会