5月13日妥当レンジ 28,100円~30,300円

ロシアとの緊張が続く限り、日経平均は28000円が上限か

【「IFIS/TIWコンセンサス225」によるマーケットの妥当レンジの推計】

投資のポイント

<22年度のコンセンサス予想は4月1日時点を下回った>

■決算発表が一巡した13日時点の22年度のコンセンサス予想EPSは、決算発表前の4月1日時点を1.6%下回った。下回ったとはいえ比較的高水準が維持された。23年度(来期)に関しては4月1日時点の水準が維持されている(若干上回っている)。しかし、中国経済の急減速や米国の景気減速の可能性、食糧価格の高騰など足もとのファンダメンタルズのさらなる悪化を十分に織り込んでいるとは言い難く、今後は下方に振れる可能性も考えられる。企業のガイダンスは従前の予想よりは悪くはなかったが、慎重であるのか強気なのかをまだ市場は判断しかねているという段階のように思われる。

■16日に発表された中国の小売売上高(4月)は前年同月比▲11.1%とゼロコロナ政策の推進から急速に悪化した。工業生産も同▲2.9%、1-4月の不動産開発投資も前年同期比▲2.7%であった。同日に上海市はロックダウンを6月から解除する方針を示したが、サプライチェーンの回復にはまだ時間を要するだろう。

■15日にフィンランドはNATO(北大西洋条約機構)への正式加盟申請を発表した。また、同日にスウェーデンの政権与党もNATO加盟への支持を公表した。ロシアとの緊張関係が強まることから、天然ガスの欧州への供給が停止されることも考えられ、エネルギー価格の高騰が継続することが懸念される。市場はロシアの弱体化から戦闘継続がやがて困難になるとの見方を持っているようであるが、弱体化は危機をより高める可能性も指摘できるだろう。ロシアを取り巻く緊張が緩和されない限り、リスクプレミアムの高止まりから(経済減速による企業業績の悪化が生じなかったとしても)株価上昇に楽観的にはなりにくいと考える。

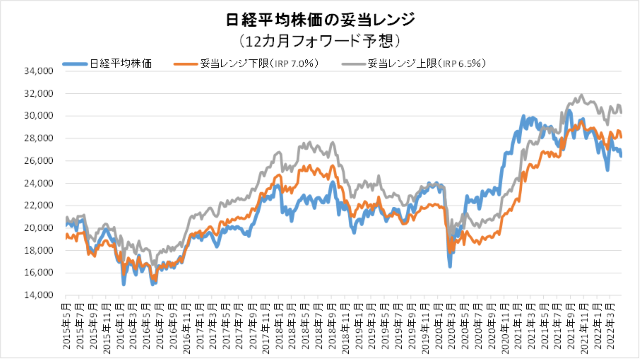

■現状のコンセンサス予想から算出される日経平均株価の妥当レンジは28,100円~30,300円であるが、これはあくまでも平時(リスクプレミアム6.5~7.0%)を想定したものである。リスクプレミアムは7.0%超が続いており(13日現在7.44%)、日経平均株価はロシアとの緊張が緩和されない限り当面(半年以上)はは28,000円を上回ることは難しいと考える(下限はリスクプレミアム7.5%の26,100円と置く)。

◇日経平均妥当水準(レンジ)

| 28,100円~30,300円 | (前回28,637円~30,934円) |

「IFIS/TIWコンセンサス225」(5月13日)来期予想ベースEPSをもとに算出

◇IFIS/TIWコンセンサス225(5月13日)

| 今期予想EPS | 1787.50円 | (前週1650.84円) |

| 来期予想EPS | 1910.27円 | (前週1839.68円) |

| 再来期予想EPS | 2048.06円 | (前週1942.53円) |

| 今期予想PER | 14.78倍 | (前週16.36倍) |

| 来期予想PER | 13.83倍 | (前週14.68倍) |

| 再来期予想PER | 12.90倍 | (前週13.90倍) |

| 来期予想PBR | 1.10倍 | (前週1.16倍) |

| 来期予想ROE | 7.92% | (前週 7.88%) |

| 来期予想 インプライド・リスク・プレミアム |

7.44% | (前週 7.24%) |

5月13日 日経平均終値より、PER、PBR、ROE等を算出

22年度のコンセンサスEPS(5/13時点)は1787.50円であり、4月1日時点の1816.62円は下回ったものの、▲1.6%と小幅に留まっている。企業業績見通し(ガイダンス)が慎重であるのか強気であるのかを判断しにくい経済環境であり、思ったよりも良かったガイダンスに市場はまだ戸惑っている状況と思われる。いずれにしてもロシアとの緊張関係が高まる中、リスクプレミアムの高止まりは避けられず、妥当レンジ(平時を想定)を下回る状態が続きそうだ。

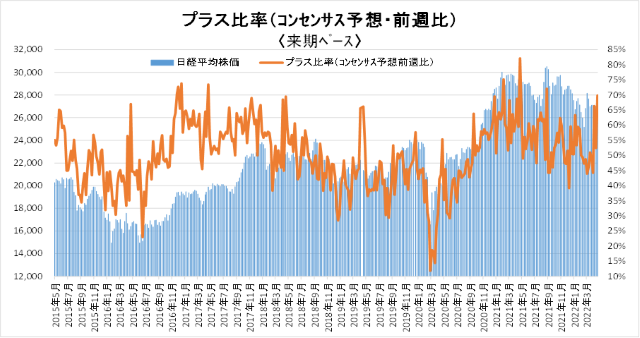

来期予想ベースのプラス企業比率は、 51.0%→48.8%→44.2%→66.3%→52.4%→69.8%。

再来期予想ベースのプラス企業比率は、56.4%→49.5%→50.0%→65.6%→46.7%→63.4%。

全ての期間でプラス比率は60%超となったが、対象決算期変更の影響が強い。ただし、その影響を除いても50%超を維持している。次週以降のトレンドに注目。

[注:例年4~5月は、対象決算期変更の影響があるのでイレギュラーな値になることに留意]

出所:IFISコンセンサスを基にTIW作成

| 「IFIS/TIWコンセンサス225」について IFIS/TIWコンセンサス225」は、株式会社アイフィスジャパンが集計しているアナリストコンセンサス・データ等を原データとして、2009年4月より株式会社ティー・アイ・ダヴリュが東証株価指数(日経225)に対応するように構成銘柄のEPSを算出・集計したものである。今期予想EPS、来期予想EPSの変化を追うことによって、マーケット全体の業績見通しを確認する。 理論上では株価は、自己資本配当率(ROEと配当性向の積)、EPS成長率、無リスク証券の利回り(国債利回り)、リスクプレミアムの4要素で決定される。株価をこれら構成要素に分解することによって、株価変動の要因について考察するとともにファンダメンタルからの妥当な株価(マーケット)水準を思量する。なお、リスクプレミアムを正確に計測することは、一定期間を経た後でないと困難なことであることから、当レポートではインプライド・リスクプレミアム(株価と他の構成要素からの逆算値)を使用している。 4つの構成要素の内、株価の短期的な変動に最も影響を与えるのがリスクプレミアムである。リスクプレミアムは、無リスク証券の金利に対して投資家が要求する上乗せ金利と定義されるが、投資家心理(マーケットセンチメント)、他の投資対象(金融商品)との利回り格差の変動などによって変化する。長期的な見通しの変化が無い中では、インプライド・リスクプレミアムは一定のレンジ内で推移する傾向にある。日経平均株価の妥当水準を算出には、インプライド・リスクプレミアムの一定レンジからの逆算によって行っている。 〔今期予想ベースEPS、来期ベースEPSにおける“今期”、“来期”の取扱い〕 会計上の業績計測期間ではなく、本決算発表を基準とする。例えば、2011年4月30日現在では、2011年3月期は決算発表前であれば今期、決算発表が行われていれば前期、となる。 〔予想EPS増減社数〕 今期ベースならびに来期ベースを示している。週間(週末値)のデータを基に、前週末に比べてEPSが増加・変化無し・減少した企業の数。 〔予想PBR(今期末)〕 前期末BPS(1株純資産)に今期予想EPSを加えて、予想DPS(1株配当)を控除した値(=予想BPS)で株価を除した数値。中間配当は考慮していない。 〔予想ROE(来期ベース)〕 前述の予想BPSで来期予想EPSを除した値。 〔リスクプレミアム〕 特に断りの無い限りインプライド・リスクプレミアムを表す。計算式は、{ 1-予想配当性向×(1-予想B/Pレシオ)}×予想ROE-無リスク証券利回り |