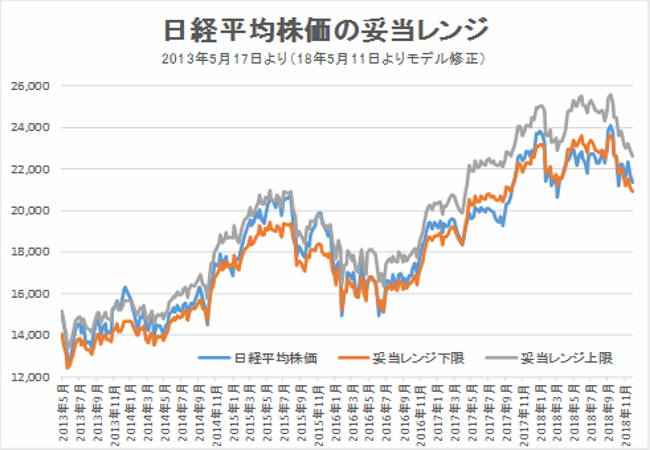

12月14日妥当レンジ 20,900円~22,600円

FOMCを控えて神経質な展開、経済指標の悪化が懸念

【「IFIS/TIWコンセンサス225」によるマーケットの妥当レンジの推計】

<米中貿易戦争は楽観できず>

■米中貿易交渉に関しては、緊張感が強まっている中で、緩和が期待される報道と、緊張が強まる報道が錯綜しており、マーケットは揺り動かされている。孟晩舟ファーウェイCFOの保釈決定(11日)、中国政府が「中国製造2025」の見直し検討(12日)、ポンペオ米国務長官によるマリオットの顧客情報流出に中国が関与したとの指摘(12日)、中国による米国製自動車に対する追加関税の停止(19年1~3月)の発表(14日)。19年3月2日までの米中の交渉の過程において、マーケットの揺らぎは続きそうだ。

■英国のEU離脱案に関しては19年1月14日の週に行われる見通しであるが、EUから譲歩が殆ど引き出せていない中で暗雲が広がっている。

■14日に発表された中国の小売売上高(11月)は、前年同月比+8.1%と前月(+8.6%)から低下、鉱工業生産も+5.4%(10月+5.9%)と低下している。貿易戦争の影響が強まっている。

■13日のECB理事会では、予定通り資産買入が終了した。当面は利上げは行わない見通しであるが、ユーロ圏経済の減速感が強まっていることから、不安感がやや強まった。

■18-19日には米FOMCが予定されている。利上げは確実視されているなかで、今後の利上げ見通しの変更に注目が集まっている。変更がなくても(引締め)、利上げ回数・上限の変更があっても(経済減速の懸念)、マーケットの地合いが悪い中では株価はマイナスに反応する可能性も考えられよう。

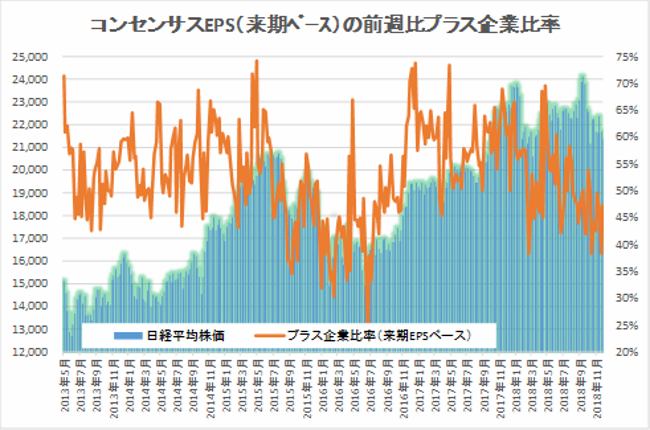

<「IFIS/TIWコンセンサス225」は8週連続でマイナス>

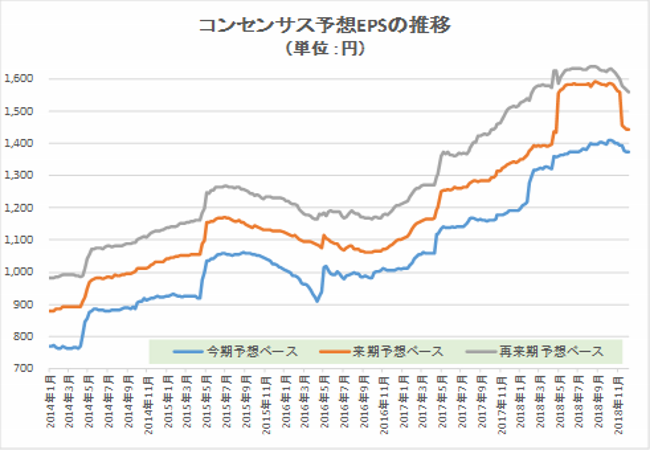

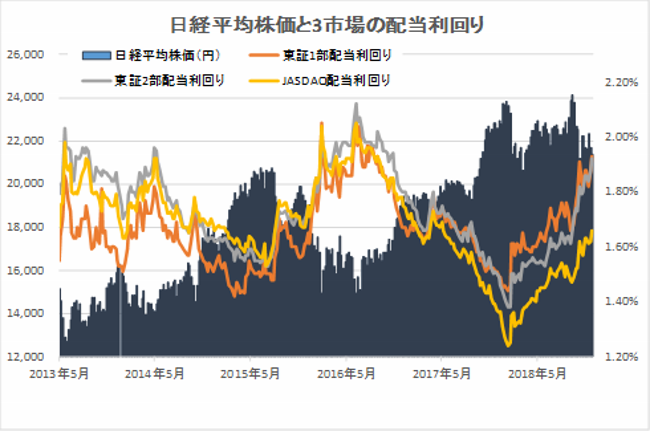

■「IFIS/TIWコンセンサス225」は、8週連続で全期間で前週比マイナス。特に再来期のマイナスが大きかった。「コンセンサスDI」(前週比プラス企業とマイナス企業の比率)は、今期は50%ちょうどであるが、来期・再来期は依然として50%割れ。株価の大底圏では、3市場の配当利回りが近接する傾向がある。その点では、新興市場(JASDAQ)にはまだ調整余地が大きく、まだ市場全体でも大底には遠いと言えそうだ。

■ソフトバンク(9434)上場に伴う換金売りは過ぎたと思えるが、上場日の19日にはFOMCを控えて波乱の可能性も。

◇日経平均妥当水準(レンジ)

| 20,900円~22,600円 | (前回21,100円~22,900円) |

*「IFIS/TIWコンセンサス225」(12月14日)来期予想ベースEPSをもとに算出

◇IFIS/TIWコンセンサス225(12月14日)

| 今期予想EPS | 1372.26円 | (前週 1373.78円) |

| 来期予想EPS | 1442.49円 | (前週 1444.42円) |

| 再来期予想EPS | 1559.23円 | (前週 1566.41円) |

| 今期予想PER | 15.58倍 | (前週 15.78倍) |

| 来期予想PER | 14.82倍 | (前週 15.01倍) |

| 再来期予想PER | 13.71倍 | (前週 13.84倍) |

| 来期予想PBR | 1.05倍 | (前週 1.07倍) |

| 来期予想ROE | 7.09% | (前週 7.13%) |

| 来期予想 インプライド・リスク・プレミアム |

6.95% | (前週 6.92%) |

12月14日 日経平均終値より、PER、PBR、ROE等を算出

妥当レンジは本年3月23日の21,200円(下限)を下回った。株価はさらに下押しする可能性が高いと考える。

来期予想ベースのプラス企業比率は、42.6%→49.6%→46.6%→38.4%→47.2%。

再来期予想ベースのプラス企業比率は、38.0%→48.1%→50.3%→40.3%→46.3。

前週からの比較では下落トレンドがやや和らいだように見えるが・・・・。

[注:4~5月は例年、対象決算期変更の影響があるのでイレギュラーな値になることに留意]

再来期のダウントレンドが顕著。来期はソフトバンクのイレギュラーな予想が解消されて正常化。

株価の大底圏では、経験則では3市場の配当利回りが近接する傾向が出る。1部と2部は近接しているが、JASDAQとはまだ乖離が大きい。すなわち、JASDAQ(新興市場)はまだ調整余地が大きく、全体でもまだ大底にはない、と言えそうだ。

出所:IFISコンセンサスを基にTIW作成

いずれも2014年1月から表示

| 「IFIS/TIWコンセンサス225」について IFIS/TIWコンセンサス225」は、株式会社アイフィスジャパンが集計しているアナリストコンセンサス・データ等を原データとして、2009年4月より株式会社ティー・アイ・ダヴリュが東証株価指数(日経225)に対応するように構成銘柄のEPSを算出・集計したものである。今期予想EPS、来期予想EPSの変化を追うことによって、マーケット全体の業績見通しを確認する。 理論上では株価は、自己資本配当率(ROEと配当性向の積)、EPS成長率、無リスク証券の利回り(国債利回り)、リスクプレミアムの4要素で決定される。株価をこれら構成要素に分解することによって、株価変動の要因について考察するとともにファンダメンタルからの妥当な株価(マーケット)水準を思量する。なお、リスクプレミアムを正確に計測することは、一定期間を経た後でないと困難なことであることから、当レポートではインプライド・リスクプレミアム(株価と他の構成要素からの逆算値)を使用している。 4つの構成要素の内、株価の短期的な変動に最も影響を与えるのがリスクプレミアムである。リスクプレミアムは、無リスク証券の金利に対して投資家が要求する上乗せ金利と定義されるが、投資家心理(マーケットセンチメント)、他の投資対象(金融商品)との利回り格差の変動などによって変化する。長期的な見通しの変化が無い中では、インプライド・リスクプレミアムは一定のレンジ内で推移する傾向にある。日経平均株価の妥当水準を算出には、インプライド・リスクプレミアムの一定レンジからの逆算によって行っている。 〔今期予想ベースEPS、来期ベースEPSにおける“今期”、“来期”の取扱い〕 会計上の業績計測期間ではなく、本決算発表を基準とする。例えば、2011年4月30日現在では、2011年3月期は決算発表前であれば今期、決算発表が行われていれば前期、となる。 〔予想EPS増減社数〕 今期ベースならびに来期ベースを示している。週間(週末値)のデータを基に、前週末に比べてEPSが増加・変化無し・減少した企業の数。 〔予想PBR(今期末)〕 前期末BPS(1株純資産)に今期予想EPSを加えて、予想DPS(1株配当)を控除した値(=予想BPS)で株価を除した数値。中間配当は考慮していない。 〔予想ROE(来期ベース)〕 前述の予想BPSで来期予想EPSを除した値。 〔リスクプレミアム〕 特に断りの無い限りインプライド・リスクプレミアムを表す。計算式は、{ 1-予想配当性向×(1-予想B/Pレシオ)}×予想ROE-無リスク証券利回り |