11月30日妥当レンジ 21,500円~23,200円

中国への追加関税の猶予から短期的には市場心理回復

【「IFIS/TIWコンセンサス225」によるマーケットの妥当レンジの推計】

<米中首脳会談で追加関税に90日の猶予期間>

■注目された米中首脳会談においては、知的財産保護など中国の構造改革を巡り協議を続けることで、1月1日に予定されていた追加関税(2,000億ドル分に対して関税を10%から25%に引上げ)は4月まで90日の猶予となった。米国が要求する5項目に亙って、協議が進められる。また、「中国製造2025」の見直しは議題に明記されずに玉虫色の扱いとなった。

■28日のパウエルFRB議長講演では、政策金利が中立金利に近づいている、と言及。29日発表のFOMC議事録要旨(11/7-8分)において『段階的な利上げ』という声明文の文言の見直しが指摘され、19年以降の利上げに関しては一旦打ち切られる可能性が出てきた。29日には一時、米10年国債利回りが3%を割り込んだ。

■日本株は、1)中国関連株については底入れしたとの証券会社のレポート、2)米利上げ上限に関する見通しの変化、3)米中首脳会談における追加関税の猶予、などから先週から大幅な上昇となっている。目先的には市場心理好転を受けてリバウンド上昇が続く展開も予想される。

■しかし、制裁関税そのものが撤廃されたわけではないこと、世界的な経済減速が露わになりつつあること、国内企業業績見通しの下方トレンドはまだ続いていること、英国の無秩序離脱の可能性が強まっていること、など懸案は多い。現状は一時的に緊張が解けた状態に過ぎず、本格的に底入れするほどには不透明感は払拭されていない。

■今週は米国(3日:ISM製造業、6日:ISM非製造業、7日:雇用統計)、中国(8日:貿易統計、9日:消費者物価)の経済統計発表が続く。11日には英国離脱案についての英議会採決が予定されている。現状では否決される可能性が高く、英政府の対応策が注目される。

<「IFIS/TIWコンセンサス225」は6週連続でマイナス>

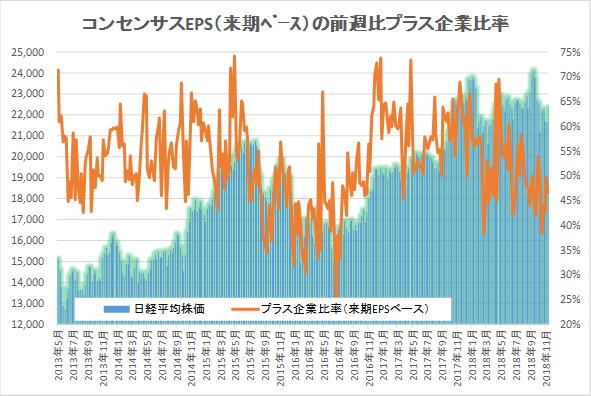

■「IFIS/TIWコンセンサス225」は、6週連続で全期間で前週比マイナス。「コンセンサスDI」(前週比プラス企業とマイナス企業の比率)は、再来期が50%を上回ったが、今期・来期は6週連続で50%割れであった。

◇日経平均妥当水準(レンジ)

| 21,500円~23,200円 | (前回21,200円~23,000円) |

*「IFIS/TIWコンセンサス225」(11月30日)来期予想ベースEPSをもとに算出

◇IFIS/TIWコンセンサス225(11月30日)

| 今期予想EPS | 1377.16円 | (前週 1393.42円) |

| 来期予想EPS | 1449.69円 | (前週 1456.78円) |

| 再来期予想EPS | 1571.46円 | (前週 1578.12円) |

| 今期予想PER | 16.23倍 | (前週 15.53倍) |

| 来期予想PER | 15.42倍 | (前週 14.86倍) |

| 再来期予想PER | 14.22倍 | (前週 13.72倍) |

| 来期予想PBR | 1.10倍 | (前週 1.08倍) |

| 来期予想ROE | 7.12% | (前週 7.25%) |

| 来期予想 インプライド・リスク・プレミアム |

6.83% | (前週 6.99%) |

11月30日 日経平均終値より、PER、PBR、ROE等を算出

米国株の上昇を受けて日本株も大きく上昇。しかし、3日現在では既に妥当レンジの中位の水準に到達。

来期予想ベースのプラス企業比率は、 38.3%→44.1%→42.6%→49.6%→46.6%。

来期予想ベースのプラス企業比率は、 38.3%→44.1%→42.6%→49.6%→46.6%。

再来期予想ベースのプラス企業比率は、42.4%→43.9%→38.0%→48.1%→50.3%。

再来期ベースは6週ぶりに50%を上回るが、今期ベースは36.9%と大きく悪化。まだ、底打ちとは考え難い。

[注:4~5月は例年、対象決算期変更の影響があるのでイレギュラーな値になることに留意]

出所:IFISコンセンサスを基にTIW作成

いずれも2014年1月から表示

| 「IFIS/TIWコンセンサス225」について IFIS/TIWコンセンサス225」は、株式会社アイフィスジャパンが集計しているアナリストコンセンサス・データ等を原データとして、2009年4月より株式会社ティー・アイ・ダヴリュが東証株価指数(日経225)に対応するように構成銘柄のEPSを算出・集計したものである。今期予想EPS、来期予想EPSの変化を追うことによって、マーケット全体の業績見通しを確認する。 理論上では株価は、自己資本配当率(ROEと配当性向の積)、EPS成長率、無リスク証券の利回り(国債利回り)、リスクプレミアムの4要素で決定される。株価をこれら構成要素に分解することによって、株価変動の要因について考察するとともにファンダメンタルからの妥当な株価(マーケット)水準を思量する。なお、リスクプレミアムを正確に計測することは、一定期間を経た後でないと困難なことであることから、当レポートではインプライド・リスクプレミアム(株価と他の構成要素からの逆算値)を使用している。 4つの構成要素の内、株価の短期的な変動に最も影響を与えるのがリスクプレミアムである。リスクプレミアムは、無リスク証券の金利に対して投資家が要求する上乗せ金利と定義されるが、投資家心理(マーケットセンチメント)、他の投資対象(金融商品)との利回り格差の変動などによって変化する。長期的な見通しの変化が無い中では、インプライド・リスクプレミアムは一定のレンジ内で推移する傾向にある。日経平均株価の妥当水準を算出には、インプライド・リスクプレミアムの一定レンジからの逆算によって行っている。 〔今期予想ベースEPS、来期ベースEPSにおける“今期”、“来期”の取扱い〕 会計上の業績計測期間ではなく、本決算発表を基準とする。例えば、2011年4月30日現在では、2011年3月期は決算発表前であれば今期、決算発表が行われていれば前期、となる。 〔予想EPS増減社数〕 今期ベースならびに来期ベースを示している。週間(週末値)のデータを基に、前週末に比べてEPSが増加・変化無し・減少した企業の数。 〔予想PBR(今期末)〕 前期末BPS(1株純資産)に今期予想EPSを加えて、予想DPS(1株配当)を控除した値(=予想BPS)で株価を除した数値。中間配当は考慮していない。 〔予想ROE(来期ベース)〕 前述の予想BPSで来期予想EPSを除した値。 〔リスクプレミアム〕 特に断りの無い限りインプライド・リスクプレミアムを表す。計算式は、{ 1-予想配当性向×(1-予想B/Pレシオ)}×予想ROE-無リスク証券利回り |