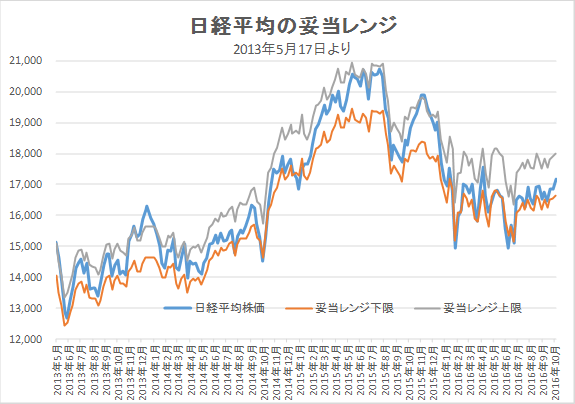

10月21日妥当レンジ 16,650円~18,000円

円高懸念が囁かれるが、まだ強気スタンスで!

【「IFIS/TIWコンセンサス225」によるマーケットの妥当レンジの推計】

<先週のイベントは無事通過、決算本格化でもう一段上へ>

■19日発表の中国の各種統計は、9月の鉱工業生産のみ予想を下回ったものの、概ね予想通りであった。7-9月GDP+6.7%(前年同期比)、1-9月固定資産投資+8.2%(同)、は予想通り。9月の小売売上高+10.7%(前年同月比)は予想を上回った。住宅販売規制による不動産市場の調整リスクが懸念されるものの未だリスクが顕在化する様相には無い。

■20日のECB理事会では、予想通り既定路線からの変更なし。テーパリング観測に関しては、とりあえず打ち消された印象が強い。

■19日の第3回米大統領候補者討論会でもクリントン氏優勢との評価。先週のイベントは全てクリアされた。

■今週は翌週に日銀金融政策決定会合(10/31-11/1)、米FOMC(11/1-2)を控えるが、日米ともに政策変更の可能性は低く、そのため株式市場は本格化する7-9月期の企業決算に注意が向かうと考える。日本企業の決算は、為替レートの調整による下方修正は全体的にはほぼ織り込んでいると思われ、悪抜けによる浮揚がまだ数週間は期待できると考える。

■12月のFOMC(12/13-14)での米利上げによる材料出尽くしと、(対ユーロ、対新興国通貨での)ドル高が続いたことによる米景況感の悪化が懸念される。その結果、ドル安・円高の局面がいずれ現出される可能性は十分考えられるものの、それを懸念するのはまだ少し早いと考える。

<コンセンサス予想EPSは全期間でプラス>

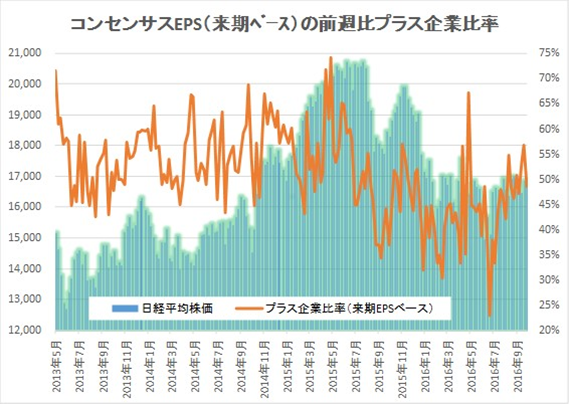

■10月21日時点のIFIS/TIWコンセンサス225(日経225のコンセンサスEPS)は全期間でプラスであった。前週比プラスとなった銘柄数の比率は、来期・再来期ともに50%近辺にある。比較的安心感のある状態と考える。

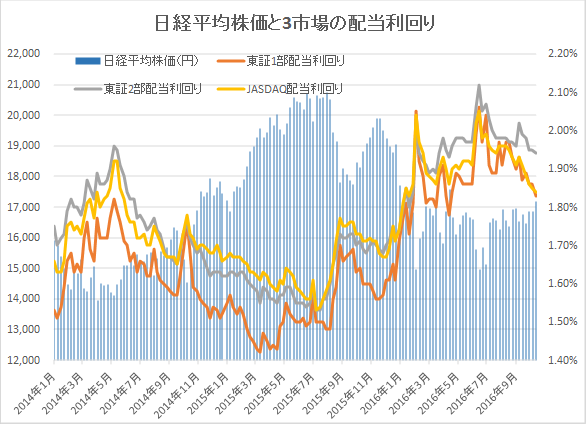

■東証1部とJASDAQの予想配当利回りが近接した状態が続いている。東証1部が割安なのか? それともJASDAQが割高なのか?(その両方の可能性もあるが)近接した場合には相場が上昇に向かう傾向が強い。東証1部はまだ妥当レンジ中位であり、十分に割安感が残っていると考える。

◇日経平均妥当水準(レンジ)

| 16,650円~18,000円 | (前回16,550円~17,900円) |

*「IFIS/TIWコンセンサス225」(10月21日)来期予想ベースEPSをもとに算出

◇IFIS/TIWコンセンサス225(10月21日)

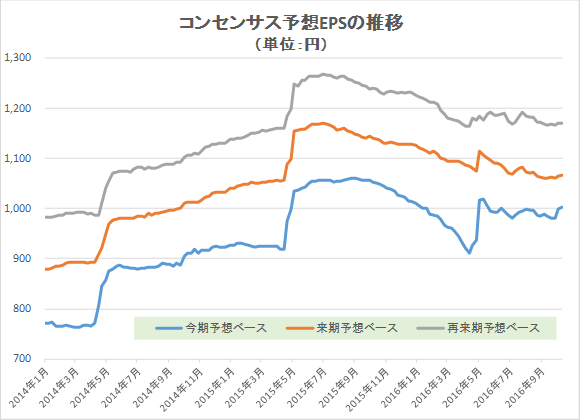

| 今期予想EPS | 1003.59円 | (前週 998.10円) |

| 来期予想EPS | 1066.27円 | (前週 1064.96円) |

| 再来期予想EPS | 1169.65円 | (前週 1169.61円) |

| 今期予想PER | 17.12倍 | (前週 16.89倍) |

| 来期予想PER | 16.12倍 | (前週 15.83倍) |

| 再来期予想PER | 14.69倍 | (前週 14.41倍) |

| 来期予想PBR | 1.14倍 | (前週 1.13倍) |

| 来期予想ROE | 7.05% | (前週 7.11%) |

| 来期予想 インプライド・リスク・プレミアム |

6.85% | (前週 6.93%) |

*10月21 日経平均終値より、PER、PBR、ROE等を算出

株価上昇から妥当レンジ中位に。2Q決算発表でもう一段悪抜けの展開を予想する。

株価上昇から妥当レンジ中位に。2Q決算発表でもう一段悪抜けの展開を予想する。

来期予想ベースのプラス企業比率は、 47.2%→53.5%→56.7%→48.6%→48.0%。

来期予想ベースのプラス企業比率は、 47.2%→53.5%→56.7%→48.6%→48.0%。

再来期予想ベースのプラス企業比率は、39.3%→50.0%→48.2%→45.5%→51.1%。

プラス/マイナスはほぼ拮抗・ニュートラル。

[注:4~5月は例年、対象決算期変更の影響があるのでイレギュラーな値になることに留意]

コンセンサス予想EPSはボトムを打ったように見えるが・・・・

コンセンサス予想EPSはボトムを打ったように見えるが・・・・

出所:IFISコンセンサスを基にTIW作成

いずれも2012年1月から表示

| 「IFIS/TIWコンセンサス225」について IFIS/TIWコンセンサス225」は、株式会社アイフィスジャパンが集計しているアナリストコンセンサス・データ等を原データとして、2009年4月より株式会社ティー・アイ・ダヴリュが東証株価指数(日経225)に対応するように構成銘柄のEPSを算出・集計したものである。今期予想EPS、来期予想EPSの変化を追うことによって、マーケット全体の業績見通しを確認する。 理論上では株価は、自己資本配当率(ROEと配当性向の積)、EPS成長率、無リスク証券の利回り(国債利回り)、リスクプレミアムの4要素で決定される。株価をこれら構成要素に分解することによって、株価変動の要因について考察するとともにファンダメンタルからの妥当な株価(マーケット)水準を思量する。なお、リスクプレミアムを正確に計測することは、一定期間を経た後でないと困難なことであることから、当レポートではインプライド・リスクプレミアム(株価と他の構成要素からの逆算値)を使用している。 4つの構成要素の内、株価の短期的な変動に最も影響を与えるのがリスクプレミアムである。リスクプレミアムは、無リスク証券の金利に対して投資家が要求する上乗せ金利と定義されるが、投資家心理(マーケットセンチメント)、他の投資対象(金融商品)との利回り格差の変動などによって変化する。長期的な見通しの変化が無い中では、インプライド・リスクプレミアムは一定のレンジ内で推移する傾向にある。日経平均株価の妥当水準を算出には、インプライド・リスクプレミアムの一定レンジからの逆算によって行っている。 〔今期予想ベースEPS、来期ベースEPSにおける“今期”、“来期”の取扱い〕 会計上の業績計測期間ではなく、本決算発表を基準とする。例えば、2011年4月30日現在では、2011年3月期は決算発表前であれば今期、決算発表が行われていれば前期、となる。 〔予想EPS増減社数〕 今期ベースならびに来期ベースを示している。週間(週末値)のデータを基に、前週末に比べてEPSが増加・変化無し・減少した企業の数。 〔予想PBR(今期末)〕 前期末BPS(1株純資産)に今期予想EPSを加えて、予想DPS(1株配当)を控除した値(=予想BPS)で株価を除した数値。中間配当は考慮していない。 〔予想ROE(来期ベース)〕 前述の予想BPSで来期予想EPSを除した値。 〔リスクプレミアム〕 特に断りの無い限りインプライド・リスクプレミアムを表す。計算式は、{ 1-予想配当性向×(1-予想B/Pレシオ)}×予想ROE-無リスク証券利回り |