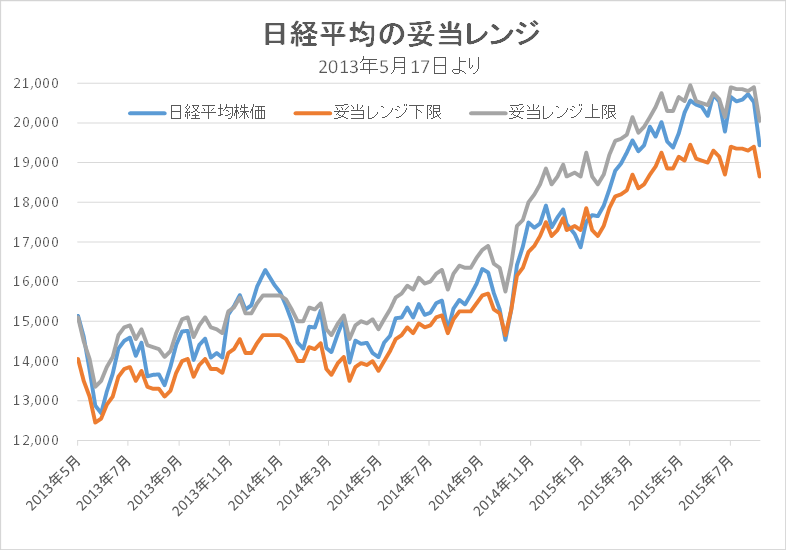

8月21日妥当レンジ 18,650円~20,050円

不透明感は拭えないが、ここからは買い下りのスタンス

【「IFIS/TIWコンセンサス225」によるマーケットの妥当レンジの推計】

<中国製造業PMI指数発表を端緒に世界的な株価下落>

■前回のレポートにおいて、株価水準に割安感がないこと、4-6月GDPをはじめ経済指標に力強さが見られないこと、などから警戒的にあるべきことを述べた。天津の工場爆発やバンコクでのテロなど悪いニュースが重なり、心理的危機感が強まっていた状態でもあった。

■21日に中国製造業PMI指数(速報値)が、6年半振りの低水準(47.1)であったことを端緒に、中国株式市場が大幅下落、それに連動してアジア市場も大幅下落した。原油をはじめとした商品市場の下落も相まって、欧州市場、米国市場でも下落の連鎖が続いた。週明けの月曜(24日)も上海総合指数は▲8.49%のパニック的な下げとなり、日本市場でもTOPIXは▲5.86%、日経平均株価は▲4.61%と大きく下落した。

■24日のNY市場もダウが一時期1万6,000ドル割れとなり、ドル円は116.2円/ドルまで下落、米長期金利(10年国債利回り)も瞬間的に2.0%を割り込んだ。現在(日本時間25日午前3時)NY市場は冷静さをやや取り戻しているが、引き続き不安定な状態が予想される。

■中国経済をはじめとした世界的な景気減速懸念が株価下落の直接の引弾であるが、株式市場の水準が過熱気味であったことも大きな要因である。中国の株式市場は個人投資家層による投機的な水準にあったこと、米国もまたヒストリカルな株価収益率を超えた水準にあったこと、日本も消費セクターなど加熱水準にあったことが挙げられる。世界経済の成長鈍化が企業業績にどのように影響してくるのかは予断を許さないものの、日本株については短期的には割高感の薄らいだ水準にまで調整したと言えよう。

■ただし、経済環境の悪化に対する影響の見極めと、心理的な出直りには時間を要する可能性も考えられる。中国のさらなる金融緩和策等の発動、米国の利上げの行方が決着することが転換点として挙げられるだろう。17~18日に予定されているFOMCにおいては利上げの有無を含めて注目度が高まることは言うまでもないだろう。

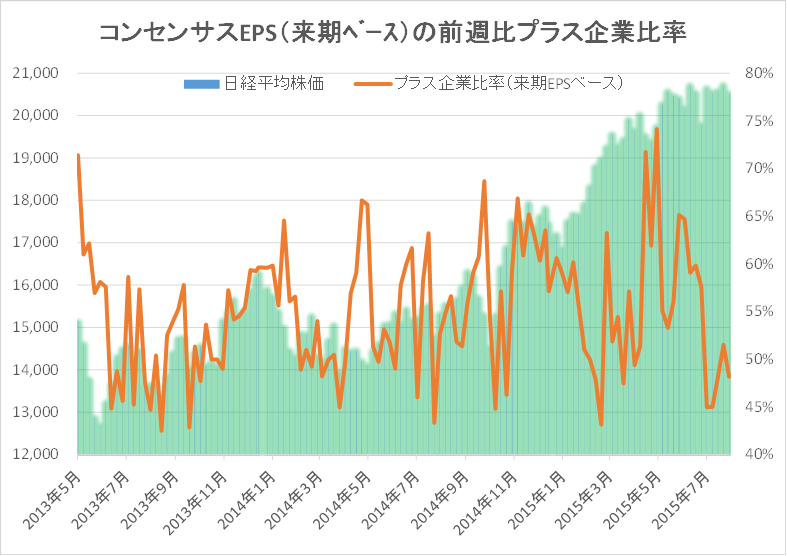

<コンセンサス予想EPSは全期間プラス>

■21日時点のIFIS/TIWコンセンサス225(日経225のコンセンサスEPS)は、2週連続で全期間(今期・来期・再来期)でプラスであった。前週とは異なり、ソフトバンクグループ(9984)、住友金属鉱山(5713)、国際石油開発帝石(1605)、ホンダ(7267)など、マイナスインパクトの大きな企業も散見されたが、プラス企業の比率が上昇したことからコンセンサス予想EPSは増加した。前週比プラス企業数の割合は、来期ベースが55.1%、再来期ベースが58.6%と急回復した。

■日経平均株価も妥当レンジは、実績BPS計算値の上昇(=予想ROEの低下)とマーケット下落によるテクニカル要因(モデルの構造)から大きく引き下げる。

■24日の下落を考慮すれば、現株価水準はレンジ下限を下回っており、割安な水準に入っている。(景気後退懸念があるだけに)今後のコンセンサス予想EPSの方向性如何であるが、押し目買いの水準に入りつつあると考える。不透明感は拭えないものの、買い下がることも視野に置きつつ打診買いを奨めたい。その場合は、大型銘柄を中心に考えたい。ただし、米国利上げが見送られた場合には、円高に振れる可能性も考えられるだけに対象を輸出関連銘柄に集中しないことが求められる。

◇日経平均妥当水準(レンジ)

| 18,650円~20,050円 | (前回19,400円~20,900円) |

*「IFIS/TIWコンセンサス225」(8月21日)来期予想ベースEPSをもとに算出

◇IFIS/TIWコンセンサス225(8月21日)

| 今期予想EPS | 1056.26円 | (前週 1054.63円) |

| 来期予想EPS | 1159.71円 | (前週 1158.95円) |

| 再来期予想EPS | 1264.58円 | (前週 1264.38円) |

| 今期予想PER | 18.40倍 | (前週 19.46倍) |

| 来期予想PER | 16.76倍 | (前週 17.71倍) |

| 再来期予想PER | 15.37倍 | (前週 16.23倍) |

| 来期予想PBR | 1.26倍 | (前週 1.34倍) |

| 来期予想ROE | 7.54% | (前週 7.56%) |

| 来期予想 インプライド・リスク・プレミアム |

6.71% | (前週 6.61%) |

*8月21日 日経平均終値より、PER、PBR、ROE等を算出

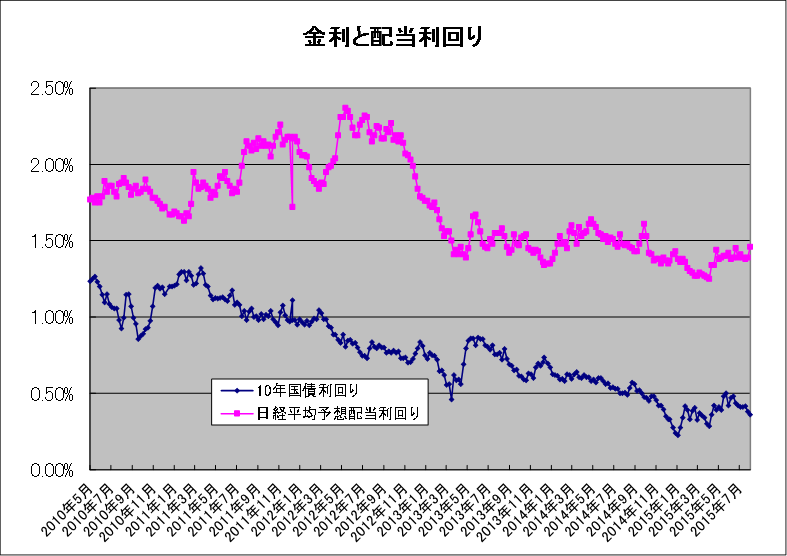

株価下落で配当利回りは上昇傾向、長期金利は低下傾向にあり、スプレッドは1.2%近くに広がっている。

来期予想ベースのプラス企業比率は、45.0%→48.1%→51.5%→48.2%→55.1%。

再来期予想ベースのプラス企業比率は、53.4%→49.5%→53.8%→50.4%→58.6%。

プラス企業比率は来期・再来期ともに大きく回復。

[注:4~5月は例年、対象決算期変更の影響があるのでイレギュラーな値になることに留意]

出所:IFISコンセンサスを基にTIW作成

いずれも2012年1月から表示

| 「IFIS/TIWコンセンサス225」について IFIS/TIWコンセンサス225」は、株式会社アイフィスジャパンが集計しているアナリストコンセンサス・データ等を原データとして、2009年4月より株式会社ティー・アイ・ダヴリュが東証株価指数(日経225)に対応するように構成銘柄のEPSを算出・集計したものである。今期予想EPS、来期予想EPSの変化を追うことによって、マーケット全体の業績見通しを確認する。 理論上では株価は、自己資本配当率(ROEと配当性向の積)、EPS成長率、無リスク証券の利回り(国債利回り)、リスクプレミアムの4要素で決定される。株価をこれら構成要素に分解することによって、株価変動の要因について考察するとともにファンダメンタルからの妥当な株価(マーケット)水準を思量する。なお、リスクプレミアムを正確に計測することは、一定期間を経た後でないと困難なことであることから、当レポートではインプライド・リスクプレミアム(株価と他の構成要素からの逆算値)を使用している。 4つの構成要素の内、株価の短期的な変動に最も影響を与えるのがリスクプレミアムである。リスクプレミアムは、無リスク証券の金利に対して投資家が要求する上乗せ金利と定義されるが、投資家心理(マーケットセンチメント)、他の投資対象(金融商品)との利回り格差の変動などによって変化する。長期的な見通しの変化が無い中では、インプライド・リスクプレミアムは一定のレンジ内で推移する傾向にある。日経平均株価の妥当水準を算出には、インプライド・リスクプレミアムの一定レンジからの逆算によって行っている。 〔今期予想ベースEPS、来期ベースEPSにおける“今期”、“来期”の取扱い〕 会計上の業績計測期間ではなく、本決算発表を基準とする。例えば、2011年4月30日現在では、2011年3月期は決算発表前であれば今期、決算発表が行われていれば前期、となる。 〔予想EPS増減社数〕 今期ベースならびに来期ベースを示している。週間(週末値)のデータを基に、前週末に比べてEPSが増加・変化無し・減少した企業の数。 〔予想PBR(今期末)〕 前期末BPS(1株純資産)に今期予想EPSを加えて、予想DPS(1株配当)を控除した値(=予想BPS)で株価を除した数値。中間配当は考慮していない。 〔予想ROE(来期ベース)〕 前述の予想BPSで来期予想EPSを除した値。 〔リスクプレミアム〕 特に断りの無い限りインプライド・リスクプレミアムを表す。計算式は、{ 1-予想配当性向×(1-予想B/Pレシオ)}×予想ROE-無リスク証券利回り |