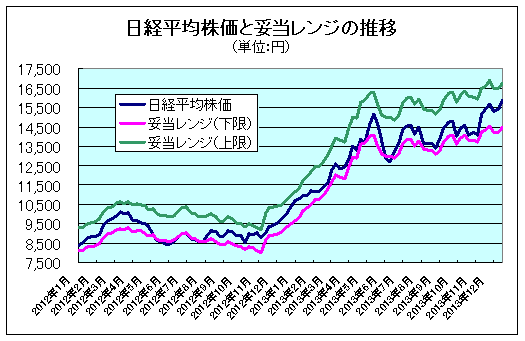

12月20日妥当レンジ 14,450円~16,750円

円安基調が続く中で輸出関連優位続く

【「IFIS/TIWコンセンサス225」によるマーケットの妥当レンジの推計】

<テーパーリング開始、円安基調続く>

■18日に米FRB(連邦準備制度理事会)は、テーパリング(量的金融緩和の縮小)の開始を決定した。縮小幅が小幅であることと長期的にゼロ金利を維持するフォワードガイダンスが行われたことから、NY株式市場は最高値を更新し、日本株も24日に一時的であるが16,000円をつけた。

■18日に財務省が公表した11月の貿易統計(速報値)において、貿易赤字は17ヵ月連続赤字になるとともに2ヵ月連続で赤字額は1兆円を突破した(1兆2,929億円)。輸出は数量指数でも前年同期比+6.1%と増えたものの、輸入の拡大の方が大きく赤字額は拡大している。赤字からの脱却は未だ見えない状況にある。

■20日時点でNT倍率は12.58倍と一段と上昇を続けているが、当面は輸出銘柄の構成比の高い日経平均がTOPIXに対して優位性を維持する展開が期待される。しかしながら、日経平均のPERは、12月20日現在のコンセンサスEPSに基づけば、今期予想で20.54倍、来期予想でも18.10倍と割安感に乏しい。新聞の紙面では今期予想で16.14倍とTOPIXの16.64倍よりも低くなっているがこれには理由がある(次ページご参照)。

<コンセンサスEPSは今回も全期間マイナスに>

■12月20日時点の「IFIS/TIWコンセンサス225」は、前週同様に3期間(今期・来期・再来期)において前週比マイナスであった。全体的に変化に乏しい中で特定少数の企業のマイナスが影響した。今回はテクニカルな要因(今期がマイナスになることで来期の成長率が高くなる)から妥当レンジを引き上げる。

■証券税制の軽減税率の年内廃止に伴う売り物が膨らんでいる模様。26日からは年初からのNISA開始に向けた上昇に向うかが注目される。こうした中でROEへの注目が高まりそうである。日経インデックス400の導入やNISAでの購入対象銘柄として取り上げられやすいことが理由である。高ROE・低PBR銘柄に注目したい。

◇日経平均妥当水準(レンジ)

| 14,450円~16,750円 | (前回 14,200円~16,450円) |

*「IFIS/TIWコンセンサス225」(12月20日)来期予想ベースEPSをもとに算出

◇IFIS/TIWコンセンサス225(12月20日)

| 今期予想EPS | 772.52円 | (前週776.28円) |

| 来期予想EPS | 876.99円 | (前週877.74円) |

| 再来期予想EPS | 981.09円 | (前週981.45円) |

| 今期予想PER | 20.54倍 | (前週 19.84倍) |

| 来期予想PER | 18.10倍 | (前週 17.55倍) |

| 再来期予想PER | 16.18倍 | (前週 15.69倍) |

| 来期予想PBR | 1.39倍 | (前週1.36倍) |

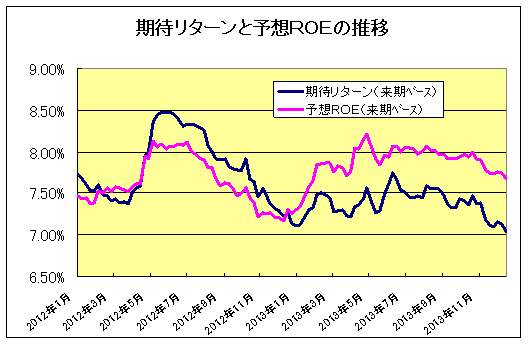

| 来期予想ROE | 7.68% | (前週7.75%) |

| 来期予想 インプライド・リスク・プレミアム |

6.35% | (前週6.44%) |

*12月20日 日経平均終値より、PER、PBR、ROE等を算出

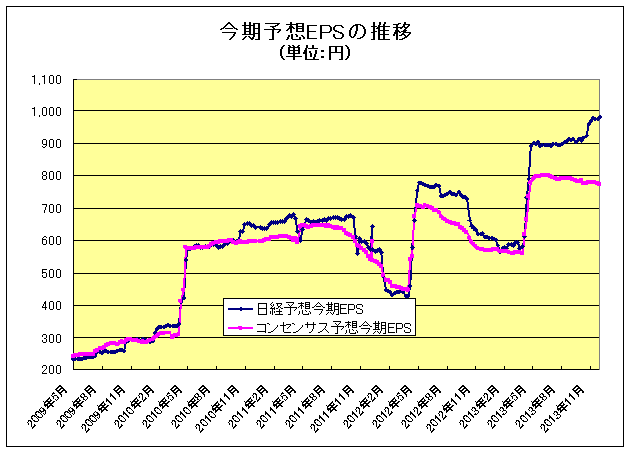

日経平均株価の予想EPSは、日経予想値(マーケット欄のPERからの逆算)とIFIS/TIWコンセンサス225(以下、コンセンサス予想値)で大きく乖離しています。

これについては不可解だったのですが、日本経済新聞社へのヒアリングによって理由が分りました。

コンセンサス予想値では、日経平均株価の算出と同じ方法を採用しています。つまり、採用各銘柄のEPSにみなし額面に応じた修正係数を掛けてその合計値を除数(25.480)で割って算出しております。

これに対して、日経新聞社はPERの算出に関して、225銘柄の時価総額の合計値を225銘柄の当期利益の合計値で割って算出しております。日経平均株価をこうして算出されたPERで割ってEPSを推計値として出しているのですが、その結果、大きな乖離が生じます。

コンセンサスEPSが日経平均株価と同じ算出方法を取るのは、個々の銘柄ウエイトを日経平均株価と大きく違わないようにするためです。しかし、日経新聞のPERの算出方法では225銘柄の中の時価総額の大きな銘柄の影響を強く受けます。時価総額上位は市場平均よりもPERの低い自動車、銀行が入っており、その結果として全体のPER水準が低くなります。

日経会社情報(日経予想)を使って11月末時点の各銘柄の今期予想EPSをコンセンサスと同じ方法で集計した場合には、740円となります。同時期のコンセンサスでは780円です。NT倍率が上昇しているにもかかわらず、日経平均のPERがTOPIXのPERよりも低い理由はこうした計算方法にあるのです。

日経平均株価の今期予想PERは実質20倍超にあります。一部の銘柄ではかなり過熱感がある可能性がある点にはご留意下さい。

日経平均は妥当レンジの中位から上方に。

期待リターンは7.03%まで低下。インプライド・リスク・プレミアムも6.35%となり年初の最低水準(6.28%)に近づいている。今期上方修正が無ければ来期を見据えても調整水準に入りそうである。

出所:IFISコンセンサスを基にTIW作成

いずれも2012年1月から表示

| 「IFIS/TIWコンセンサス225」について IFIS/TIWコンセンサス225」は、株式会社アイフィスジャパンが集計しているアナリストコンセンサス・データ等を原データとして、2009年4月より株式会社ティー・アイ・ダヴリュが東証株価指数(日経225)に対応するように構成銘柄のEPSを算出・集計したものである。今期予想EPS、来期予想EPSの変化を追うことによって、マーケット全体の業績見通しを確認する。 理論上では株価は、自己資本配当率(ROEと配当性向の積)、EPS成長率、無リスク証券の利回り(国債利回り)、リスクプレミアムの4要素で決定される。株価をこれら構成要素に分解することによって、株価変動の要因について考察するとともにファンダメンタルからの妥当な株価(マーケット)水準を思量する。なお、リスクプレミアムを正確に計測することは、一定期間を経た後でないと困難なことであることから、当レポートではインプライド・リスクプレミアム(株価と他の構成要素からの逆算値)を使用している。 4つの構成要素の内、株価の短期的な変動に最も影響を与えるのがリスクプレミアムである。リスクプレミアムは、無リスク証券の金利に対して投資家が要求する上乗せ金利と定義されるが、投資家心理(マーケットセンチメント)、他の投資対象(金融商品)との利回り格差の変動などによって変化する。長期的な見通しの変化が無い中では、インプライド・リスクプレミアムは一定のレンジ内で推移する傾向にある。日経平均株価の妥当水準を算出には、インプライド・リスクプレミアムの一定レンジからの逆算によって行っている。 〔今期予想ベースEPS、来期ベースEPSにおける“今期”、“来期”の取扱い〕 会計上の業績計測期間ではなく、本決算発表を基準とする。例えば、2011年4月30日現在では、2011年3月期は決算発表前であれば今期、決算発表が行われていれば前期、となる。 〔予想EPS増減社数〕 今期ベースならびに来期ベースを示している。週間(週末値)のデータを基に、前週末に比べてEPSが増加・変化無し・減少した企業の数。 〔予想PBR(今期末)〕 前期末BPS(1株純資産)に今期予想EPSを加えて、予想DPS(1株配当)を控除した値(=予想BPS)で株価を除した数値。中間配当は考慮していない。 〔予想ROE(来期ベース)〕 前述の予想BPSで来期予想EPSを除した値。 〔リスクプレミアム〕 特に断りの無い限りインプライド・リスクプレミアムを表す。計算式は、{ 1-予想配当性向×(1-予想B/Pレシオ)}×予想ROE-無リスク証券利回り |