3月15日妥当レンジ 12,000円~13,900円

主力銘柄が調整しても、中小型に物色が広がる

【「IFIS/TIWコンセンサス225」によるマーケットの妥当レンジの推計】

<キプロス問題は一過性か、ユーロドルの下落は緩やか>

■NY市場の調整、円高への揺り戻し、キプロスの預金への課徴金による混乱などから日本株市場は月曜日(18日)に大きく調整した。しかし、急ピッチな上昇が続いていただけに、何時かは訪れる必然的な調整と言えるであろう。ユーロドルはややユーロ安に推移しているものの、パニック的な動きは見られない。キプロスは課徴金のために、一時的に預金封鎖が行われたことによって混乱しているだけで、次第に落ち着きを取り戻すという見方が大勢のようである。

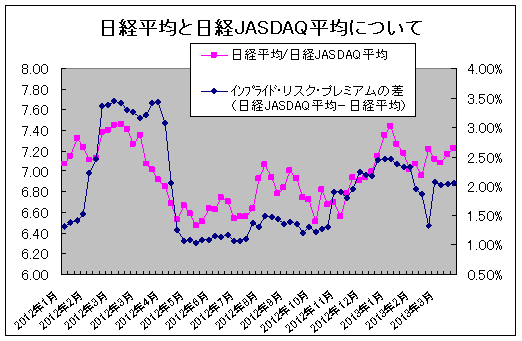

■インデックスが大きく調整した18日も中小型株の中ではしっかりと上昇する銘柄も多く見受けられた。東証1部に対して、JASDAQ市場は約2%のリスクプレミアムが乗っており、まだ割安感が強い。インデックスの調整過程においては中小型の出遅れ銘柄に物色が広がることも考えられる。

<見た目の株価上昇ほどは、指標面では過熱感はない>

■3月15日時点の「IFIS/TIWコンセンサス225」においては、これまでのトレンドと同様に、来期・再来期のコンセンサス予想EPSはプラスを継続している。自動車、通信、機械、繊維などが前週比プラスとなっており、業種的にも広がりが出てきたように感じられる。日経平均の妥当レンジを今週も引き上げる。

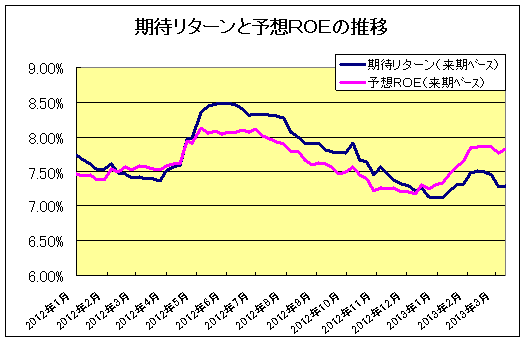

■特徴的なポイントは、マーケットが上昇しているにもかかわらず、期待リターンが先週に比べて上昇していない点である。これは予想EPSの増加(来期・再来期)、増益率の改善、予想BPSの低下などによって予想ROEが改善している点が理由として挙げられる。ファンダメンタルな企業業績見通しも改善しており、見た目の株価上昇率ほどは、指標面では過熱感はない。

■(インプライド)リスクプレミアムから鑑みて、マーケットに割高感はまだまだない。今回の調整は押し目買いの好機と考える。

◇日経平均妥当水準(レンジ)

| 12,000円~13,900円 | (前回 11,650円~13,500円) |

*「IFIS/TIWコンセンサス225」(3月15日)来期予想ベースEPSをもとに算出

◇IFIS/TIWコンセンサス225(3月15日)

| 今期予想EPS | 560.79円 | (前週563.01円) |

| 来期予想EPS | 756.89円 | (前週756.36円) |

| 再来期予想EPS | 847.17円 | (前週845.87円) |

| 今期予想PER | 22.40倍 | (前週 21.82倍) |

| 来期予想PER | 16.60倍 | (前週 16.24倍) |

| 再来期予想PER | 14.83倍 | (前週 14.52倍) |

| 来期予想PBR | 1.30倍 | (前週1.26倍) |

| 来期予想ROE | 7.82% | (前週7.76%) |

| 来期予想 インプライド・リスク・プレミアム |

6.67% | (前週6.63%) |

*3月15日 日経平均終値より、PER、PBR、ROE等を算出

予想ROEは大きく改善。2012年5~7月水準よりも低いものの、決算期変更が行われれる5月頃には、8.3%程度まで上昇が見込まれる。

インプライド・リスク・プレミアム(今期ベース)で東証1部とJASDAQには約2%の差が存在する。中小型銘柄にはまだまだ水準訂正余地がある。

出所:IFISコンセンサスを基にTIW作成

いずれも2012年1月から表示

| 「IFIS/TIWコンセンサス225」について IFIS/TIWコンセンサス225」は、株式会社アイフィスジャパンが集計しているアナリストコンセンサス・データ等を原データとして、2009年4月より株式会社ティー・アイ・ダヴリュが東証株価指数(日経225)に対応するように構成銘柄のEPSを算出・集計したものである。今期予想EPS、来期予想EPSの変化を追うことによって、マーケット全体の業績見通しを確認する。 理論上では株価は、自己資本配当率(ROEと配当性向の積)、EPS成長率、無リスク証券の利回り(国債利回り)、リスクプレミアムの4要素で決定される。株価をこれら構成要素に分解することによって、株価変動の要因について考察するとともにファンダメンタルからの妥当な株価(マーケット)水準を思量する。なお、リスクプレミアムを正確に計測することは、一定期間を経た後でないと困難なことであることから、当レポートではインプライド・リスクプレミアム(株価と他の構成要素からの逆算値)を使用している。 4つの構成要素の内、株価の短期的な変動に最も影響を与えるのがリスクプレミアムである。リスクプレミアムは、無リスク証券の金利に対して投資家が要求する上乗せ金利と定義されるが、投資家心理(マーケットセンチメント)、他の投資対象(金融商品)との利回り格差の変動などによって変化する。長期的な見通しの変化が無い中では、インプライド・リスクプレミアムは一定のレンジ内で推移する傾向にある。日経平均株価の妥当水準を算出には、インプライド・リスクプレミアムの一定レンジからの逆算によって行っている。 〔今期予想ベースEPS、来期ベースEPSにおける“今期”、“来期”の取扱い〕 会計上の業績計測期間ではなく、本決算発表を基準とする。例えば、2011年4月30日現在では、2011年3月期は決算発表前であれば今期、決算発表が行われていれば前期、となる。 〔予想EPS増減社数〕 今期ベースならびに来期ベースを示している。週間(週末値)のデータを基に、前週末に比べてEPSが増加・変化無し・減少した企業の数。 〔予想PBR(今期末)〕 前期末BPS(1株純資産)に今期予想EPSを加えて、予想DPS(1株配当)を控除した値(=予想BPS)で株価を除した数値。中間配当は考慮していない。 〔予想ROE(来期ベース)〕 前述の予想BPSで来期予想EPSを除した値。 〔リスクプレミアム〕 特に断りの無い限りインプライド・リスクプレミアムを表す。計算式は、{ 1-予想配当性向×(1-予想B/Pレシオ)}×予想ROE-無リスク証券利回り |