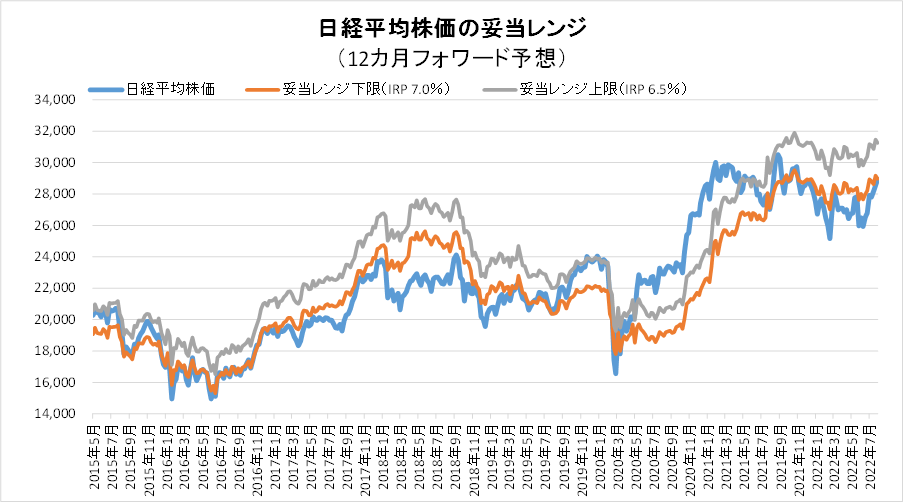

8月19日妥当レンジ 28,967円~31,258円

フォワードガイダンス不在で揺れる市場

【「IFIS/TIWコンセンサス225」によるマーケットの妥当レンジの推計】

投資のポイント

<9月FOMCで「0.75%」の利上げの織り込みが始まった?>

■先週も米経済の減速を裏付ける経済指標の発表が多かった。7月の米住宅着工件数(16日)は前月の改定値から▲9.6%減となり1年5カ月ぶりの低水準。7月の米小売売上高(17日)は市場予想(+0.1%)を下回り前月比横ばい。週次の住宅ローン申請件数(17日:総合指数)は2000年以来の低水準を記録した。

■注目されたFOMC議事録要旨(17日:7/26-27分)では、「さらなる金利引き締めが求められている」とする一方で「必要以上に引き締めてしまう」ことを危惧する内容。利上げを減速する可能性を指摘しつつも時期を示さず、“フォワードガイダンスの停止”と受け止められている。

■フォワードガイダンスが不在となる中で、市場では“タカ派”と“ハト派”の解釈が併存しており、FRB高官の発言や有力ストラテジストの主張によって株式・債券ともに振れやすい方向感の見えない展開に陥っている。しかしながら、セントルイス連銀のプラード総裁の「(9月のFOMCについて)私は現時点では0.75%に傾いている」という発言が出た頃から市場では利上げ減速観測が急速に後退している。22日の米国市場では10年国債利回りは3%台に上昇した。ジャクソンホール会議(25-27日)でのパウエルFRB議長講演(26日)を前に警戒感が強まっている。

■26日のパウエル議長の講演では、経済指標を確認しつつ判断するというスタンスが繰り返されるだけに留まると考えられる。しかし、原油・ガソリン価格の下落によってインフレ率はやや和らいではいるものの依然として高水準にあり、8月の消費者物価指数(9月13日発表予定)で大幅な改善を見ることは難しい中で、0.75%の追加利上げを躊躇する理由には乏しいように思われる。ここから9月FOMC(9/20-21)に向けては0.75%利上げを織り込む展開と考える。ただし、0.75%の利上げが行われれば11月のFOMCでは利上げ減速への期待が高まるだけに相場の転換点になる可能性が高いと考える。

■日本株は米国市場の動向に加えて、中国での停電(四川省での工場稼働停止)の影響が懸念される。29000円前後が当面の上限との見方に変更はない。

◇日経平均妥当水準(レンジ)

| 28,967円~31,258円 | (前回29,175円~31,463円) |

「IFIS/TIWコンセンサス225」(8月19日)来期予想ベースEPSをもとに算出

◇IFIS/TIWコンセンサス225(8月19日)

| 今期予想EPS | 1833.88円 | (前週1824.25円) |

| 来期予想EPS | 1904.37円 | (前週1922.89円) |

| 再来期予想EPS | 2058.63円 | (前週2088.36円) |

| 今期予想PER | 15.78倍 | (前週15.65倍) |

| 来期予想PER | 15.19倍 | (前週14.85倍) |

| 再来期予想PER | 14.05倍 | (前週13.67倍) |

| 来期予想PBR | 1.13倍 | (前週1.12倍) |

| 来期予想ROE | 7.42% | (前週 7.53%) |

| 来期予想 インプライド・リスク・プレミアム |

6.91% | (前週 7.04%) |

8月19日 日経平均終値より、PER、PBR、ROE等を算出

妥当レンジはコンセンサス予想EPSの減少から前週比で若干低下。ただし、特定銘柄(ソフトバンクG)の影響が強く、それを除外すればほぼ横ばい。再び円安に振れるのであれば、輸出企業の見通し良化から上方シフトの可能性も。しかし、地政学リスクは低減されておらず、国内政治の混乱もあり、力強い上昇は期待しにくい。9月FOMCを視野に米国株の波乱も考えられるだけに、それまでは日経平均 29,000円近辺での上下動を予想する。

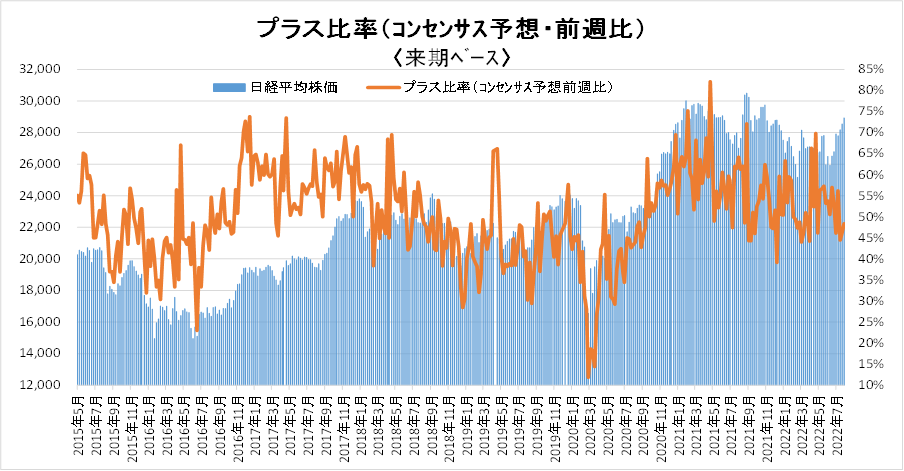

来期予想ベースのプラス企業比率は、 52.7%→46.1%→56.2%→44.4%→46.3%→48.4%。

再来期予想ベースのプラス企業比率は、52.9%→53.8%→63.3%→44.2%→51.9%→52.1%。

来期ベースは3週連続50%割れだが、徐々に上向いている。

[注:例年4~5月は、対象決算期変更の影響があるのでイレギュラーな値になることに留意]

出所:IFISコンセンサスを基にTIW作成

| 「IFIS/TIWコンセンサス225」について IFIS/TIWコンセンサス225」は、株式会社アイフィスジャパンが集計しているアナリストコンセンサス・データ等を原データとして、2009年4月より株式会社ティー・アイ・ダヴリュが東証株価指数(日経225)に対応するように構成銘柄のEPSを算出・集計したものである。今期予想EPS、来期予想EPSの変化を追うことによって、マーケット全体の業績見通しを確認する。 理論上では株価は、自己資本配当率(ROEと配当性向の積)、EPS成長率、無リスク証券の利回り(国債利回り)、リスクプレミアムの4要素で決定される。株価をこれら構成要素に分解することによって、株価変動の要因について考察するとともにファンダメンタルからの妥当な株価(マーケット)水準を思量する。なお、リスクプレミアムを正確に計測することは、一定期間を経た後でないと困難なことであることから、当レポートではインプライド・リスクプレミアム(株価と他の構成要素からの逆算値)を使用している。 4つの構成要素の内、株価の短期的な変動に最も影響を与えるのがリスクプレミアムである。リスクプレミアムは、無リスク証券の金利に対して投資家が要求する上乗せ金利と定義されるが、投資家心理(マーケットセンチメント)、他の投資対象(金融商品)との利回り格差の変動などによって変化する。長期的な見通しの変化が無い中では、インプライド・リスクプレミアムは一定のレンジ内で推移する傾向にある。日経平均株価の妥当水準を算出には、インプライド・リスクプレミアムの一定レンジからの逆算によって行っている。 〔今期予想ベースEPS、来期ベースEPSにおける“今期”、“来期”の取扱い〕 会計上の業績計測期間ではなく、本決算発表を基準とする。例えば、2011年4月30日現在では、2011年3月期は決算発表前であれば今期、決算発表が行われていれば前期、となる。 〔予想EPS増減社数〕 今期ベースならびに来期ベースを示している。週間(週末値)のデータを基に、前週末に比べてEPSが増加・変化無し・減少した企業の数。 〔予想PBR(今期末)〕 前期末BPS(1株純資産)に今期予想EPSを加えて、予想DPS(1株配当)を控除した値(=予想BPS)で株価を除した数値。中間配当は考慮していない。 〔予想ROE(来期ベース)〕 前述の予想BPSで来期予想EPSを除した値。 〔リスクプレミアム〕 特に断りの無い限りインプライド・リスクプレミアムを表す。計算式は、{ 1-予想配当性向×(1-予想B/Pレシオ)}×予想ROE-無リスク証券利回り |