6月3日妥当レンジ 28,272円~30,481円

ロシア・ウクライナの戦況をどう見るか

【「IFIS/TIWコンセンサス225」によるマーケットの妥当レンジの推計】

投資のポイント

<ロシアへの制裁は効果があるのか?>

■ロシア・ウクライナの戦闘に関しては5月以降はロシアの劣勢を伝える報道が減少し、むしろロシア優位に傾いているように見受けられる。株式市場に回復傾向が表れつつあるのは、米国利上げがひとまず織り込まれたことが主因であるものの、底流に戦争終結の兆しを市場が感じ取っているのではないかと推察する。

■5月31日の日経朝刊「The Economist“ロシアの侵攻、終結のシナリオ” 」に興味深い指摘があった。西側諸国は「和平追求派」と「対ロシア強硬派」に分かれており、前者はドイツ、イタリア、フランスなどであり、フランスはロシアに屈辱を与えない和平協定が必要だとしている(ちなみに後者はポーランドやバルト諸国)。5月24日のダボス会議においてキッシンジャー元米国務長官は「(2月24日時点)それ以上の領土奪還はロシアに新たな戦争を仕掛けることになると述べた。NYタイムズもロシアを敗北に追い込むのは非現実的で危険だと論じている。ウクライナが戦闘を継続できるのは西側の支援次第であり、欧州の一部の国では支援疲れが生じていると。

■ロシアの原油販売は欧州から中国やインドなどアジアに販売先がシフトし、価格高騰のメリットを享受している。ブルムバーグ(5/31)は、ウクライナでの戦闘開始以来、「ルーブル・人民元」の月間取引高は1067%増加し約40億ドルに達していると報じている。 1日にクレジットデリバティブ決定委員会はロシア国債が「支払い不履行」になったとの判断を示したが、これは債権者の損失を確定させるものでしかない。

■市場ではFRBの9月以降の利上げスタンスを視野に、米国経済に対して「悪いニュース」が買い、「良いニュース」が売りという反応を示しているが、戦闘終結が視野に入るようであればリスクプレミアムの低下から株価水準の上方への移行も考えられる。その場合は、日経平均株価は28000円程度を上限としている見通しを修正せねばならない。

■その場合は、FRBはインフレ対策を強める株高による資産効果を抑制する動きから「FRBコール」と呼ばれる警戒アクションを強める可能性もあるだろう。その結果、米長期金利が上昇し、為替のドル高・円安がさらに進む可能性もある。

◇日経平均妥当水準(レンジ)

| 28,272円~30,481円 | (前回28,196円~30,402円) |

「IFIS/TIWコンセンサス225」(6月3日)来期予想ベースEPSをもとに算出

◇IFIS/TIWコンセンサス225(6月3日)

| 今期予想EPS | 1742.90円 | (前週1784.22円) |

| 来期予想EPS | 1872.25円 | (前週1901.22円) |

| 再来期予想EPS | 2011.51円 | (前週2038.09円) |

| 今期予想PER | 15.93倍 | (前週15.01倍) |

| 来期予想PER | 14.83倍 | (前週14.09倍) |

| 再来期予想PER | 13.80倍 | (前週13.14倍) |

| 来期予想PBR | 1.14倍 | (前週1.11倍) |

| 来期予想ROE | 7.67% | (前週 7.85%) |

| 来期予想 インプライド・リスク・プレミアム |

7.11% | (前週 7.36%) |

6月3日 日経平均終値より、PER、PBR、ROE等を算出

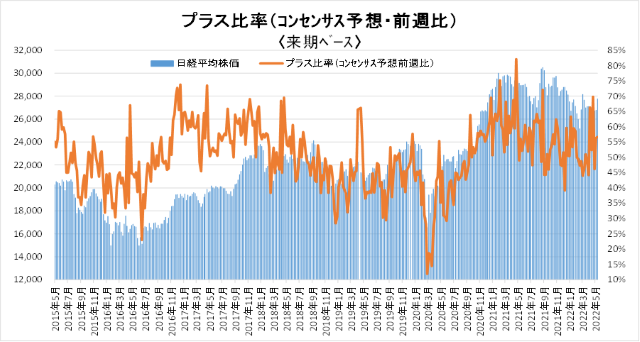

米国株式市場はインフレ懸念と利上げによるリセッションに揺れるが、日本株は円安メリットとアフターコロナへの期待から株価の回復基調が続く。日経平均株価は平時の下限に近付いているのは、一時的な現象か? それとも環境認識(ウクライナ情勢)が変化しているのか?

来期予想ベースのプラス企業比率は、 66.3%→52.4%→69.8%→46.2%→56.3%→56.6%。

再来期予想ベースのプラス企業比率は、65.6%→46.7%→63.4%→47.6%→60.8%→54.5%。

自動車関連が弱含むが、機械・精密はプラスが目立つ。

[注:例年4~5月は、対象決算期変更の影響があるのでイレギュラーな値になることに留意]

出所:IFISコンセンサスを基にTIW作成

| 「IFIS/TIWコンセンサス225」について IFIS/TIWコンセンサス225」は、株式会社アイフィスジャパンが集計しているアナリストコンセンサス・データ等を原データとして、2009年4月より株式会社ティー・アイ・ダヴリュが東証株価指数(日経225)に対応するように構成銘柄のEPSを算出・集計したものである。今期予想EPS、来期予想EPSの変化を追うことによって、マーケット全体の業績見通しを確認する。 理論上では株価は、自己資本配当率(ROEと配当性向の積)、EPS成長率、無リスク証券の利回り(国債利回り)、リスクプレミアムの4要素で決定される。株価をこれら構成要素に分解することによって、株価変動の要因について考察するとともにファンダメンタルからの妥当な株価(マーケット)水準を思量する。なお、リスクプレミアムを正確に計測することは、一定期間を経た後でないと困難なことであることから、当レポートではインプライド・リスクプレミアム(株価と他の構成要素からの逆算値)を使用している。 4つの構成要素の内、株価の短期的な変動に最も影響を与えるのがリスクプレミアムである。リスクプレミアムは、無リスク証券の金利に対して投資家が要求する上乗せ金利と定義されるが、投資家心理(マーケットセンチメント)、他の投資対象(金融商品)との利回り格差の変動などによって変化する。長期的な見通しの変化が無い中では、インプライド・リスクプレミアムは一定のレンジ内で推移する傾向にある。日経平均株価の妥当水準を算出には、インプライド・リスクプレミアムの一定レンジからの逆算によって行っている。 〔今期予想ベースEPS、来期ベースEPSにおける“今期”、“来期”の取扱い〕 会計上の業績計測期間ではなく、本決算発表を基準とする。例えば、2011年4月30日現在では、2011年3月期は決算発表前であれば今期、決算発表が行われていれば前期、となる。 〔予想EPS増減社数〕 今期ベースならびに来期ベースを示している。週間(週末値)のデータを基に、前週末に比べてEPSが増加・変化無し・減少した企業の数。 〔予想PBR(今期末)〕 前期末BPS(1株純資産)に今期予想EPSを加えて、予想DPS(1株配当)を控除した値(=予想BPS)で株価を除した数値。中間配当は考慮していない。 〔予想ROE(来期ベース)〕 前述の予想BPSで来期予想EPSを除した値。 〔リスクプレミアム〕 特に断りの無い限りインプライド・リスクプレミアムを表す。計算式は、{ 1-予想配当性向×(1-予想B/Pレシオ)}×予想ROE-無リスク証券利回り |