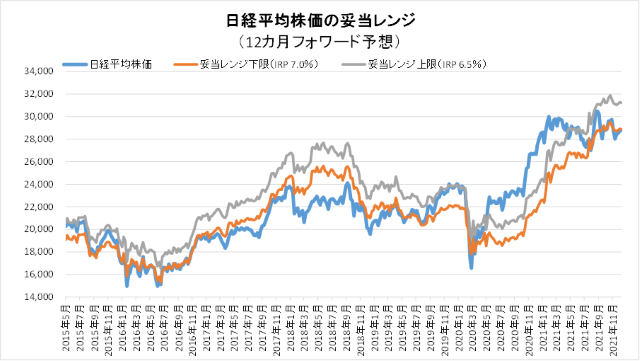

12月30日妥当レンジ 28,894円~31,239円

日本株復活の兆候は、成長株とIPO市場の活性が鍵

【「IFIS/TIWコンセンサス225」によるマーケットの妥当レンジの推計】

新年、明けましておめでとうございます。

旧年中は、当レポートをお読みいただき誠にありがとうございました。本年もどうぞよろしくお願いいたします。

<2022年も難しい相場展開が予想される>

■昨年を振り返れば、日経平均株価は9月に31年ぶりの高値を記録し、年末終値でも2020年末を1,347円(+4.9%)上回った。しかし、その過程では2020年と同様にコロナ禍とそれに伴う金融緩和、世界的な脱炭素の急激な潮流と資源価格の上昇、インフレの加速と緩和終焉を睨んだ弱気台頭など、難しい相場展開であったと思われる。

■2022年も昨年同様にやはり米国の金融政策を中心に試行錯誤を繰り返す難しい相場展開が訪れそうである。米FRBのテーパリング(緩和縮小)は3月に終了することが見込まれているが、利上げのタイミング等を巡る解釈が錯綜しそうである。現在の供給制約に起因するインフレが持続するのか? インフレにも関わらず米個人消費は強含みで推移するのか? ドル高によって新興国経済にマイナス影響が顕在化するのか? 利上げはどこまでか? 利上げが行われても実質金利が低ければ不動産や株式などはむしろ資金流入が続くのではないか? 等々。なかなか明確な答えを出すことが難しい。

■11月には米中間選挙が予定されている。バイデン政権の支持率は低迷しており、それ以上にハリス副大統領が不人気である。このままであるならば、上院・下院ともに共和党が過半数の議席を占めると予想されており、そのためハリス副大統領を辞任させて、ヒラリー・クリントン氏を副大統領に、その後、バイデン大統領も辞任してヒラリーが大統領になるといったトンデモ説も飛び交っている(トンデモではない可能性も)。それは横に置いても中間選挙での共和党の勝利は2024年の大統領選挙でのトランプ氏復活の可能性を高めるだけに、米国の政治情勢の混乱が金融市場に波及する可能性も考えられるだろう。

◇日経平均妥当水準(レンジ)

| 28,894円~31,239円 | (前回28,931円~31,292円) |

「IFIS/TIWコンセンサス225」(12月30日)来期予想ベースEPSをもとに算出

◇IFIS/TIWコンセンサス225(12月30日)

| 今期予想EPS | 1644.99円 | (前週1645.32円) |

| 来期予想EPS | 1778.29円 | (前週1780.09円) |

| 再来期予想EPS | 1878.17円 | (前週1880.35円) |

| 今期予想PER | 17.50倍 | (前週17.49倍) |

| 来期予想PER | 16.19倍 | (前週16.17倍) |

| 再来期予想PER | 15.33倍 | (前週15.31倍) |

| 来期予想PBR | 1.20倍 | (前週1.20倍) |

| 来期予想ROE | 7.44% | (前週 7.45%) |

| 来期予想 インプライド・リスク・プレミアム |

6.91% | (前週 6.93%) |

12月30日 日経平均終値より、PER、PBR、ROE等を算出

年明けの日本株市場は、米国株の高騰と円安の進行から輸出関連株を中心に大幅高となった。一方で米長期金利上昇から高バリュエーションの成長株には厳しい展開が続いている。半導体や自動車部品の供給制約が和らいだこともあり、製造業には追い風が続きそうだ。

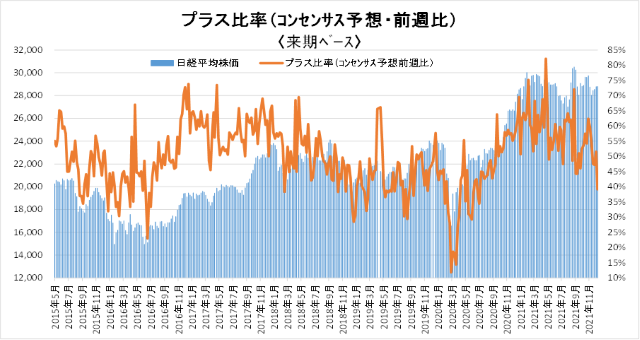

来期予想ベースのプラス企業比率は、 59.6%→54.4%→47.5%→47.2%→51.6%→39.1%。

再来期予想ベースのプラス企業比率は、60.0%→54.3%→48.9%→48.9%→54.8%→31.7%。

プラス比率は急落であるが年末でサンプル数が極端に少ない。次週を注視したい。

[注:例年4~5月は、対象決算期変更の影響があるのでイレギュラーな値になることに留意]

出所:IFISコンセンサスを基にTIW作成

いずれも2014年1月から表示

| 「IFIS/TIWコンセンサス225」について IFIS/TIWコンセンサス225」は、株式会社アイフィスジャパンが集計しているアナリストコンセンサス・データ等を原データとして、2009年4月より株式会社ティー・アイ・ダヴリュが東証株価指数(日経225)に対応するように構成銘柄のEPSを算出・集計したものである。今期予想EPS、来期予想EPSの変化を追うことによって、マーケット全体の業績見通しを確認する。 理論上では株価は、自己資本配当率(ROEと配当性向の積)、EPS成長率、無リスク証券の利回り(国債利回り)、リスクプレミアムの4要素で決定される。株価をこれら構成要素に分解することによって、株価変動の要因について考察するとともにファンダメンタルからの妥当な株価(マーケット)水準を思量する。なお、リスクプレミアムを正確に計測することは、一定期間を経た後でないと困難なことであることから、当レポートではインプライド・リスクプレミアム(株価と他の構成要素からの逆算値)を使用している。 4つの構成要素の内、株価の短期的な変動に最も影響を与えるのがリスクプレミアムである。リスクプレミアムは、無リスク証券の金利に対して投資家が要求する上乗せ金利と定義されるが、投資家心理(マーケットセンチメント)、他の投資対象(金融商品)との利回り格差の変動などによって変化する。長期的な見通しの変化が無い中では、インプライド・リスクプレミアムは一定のレンジ内で推移する傾向にある。日経平均株価の妥当水準を算出には、インプライド・リスクプレミアムの一定レンジからの逆算によって行っている。 〔今期予想ベースEPS、来期ベースEPSにおける“今期”、“来期”の取扱い〕 会計上の業績計測期間ではなく、本決算発表を基準とする。例えば、2011年4月30日現在では、2011年3月期は決算発表前であれば今期、決算発表が行われていれば前期、となる。 〔予想EPS増減社数〕 今期ベースならびに来期ベースを示している。週間(週末値)のデータを基に、前週末に比べてEPSが増加・変化無し・減少した企業の数。 〔予想PBR(今期末)〕 前期末BPS(1株純資産)に今期予想EPSを加えて、予想DPS(1株配当)を控除した値(=予想BPS)で株価を除した数値。中間配当は考慮していない。 〔予想ROE(来期ベース)〕 前述の予想BPSで来期予想EPSを除した値。 〔リスクプレミアム〕 特に断りの無い限りインプライド・リスクプレミアムを表す。計算式は、{ 1-予想配当性向×(1-予想B/Pレシオ)}×予想ROE-無リスク証券利回り |