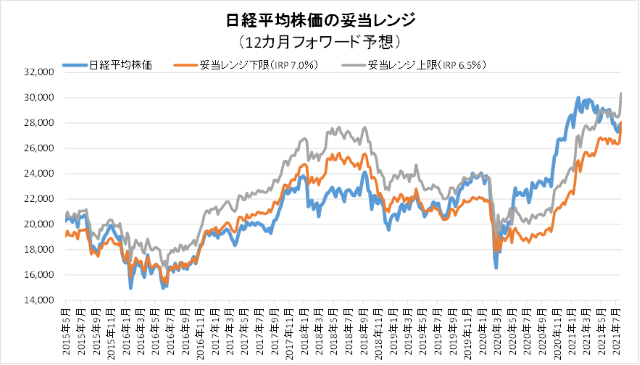

8月13日妥当レンジ 28,063円~30,338円

横浜市長選挙とファーウェイ孟晩舟副会長への審理

【「IFIS/TIWコンセンサス225」によるマーケットの妥当レンジの推計】

投資のポイント

<NYダウは5日連続で最高値更新>

■先週は、米国の半導体関連銘柄の軟化と、ミシガン大学消費者態度指数(13日)の低下、タリバンによるアフガニスタンの制圧(15日)などからドル安・円高が生じたものの、NYダウは10日から週明けの16日まで終値で5日連続最高値を更新した。米国株の好調は10日に上院でインフラ投資法案が可決されたことや、新型コロナウイルスの3回目のワクチン接種を米政府が許可したことなどが手掛かりになった模様である。

■一方、日本株は国内および東南アジアでの新型コロナ感染拡大からアジア株が全般的に弱含みであることに加えて、7月の景気ウオッチャー調査(10日)で先行き判断DIが大幅に低下したこと、中国の7月の工業生産の伸びが鈍化したこと(16日)、緊急事態宣言が来月12日まで延長されると同時に7府県が追加され、計13都府県に広がったこと(16日:まん延防止等重点処置も対象が10県増加)などから軟調な展開が続いている。16日に発表された国内GDPは前期比年率換算で1.3%増と予測(0.6%増)を上回ったものの、7-9月以降の予想は小幅増にとどまっている。

<今週は横浜市長選挙とカナダの最終審理に注目>

■今週は、国内では、7月の貿易統計(18日)。 米国では7月の米小売売上高・米鉱工業生産(17日)、米住宅着工件数(18日)の発表が予定されている。

それ以上に注目したいのが横浜市長選挙(22日)とファーウェイの孟晩舟副会長兼最高財務責任者(CFO)の米国への身柄引き渡しを巡るカナダで最終審理(20日頃)である。横浜市長選では衆議院議員を辞職し立候補した小此木八郎氏の支持を菅首相が表明しており、その当落が政局を占うものと目されている。また、カナダの審理に対しては、中国政府がカナダへの圧力としてカナダ人被告(2名)に対して、死刑と懲役11年の判決を直前に下しており、審理の行方によっては国際的緊張が急激に高まる可能性がある。今週も上値の重い展開が続きそうだ。

◇日経平均妥当水準(レンジ)

| 28,063円~30,338円 | (前回26,485円~28,658円) |

「IFIS/TIWコンセンサス225」(8月13日)来期予想ベースEPSをもとに算出

◇IFIS/TIWコンセンサス225(8月13日)

| 今期予想EPS | 1726.00円 | (前週1583.54円) |

| 来期予想EPS | 1788.78円 | (前週1694.56円) |

| 再来期予想EPS | 1877.39円 | (前週1796.16円) |

| 今期予想PER | 16.21倍 | (前週17.57倍) |

| 来期予想PER | 15.64倍 | (前週16.42倍) |

| 再来期予想PER | 14.90倍 | (前週15.49倍) |

| 来期予想PBR | 1.14倍 | (前週1.14倍) |

| 来期予想ROE | 7.31% | (前週 6.94%) |

| 来期予想 インプライド・リスク・プレミアム |

7.00% | (前週 6.64%) |

8月13日 日経平均終値より、PER、PBR、ROE等を算出

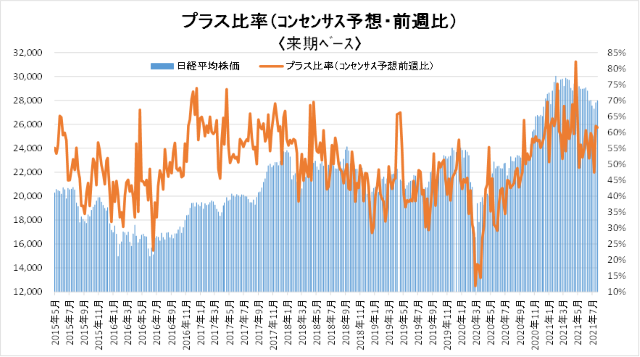

ソフトバンクG(9984)の予想EPSが大きく上昇した要因から妥当レンジが跳ね上がった。同社の影響を除けば予想EPSは前週比では横ばい圏。ただし、下表にあるように企業業績のプラストレンドは全体的に強く、割安感から相場の転換点では大きく市場が跳ねる可能性が強まっている。

来期予想ベースのプラス企業比率は、 51.9%→59.7%→58.6%→47.4%→62.0%→61.5%。

再来期予想ベースのプラス企業比率は、45.1%→54.1%→54.7%→43.6%→57.8%→62.7%。

プラス比率は高原状態を維持。

[注:例年4~5月は、対象決算期変更の影響があるのでイレギュラーな値になることに留意]

出所:IFISコンセンサスを基にTIW作成

いずれも2014年1月から表示

| 「IFIS/TIWコンセンサス225」について IFIS/TIWコンセンサス225」は、株式会社アイフィスジャパンが集計しているアナリストコンセンサス・データ等を原データとして、2009年4月より株式会社ティー・アイ・ダヴリュが東証株価指数(日経225)に対応するように構成銘柄のEPSを算出・集計したものである。今期予想EPS、来期予想EPSの変化を追うことによって、マーケット全体の業績見通しを確認する。 理論上では株価は、自己資本配当率(ROEと配当性向の積)、EPS成長率、無リスク証券の利回り(国債利回り)、リスクプレミアムの4要素で決定される。株価をこれら構成要素に分解することによって、株価変動の要因について考察するとともにファンダメンタルからの妥当な株価(マーケット)水準を思量する。なお、リスクプレミアムを正確に計測することは、一定期間を経た後でないと困難なことであることから、当レポートではインプライド・リスクプレミアム(株価と他の構成要素からの逆算値)を使用している。 4つの構成要素の内、株価の短期的な変動に最も影響を与えるのがリスクプレミアムである。リスクプレミアムは、無リスク証券の金利に対して投資家が要求する上乗せ金利と定義されるが、投資家心理(マーケットセンチメント)、他の投資対象(金融商品)との利回り格差の変動などによって変化する。長期的な見通しの変化が無い中では、インプライド・リスクプレミアムは一定のレンジ内で推移する傾向にある。日経平均株価の妥当水準を算出には、インプライド・リスクプレミアムの一定レンジからの逆算によって行っている。 〔今期予想ベースEPS、来期ベースEPSにおける“今期”、“来期”の取扱い〕 会計上の業績計測期間ではなく、本決算発表を基準とする。例えば、2011年4月30日現在では、2011年3月期は決算発表前であれば今期、決算発表が行われていれば前期、となる。 〔予想EPS増減社数〕 今期ベースならびに来期ベースを示している。週間(週末値)のデータを基に、前週末に比べてEPSが増加・変化無し・減少した企業の数。 〔予想PBR(今期末)〕 前期末BPS(1株純資産)に今期予想EPSを加えて、予想DPS(1株配当)を控除した値(=予想BPS)で株価を除した数値。中間配当は考慮していない。 〔予想ROE(来期ベース)〕 前述の予想BPSで来期予想EPSを除した値。 〔リスクプレミアム〕 特に断りの無い限りインプライド・リスクプレミアムを表す。計算式は、{ 1-予想配当性向×(1-予想B/Pレシオ)}×予想ROE-無リスク証券利回り |