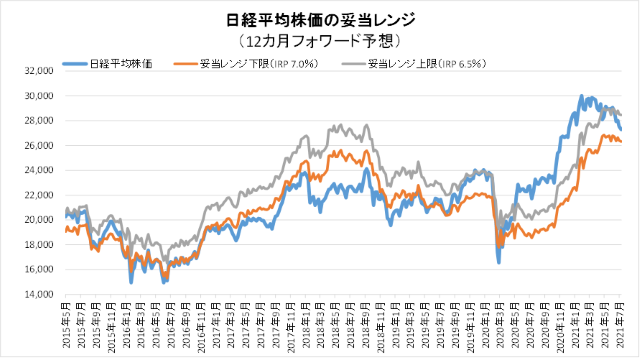

7月30日妥当レンジ 26,319円~28,451円

パンデミック終息シナリオに暗雲!?

【「IFIS/TIWコンセンサス225」によるマーケットの妥当レンジの推計】

投資のポイント

<中国の産業規制と国内感染拡大から市場は弱含みに>

■先週の日本株市場は、企業の好決算発表が相次いだにもかかわらず、中国政府のネット企業などへの規制強化や国内での新型コロナウイルス感染者数の増大から軟調な展開が続いた。

■7月26日に中国政府はネット企業を対象に独占禁止法順守の強化を発表、29日には滴滴出行(ディディ)の株式非公開化の検討が報じられた。30日には中国政府が海外上場企業の監督強化を発表すると、同日に米証券取引委員会(SEC)は米国市場を目指す中国企業の審査を強化すると発表し、中国企業のIPOを事実上凍結した。こうした動きから上海市場が続落となり日本株も中国関連を中心に下げ基調を強めた。

■また、国内での新型コロナウイルス感染者数は1日1万人を突破。政府は7月30日に東京・沖縄に加えて埼玉・神奈川・千葉・大阪を緊急事態宣言の対象とし、5道府県に新たにまん延防止等重点措置に指定した(いずれも8月末まで)。

■週明け月曜は、企業業績への見直しから反発したものの、2日発表の米ISM製造業景気指数(7月)が59.5と供給面のボトルネック等から低下したこと(6月60.6、市場予測60.8)から再び弱含んでいる。今週は、4日:ADP雇用統計、ISM非製造業景気指数、6日:米雇用統計の発表が予定されている。FRBのブレイナード理事やウォラー理事がテーパリングの準備について言及していることもあり、雇用統計には注目が集まると思われる。

<ワクチンの有効性に懐疑>

■米疾病対策センター(CDC)は30日、ワクチン接種を終えても感染するリスクを報告した。CDCによると7月に発生したマサチューセッツ州の集団感染のうち74%が接種を終えた人であった。イスラエルでは既に3回目のワクチン接種を開始しており、日本でも来年に開始することが計画されている。ワクチン接種による経済活動再開という前提シナリオに狂いが生じ始めていることには注意を要する。また、米アップルの決算でも露呈したように半導体の供給制約にも注意をしたい。

■今週から日経平均株価の妥当レンジの算出基準を「12カ月フォワード予想」ベースに変更する。変更理由は次ページ参照。

◇日経平均妥当水準(レンジ)

| 26,319円~28,451円 | (前回26,404円~28,523円) |

「IFIS/TIWコンセンサス225」(7月30日)来期予想ベースEPSをもとに算出

◇IFIS/TIWコンセンサス225(7月30日)

| 今期予想EPS | 1567.03円 | (前週1564.76円) |

| 来期予想EPS | 1682.25円 | (前週1675.85円) |

| 再来期予想EPS | 1787.62円 | (前週1780.44円) |

| 今期予想PER | 17.41倍 | (前週17.61倍) |

| 来期予想PER | 16.22倍 | (前週16.44倍) |

| 再来期予想PER | 15.26倍 | (前週15.47倍) |

| 来期予想PBR | 1.14倍 | (前週1.15倍) |

| 来期予想ROE | 7.02% | (前週 6.98%) |

| 来期予想 インプライド・リスク・プレミアム |

6.72% | (前週 6.68%) |

7月30日 日経平均終値より、PER、PBR、ROE等を算出

今回から妥当レンジの算出基準を「再来期ベースからの割戻し」から「12カ月フォワード予想(来期ベースおよび再来期ベースの算出された妥当レンジを期間によって按分」に変更する。変更理由は、期間の進捗を適切に表せること、再来期の割引率の変動よる影響を避けるため、による。また、表示期間も2013年5月から2015年5月に変更を行った。

小型株のJPX400に対する劣勢は収まったか?

(来年度に市場再編が予定されていることから、JPX400とJPX小型株で比較を行う)

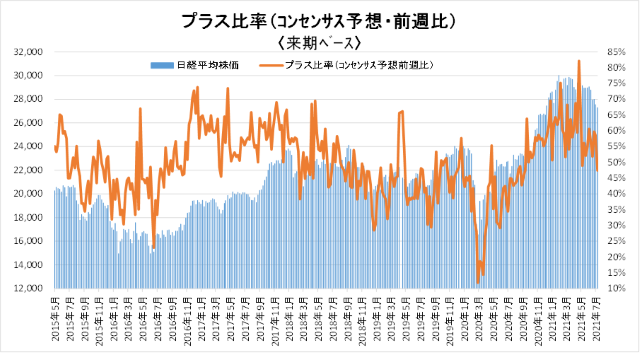

来期予想ベースのプラス企業比率は、 60.6%→56.5%→51.9%→59.7%→58.6%→47.4%。

再来期予想ベースのプラス企業比率は、59.8%→51.4%→45.1%→54.1%→54.7%→43.6%。

市場全体では上方修正が圧倒的に多いにもかかわらず、プラス比率は50%未満に低下。日経平均株価に占めるウエイトは低いが数は多い運輸や消費関連が影響したものと思われる。

[注:例年4~5月は、対象決算期変更の影響があるのでイレギュラーな値になることに留意]

出所:IFISコンセンサスを基にTIW作成

いずれも2014年1月から表示

| 「IFIS/TIWコンセンサス225」について IFIS/TIWコンセンサス225」は、株式会社アイフィスジャパンが集計しているアナリストコンセンサス・データ等を原データとして、2009年4月より株式会社ティー・アイ・ダヴリュが東証株価指数(日経225)に対応するように構成銘柄のEPSを算出・集計したものである。今期予想EPS、来期予想EPSの変化を追うことによって、マーケット全体の業績見通しを確認する。 理論上では株価は、自己資本配当率(ROEと配当性向の積)、EPS成長率、無リスク証券の利回り(国債利回り)、リスクプレミアムの4要素で決定される。株価をこれら構成要素に分解することによって、株価変動の要因について考察するとともにファンダメンタルからの妥当な株価(マーケット)水準を思量する。なお、リスクプレミアムを正確に計測することは、一定期間を経た後でないと困難なことであることから、当レポートではインプライド・リスクプレミアム(株価と他の構成要素からの逆算値)を使用している。 4つの構成要素の内、株価の短期的な変動に最も影響を与えるのがリスクプレミアムである。リスクプレミアムは、無リスク証券の金利に対して投資家が要求する上乗せ金利と定義されるが、投資家心理(マーケットセンチメント)、他の投資対象(金融商品)との利回り格差の変動などによって変化する。長期的な見通しの変化が無い中では、インプライド・リスクプレミアムは一定のレンジ内で推移する傾向にある。日経平均株価の妥当水準を算出には、インプライド・リスクプレミアムの一定レンジからの逆算によって行っている。 〔今期予想ベースEPS、来期ベースEPSにおける“今期”、“来期”の取扱い〕 会計上の業績計測期間ではなく、本決算発表を基準とする。例えば、2011年4月30日現在では、2011年3月期は決算発表前であれば今期、決算発表が行われていれば前期、となる。 〔予想EPS増減社数〕 今期ベースならびに来期ベースを示している。週間(週末値)のデータを基に、前週末に比べてEPSが増加・変化無し・減少した企業の数。 〔予想PBR(今期末)〕 前期末BPS(1株純資産)に今期予想EPSを加えて、予想DPS(1株配当)を控除した値(=予想BPS)で株価を除した数値。中間配当は考慮していない。 〔予想ROE(来期ベース)〕 前述の予想BPSで来期予想EPSを除した値。 〔リスクプレミアム〕 特に断りの無い限りインプライド・リスクプレミアムを表す。計算式は、{ 1-予想配当性向×(1-予想B/Pレシオ)}×予想ROE-無リスク証券利回り |