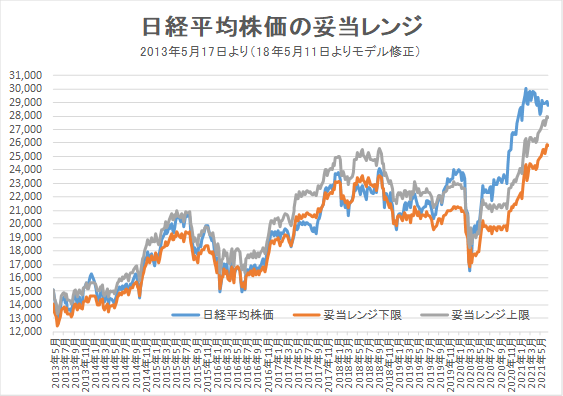

7月2日妥当レンジ 25,800円~27,900円

東京圏の「まん防」延期を視野に上値の重い展開続く

【「IFIS/TIWコンセンサス225」によるマーケットの妥当レンジの推計】

投資のポイント

<米株式市場は3指数で史上最高値更新>

■注目された米雇用統計(7/2)は、非農業部門雇用者数(前月比)において5月分が55.9万人増→58.3万人増に上方修正され、6月は前月比85万人増と予想(約70万人増)を上回った。一方で失業率は5.9%(5月:5.8%)と悪化し、平均時給の前月比も0.3%増へと低下(5月は0.5%増から0.4%増に下方修正)した。雇用者数の増加から景気の回復の力強さが伺えるが、失業率や平均時給からインフレを過度に警戒すべき水準ではないとの解釈(いいとこ取り?)から長期金利は低下し、米株式は上昇した。ダウ工業株は5月7日以来の最高値更新。

■失業給付の特別加算は9月上旬まで週300ドルの上乗せになっているが、共和党知事の25州では6月~7月に打ち切りになる。雇用者数の増加と賃金上昇が抑制される好環境を市場は視野に置いていると見られる。

■週末終値(6/25vs.7/2)の比較では、NYダウは1.02%の上昇となった一方で、日経平均株価は▲0.97%の下落となった。日本国内は、東京圏の新型コロナ感染が増加傾向にあり、オリンピック開催による変異株の拡大が懸念されている。7月11日までの「まん延防止措置」も延期される公算が強まっている。加えて、週末(4日)の東京都議会選挙において自民・公明で過半数の議席を獲得できなかったことにより、秋に予定されている衆議院選挙での波乱も懸念され、5日の株式市場は下落した。

<3-5月決算は斑模様、3月期決算の製造業に期待>

■3-5月決算(2月決算期・5月決算期企業)は、しまむら、ニトリHD、アスクルなど好調企業がある一方で、ホームセンターやドラッグストアなどは巣籠もり景気の反動から伸び悩む傾向にある。飲食や百貨店などアパレルも回復傾向が未だ見られない。ただ、為替が円安方向に推移していることや欧米の経済回復などを受けて自動車など製造業の回復に期待が持てる。

■日本株は欧米に比べて出遅れており、感染拡大が抑えられれば3万円に向けて上伸が期待できると考える。引き続き、押し目は強気で臨みたい。

◇日経平均妥当水準(レンジ)

| 25,800円~27,900円 | (前回25,900円~28,000円) |

「IFIS/TIWコンセンサス225」(7月2日)来期予想ベースEPSをもとに算出

◇IFIS/TIWコンセンサス225(7月2日)

| 今期予想EPS | 1562.61円 | (前週1559.78円) |

| 来期予想EPS | 1671.09円 | (前週1670.19円) |

| 再来期予想EPS | 1777.99円 | (前週1777.63円) |

| 今期予想PER | 18.42倍 | (前週18.63倍) |

| 来期予想PER | 17.22倍 | (前週17.40倍) |

| 再来期予想PER | 16.19倍 | (前週16.35倍) |

| 来期予想PBR | 1.19倍 | (前週1.20倍) |

| 来期予想ROE | 6.89% | (前週 6.88%) |

| 来期予想 インプライド・リスク・プレミアム |

6.48% | (前週 6.45%) |

7月2日 日経平均終値より、PER、PBR、ROE等を算出

日経平均株価の停滞は続くがファンダメンタル(企業業績)は緩やかに良化続く。

来期予想ベースのプラス企業比率は、 56.1%→52.1%→55.0%→60.6%→56.5%。

再来期予想ベースのプラス企業比率は、61.7%→51.2%→47.6%→59.8%→51.4%。

2月決算期企業の1Q決算においてははマイナス面(下方修正)も散見される。

[注:例年4~5月は、対象決算期変更の影響があるのでイレギュラーな値になることに留意]

出所:IFISコンセンサスを基にTIW作成

いずれも2014年1月から表示

| 「IFIS/TIWコンセンサス225」について IFIS/TIWコンセンサス225」は、株式会社アイフィスジャパンが集計しているアナリストコンセンサス・データ等を原データとして、2009年4月より株式会社ティー・アイ・ダヴリュが東証株価指数(日経225)に対応するように構成銘柄のEPSを算出・集計したものである。今期予想EPS、来期予想EPSの変化を追うことによって、マーケット全体の業績見通しを確認する。 理論上では株価は、自己資本配当率(ROEと配当性向の積)、EPS成長率、無リスク証券の利回り(国債利回り)、リスクプレミアムの4要素で決定される。株価をこれら構成要素に分解することによって、株価変動の要因について考察するとともにファンダメンタルからの妥当な株価(マーケット)水準を思量する。なお、リスクプレミアムを正確に計測することは、一定期間を経た後でないと困難なことであることから、当レポートではインプライド・リスクプレミアム(株価と他の構成要素からの逆算値)を使用している。 4つの構成要素の内、株価の短期的な変動に最も影響を与えるのがリスクプレミアムである。リスクプレミアムは、無リスク証券の金利に対して投資家が要求する上乗せ金利と定義されるが、投資家心理(マーケットセンチメント)、他の投資対象(金融商品)との利回り格差の変動などによって変化する。長期的な見通しの変化が無い中では、インプライド・リスクプレミアムは一定のレンジ内で推移する傾向にある。日経平均株価の妥当水準を算出には、インプライド・リスクプレミアムの一定レンジからの逆算によって行っている。 〔今期予想ベースEPS、来期ベースEPSにおける“今期”、“来期”の取扱い〕 会計上の業績計測期間ではなく、本決算発表を基準とする。例えば、2011年4月30日現在では、2011年3月期は決算発表前であれば今期、決算発表が行われていれば前期、となる。 〔予想EPS増減社数〕 今期ベースならびに来期ベースを示している。週間(週末値)のデータを基に、前週末に比べてEPSが増加・変化無し・減少した企業の数。 〔予想PBR(今期末)〕 前期末BPS(1株純資産)に今期予想EPSを加えて、予想DPS(1株配当)を控除した値(=予想BPS)で株価を除した数値。中間配当は考慮していない。 〔予想ROE(来期ベース)〕 前述の予想BPSで来期予想EPSを除した値。 〔リスクプレミアム〕 特に断りの無い限りインプライド・リスクプレミアムを表す。計算式は、{ 1-予想配当性向×(1-予想B/Pレシオ)}×予想ROE-無リスク証券利回り |