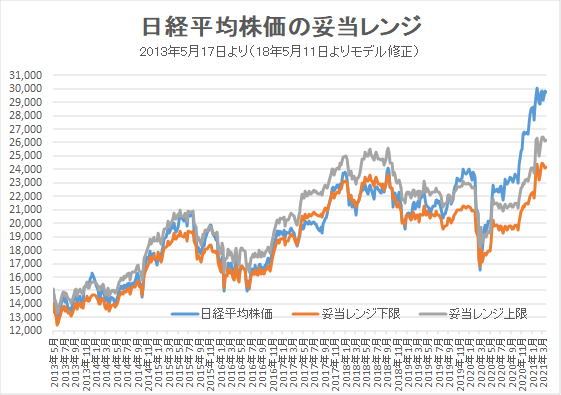

4月9日妥当レンジ 24,200円~26,200円

決算を前に模様眺めの展開か?

【「IFIS/TIWコンセンサス225」によるマーケットの妥当レンジの推計】

投資のポイント

<NYダウ工業株30種平均は過去最高値を更新>

■先週、米NYダウは、米長期金利の低下、ワクチン接種の進捗による経済回復への期待、VIX指数の低下などを受けて5日(月曜)、9日(金曜)と過去最高値を更新した。日本株は5日に日経平均株価が一旦は3万円台を回復したものの、経済指標の停滞と、新型コロナウイルスの感染再拡大による「まん延防止等重点措置」の適用などを受けて上値の重い展開が続いている。

■5日発表の3月のISM非製造業景気指数は63.7(前月比+8.4pt)と急回復し、過去最高を記録した。6日にはバイデン大統領が19日までに全ての成人がワクチンの接種対象になると発表した。IMFの世界経済見通しは6日に改定され、2021年の成長見通しは前回(1月)から0.5pt引き上げられて6.0%となった。米国・中国の成長が牽引する。

■7日に公表された3/16-17開催のFOMC議事録において、「現在のペースで資産購入を続ける」として、テーパリング(買入れ縮小)に関しての議論が無かったことが確認された。また、イエレン米財務長官は5日の演説で「主要20カ国(G20)と法人税のグローバルな最低税率導入で合意すべく協議している」と述べ、7日のG20財務相・中央銀行総裁会議において「2021年半ばという期限までの合意を目指す」とした共同声明が採択された。米国の追加経済対策(2兆ドル)の財源確保が現実味を帯びてきた。

■米国とは対照的に国内経済指標は冴えない。家計調査の消費支出(2月)は前年同月比▲6.6%と減少、毎月勤労統計の給与総額(2月)は前年同月比▲0.2%となり11ヵ月連続の減少となった。また、厚生労働省は8日に新型コロナによって解雇された人が10万人超に達したと発表した。こうした中、松山英樹選手のマスターズ優勝は唯一明るい話題と言えそうだ。

■今週は、15日:米小売売上高(3月)、米鉱工業生産(3月)、16日:米住宅着工件数(3月)が予定されている。

■また、16日には日米首脳会談が予定されているが、中国に対して態度が不明瞭な菅政権に対する踏み絵となりそうだ。国内経済の回復感が見込めない中で、外需に頼らざるを得ない状況では、米中の緊張がリスク要因になるかもしれない。

◇日経平均妥当水準(レンジ)

| 24,200円~26,200円 | (前回24,100円~26,100円) |

「IFIS/TIWコンセンサス225」(4月9日)来期予想ベースEPSをもとに算出

◇IFIS/TIWコンセンサス225(4月9日)

| 今期予想EPS | 1354.51円 | (前週1340.74円) |

| 来期予想EPS | 1445.99円 | (前週1476.69円) |

| 再来期予想EPS | 1601.15円 | (前週1599.04円) |

| 今期予想PER | 21.98倍 | (前週22.27倍) |

| 来期予想PER | 20.59倍 | (前週20.22倍) |

| 再来期予想PER | 18.59倍 | (前週18.67倍) |

| 来期予想PBR | 1.27倍 | (前週1.28倍) |

| 来期予想ROE | 6.17% | (前週 6.34%) |

| 来期予想 インプライド・リスク・プレミアム |

5.61% | (前週 5.73%) |

4月9日 日経平均終値より、PER、PBR、ROE等を算出

参考値(ERP=エクイティ・リスク・プレミアム 6.0%)の日経平均株価(4/9現在)は 28,500円(前週比+100円)。 再来期予想ベースでERP 6.0%(現在価値への割戻しなし)の場合の理論値は30,100円(前週比±0円)。

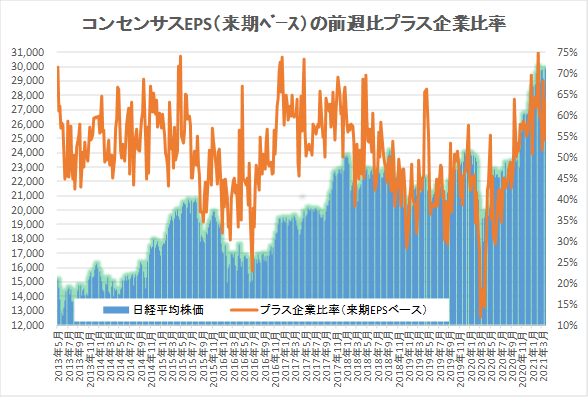

来期予想ベースのプラス企業比率は、 59.1%→51.6%→68.2%→54.1%→63.6%。

再来期予想ベースのプラス企業比率は、63.7%→60.0%→63.9%→58.9%→61.7%。

プラス企業比率は高水準での推移が維持されそう。

[注:例年4~5月は、対象決算期変更の影響があるのでイレギュラーな値になることに留意]

出所:IFISコンセンサスを基にTIW作成

いずれも2014年1月から表示

| 「IFIS/TIWコンセンサス225」について IFIS/TIWコンセンサス225」は、株式会社アイフィスジャパンが集計しているアナリストコンセンサス・データ等を原データとして、2009年4月より株式会社ティー・アイ・ダヴリュが東証株価指数(日経225)に対応するように構成銘柄のEPSを算出・集計したものである。今期予想EPS、来期予想EPSの変化を追うことによって、マーケット全体の業績見通しを確認する。 理論上では株価は、自己資本配当率(ROEと配当性向の積)、EPS成長率、無リスク証券の利回り(国債利回り)、リスクプレミアムの4要素で決定される。株価をこれら構成要素に分解することによって、株価変動の要因について考察するとともにファンダメンタルからの妥当な株価(マーケット)水準を思量する。なお、リスクプレミアムを正確に計測することは、一定期間を経た後でないと困難なことであることから、当レポートではインプライド・リスクプレミアム(株価と他の構成要素からの逆算値)を使用している。 4つの構成要素の内、株価の短期的な変動に最も影響を与えるのがリスクプレミアムである。リスクプレミアムは、無リスク証券の金利に対して投資家が要求する上乗せ金利と定義されるが、投資家心理(マーケットセンチメント)、他の投資対象(金融商品)との利回り格差の変動などによって変化する。長期的な見通しの変化が無い中では、インプライド・リスクプレミアムは一定のレンジ内で推移する傾向にある。日経平均株価の妥当水準を算出には、インプライド・リスクプレミアムの一定レンジからの逆算によって行っている。 〔今期予想ベースEPS、来期ベースEPSにおける“今期”、“来期”の取扱い〕 会計上の業績計測期間ではなく、本決算発表を基準とする。例えば、2011年4月30日現在では、2011年3月期は決算発表前であれば今期、決算発表が行われていれば前期、となる。 〔予想EPS増減社数〕 今期ベースならびに来期ベースを示している。週間(週末値)のデータを基に、前週末に比べてEPSが増加・変化無し・減少した企業の数。 〔予想PBR(今期末)〕 前期末BPS(1株純資産)に今期予想EPSを加えて、予想DPS(1株配当)を控除した値(=予想BPS)で株価を除した数値。中間配当は考慮していない。 〔予想ROE(来期ベース)〕 前述の予想BPSで来期予想EPSを除した値。 〔リスクプレミアム〕 特に断りの無い限りインプライド・リスクプレミアムを表す。計算式は、{ 1-予想配当性向×(1-予想B/Pレシオ)}×予想ROE-無リスク証券利回り |