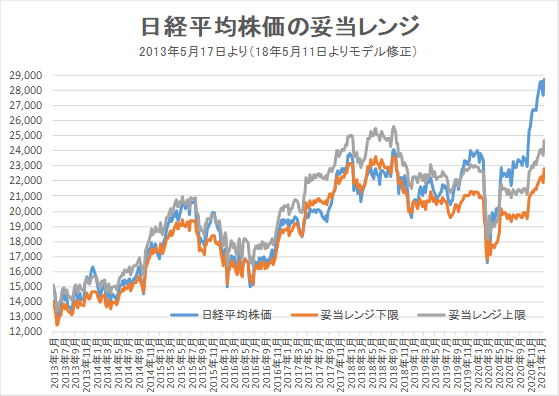

2月5日妥当レンジ 22,800円~24,700円

業績上方修正“祭”は、あと1週間は続く!!

【「IFIS/TIWコンセンサス225」によるマーケットの妥当レンジの推計】

投資のポイント

<米国市場は経済回復を視野に一転、上昇傾向に>

■先週のNY市場は、ゲームストップに始まった個人投資家による投機的売買による相場変動が収束に向かったことや、4日朝に発表された週間(1月24-30日)の新規失業保険申請件数が予想(83万件)を下回る77.9万件であったことから雇用は回復に向かいつつあるとの期待から前々週の下落分を埋めて、NASDAQ総合指数は再び高値を更新した。5日発表の米雇用統計(1月)は、非農業部門雇用者数が10万人増の予想に対して、4.9万人増に留まった。しかしながら、同日にバイデン大統領が1人当たり1,400ドルの給付を柱とした1.9兆ドルの新型コロナウイルス経済対策を民主党単独でも早期に成立させる意向を表明したことが市場の一段の押上に繋がった。

■日本株市場も米国株の流れを受けて先週は週間で1,115円の大幅上昇となったが、日本独自の動きとして3Q決算において業績上方修正が相次いでいることが大きく影響している。

<3Qでの上方修正は2Q時点を上回る>

■過去2週の上方修正・下方修正の推移は次の通りである。1/25-29週(上方190・下方30:差引+160)、2/1-5週(上234・下36:差+198)。これにほぼ対応する2Q時点の上方修正・下方修正は、10/26-30週(上203・下60:差+143)、11/2-6週(上158・下32:差+126)となっている。ちなみに今週に対応する11/9-13週は、(上215・下59:差156)である。上方修正の数でもそうだが、下方修正が確実に少なくなっている点に注目されたい。さらに、(少なくともデータを収集している2018年8月以降では)2Q時点の上方修正の数ならびに差引プラスとなる数はこの数年では最高であったのであるが、3Qはそれをも凌駕している。これは間違いなくサプライズである。

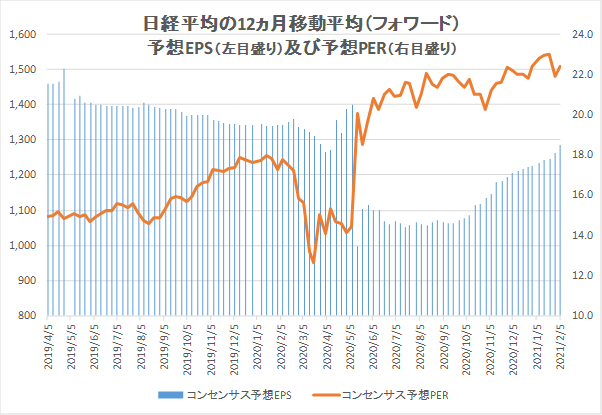

■今週のマーケットも上方修正期待の継続から強含みで推移するものと考えられる。過熱感が強いとの声も聞こえるが、予想PER(12ヵ月フォワードEPSをベース)は6月に20倍台に跳ね上がってからは予想EPSの上昇から23倍程度に抑えられている。国内はまだ緊急事態宣言が継続しているものの、グローバルでの新型コロナウイルスの新規感染者数は減少トレンドに入っており、経済回復への期待が強い。まだ、(少なくとも今週は)弱気になるタイミングではなさそうだ。

◇日経平均妥当水準(レンジ)

| 22,800円~24,700円 | (前回21,900円~23,700円) |

*「IFIS/TIWコンセンサス225」(2月5日)来期予想ベースEPSをもとに算出

◇IFIS/TIWコンセンサス225(2月5日)

| 今期予想EPS | 1112.51円 | (前週1098.36円) |

| 来期予想EPS | 1349.36円 | (前週1330.46円) |

| 再来期予想EPS | 1538.36円 | (前週1520.78円) |

| 今期予想PER | 25.87倍 | (前週25.19倍) |

| 来期予想PER | 21.33倍 | (前週20.79倍) |

| 再来期予想PER | 18.71倍 | (前週18.19倍) |

| 来期予想PBR | 1.23倍 | (前週1.18倍) |

| 来期予想ROE | 5.79% | (前週 5.66%) |

| 来期予想 インプライド・リスク・プレミアム |

5.27% | (前週 5.25%) |

2月5日 日経平均終値より、PER、PBR、ROE等を算出

12ヵ月フォワード予想PERでは昨年6月にPER20倍に跳ね上がり、その後PER20~23倍で推移している。予想EPSが上昇していることを鑑みれば、昨年の夏頃との比較では著しく割高ということはない。

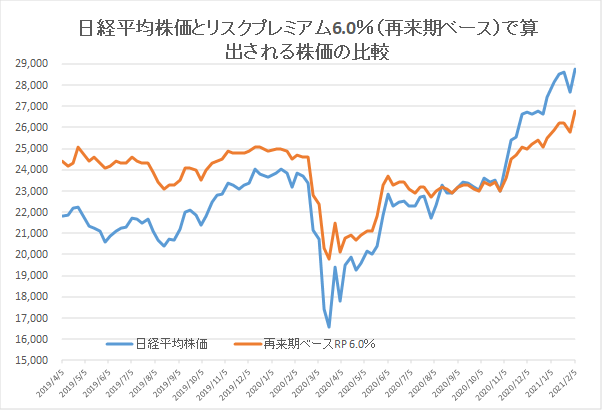

昨年11月の大統領戦後にリスクプレミアム6.0%(再来期予想ベース)から算出される株価との乖離が生じた。現状ではその乖離差が一段と広がっているという状況ではない。

参考値(ERP=エクイティ・リスク・プレミアム 6.0%)の日経平均株価(2/5現在)は 26,800円(前週比+1000円)。 再来期予想ベースでERP 6.0%(現在価値への割戻しなし)の場合の理論値は28,150円(前週比+1000円)。今週も上方修正を受けたコンセンサス予想EPSの上方改定が見込めるだけに、強気相場が続きそうだ。

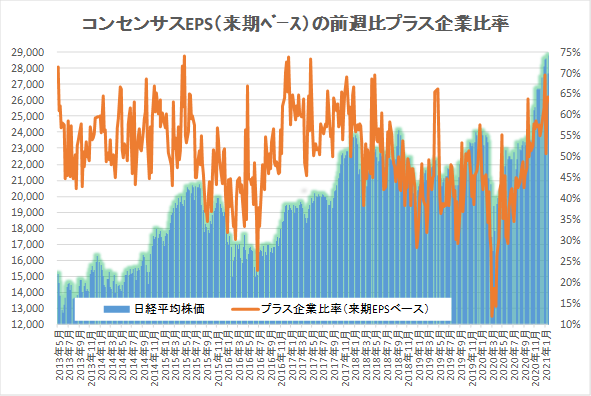

来期予想ベースのプラス企業比率は、 61.8%→69.5%→50.7%→62.4%→64.3%。

再来期予想ベースのプラス企業比率は、71.8%→67.4%→54.2%→54.6%→64.3%。

来期ベースは18週連続で50%超。業績上方修正継続から押し目は強気で。

[注:例年4~5月は、対象決算期変更の影響があるのでイレギュラーな値になることに留意]

出所:IFISコンセンサスを基にTIW作成

いずれも2014年1月から表示

| 「IFIS/TIWコンセンサス225」について IFIS/TIWコンセンサス225」は、株式会社アイフィスジャパンが集計しているアナリストコンセンサス・データ等を原データとして、2009年4月より株式会社ティー・アイ・ダヴリュが東証株価指数(日経225)に対応するように構成銘柄のEPSを算出・集計したものである。今期予想EPS、来期予想EPSの変化を追うことによって、マーケット全体の業績見通しを確認する。 理論上では株価は、自己資本配当率(ROEと配当性向の積)、EPS成長率、無リスク証券の利回り(国債利回り)、リスクプレミアムの4要素で決定される。株価をこれら構成要素に分解することによって、株価変動の要因について考察するとともにファンダメンタルからの妥当な株価(マーケット)水準を思量する。なお、リスクプレミアムを正確に計測することは、一定期間を経た後でないと困難なことであることから、当レポートではインプライド・リスクプレミアム(株価と他の構成要素からの逆算値)を使用している。 4つの構成要素の内、株価の短期的な変動に最も影響を与えるのがリスクプレミアムである。リスクプレミアムは、無リスク証券の金利に対して投資家が要求する上乗せ金利と定義されるが、投資家心理(マーケットセンチメント)、他の投資対象(金融商品)との利回り格差の変動などによって変化する。長期的な見通しの変化が無い中では、インプライド・リスクプレミアムは一定のレンジ内で推移する傾向にある。日経平均株価の妥当水準を算出には、インプライド・リスクプレミアムの一定レンジからの逆算によって行っている。 〔今期予想ベースEPS、来期ベースEPSにおける“今期”、“来期”の取扱い〕 会計上の業績計測期間ではなく、本決算発表を基準とする。例えば、2011年4月30日現在では、2011年3月期は決算発表前であれば今期、決算発表が行われていれば前期、となる。 〔予想EPS増減社数〕 今期ベースならびに来期ベースを示している。週間(週末値)のデータを基に、前週末に比べてEPSが増加・変化無し・減少した企業の数。 〔予想PBR(今期末)〕 前期末BPS(1株純資産)に今期予想EPSを加えて、予想DPS(1株配当)を控除した値(=予想BPS)で株価を除した数値。中間配当は考慮していない。 〔予想ROE(来期ベース)〕 前述の予想BPSで来期予想EPSを除した値。 〔リスクプレミアム〕 特に断りの無い限りインプライド・リスクプレミアムを表す。計算式は、{ 1-予想配当性向×(1-予想B/Pレシオ)}×予想ROE-無リスク証券利回り |