スパークスのまいこばなしIFIS出張版 第4号 「セブン&アイ・ホールディングスの事例からコーポレートガバナンスを考える」

セブン&アイ・ホールディングス鈴木敏文会長の退任

2016年4月、セブン-イレブンやイトーヨーカドーを傘下に持つ大手流通企業グループの統括会社セブン&アイ・ホールディングスの鈴木敏文会長が退任し、事業会社であるセブン–イレブンの社長を務めていた井阪隆一氏がセブン&アイ・ホールディングスの社長としてグループの経営トップに就任することが発表されました。セブン&アイ・ホールディングスが企業として多くの人々にとって生活に密着した存在であることに加えて、退任することとなった鈴木会長が創業者として日本のセブン-イレブンをゼロから立ち上げた日本の流通業の功労者として知名度が高かったため、突然の退任は各方面において話題となりました。

今回のセブン&アイ・ホールディングスの社長交代で注目度が高まったことの一つに「コーポレートガバナンス」という考え方があります。コーポレートガバナンスとは直訳すると「企業統治」と表現されますが、多くの意味を含む言葉であり、使う場面によって異なる意味に捉えられることがあります。以前はコンプライアンス(法令遵守)の文脈で使われることが多かったのですが、近年は「攻めのガバナンス」というような表現で企業の成長を考える文脈で使われることが増えています。いずれの文脈で使うかによって印象は異なりますが、その言葉の意味を簡潔に示すと「企業の意思決定の仕組み」ということになります。

企業の意思決定の仕組み

意思決定をするということは、数ある選択肢の中から最良の案を選択するということです。営利企業は事業を通じて利益をあげることが求められる存在なので、「一番利益があがると思うことを選べばよい」と単純に考えがちですが、現実はそれほど簡単ではありません。個人経営の場合、オーナー社長が、自分のために意思決定を行うので比較的シンプルです。ただ、少し視野を広げて考えると、社長は自分の家族のことも考慮するでしょうし、従業員を雇っていれば従業員や従業員の家族の満足も考えるでしょう。思慮深い方であれば、地域の発展のことも考えるかもしれません。

個人経営でも意思決定において考慮することは一つではありませんが、これが大企業になると更に複雑になります。大企業は業務範囲が広いことから、通常は経営判断を一人では行うのではなく、組織として行っています。また、会社と関わる利害関係者が非常に多くなるので多方面に配慮しながら判断をすることが求められます。特に、株式を上場している場合は、誰でも株主になれる、つまり社会全体が利害関係者になると考えられることから、関係性はますます複雑になります。

株主構成の変化がもたらすコーポレートガバナンスへの影響

日本では、株式市場においては以前からコーポレートガバナンスについての議論が行われていましたが、社会全体がそれを重要な議論として取り上げることはあまり多くはありませんでした。また、取り上げられたとしても、一部の投資家が自身の利益を最大化するために会社に対して意見をする、というような捉え方がされることが多かったように感じられます。しかし、近年はコーポレートガバナンスについての見方に大きな変化が起きており、企業にとって、コーポレートガバナンスの体制をきちんと整備し、社外にわかりやすく伝えることが、社会的な責任の一つと捉えられるようになってきました。この変化の背景にある一つの要因は株主構成の変化です。

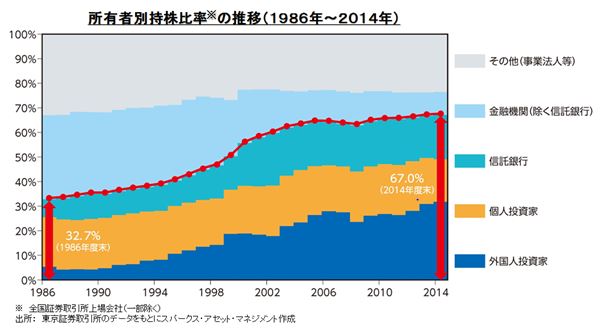

(図表1) 日本の株主構成の推移

図表1に示した通り、30年前まで遡ると、日本企業の株主のうち、3分の2は金融機関や事業会社が占めていました。これらの株主の多くは相互に株を保有するいわゆる「持ち合い株主」という関係にありました。通常、株主は企業が利益を上げて、投資に対してきちんとした利益還元をしてくれることを望みます。また、外部からは企業の意思決定メカニズムについて見えにくいので、透明性の高い仕組みを求めます。一方、持ち合い株主はビジネス上の関係を安定的にさせることが目的で株を保有しているという理由から、利益成長や株主に対する還元を強く求めない傾向にあります。また、顧客や債権者という立場で投資先の情報を得られることから、意思決定についての透明性についても問題視してきませんでした。しかし、過去30年の時間の流れの中で、株式持ち合いの解消の流れや、外国人投資家による日本株保有比率の上昇などが要因となって、持ち合い株主の比率は3分の1に低下し、代わりにそれ以外の一般的な株主の比率が3分の2に上昇し、以前とは正反対の株主構成へと変化しました。その結果、多数派となった一般的な株主にきちんと報いる仕組みが求められるようになり、それがコーポレートガバナンスについての議論が盛んに行われるようになった背景にあります。

コーポレートガバナンス・コードの登場

また、日本政府による上場企業への要請もコーポレートガバナンスに影響を与えています。日本経済が持続的成長を成し遂げ、国内外の資金を日本市場に呼び込むため、上場企業の意思決定を今までよりも成長志向型で、外部の利害関係者を考慮したものにするように要請し始めています。その具体策として、昨年、日本企業のコーポレートガバナンスのモデルケースである「コーポレートガバナンス・コード」を示した上で、上場企業に上場規則として自社のコーポレートガバナンスの方針の詳細を開示することを求めました。これら一連の施策によって情報開示が充実したことがコーポレートガバナンスに注目が集まることになった、もう一つの要因です。

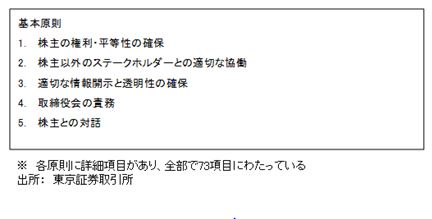

(図表2) コーポレートガバナンス・コード

経営トップの人選から、コーポレートガバナンスを考える

コーポレートガバナンスを考える上で、重要な点は複数あるのですが、金融庁が意見書において「最高経営責任者(CEO)の選解任は、上場会社にとって最も重要な戦略的意思決定」であると指摘していることからもわかる通り、あえて一つを取り上げると、「経営トップの人選が適切かどうか」という点になります。経営トップが人格的に優れ、ビジネスにも精通していれば、その会社の利害関係者は満足を得られる可能性が高くなります。ただし、経営トップの人格やビジネススキルを客観的に判断することは簡単ではありません。また、ビジネスの環境は常に変化しますし、経営者自身の思考や健康状態も常に変化するので、ある時点での人選が将来にわたっても最適であるという保証はありません。そこで、経営者を指名する際や評価する際に制度化された「仕組み」を導入することで、人選が適切に行われるような工夫が必要となります。

今回のセブン&アイ・ホールディングスの社長交代は、経営者の指名と評価のための仕組みとして今年3月に新たに「指名・報酬委員会」が導入され、結果として4月に社長交代となりました。詳細な説明は省きますが、3月に指名・報酬委員会の制度が発足していなければ、鈴木氏が会長留任となり、新社長となった井阪氏がセブン–イレブンの社長から外れ、結果はまるで異なる形となっていたとみられています。まさに、経営者の選解任についての仕組みが、実際の人選結果を左右する結果となりました。

そして、この指名・報酬委員会を導入するに至った背景には、株主や社外取締役など、会社の内部論理では動かない人々からの要請があったとみられています。株主が単に利益配分を増やすというような短期的な利益ではなく、中長期の会社のあり方について提言を行って、それが会社に影響を与えたという点から、今回のセブン&アイ・ホールディングスの一件は日本のコーポレートガバナンスが新たな時代を迎えたことを示す事例として語り継がれることが予想されます。

機関投資家にも求められる株主責任

また、金利低下を受けて、公的年金やゆうちょ銀行などの、従来国債を中心に運用してきた大手機関が株式投資の比率を高める方向を示していることも、今後のコーポレートガバナンスを考える上で重要な事象になることが予想されます。公的年金のような巨大機関投資家は投資をした株式を簡単には売却できません。よって、企業の株主としての責任が求められるようになります。アメリカではすでにこのような動きが数十年前から起きており、それを捉えてピーター・ドラッカーは以下のように著書に記しています。「年金基金は保有する株式を売却できない。といって、オーナー経営者にもなれない。にもかかわらず、企業の所有者である。したがって、年金基金はそのような存在として、権力以上の責任をもたされている。それは、アメリカのもっとも重要な存在としての大企業の仕事ぶりと成果を確実なものにするという責任である。」

日本でも公的年金の投資態度の変化をきっかけとして、他の機関投資家にも同様に株主としての責任が求められるようになると考えられます。今までも機関投資家はそれぞれの立場で社会的な責任を果たしてきましたが、今後はより一層、幅広い視点で責任を果たしていくことで、社会に価値を生む存在として台頭することが望まれます。日本社会においても投資についての理解が進み、資金の循環が経済に価値を生んでいるということに対しての理解が深まっていくことが期待されます。

※当コラムは執筆者の見解が含まれている場合があり、スパークス・アセット・マネジメント株式会社の見解と異なることがあります。上記の企業名はあくまでもご参考であり、特定の有価証券等の取引を勧誘しているものではございません。