日本株、歴史的な乱高下の裏側は?

当社サイトはこちら→三井住友トラスト・アセットマネジメント 投資INSIDE-OUT

◆「植田(日銀総裁)ショックと言う勿れ!」、事の本質はそこにあらず!

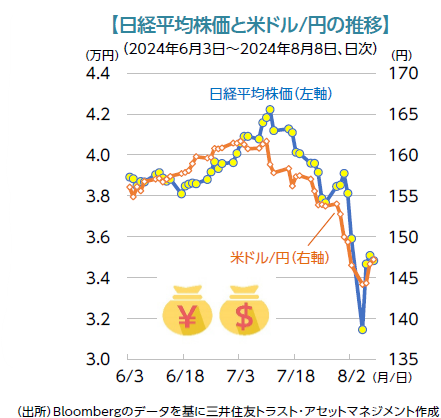

今週の日経平均株価は5日に「ブラックマンデー超え」の急落(前日比▲4,451円)、6日は過去最大幅の反発(+3,217円)と、大荒れの展開となりました。今回の株安は、円高進行との「悪循環」で勢いがつきました。円高で輸出企業の業績悪化が懸念され、日銀の追加利上げは困難との見方から銀行の業績改善期待が後退しました。円高進行の「きっかけ」は、日米金融政策の乖離です。7月末の金融政策会合で日銀が利上げを決定、植田総裁は更なる利上げの可能性を示唆した一方、FRB(米連邦準備理事会)議長は9月利下げの可能性に言及しました。進行を「加速」させたのは、8月1、2日発表の経済指標※1を受けた米国の景気後退懸念や早期の大幅な利下げ観測の高まりです。時系列では7月末の日銀の利上げ決定が起点と見えるため、一部では「植田ショック」との声が出ました。

※1:7月ISM(米供給管理協会)製造業景況指数、7月雇用統計

今般の相場変動が大きくなった主因は、円キャリートレード※2や短期筋の「円売り・日本株買い」ポジション、言わば「円安継続」を前提とした取引が過度に積み上がったことが大きいとの見方があります。昨年末の1米ドル=140円近辺から6月には160円超まで円安・米ドル高が進行し、日経平均株価は7月に4.2万円台の過去最高値を付けました。日銀は大幅な利上げには踏み切れない、FRBの利下げで米経済の軟着陸は堅そうだ、といった「楽観論」が市場のポジションを一方向に傾けさせ、その反動が一気に出たものとみられます。

※2:「日本円」など低金利通貨で調達した資金を高金利の通貨に換えて資産運用し、その運用益に加え、金利差による利益を得る取引のこと

そもそも米国の景気後退が近いとなれば、日銀が利上げを見送っていても、円高・米ドル安の進行は避け難かったとみられます。とすれば問題は、日銀の利上げ決定(=植田ショック)ではなく、日米の金利差が広がった結果、「円安バブル」を生み出したことではないでしょうか?

7日の国内株式は続伸し、日経平均株価は一時急落前の水準に接近しました。きっかけは、日銀の内田副総裁の「市場が不安定な状況で、利上げは行わない」との発言でした。また、利上げ継続の条件としていた「経済・物価の見通し」の実現が、ここ1週間の株価・為替の変動で難しくなったとも受け止められました。こうなると、政策の「正常化」が進まないが故の円安・株高が懸念されるかもしれません。

日銀の利上げは「金融引き締め」ではなく、デフレ脱却を背景とした「政策の正常化」と言われます。その「正常化」が継続されないことで起こる「株高」であれば、疑問符が付きそうです。

- 当資料は三井住友トラスト・アセットマネジメントが投資判断の参考となる情報提供を目的として作成したものであり、金融商品取引法に基づく開示書類ではありません

- ご購入のお申込みの際は最新の投資信託説明書(交付目論見書)の内容を必ずご確認のうえ、ご自身でご判断ください。

- 投資信託は値動きのある有価証券等(外貨建資産には為替変動リスクを伴います。)に投資しますので基準価額は変動します。したがって、投資元本や利回りが保証されるものではありません。ファンドの運用による損益は全て投資者の皆様に帰属します。

- 投資信託は預貯金や保険契約とは異なり預金保険機構および保険契約者保護機構等の保護の対象ではありません。また、証券会社以外でご購入いただいた場合は、投資者保護基金の保護の対象ではありません。

- 当資料は信頼できると判断した各種情報等に基づき作成していますが、その正確性、完全性を保証するものではありません。また、今後予告なく変更される場合があります。

- 当資料中の図表、数値、その他データについては、過去のデータに基づき作成したものであり、将来の成果を示唆あるいは保証するものではありません。

- 当資料で使用している各指数に関する著作権等の知的財産権、その他の一切の権利はそれぞれの指数の開発元もしくは公表元に帰属します。