米国の商業銀行は『融資基準』を緩和

<今日のキーワード>米国の商業銀行は『融資基準』を緩和

| 米連邦準備制度理事会(FRB)は、商業銀行の融資担当責任者を対象に、銀行の『融資基準』や借手の資金需要の動向に関するヒアリング調査を四半期ごとに実施しています。人間に例えれば血液に相当する資金が、経済の中を正常に循環しているかどうかを検査するのが目的です。直近の調査は2017年9月から10月にかけて実施されました。それによれば、商業銀行は引き続き緩和的な融資スタンスをとっているようです。 |

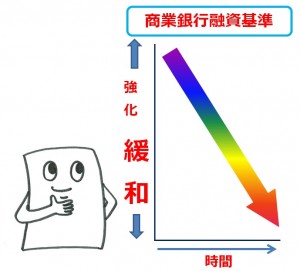

【ポイント1】『融資基準』は全体的に緩和

企業向けと住宅ローンは緩和、商業用不動産は強化の方向

■直近の調査結果によれば、「『融資基準』を強化」との回答比率から「『融資基準』を緩和」との回答比率を差し引いた融資基準総合DI(※)は▲7.0となりました。DIがマイナスということは、 『融資基準』を緩めた銀行の方が厳格化した銀行よりも多かったことを意味します。

■融資基準総合DIは、4~6月期、7~9月期と2四半期連続でマイナス、つまり『融資基準』の緩和となりました。FRBは利上げを進めていますが、そのペースを緩やかなものにとどめているため、銀行の融資態度を厳格化させるには至っていません。

■融資先別では、商工業向け融資と住宅ローンの『融資基準』が緩和されたのに対し、商業用不動産やクレジットカードローン、自動車ローンの基準は強化されました。

※融資基準総合DI、資金需要総合DIは、商工業、商業用不動産、住宅、消費者向け融資の各融資基準DIおよび資金需要DIを、融資量全体に占める各融資量の割合をもとに加重平均した指数で、三井住友アセットマネジメントが算出しました。

【ポイント2】資金需要は鈍化

内部留保拡大等により企業の銀行依存度は低下しているもよう

■一方、資金需要総合DI (※)は4四半期連続のマイナス(資金需要の減少)です。もっとも、各種の企業サーベイは企業の設備投資意欲が旺盛なことを示しています。

■おそらく、企業は設備投資等に必要な資金の多くを、銀行からの借り入れではなく、社債の発行や、企業内に貯め込んだ内部資金で賄っていると考えられます。

【今後の展開】融資基準は緩やかな経済成長を示唆

■融資基準総合DIと、前年比で測った実質GDP成長率との間には、DIが低下、つまり金融が緩和すれば、成長率が高まるという関係があります。しかも融資基準DIが、実質GDP成長率に2四半期ほど先行しています。

■この関係から試算すると、17年後半から18年前半にかけての米実質経済成長率は前年比で+2%から+3%程度と、堅調なペースでの拡大が見込まれます。金融引き締めのペースが緩やかなこともあり、米国では堅調な景気拡大が続くと予想されます。

(2017年 11月 9日)

印刷用PDFはこちら↓

関連マーケットレポート

■当資料に基づいて取られた投資行動の結果については、当社は責任を負いません。

■当資料の内容は作成基準日現在のものであり、将来予告なく変更されることがあります。

■当資料に市場環境等についてのデータ・分析等が含まれる場合、それらは過去の実績及び将来の予想であり、今後の市場環境等を保証するものではありません。

■当資料は当社が信頼性が高いと判断した情報等に基づき作成しておりますが、その正確性・完全性を保証するものではありません。

■当資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。

■当資料に掲載されている写真がある場合、写真はイメージであり、本文とは関係ない場合があります。

三井住友DSアセットマネジメント株式会社

金融商品取引業者 関東財務局長(金商)第399号

加入協会:一般社団法人投資信託協会、一般社団法人日本投資顧問業協会、一般社団法人第二種金融商品取引業協会