吉川レポート:世界経済と米長期金利上昇

吉川レポート:世界経済と米長期金利上昇

1.加減速を繰り返しつつ回復

2.小幅上昇した米長期金利

3.実質金利の押し下げは続く

4.利回り追求型のフローが継続

5.ポスト安倍政権に関するショートコメント

1.加減速を繰り返しつつ回復

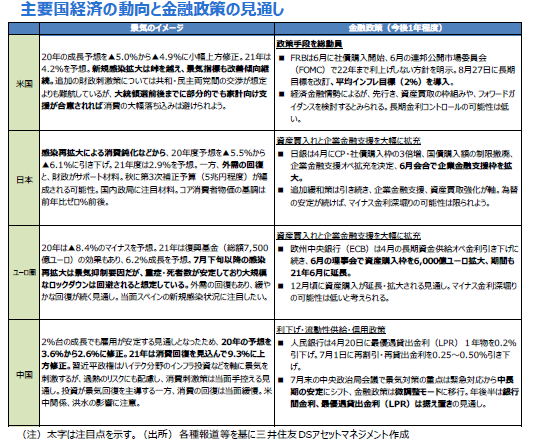

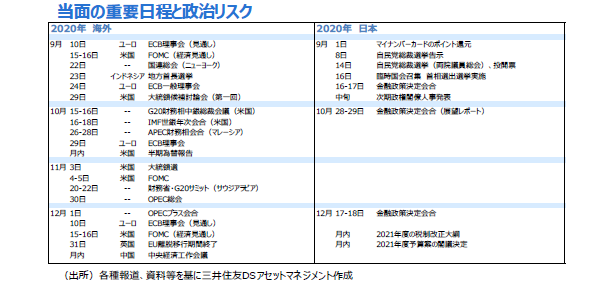

■日米欧の7月以降の景気回復ペースは、新型コロナウイルスの感染再拡大を受け、飲食業の営業時間制限の再強化などにより鈍化しています。しかし、感染が本格的に再拡大した米国では、大規模なロックダウンを経ずに、新規感染者がピークアウトし、モビリティ(交通量)も持ち直し始めました。遅れて感染再拡大が起こっている欧州の動向(特にスペイン)を注視する必要はありますが、世界経済は感染抑制と経済再開のバランスの中で加速・減速を繰り返しつつも緩やかな回復を続けるとの見方を維持してよいと判断しています。

■グローバルなサプライチェーンの再開に伴い主要国の製造業生産や国際貿易も循環的に底打ちする兆候がみられます。但し、生産・貿易の循環回復のモメンタムが緩やかで、かつ地域的にはバラつきが大きくなっています。先に述べた感染の再拡大を抑えるためのサービス業の営業制限などを合わせ、全体として景気回復の勢い・広がりが増してくるには時間を要すると考えられます。景気や株価などリスク資産の価格はなお低金利に依存する部分が大きいとみられます。

2.小幅上昇した米長期金利

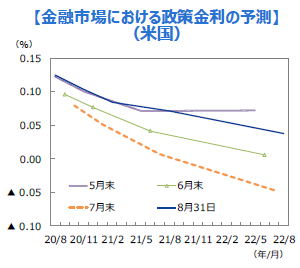

■米長期金利(財務省証券10年)は7月末~8月初旬にかけて0.5%前後まで低下しましたがその後上昇し、0.75%台前後まで戻っています。この金利上昇の直接の要因は米連邦準備制度理事会(FRB)の金融政策に関する見通しの変化です。商品市況や株価が上昇、デフレスパイラルに陥るリスクが和らぎ、FRBとして大規模な緩和措置を追加する緊急性が低下したことが背景にあります。実際、米国の政策金利であるフェデラルファンドレート(FFレート)についての市場の予想(インプライドFFレート)をみると7月末まではマイナス金利の可能性も織り込まれていましたが、8月中旬~下旬にかけてFFレートがさらに引き下げられるとの期待はほぼなくなっています。

3. 実質金利の押し下げは続く

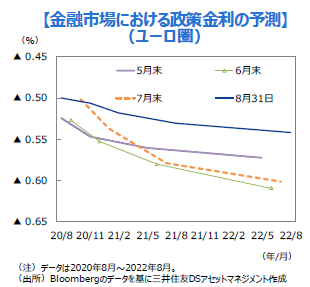

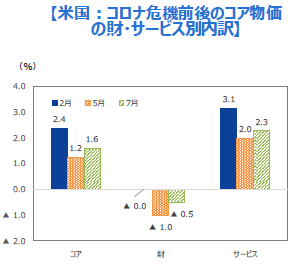

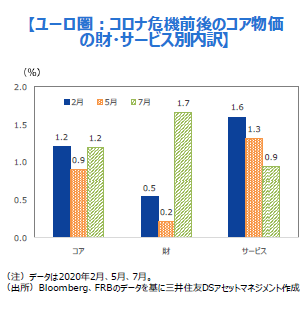

■問題は先行きです。第1に、主要国のインフレ率の趨勢を決めているサービス物価上昇率をみると、米国・ユーロ圏共に低位に止まっています。主要国のインフレ率がインフレ目標に近づくには相当の時間が必要と考えられます。第2に、企業売り上げの大幅減少を受けて、米国・ユーロ圏共に金融機関の企業向け融資態度は厳格化しています。コロナショックの後遺症としてクレジットクランチ(信用収縮)を発生させないため、FRB、欧州中央銀行(ECB)は社債購入を通じて企業金融のサポートを継続せざるをえません。

■以上から、FRB、ECB、日銀などは低インフレや、クレジットクランチの懸念が和らぐまで、大規模緩和の枠組みを維持するとみられます。主要国中銀はインフレ期待の持ち直しに伴う緩やかな長期金利の上昇は容認するとしても、(インフレ期待を差し引いた)実質金利については押し下げる政策を続けるとみられます。FRBが8月27日に導入した「平均インフレ目標」は、緩和を粘り強く継続することでインフレ期待を押し上げることを狙ったものであり、こうした見方(中央銀行がインフレ期待の上昇は歓迎するが実質金利は低位に維持するとの見方)を裏付ける動きといえます。

4. 利回り追求型のフローが継続

■基調としては実質金利が低い状態が続く中で、利回り追求型の資金フローが続く公算が大きいと考えます。社債のほか、ファンダメンタルズが良好な新興国債券などへの資金流入が増加し始めていますが、こうした流れはしばらく続くとみられます。株式では循環的な底入れの兆候を受け、投資資金の流入先が若干広がる可能性がありますが、大きな構図としては地域やセクターを絞った投資機会を求めることが基本となると思われます。

■主要国がそろって緩和措置を継続するため、為替市場では大きな動きは予想しませんが、FRBによる金融緩和の規模が日欧よりも大きいことや、ドル不足が解消に向かいつつあるため、緩やかなドル安局面とみられます。復興基金の合意によって財政政策がユーロ圏の景気を支える可能性が高まるなか、スペインなどが足元の新型コロナの感染再拡大をコントロールできれば、ユーロ高傾向が続くと予想されます。米金融緩和は対円でもドル安要因といえますが、日本の対米証券投資のフローが大きいことや日本の貿易黒字が縮小傾向にあることなどを考えると引き続きレンジ推移をみておきたいと思います。

5. ポスト安倍政権に関するショートコメント

■金融市場において、アベノミクスが最も評価されてきた最大のポイントは大規模金融緩和による円高是正(デフレからゼロ~小幅プラスのインフレへの移行)でした。首相交代に伴って、日本の金融政策の先行きについて議論が活発化し、金融市場は一時的に株安、円高に振れることはありえます。但し、黒田日銀総裁の任期は2023年4月8日まで残っている他、FRB、ECBなどが大規模金融緩和の枠組みを継続し実質金利を低位に抑える中で、日本だけが金融政策を変える余地は限られています。

■また、コロナ対応に追われる中で、財政緊縮に転換するのもしばらくは難しいとみられます。財政金融政策が大きく変更される可能性は低いことが確認されれば、金融市場は安定を取り戻す公算が大きいでしょう。日本株はグローバルの景気循環にセンシティブなため、首相交代の影響もさることながら、グローバルな製造業生産の回復度合い(自動車生産など)の影響がより重要な注目材料とみておきたいと思います。

■但し、投資家の観点から、(1)長期政権の安定感、(2)(成長戦略全体の評価は低かったとはいえ)女性の労働力化、働き方改革、コーポレートガバナンスの強化、規制緩和など成長志向的(プロビジネス)なスタンス、(3)外交力(特に最近4年間についてはトランプ政権との良好な関係)が一定の安心材料になっていた可能性が大きいとみられます。投資家の姿勢の変化により、従来よりも株価、為替共にややボラティリティが高くなることはありうるでしょう。投資家(特に海外)は、日本経済や金融市場への影響を判断するにあたり、①政権の支持率(政権の安定性)、②ビジネスへの姿勢(ICT化の推進、規制緩和、労働市場の改革を重視するのか、所得再分配、産業保護などを重視するのか)、③米国・中国に対してどのような外交姿勢をとるのか、などについて注目してくると考えられます。

(吉川チーフマクロストラテジスト)

(2020年9月9日)

印刷用PDFはこちら↓

関連マーケットレポート

■当資料に基づいて取られた投資行動の結果については、当社は責任を負いません。

■当資料の内容は作成基準日現在のものであり、将来予告なく変更されることがあります。

■当資料に市場環境等についてのデータ・分析等が含まれる場合、それらは過去の実績及び将来の予想であり、今後の市場環境等を保証するものではありません。

■当資料は当社が信頼性が高いと判断した情報等に基づき作成しておりますが、その正確性・完全性を保証するものではありません。

■当資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。

■当資料に掲載されている写真がある場合、写真はイメージであり、本文とは関係ない場合があります。

三井住友DSアセットマネジメント株式会社

金融商品取引業者 関東財務局長(金商)第399号

加入協会:一般社団法人投資信託協会、一般社団法人日本投資顧問業協会、一般社団法人第二種金融商品取引業協会