日銀の金融政策と日本株

市川レポート(No.213)日銀の金融政策と日本株

- 大胆な金融緩和への期待で2012年秋から大幅上昇した日本株は、ここにきて失速感が強まる。

- 資金の「ストック」積み上げを続ける量的緩和の効果に対し、疑問が強まったことも失速の要因。

- 長期の株高基調には「フロー」を創り出す投資機会が必要で、構造改革や成長戦略は不可欠。

大胆な金融緩和への期待で2012年秋から大幅上昇した日本株は、ここにきて失速感が強まる

ここ数年、日銀は積極的な金融緩和政策を実施してきました。それを受け日本株も大幅に上昇しましたが、ここにきて失速感が強まっています。そもそも日本株が大きな転換点を迎えたのは2012年秋に遡ります。同年11月14日、当時の野田首相と安倍自民党総裁による党首会談で、11月16日の衆院解散と12月の総選挙が決まりました。市場では大胆な金融緩和を標榜するアベノミクスへの期待から、一気に円安・株高が進行しました。

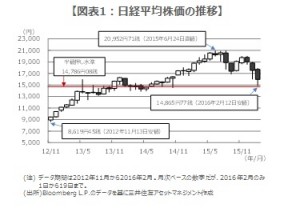

2013年3月、日銀総裁に就任した黒田東彦氏は同年4月4日に量的・質的金融緩和(QQE)の導入を決定しました。その後、2014年10月31日にQQEの拡大を決定し、2016年1月29日にマイナス金利付きQQEの導入に踏み切りました。一連の流れのなかで、日経平均株価は8,619円45銭(2012年11月13日安値)から20,952円71銭(2015年6月24日高値)へ、約143.1%上昇しました。

資金の「ストック」積み上げを続ける量的緩和の効果に対し、疑問が強まったことも失速の要因

この上昇分の半値押しの水準は14,786円08銭ですが、日経平均株価は2016年2月12日に14,865円77銭の安値をつけました。つまり約2年7カ月かけて実現した上昇幅は、わずか8カ月足らずで半減したことになります(図表1)。株安の原因はいくつかありますが、金融政策に関しては、物価押し上げ期待の後退など、政策効果への疑問が強まったことが考えられます。

一般に金融緩和は、金利チャネル(企業や家計の支出行動)や信用チャネル(銀行の貸出行動)を通じ、低金利によって資金「フロー」を活性化させ、総需要を増やすことを目的とします。ただリーマンショック後に金融危機が発生すると、このような緩和効果の波及経路は遮断され、金融市場の機能は著しく低下しました。そこで主要中央銀行は、資金繰りに窮した銀行から国債を買い入れるなどの非伝統的金融政策を実施し、金融システム内に資金の「ストック」を積み上げることで銀行に流動性を供給し、金融危機を乗り切りました。

長期の株高基調には「フロー」を創り出す投資機会が必要で、構造改革や成長戦略は不可欠

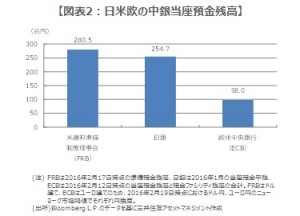

現状、金融市場の機能はすでに回復していますので、金融システム内の「ストック」は実体経済に「フロー」として行き渡るべきですが、日米欧とも過剰な流動性が中央銀行の当座預金などに積み上がったままとなっています(図表2)。日銀のマイナス金利政策は、日銀当座預金に積み上がった資金を貸し出しに回す、つまり「ストック」を「フロー」に変える1つの手段です。ただ先んじてマイナス金利を導入したユーロ圏ではまだ顕著な成果がみられていないため、日銀が導入を決定した後のリスクオフ(回避)の反応は、市場の懸念の表れと解釈できます。

この先、株式投資家のなかには、日銀に積み上がる余剰資金は経済成長に貢献せず、また日本企業の潤沢な手元資金も、配当や自社株買いなどに有効活用されなければ、企業価値向上に寄与しないと考える向きも増えてくる可能性があります。金融緩和は「フロー」を活性化させますが、そもそも「フロー」を創り出すのは投資機会や成長機会です。それが不足しているのであれば、構造改革や成長戦略を推進して潜在成長率を高めることが必要であり、これが結局は日本株の長期的な上昇基調の形成につながると思われます。

(2016年2月22日)

市川レポート バックナンバーはこちら

http://www.smam-jp.com/useful/report/ichikawa/index.html

●当資料に基づいて取られた投資行動の結果については、当社は責任を負いません。

●当資料の内容は作成基準日現在のものであり、将来予告なく変更されることがあります。

●当資料は当社が信頼性が高いと判断した情報等に基づき作成しておりますが、その正確性・完全性を保証するものではありません。

●当資料に市場環境等についてのデータ・分析等が含まれる場合、それらは過去の実績及び将来の予想であり、今後の市場環境等を保証するものではありません。

●当資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。

●当資料の内容に関する一切の権利は当社にあります。本資料を投資の目的に使用したり、承認なく複製又は第三者への開示等を行うことを厳に禁じます。

●当資料の内容は、当社が行う投資信託および投資顧問契約における運用指図、投資判断とは異なることがありますので、ご了解下さい。

三井住友DSアセットマネジメント株式会社

金融商品取引業者 関東財務局長(金商)第399号

加入協会:一般社団法人投資信託協会、一般社団法人日本投資顧問業協会、一般社団法人第二種金融商品取引業協会