過去の事例から考える米利下げ後の日米株価動向

過去の事例から考える米利下げ後の日米株価動向

-

- FRBが利下げを開始した場合、米国株と日本株はどう反応するか直近6回の利下げ事例を検証。

- 過去米利下げで必ずしも株高にならず、ただ利下げから半年間、日米株価は同方向に動く傾向。

- ポイントは米利下げ後の米景気動向、半年以内にリセッションなら日米とも株安、回避なら株高へ。

FRBが利下げを開始した場合、米国株と日本株はどう反応するか直近6回の利下げ事例を検証

米連邦準備制度理事会(FRB)のパウエル議長は8月23日、米カンザスシティー連銀が主催する経済シンポジウム「ジャクソンホール会議」で講演し、「金融政策を調整する時が来た」と述べ、来月の米連邦公開市場委員会(FOMC)で利下げに踏み切る考えを示しました。そこで今回のレポートでは、FRBが利下げを開始した場合、米国株と日本株はどのように反応するか、過去の事例を踏まえて考察します。

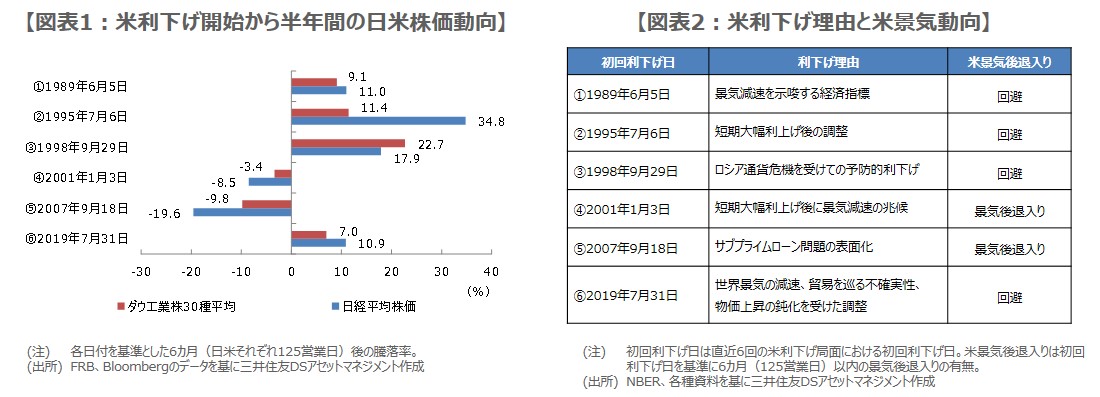

具体的には、米国で過去、利下げが開始された時点を基準に、その後半年間でダウ工業株30種平均と日経平均株価がどのように推移したかを確認します。過去の利下げ時期は、①1989年6月、②1995年7月、③1998年9月、④2001年1月、⑤2007年9月、⑥2019年7月、の直近6回を対象とします。また、ダウ平均と日経平均については、それぞれ利下げが行われた日から125営業日までの騰落率を計算します。

過去米利下げで必ずしも株高にならず、ただ利下げから半年間、日米株価は同方向に動く傾向

まず、ダウ平均の動きから検証していくと、利下げ開始から125営業日までの間、①は9.1%上昇、②は11.4%上昇、③は22.7%上昇、④は3.4%下落、⑤は9.8%下落、⑥は7.0%上昇、という結果になりました(図表1)。つまり、過去6回の利下げ開始から半年間で、ダウ平均は①、②、③、⑥の4回上昇した一方、④と⑤の2回下落しており、利下げが必ずしも株高につながらないことが分かります。

次に、日経平均に目を向けると、同じく利下げ開始から125営業日までの間、①は11.0%上昇、②は34.8%上昇、③は17.9%上昇、④は8.5%下落、⑤は19.6%下落、⑥は10.9%上昇、という結果になりました(図表1)。つまり、ダウ平均と同じく、6回のうち上昇したのは、①、②、③、⑥の4回で、下落したのは④と⑤の2回となり、ダウ平均と日経平均は、初回の米利下げから半年間、同じ方向に動く傾向があるように見受けられます。

ポイントは米利下げ後の米景気動向、半年以内にリセッションなら日米とも株安、回避なら株高へ

ただ、米利下げ後の日米株価動向を判断するには、過去6回の利下げ局面の状況を、もう少し詳しくみていく必要があると思われます。そこで、各局面について、利下げに踏み切った理由と、最初の利下げから半年以内の米景気後退(リセッション)入りの有無を確認します。結果は図表2の通りで、利下げの理由は様々ですが、利下げ開始後、半年以内にリセッション入りなら株安、リセッション回避なら株高、という傾向が読み取れます。

FRBは次回9月のFOMCで、利下げを開始する可能性が高いとみていますが、過去の事例を踏まえると、米国株と日本株の方向性を決める重要な要素は、「利下げ」そのものではなく、「利下げ後の景気動向」と考えられます。つまり、今回も、利下げ開始後、半年以内にリセッション入りならダウ平均、日経平均ともに下落、リセッションを回避し、景気が軟着陸(ソフトランディング)に向かうなら、ともに上昇という展開が予想されます。

(2024年8月28日)

●当資料に基づいて取られた投資行動の結果については、当社は責任を負いません。

●当資料の内容は作成基準日現在のものであり、将来予告なく変更されることがあります。

●当資料は当社が信頼性が高いと判断した情報等に基づき作成しておりますが、その正確性・完全性を保証するものではありません。

●当資料に市場環境等についてのデータ・分析等が含まれる場合、それらは過去の実績及び将来の予想であり、今後の市場環境等を保証するものではありません。

●当資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。

●当資料の内容に関する一切の権利は当社にあります。本資料を投資の目的に使用したり、承認なく複製又は第三者への開示等を行うことを厳に禁じます。

●当資料の内容は、当社が行う投資信託および投資顧問契約における運用指図、投資判断とは異なることがありますので、ご了解下さい。

三井住友DSアセットマネジメント株式会社

金融商品取引業者 関東財務局長(金商)第399号

加入協会:一般社団法人投資信託協会、一般社団法人日本投資顧問業協会、一般社団法人第二種金融商品取引業協会