中長期的な視点で考える日本株の方向性

中長期的な視点で考える日本株の方向性

-

- 日経平均とTOPIXは足元で調整気味だが短期的な視点で過度に一喜一憂する必要はなかろう。

- 中長期的な視点では近年の物価と賃金の上昇が重要、賃上げは複数経路で株価を押し上げへ。

- 企業の意識もかつてないほど大きく変化、中長期的に日本株の上昇余地は拡大しつつあるとみる。

日経平均とTOPIXは足元で調整気味だが、短期的な視点で過度に一喜一憂する必要はなかろう

日経平均株価と東証株価指数(TOPIX)は、7月11日にそろって史上最高値(順に42,224円02銭、2,929.17ポイント)をつけた後(終値ベース、以下同じ)、急速に下げに転じています。ただ、7月11日までのわずか14営業日で、日経平均はすでに3,627円55銭(9.4%)、TOPIXは204.48ポイント(7.5%)、それぞれ上昇していたため、いったん調整が入っても違和感はありません。

株安の背景には、6月米消費者物価指数(CPI)発表後の円高進行や、米国による対中半導体規制の厳格化報道などがあると推測されます。ただ、今回のように、日々のニュースで株価が大きく変動するのは通常のことであり、短期的な視点で過度に一喜一憂する必要はないと思われます。そこで今回のレポートでは、改めて中長期的な視点で日本株の方向性を考えてみます。

中長期的な視点では近年の物価と賃金の上昇が重要、賃上げは複数経路で株価を押し上げへ

まず、マクロの観点からポイントを整理すると、ここ1~2年で大きく変化したのは「物価」と「賃金」です。物価は、コロナの感染拡大やウクライナ情勢といった外生的なショックで大きく押し上げられましたが、結果的に2024年3月にマイナス金利政策が解除され、金融政策は短期金利を政策手段とする「普通の政策」に戻りました。一定程度の物価上昇が続くなか、日本経済はデフレに苦しんだ「失われた30年」から脱しつつあるように思われます。

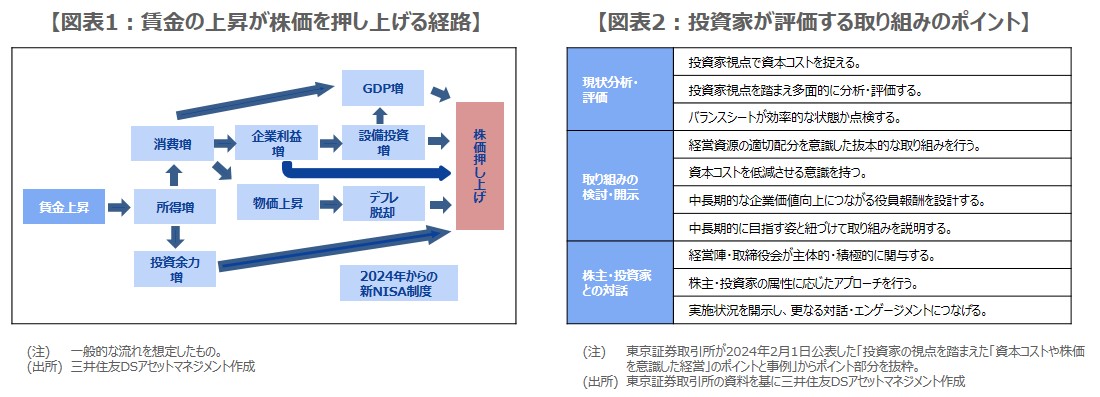

また、平均賃上げ率は2023年が3.58%と30年ぶりの高い水準となり、2024年は5.10%と33年ぶりに5%を上回りました(いずれも春闘の最終集計結果)。一般に、賃金の上昇はさまざまな経路を通じて、株価を押し上げる方向に作用します(図表1)。なお、賃上げの継続に必要な要素となる労働生産性は最近上昇傾向にあり、2025年も高い水準の賃上げ率が期待されます。

企業の意識もかつてないほど大きく変化、中長期的に日本株の上昇余地は拡大しつつあるとみる

次に、ミクロの観点からポイントを整理すると、企業は2023年3月に東京証券取引所(以下、東証)から、資本コストや株価を意識した経営を要請されて以降、積極的にその取り組みと開示を行っています。また、東証は2024年2月、投資家が一定の評価をしている取り組みの事例を公表しており(図表2)、企業は今後、この事例を踏まえ、投資家目線で資本効率改善などに取り組み、より質の高い内容の開示を増やしていくとみています。

なお、日本株の投資家からは、日本が抱える人口減少と少子高齢化の問題を懸念する声もよく聞かれますが、物価と賃金の安定した持続的な上昇は、国民の将来に対する不安の払拭につながり、この問題を解決する一歩になると考えられます。日本のマクロ環境は賃金と物価に改善の動きがみられ、日本企業の意識もかつてないほど大きく変化している現状、中長期的な日本株の上昇余地は拡大しつつあるように思われます。

(2024年7月22日)

●当資料に基づいて取られた投資行動の結果については、当社は責任を負いません。

●当資料の内容は作成基準日現在のものであり、将来予告なく変更されることがあります。

●当資料は当社が信頼性が高いと判断した情報等に基づき作成しておりますが、その正確性・完全性を保証するものではありません。

●当資料に市場環境等についてのデータ・分析等が含まれる場合、それらは過去の実績及び将来の予想であり、今後の市場環境等を保証するものではありません。

●当資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。

●当資料の内容に関する一切の権利は当社にあります。本資料を投資の目的に使用したり、承認なく複製又は第三者への開示等を行うことを厳に禁じます。

●当資料の内容は、当社が行う投資信託および投資顧問契約における運用指図、投資判断とは異なることがありますので、ご了解下さい。

三井住友DSアセットマネジメント株式会社

金融商品取引業者 関東財務局長(金商)第399号

加入協会:一般社団法人投資信託協会、一般社団法人日本投資顧問業協会、一般社団法人第二種金融商品取引業協会