3月米CPIの結果が示唆する利上げの道筋

3月米CPIの結果が示唆する利上げの道筋

-

- 主にエネルギー価格の低下で総合指数の伸びは鈍化も、コア指数は前年比で小幅に伸びが加速。

- ただ、これまでCPIの高止まりの一因だった帰属家賃は伸びが一服し、サービスもピークアウトの兆し。

- 5月利上げは妥当な見方、その後は信用条件の引き締まりの影響を見つつ年内据え置きを予想。

主にエネルギー価格の低下で総合指数の伸びは鈍化も、コア指数は前年比で小幅に伸びが加速

4月12日に発表された3月の米消費者物価指数(CPI)は、総合指数が前月比+0.1%、前年同月比+5.0%と、市場予想(順に+0.2%、+5.1%)を下回り、2月(+0.4%、+6.0%)から伸びが鈍化しました。一方、コア指数(エネルギーと食品を除く指数)は、前月比+0.4%、前年同月比+5.6%と市場予想通りでしたが、2月(+0.5%、+5.5%)に比べ、前月比の伸びは鈍化したものの、前年同月比の伸びは小幅に加速しました。

総合指数を構成する4項目について、前月比の伸び率をみると、「食品」が横ばい、「エネルギー」が-3.5%、「財」が+0.2%、「サービス」が+0.4%となっており、特にエネルギー価格の大幅な低下が全体の物価の伸びを抑制したことが確認されます。エネルギーではガソリンや天然ガスの価格が大きく下げ(順に-4.6%、-7.1%)、食品では肉・家禽・魚・卵や果物・野菜が低下しました(-1.4%、-1.3%)。

ただ、これまでCPIの高止まりの一因だった帰属家賃は伸びが一服し、サービスもピークアウトの兆し

CPIをもう少し詳しくみていくと、前述の4項目について、直近の構成比率は、食品が13.5%、エネルギーが7.0%、財が21.3%、サービスが58.2%となっています。このサービスに含まれる項目のうち、「帰属家賃(持ち家に住んでいる人が、その家を借家とした場合に支払う想定家賃)」は、CPI全体で25.4%を占めています。これまで、帰属家賃とサービスは、前年比で高い伸びが続き、CPIの高止まりの一因となっていました。

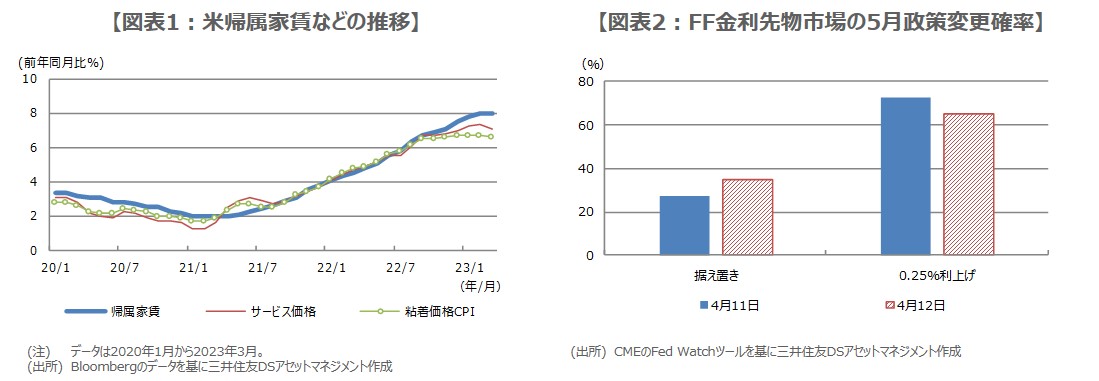

しかしながら、ここにきて、帰属家賃の伸びが一服し、サービスの伸びもピークアウトの兆しがみられるようになりました(図表1)。また、米アトランタ連銀は、帰属家賃や医療など、いったん価格が上昇すると、なかなか下がらない項目からなる「粘着価格(Sticky-price)CPI」を算出し、毎月公表していますが、こちらもようやく天井をつけつつあるように見受けられます。

5月利上げは妥当な見方、その後は信用条件の引き締まりの影響を見つつ年内据え置きを予想

CPIの発表を受け、米国市場では、長期金利低下とドル安の反応がみられ、ダウ工業株30種平均など、主要株価指数は上昇して取引が始まりました。ただ、フェデラルファンド(FF)金利先物市場に目を向けると、5月2日、3日の米連邦公開市場委員会(FOMC)における25ベーシスポイント(bp、1bp=0.01%)の利上げ確率は、前日からやや低下しましたが、依然として利上げ実施の見方が優勢です(図表2)。

帰属家賃やサービス価格の上昇一服の兆しは、好ましい動きですが、伸び率は依然高く、追加利上げの見方は妥当と思われます。弊社では、米連邦準備制度理事会(FRB)は5月に25bpの利上げを行った後、金融不安による信用条件の引き締まりが雇用や物価に与える影響を見極めるため、年内はFF金利を据え置くと予想しており、FF金利先物市場における年内複数回の利下げの織り込みは、やや行き過ぎとみています。

(2023年4月13日)

●当資料に基づいて取られた投資行動の結果については、当社は責任を負いません。

●当資料の内容は作成基準日現在のものであり、将来予告なく変更されることがあります。

●当資料は当社が信頼性が高いと判断した情報等に基づき作成しておりますが、その正確性・完全性を保証するものではありません。

●当資料に市場環境等についてのデータ・分析等が含まれる場合、それらは過去の実績及び将来の予想であり、今後の市場環境等を保証するものではありません。

●当資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。

●当資料の内容に関する一切の権利は当社にあります。本資料を投資の目的に使用したり、承認なく複製又は第三者への開示等を行うことを厳に禁じます。

●当資料の内容は、当社が行う投資信託および投資顧問契約における運用指図、投資判断とは異なることがありますので、ご了解下さい。

三井住友DSアセットマネジメント株式会社

金融商品取引業者 関東財務局長(金商)第399号

加入協会:一般社団法人投資信託協会、一般社団法人日本投資顧問業協会、一般社団法人第二種金融商品取引業協会