日銀は、なし崩し的に国債買入額を縮小

▣ 国債の買入ペースが大きく鈍化

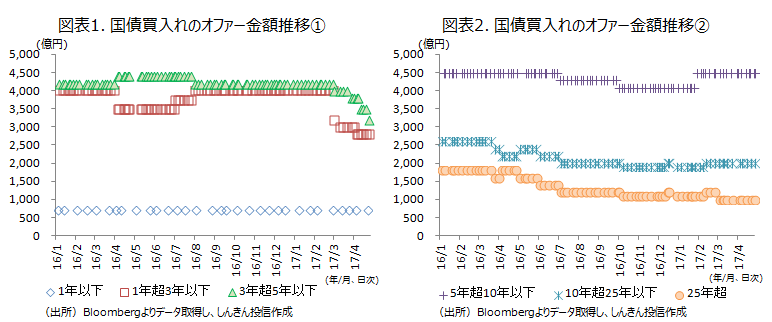

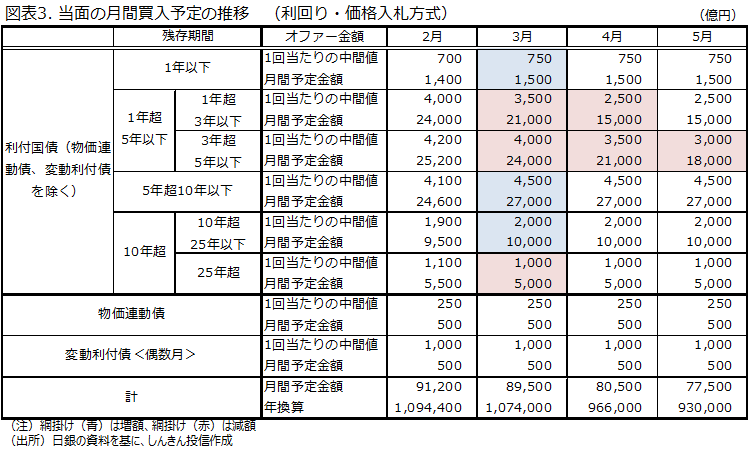

日銀は国債買入れについて、保有残高の増加額年間約80 兆円をめどとしていますが、3月以降は買入額が減少しています(図表1、2)。毎月末に公表される国債の当面の月間買入予定では、2月は9兆1,200億円程度(買入予定額レンジの中間値×回数の合計)でしたが、3月は8兆9,500億円程度、4月は8兆500億円程度、5月は7兆7,500億円程度と減少傾向が続いています(図表3)。

5月の国債買入予定額を年換算すると93兆円程度。4月末の日銀の銘柄別の国債保有残高をみると、今年5月から来年4月までの12か月間で、40兆円以上の保有国債が償還されることが見込まれます。したがって、保有残高の増加額(買入額-償還額)が60兆円を大きく下回る買入れペースになっている可能性があります。日銀の黒田総裁は5月10日、衆院財務金融委員会で国債の保有残高増加額は「足元で60兆円前後」との認識を示しました。

ただ、このなし崩し的な国債買入れの減額に対し、マーケットの反応は限定的で、ほとんど材料視されていない格好です。これは、日銀は昨年9月の会合で金融政策を大きく変更したことが主因とみられます。

日銀は昨年9月に、「長短金利操作付き量的・質的金融緩和」を導入し、金融市場調節の操作目標をマネタリーベース(資金供給残高)から金利に戻すとともに、短期金利に加え、長期金利(新発10年物国債利回り)を操作目標としました。

昨年9月まではマネタリーベースの拡大という“量”が金融政策の対象。以降は“政策金利”が金融政策のメインの操作目標になりました。もっとも、日銀はマネタリーベースの残高も2%の物価目標達成までは拡大させる方針です。

▣ 日銀は量より金利

「長短金利操作付き量的・質的金融緩和」の下、国債買入れには、(1)長期金利をゼロ%程度で推移させ、適切なイールドカーブ(利回り曲線)の形成を促すこと、(2)国債などを買い入れマネタリーベースを拡大させることの2つの役割があります。

(1)については、

- 消費者物価指数の上昇率が低迷し、2%の物価目標の達成が見通せない中、利上げについてはかなりハードルが高いこと

- 長期金利の指標となる新発10年国債が含まれる“5年超10年以下”の買入額については、増額された後、その水準が維持されていること

などから、国債の買入額全体が減少しても、長期金利への影響は限定的と考えられます。

(2)については、なし崩し的な国債買入れの減額を受けて円高進行とはなっていません。マーケットの関心は、マネタリーベースの拡大/縮小より、米国の金利動向や米政権の通貨政策/通商政策、地政学リスクなどに移ってきているとみられます。

円高進行が2013年4月に黒田総裁が異次元緩和(「量的・質的金融緩和」、操作目標を金利からマネタリーベースに変更し、マネタリーベースを2年で2倍に拡大)を導入した一因でした。

米国が利上げに動く中、日銀がマネタリーベースの拡大ペースを緩めても、為替への影響が限定的なら、もう少し国債買入額の減額余地がありそうです。ただ、これまでどおり“1年超5年以下”の短い年限の国債が減額対象。仮に“5年超10年以下”の国債の買入減額に動くと、日銀が長期金利のある程度の上昇を容認するとの見方が広がり、長期金利の上昇余地を試すことも想定されます。したがって、“5年超10年以下”の買入額についても、当面維持されることが見込まれます。

▣ 物価について日銀は楽観だが

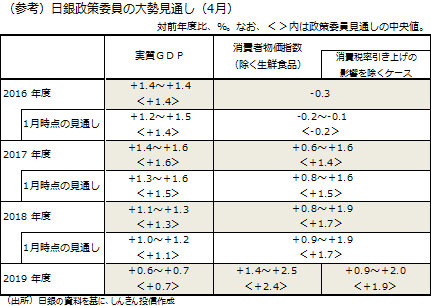

日銀は、消費者物価の前年比が2%程度に達する時期を2018年度頃としていますが、やや楽観的な見方。日本経済研究センターが民間のエコノミストを対象に調査した「ESPフォーキャスト調査」では、2%の物価目標が数年以内に達成できるかとの問いに、できないと答えたのが39人中27人。2018年度中に達成できると答えたのは2名と、日銀の見通しと大きなかい離があります。

物価目標の達成が見通せない中、低金利政策は当分続くとみられ、株式市場やリート市場にはプラス。他方、債券運用については厳しい状況が続きそうです。米国が利上げ局面にあり、国内金利についても下押し圧力は後退しているとみられます。利回りが相対的に高い超長期債の押し目買いスタンスが無難と言えそうです。

印刷用PDFはこちら

https://www.skam.co.jp/report_column/env/

※本資料は、ご投資家の皆さまに投資判断の参考となる情報の提供を目的として、しんきんアセットマネジメント投信株式会社が作成した資料であり、投資勧誘を目的として作成したもの、または、金融商品取引法に基づく開示資料ではありません。

※本資料の内容に基づいて取られた行動の結果については、当社は責任を負いません。

※本資料は、信頼できると考えられる情報源から作成しておりますが、当社はその正確性、完全性を保証するものではありません。また、いかなるデータも過去のものであり、将来の投資成果を保証・示唆するものではありません。

※本資料の内容は、当社の見解を示しているに過ぎず、将来の投資成果を保証・示唆するものではありません。記載内容は作成時点のものですので、予告なく変更する場合があります。

※本資料の内容に関する一切の権利は当社にあります。当社の承認無く複製または第三者への開示を行うことを固く禁じます。

※本資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。

しんきんアセットマネジメント投信株式会社

金融商品取引業者 関東財務局長(金商) 第338号

加入協会/一般社団法人投資信託協会 一般社団法人日本投資顧問業協会