日銀、追加緩和より持続性

1.今回も日銀は現状維持

日銀は、11月18-19日の金融政策決定会合で、金融政策の現状維持を決めました。先日発表された7-9月期の実質国内総生産(GDP)速報値は前期比年率で0.8%減と、2期連続のマイナス成長となったことから、一部には追加緩和への期待もあった模様ですが、追加緩和なしが大方の見方だったことから、市場への影響は限定的でした。

他方、日銀と同様に量的緩和政策※1を導入している欧州中央銀行(ECB)は、来月3日の理事会での追加緩和観測(買入額の拡大、買入れ期限の延長など)が強まっています。日銀の金融政策の主な特徴としては、

- 金融市場調節の操作目標は政策金利ではなく、日銀が供給するお金の量であるマネタリーベース(マネタリーベースが、年間約80兆円に相当するペースで増加するよう金融市場調節を行う)

- リスク性資産も買入れ対象(ETF(上場投資信託)、Jリート(不動産投資信託))

- 資産の買入れについては、期限を設けず。買入れの総額ではなく、保有残高の年間の増加ペース※2を設定

- 物価目標の達成時期の目安を明言(現在は、2016年度後半頃)

また、日銀の金融政策のその他の特徴としては、

- 戦力の逐次投入はしない

- 金融緩和にあたっては、人々にサプライズを与える

- 市場の期待には安易に応えない(催促相場は通じない)

などが挙げられます。

2.追加緩和なしも、異次元の金融緩和は継続

また、日銀が想定している「量的・質的金融緩和」の主な波及メカニズムは、以下になります。

- “予想物価上昇率の引上げ”と“長期金利低下”により、実質金利(物価上昇率を加味した金利、名目金利-予想物価上昇率)を引き下げる

・予想物価上昇率の引上げ・・・2%の「物価安定の目標」に対する強く明確なコミットメントとこれ

を裏打ちする大規模な金融緩和によって予想物価上昇率を引き上げる

・長期金利の低下・・・巨額の国債買入れによってイールドカーブ全体に下押し圧力を加える - 実質金利が低下し、民間需要を刺激することで、景気が好転し、需給ギャップ※3が改善(需要不足が改善)

- 需給ギャップの改善と予想物価上昇率の上昇が、実際の物価上昇率を押し上げる

- 実際の物価上昇率の上昇が、人々の予想物価上昇率をさらに押し上げる

- こうした経済・物価の動きを反映、先取りし、株価や為替相場などの資産価格が形成される(株高)

- 資産効果を高める

国債金利の低下や日本銀行のETF、Jリートなどの買入れなどから、投資家がリスク性資産への選好を高める結果、リスク性資産の価格にプラスの影響が生まれるほか、金融の量的側面でも、貸出の増加などが期待される - 貸出の増加などが実体経済を後押し

- 以上のような金融・経済・物価面の好循環を作り出し、経済の好転を伴いながら、2%に向けて物価上昇率が高まっていく

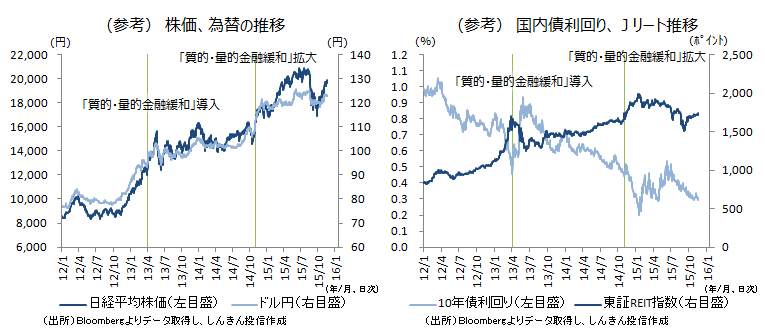

「量的・質的金融緩和」の下、長期金利(新発10年国債利回り)は一時過去最低の0.195%、直近でも0.3%前後の低水準で推移しています。また、株高が進行し、2012年秋には8,000円台で低迷していた日経平均株価は、今年6月には一時2万900円台に上昇、直近でも1万9,000円台後半と、株価は大幅に上昇しています。

“長期金利低下”と“資産効果を高める”ことには成功しましたが、消費増税による消費の低迷や原油価格の下落なども手伝い、もう一つの波及経路の起点である“予想物価上昇率の引上げ”は、厳しい状況です。需給ギャップもマイナス圏で推移しているとみられます。

国債発行残高に占める日銀保有の割合は、「量的・質的金融緩和」導入前の2013年3月末には13.2%でしたが、今年6月末時点で28.5%と大幅に上昇しています。すでに日銀は、新たに発行される国債の9割程度を買い入れています。来年度の国債発行計画では、国債発行額が減少すると見られ、「量的・質的金融緩和」の持続性も懸念され始めてきています。異次元の金融緩和である「量的・質的金融緩和」政策を継続する中、金融政策以外の、需要を刺激する政策も求められます。

とはいえ、追加緩和がなくても、異次元の金融緩和は当面継続する見込みです。昨年10月末の大規模の追加緩和による大幅な円安、株高への期待はやや後退していますが、現行の「量的・質的金融緩和」による巨額の資産買入れが、金融市場を支える構図には変わりありません。

※1 量的緩和政策:デフレなどで政策金利がゼロにしても十分な景気刺激を実施できないとき、中央銀行が国債などの債券を多額に買い入れることによって、なお引き下げ余地のある長期金利を低下させることで、景気を刺激することを主たる目的とするもの。

※2 日銀は、2%の「物価安定の目標」の実現を目指し、これを安定的に持続するために必要な時点まで、「量的・質的金融緩和」を継続する、としています。

※3 需給ギャップ(GDPギャップ):日本経済の需要と潜在的な供給力の差。マイナスは供給に対して需要が不足していることを意味します。内閣府は、2015年4~6月期の需給ギャップをマイナス1.6%と試算、1~3月期(マイナス1.2%)から拡大。マイナスは5四半期連続。GDPギャップ=(実際のGDP-潜在GDP)/潜在GDP

印刷用PDFはこちら

https://www.skam.co.jp/report_column/env/

※本資料は、ご投資家の皆さまに投資判断の参考となる情報の提供を目的として、しんきんアセットマネジメント投信株式会社が作成した資料であり、投資勧誘を目的として作成したもの、または、金融商品取引法に基づく開示資料ではありません。

※本資料の内容に基づいて取られた行動の結果については、当社は責任を負いません。

※本資料は、信頼できると考えられる情報源から作成しておりますが、当社はその正確性、完全性を保証するものではありません。また、いかなるデータも過去のものであり、将来の投資成果を保証・示唆するものではありません。

※本資料の内容は、当社の見解を示しているに過ぎず、将来の投資成果を保証・示唆するものではありません。記載内容は作成時点のものですので、予告なく変更する場合があります。

※本資料の内容に関する一切の権利は当社にあります。当社の承認無く複製または第三者への開示を行うことを固く禁じます。

※本資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。

しんきんアセットマネジメント投信株式会社

金融商品取引業者 関東財務局長(金商) 第338号

加入協会/一般社団法人投資信託協会 一般社団法人日本投資顧問業協会