楽天証券投資Weekly 2014年1月24日 第72号

マーケットコメント:日経平均は少し長めの調整に入った可能性がある。

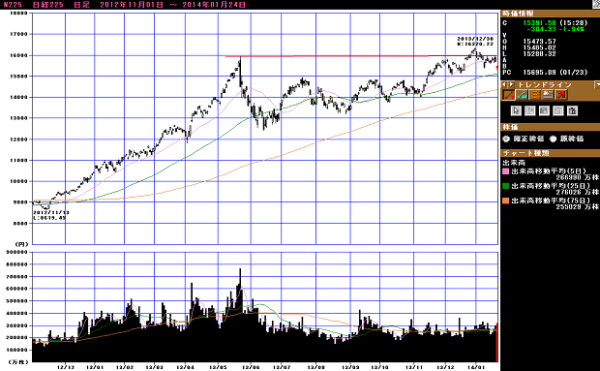

日経平均は調整が続く。24日には大幅下落:2014年1月20日の株式市場は前半は堅調だったものの、後半は荒れ模様となり、24日は大幅安の展開となりました。

1月20日の週の前半は、2014年3月期3Q決算発表を前に様子見気分が強くなりました。特に22日の日本電産の決算発表に注目する向きが多くなったと思われます。ただし、前週17日に任天堂がWii Uの不振、3DSの販売目標未達によって、従来の2014年3月期見通しである営業利益1,000億円を営業赤字350億円に下方修正しました。私の認識では任天堂の下方修正はかねてから積み重なる経営陣の失敗が現れたものと考えられますが、円安による業績改善を見込んで投資してきた投資家もあった模様であり、任天堂の業績見通し下方修正によって決算シーズン前の雰囲気が悪くなったことは否めないと思われます。

その後、22日引け後に発表された日本電産の決算は、従来から同社が注力してきた自動車向け、家電向け、一般産業向けのモーターの利益構成が、順次大きくなり、近い将来HDD向けスピンドルモーターの利益に並ぶ可能性が示唆するものでした。業績見通しも、2014年3月期営業利益見通しを従来の800億円から850億円に上方修正する良好なものでした。この決算を受けて、それまで大幅高していた日本電産株はさらに上昇する展開となりました。

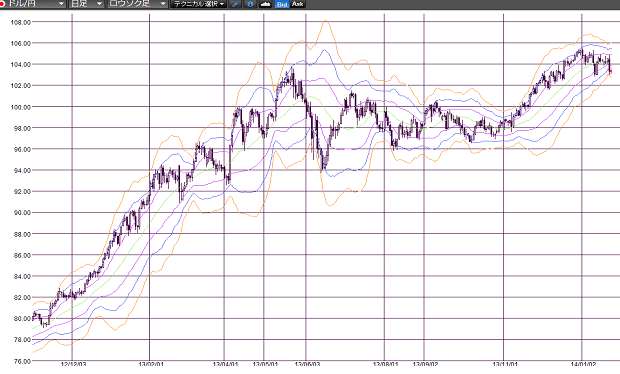

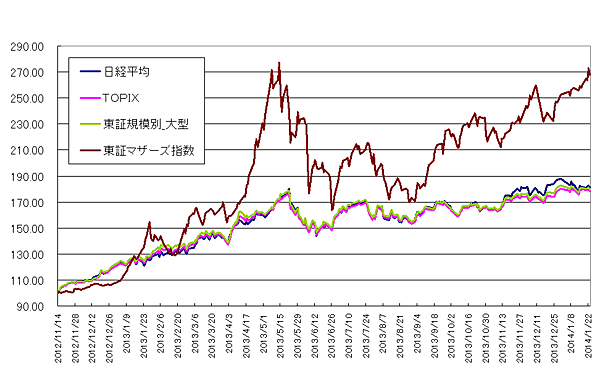

しかし、23日場中に1月の中国PMI(製造業購買担当者指数)速報値が12月改定値50.5よりも弱い49.6となったことを受け、日本株、新興国株、アメリカ株が下がりました。23日のニューヨークダウは前日比175.99ドル安となり、為替レートも1ドル=103円台前半に急速に円高となりました。24日の日経平均はこれを受けて大幅安となり、前日比304.33円安の15,391.56円で引けました。チャートを見ると、ニューヨークダウ、日経平均ともに調整感が強くなっています。

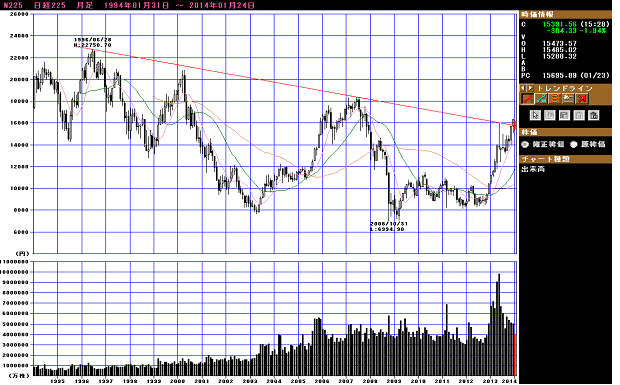

本稿で何回も指摘したように、マクロ環境を見る限り、今は大勢下降相場から大勢上方相場に転換する局面であると思われます。チャートで日経平均の長期月足を見ると、現在15,600~15,700円どころにある長期の上値抵抗線の前後で揉み合っているところです。1990年1月以来24年間基調としては下げ続けた相場が大勢的に上昇に転換するかもしれないわけですから、十分な調整が必要であろうと思われます。また、今回の調整は昨年11月8日を底とする急速な上昇(11月8日の安値から12月30日高値まで16%上昇)の反動という面もあります。そう考えると、今後1~2カ月程度の調整はありうると思われます。その場合の下値の目処は、節目である15,000円前後となると思われます。

もっとも、私はここで上昇相場が終わったとは思っていません。世界経済はまだら模様ながらも拡大が続いており、日米欧の各国経済を見ると、特に経済の重石になっていたアメリカの悪天候が春に向けて改善される可能性があります。また、2月1日はイエレンFRB新議長が着任します。日本では2月9日が東京都知事選の投開票日であり、日本株の一つのもやもや要因である都知事選が決着します。

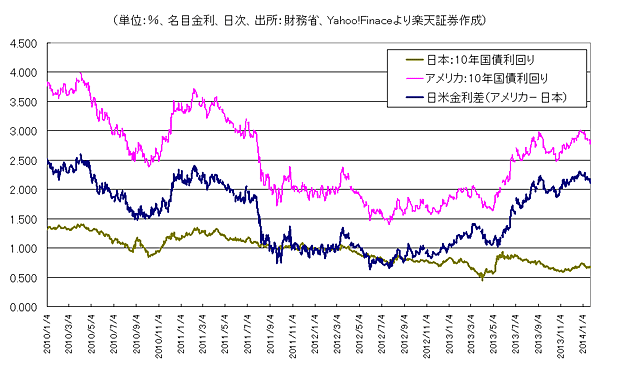

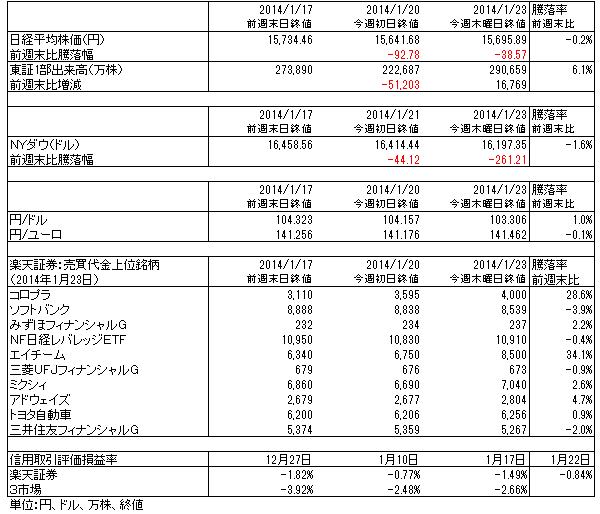

また、日米金利差を見ると、名目、実質とも足元はやや円高方向に向かっていますが、金利差自体は依然として開いており、株式市場が落ち着けば再び円安方向に向かう可能性があります。

中国を含む新興国経済がリスク要因ではありますが、このように考えると、日経平均は1~2カ月間調整する可能性はあるものの、再度16,000円超えにチャレンジする可能性が高いと思われます。

グラフ1 日経平均株価:日足

グラフ2 日経平均株価:月足

グラフ3 ドル円レート:日足

グラフ4 日米金利差

東京都知事選が始まる:1月23日に東京都知事選挙が告示されました。投票日は2月9日で即日開票されます。東京都はGDPが91.1兆円(2010年度)と中進国並みの経済規模で、財政面でも黒字決算を続けている優良自治体です。過去に東京都が打ち出した政策のいくつかは、国全体の政策に影響を与えています。例えば、石原都政時代のディーゼル車の排ガス規制や認証保育所です。

今回の選挙では、オリンピック、防災、高齢化社会への対応と並んで、「脱原発」が争点の一つになっています。先週指摘したように、小泉元首相が支援している細川元首相は「脱原発」を主軸に掲げていますし、他の候補でも脱原発の主張を持っている人は多いです。

ただし、彼らの主張を聞いていて気になることがあります。細川氏以下の脱原発の主張を持つ候補者は、基本的に脱原発の方法論として、自然エネルギー、再生エネルギーを挙げています。自然エネルギー、再生エネルギーの代表例は太陽電池、風力発電、地熱発電などと思われますが、それらの自然エネルギー、再生エネルギーがすぐに原発の代替電源になるわけではありません。例えば、太陽電池も風力発電も、エネルギー密度が小さく(一つの発電所から取れる電力が少なく)、地熱を除くと発電コストも高く、大きな補助金をつぎ込んでも基幹電源になりうるのはまだまだ先(おそらく20~30年以上先)の話です。太陽電池や風力発電は、今の技術水準では大きな電力を取ることができる基幹電源には成り得ません。また、地熱発電は発電コストも安く可能性が大きいですが、日本では地元の温泉などの反対が強く、なかなか大規模化しません。このように、太陽電池や風力発電で原発が代替できると考えるのは、現時点では非現実的だと思われます。

表1 日本の電源別発電電力量構成比

そうなると、脱原発の代替電源として最も有望なのは火力発電ということになり、それに省エネ技術を組み合わせることになると思いますが、そのことを指摘している候補者は今のところいません。脱原発論を持つ候補者が当選した後に現実的な脱原発政策、すなわち火力発電所の更新、増強を行う政策を採用すればよいのですが、そうでない場合、再生エネルギー、自然エネルギーでは脱原発は出来ないから、やはり原発は必要だという揺り戻しの議論が出てきかねないと思われます。

仮に脱原発の候補者が当選した場合、その候補者が火力発電の重要性を理解していれば、経済や国全体の安全保障によい変化、刺激があると思われます。原発のリスクは、福島第一が示したとおりであり、原発推進論者がいかに安全と主張しても、一旦事故が起これば日本の経済、社会に重大な問題を引き起こしてしまうということです。

また、原発には安全保障面での問題もあります。有事の場合、原発に対するテロやミサイル攻撃の可能性は否定できないと思われます。また、原子燃料を製造して各原発に運んで、放射能廃棄物を保管するまでの過程には特定の企業しかかかわっていませんから、これも攻撃対象になりやすいというリスクがあります。

一方で、石油、石炭、LNGには、このようなリスクはあっても非常に小さいと思われます。火力発電所が爆発しても、放射能事故は起こりません。環境に対する負荷も現在は相当軽減されており、最新鋭の火力発電所は、ガス火力でも石炭火力でもかつてとは比べ物にならないほどクリーンになっています。しかも、原子力と比べブラックボックスがないため、採算が透明です。規模も柔軟に中小型から大型発電所まで作れます。CO2の問題がネックですが、これは吸着装置の実用化を待つ必要があります。

また、炭鉱、輸出基地、天然ガスの液化設備、タンカーの造船、所有、運行、火力発電所の建設、運営など、長大なサプライチェーンの各分野が高度に市場化されており、様々な投資家の投資資金を受け入れています。これは、火力発電所の建設が容易で安全保障にも寄与するということを示しています。

燃料輸入による貿易収支の赤字拡大を懸念する声はありますが、貿易収支は円安の一つの要因です。貿易赤字のネガティブな面は、円安による株と地価の上昇で補っているのが今の日本経済であると思われます。

貿易赤字にはプラスの側面もあります。例えば、日本が中東から石油やLNGを買ったお金は、廻りまわって高級車、高級ブランド品や兵器の購入代金となって欧米に流れたり、投資資金となって各国に投資されていると思われます。

また、候補者の多くが、掲げる政策の中で環境に重きを置いているようなので、脱原発以外にも、乗用車、商用車の排ガス規制やエコカー購入支援などを、東京都独自に行う可能性がないとは言えません。顧みれば石原都政時代のディーゼル車規制は、当時批判も受けたものの、環境面だけでなく、時間をおいて商用車市場に技術革新と特需を生み出しました。

このように、過去の東京都の政策の影響には大きいものがあります。選挙の動向を注目したいと思います。

1月27日の週の注目決算:2014年3月期3Q決算が27日の週から本格化します。これに先立って22日に発表された日本電産の決算が注目されています。自動車向けモーターが重要な収益源になりつつあることから、モーターを含む車載用電子部品や自動車の電子化に注目する向きが増えている模様です。

27日の週の注目決算を挙げてみたいと思います。

まず自動車では、1月30日に、ダイハツ、日野自動車、31日に本田技研工業の決算発表があります。日本、北米、新興国での新車販売動向、円安メリット、合理化・コストダウンの動向など見所の多い決算になると思われます。

電子部品では、29日に京セラ、31日に村田製作所、日東電工、TDKがあります。スマートフォン向け、自動車向けの動向を確認したいと思います。

電機では、30日に東芝、富士電機があります。いずれも半導体、電力関連の動きが注目点です。

通信・インターネットやゲームでは、29日にヤフー、コロプラ(2014年9月期1Q)、任天堂があります。ヤフーはヤフーショッピング無料化の動向が注目点です。コロプラは人気株だけに業績全般が注目点です。任天堂はこの先どうするのか、経営者の進退問題も含めて注意する必要があります。

建機では、28日に日立建機、29日に小松製作所があります。インドネシアなど新興国での鉱山機械の動向がまず気になりますが、中国、日本、北米での建設機械需要も注目点です。

1月24日以降のスケジュール:日本では、27日に日銀金融政策決定会合の議事要旨(12月19、20日分)、12月の貿易収支が公表されます。31日は12月の全国消費者物価指数、12月の鉱工業生産指数(速報)が公表されます。

アメリカでは、27日に12月の新築住宅販売件数、28日に12月の耐久財受注が公表されます。28、29日にFOMCがあり、30日に10-12月期GDP速報が公表されます。

27日の週は重要な週になります。日本では12月の貿易収支、アメリカではFOMCと10-12月期GDP速報に注目したいと思います。

経済カレンダー

https://www.rakuten-sec.co.jp/web/market/calendar/

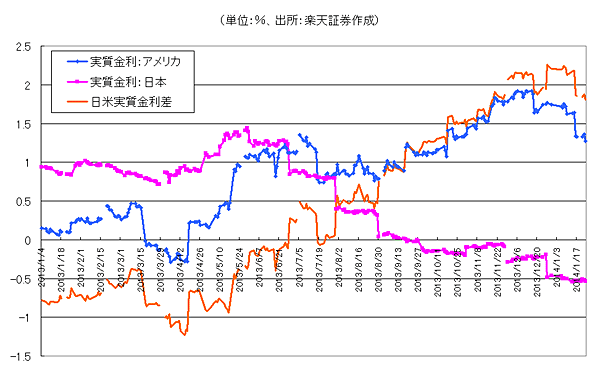

表2 楽天証券投資WEEKLY

グラフ7 東証各指数(2014年1月23日まで)を2012年11月14日を起点(=100)として指数化

銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身の判断でなさるようにお願いいたします。

本資料の情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本資料の記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本資料の記載内容は、予告なしに変更することがあります。

商号等:楽天証券株式会社/金融商品取引業者 関東財務局長(金商)第195号、商品先物取引業者

加入協会:日本証券業協会、一般社団法人金融先物取引業協会、日本商品先物取引協会