日経平均2万円台を買う海外勢─米国景気の上振れリスクを意識

高値更新中の米国から流出の続く資金が、欧州、新興国に加え日本へも流入しつつあるようです。

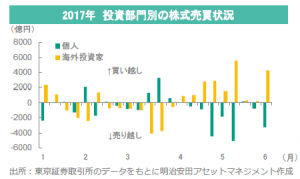

海外勢に踏み上げられた個人投資家

昨日公表された投資部門別・売買動向(東証調べ)では、日経平均株価が2万円台にのせた先週(6月2日(金)迄の5日間)は、「海外投資家」が4,282億円買い越し、「個人」が3,217億円の売り越しでした。海外投資家の買い越し額は、今年に入って2番目に多く、最も多かったのは5月12日(金)迄の週で、買い越し額は5,602億円でした。ちょうど19,900円台にのせた週です。その週も個人は5,101億円の売り越しでした。「2万円付近が取引レンジ上限」との相場観と思われる個人投資家の売りが、海外勢の買いに吸収され、踏み上げられるように株価は上昇した形です。

米国株価上昇が促す国際分散投資

海外勢はなぜ、個人投資家からみれば「高値」水準で、敢えて日本株を買うのでしょうか? 背景には、「米国株の力強い上昇を受けた国際分散投資の資金フローが一部、日本にも流れてきた」可能性があるかも知れません。

NYダウは5月17日、「トランプ大統領が前FBI(連邦捜査局)長官にロシア関連捜査の打ち切りを求めた」などロシア疑惑報道を受け前日比370ドル超(▲1.8%)急落しましたが、翌々日には値をほぼ戻し、押し目買い圧力の強さを市場に印象づけました。先週は終値で過去最高値を更新し(6月2日)、前FBI長官の議会証言があった昨日(6月8日)も取引時間中に最高値を一時更新しました。昨日はナスダック総合指数が終値で過去最高値を更新しています。

この約2ヵ月間、「米国株式市場から資金流出が続く一方、欧州や新興国へ資金が流入している」との観測が市場では意識されています。先月の拙稿(注)でも触れましたが、ITバブル崩壊等を「事前に警告した」として有名なシラー教授が、米CNBC放映番組で国際分散投資を呼びかけるなど、米国株に割高感が少しずつ出始めていることが一因のようです。

(注)シラー教授は「現状の米国株価は、ITバブル崩壊直前の2000年頃ほど極端な割高感はない。大暴落が迫っている訳でもない。しかし長期投資家であれば敬遠する株価水準になった。米国株式以外への国際分散投資が望ましい」との見解です(MYAM Market Report「『割安感ある欧州株』─米国投資家の国際分散投資の受け皿に」2017年5月25日付)。

米国景気の上振れリスク

米国株の力強い上昇の理由には、米国景気の改善期待が大きいようです。2017年1-3月期米国GDP成長率の落ち込みを「株価急落への予兆」と懸念した市場が、「景気減速は一時的」として「米国景気は拡大が続く」との見方が増えてきた様子です。

上述の個人投資家と同様であった筆者の相場観を変えたのは、5月24日に公表されたFOMC(米連邦公開市場委員会)議事要旨でした。FRB(米連邦準備制度理事会)は「米国景気には上振れリスクがある」と判断しただけでなく、「トランプ政権の減税策が実施されれば、現状のゆるやかな利上げペースを早めざるを得ない」と示唆しました。トランプ・ラリーの株高が勢いを失ったことから、再び株高となるのは「トランプ政権の減税策の議会成立が見込まれる年末以降」と市場はあきらめかけていました。しかしFRBは、「トランプ減税が無くても米国景気は拡大を続ける」と示唆したのです。

その後、2017年1-3月期GDP成長率(前期比年率)は0.7%から1.2%へ上方修正されました。4-6月期については、(市場予想を下回った6月2日の雇用統計も踏まえ算出された)アトランタ連銀のGDP推計値(GDP Now)は現状3.4%です。もしも「1-3月期1.2%、4-6月期3.4%」であれば、FRBが「米国景気の上振れリスク」を警戒するのも納得できます。しかも、集計期間が4月上旬から5月下旬で、4-6月期入り後を見極める手がかりとなるベージュ・ブック(地区連銀経済報告)でも、景気減速を示唆する記述は見当たりません。

長期金利の落ち着き等も株価にプラス材料

前回の利上げ局面(2004-2006年)では、FRBは2年間で17回利上げしました(各回0.25%ポイントずつ)。しかし今回は、FRBは「2017年、2018年は各3回ずつ」と示唆し、かなり慎重な利上げ姿勢です。FRBの慎重な利上げ姿勢や、トランプ・ラリーが終わり、落ち着きを取り戻した長期金利なども、米国株価にはプラス材料と考えられます。

- 当資料は、明治安田アセットマネジメント株式会社がお客さまの投資判断の参考となる情報提供を目的として作成したものであり、投資勧誘を目的とするものではありません。また、法令にもとづく開示書類(目論見書等)ではありません。当資料は当社の個々のファンドの運用に影響を与えるものではありません。

- 当資料は、信頼できると判断した情報等にもとづき作成していますが、内容の正確性、完全性を保証するものではありません。

- 当資料の内容は作成日における筆者の個人的見解に基づいており、将来の運用成果を示唆あるいは保証するものではありません。また予告なしに変更することもあります。

- 投資に関する最終的な決定は、お客さま自身の判断でなさるようにお願いいたします。

金融商品取引業者 関東財務局長(金商)第405号

加入協会:一般社団法人投資信託協会/一般社団法人日本投資顧問業協会