「失われた20年」ではなく「モデル転換の20年」~過去最高企業利益の真因~

【投資ストラテジーの焦点(296号)】

(1) 過去最高収益への回復

必要条件「モデル転換」、十分条件アベノミクス

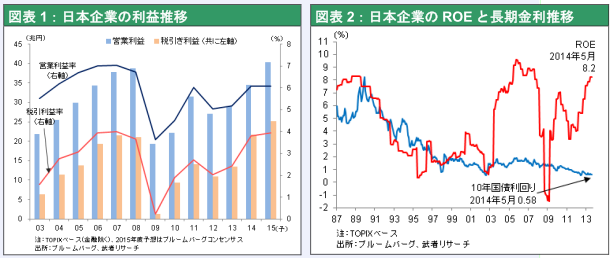

2013年度の企業業績(税引き利益)は、2008年度の過去最高水準を超えた。ROE も過去ピ ーク水準をほぼ回復、収益力は完全に長期停滞を抜け出した。この一義的要因が円安転換 にあることは言うまでもない。それをもって、外部環境頼みの一時的増益とシニカルにみ る見方もある。しかしそれは一面的解釈である。確かにドル/円レートは83.1円から100.2円へ(+20.6%)、ユーロ/円レートは107.1円から134.4円へ(+25.5%)と増価したが、 それだけでは過去最高利益はおぼつかなかったであろう。最大の理由は、日本企業がモデル転換に成功したことにある。日本企業のモデル転換とは、日本経済の価値創造のパター ンの転換である。戦後一貫して続いてきた「失業の輸出」モデル(価値収奪モデル)から 「雇用の輸出モデル」(価値提供モデル)への転換である。そうした転換は、世界最大の コスト削減、リストラと研究開発の継続、の寄与によって可能となった。モデル転換がな ければ、日本企業と日本経済は長期衰退トレンドに入っていただろう。このミクロにおける価値創造のモデル転換は、日本経済復活にとって必須の必要条件であった。それがほぼ完了していたからこそ、アベノミクスというリフレ政策が十分条件として機能しているの である。最近の円高デフレ脱却と日本経済の回復を、「アベノミクスという政策の成果ではない、タイミングが良かった、そもそも回復の機が熟していたのだ」と評する見方があるが、それも半面の真実と言える。

(2)「失業の輸出」モデル、価格優位モデルの挫折

価値収奪、フランケンシュタインの日本

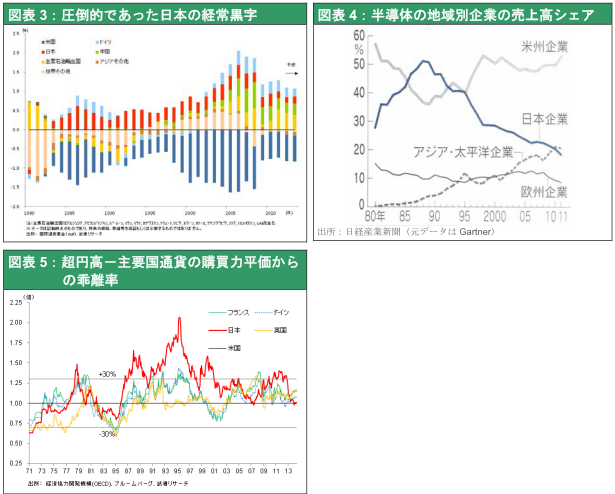

1990 年までの日本企業のビジネスモデル(=日本の価値創造モデル)は完全に行き詰っていた。日本の絶大な競争力による集中豪雨的輸出に非難が高まった。日本企業のコスト引き下げ、シェア獲得の善意の努力は、世界のビジネス秩序の破壊者、まるでフランケンシ ュタインの如くに受け止められた。図表3に見るように、世界の不均衡はひとえに日本の巨額の経常黒字によってもたらされていた。知恵(世界秩序に対する価値観、軍事・政治力)はないけれども体力(競争力、経済力、貿易黒字)は世界最大、断トツというバランスを欠いた日本の存在は、 危ういものであった。石原慎太郎氏は盛田昭夫氏との共著「NOと言える日本」で「日本の半導体チップがなければミサイルなど米国の国防技術精度は維持できず、軍事優位は保てない」等と主張した。確かに図表4に示すよう に1990年時点で世界半導体市場における日本のシェアは50%超え米国を凌駕、米国半導体は壊滅危機に瀕していた。湾岸戦争では知恵のない日本は体力に任せて世界最大の130億ドルもの費用貢献を実施、ただし平和憲法の制約のもとで軍事支援(boots on the ground、兵を派遣し血を流すこと)はできなかった。クウェートは各国への感謝の大広告を掲載したが、数十か国の感謝国の中に日本の名は無かった。

対日批判は著しい円高をもたらした。図表5は主要国通貨が購買力(PPP)からいかにかい離しているかのグラフだが、1985年から2000年までの15年間の円の異常なかい離が顕著である。近隣破壊的な競争力の強さは、異常な円高により日本経済と企業経営を著しい困難に陥れた。「企業努力の成果➡競争力向上・世界シェア上昇➡円高と貿易摩擦による利益の減少」という、努力が報われない困難な時代が続いた。

努力が報われない当時の日本の価値創造モデル

当時のソニー会長で経団連副会長の盛田昭夫氏は「日本的経営が危ない」(1992年)いう論文を文芸春秋に寄稿し、 絶望的現実を吐露した。要点は以下のようなものである。『日本企業は国内で横並び一線の熾烈な競争を行っている。そこではシェア拡大が至上命令となり、そのためにまず低販売価格が設定され、その価格でやっていけるように適正な利益やコストが効率の犠牲となって削られている。効率の犠牲になっているものには、長時間労働、低労働分配率、低配当性向、部品メーカーへのしわ寄せ、地域社会への貢献の消極性、環境保護・省資源対策の不十分 さなどがある。これに対して欧米企業は、製品の市場ごとの棲み分けが比較的明確であり、競争もそれほど激しく なく、販売価格には適正な利益や必要なコストが含まれている。欧米から見れば異質なやり方・経営理念をそのま ま海外に適用し、世界市場で競争を続ける日本企業に対する欧米企業の我慢はもはや限界に近づいている。日本企業に求められているのは、欧米企業と整合性のあるルールの上でのフェアな競争であり、効率の犠牲となっている 諸点を十分に考慮した価格設定である。ただしこれは理想であり、現在の状況でどこか一企業が抜本的改革をすれ ば、その企業はたちまち経営難に陥る。当面は企業が手を付けられるところから始めるべきである。例えば、従業 員が連続休暇をとれるフレックス・ホリデー、学歴不問の採用制度、頻繁なモデルチェンジの見直しなどである。』

一見輸出比率低い、が価値創造は輸出が一手に担う

日本の輸出の対GDP比率はごく小さい故、「失業の輸出」という日本のビジネスモデルが見えにくくなっていた。 図表6に見る日本の輸出比率は一貫して10~15%と他国に比し著しく低かった。また図表7に示す輸出主体の製造 業の国内経済に占める割合は、1990年時点でも30%以下と低かった。しかし他方で、企業による価値創造は圧倒 的に製造業によって担われ続けた。1990年時点で上場企業利益の半数は輸出で稼ぐ製造業。株式時価総額では輸出主体の製造業が半分の比重を占め続けた。当時の日本は「価値創造と需要創造のかい離」という根本的矛盾を抱え、 その表れが巨額の経常黒字であったと言える。

(3) 「雇用輸出」モデル、品質優位・技術独占モデルへの転換完了

海外投資著増、モデル転換進展

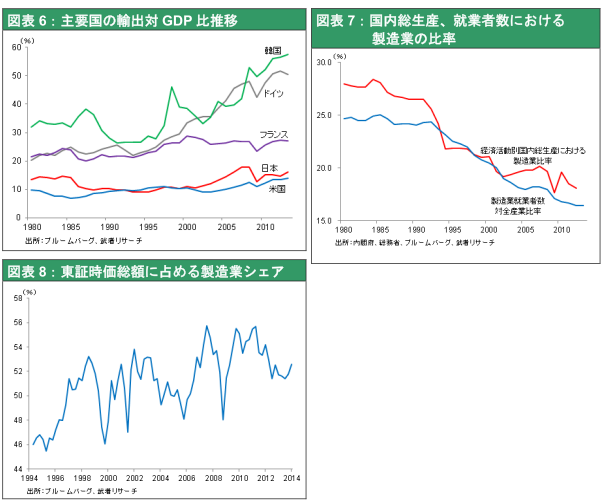

1990年にピークに達した「失業の輸出のビジネスモデル」、「価格競争を挑むビジネスモデル」はここ 20年間で大 きく変わった。日本企業は国内を空洞化させつつも、工場の海外移転を進め、とうとう日本は世界最大の貿易黒字国から大幅な貿易赤字国となった(図表9参照)。

図表10に見るように日本の製造業の海外生産比率は30%以上に高まった。もっとも海外生産を売上高や付加価値 ベースでみれば、(技術開発やマザー工場を展開する)日本でのコストが高いために依然として国内生産のほうが大きく見える。しかし雇用ベースでは圧倒的に海外が大きくなっていると推察される。経産省の「海外事業活動基本調査」では、アンケート回答企業だけでも海外雇用は2012年度で558万人(うち製造業436万人)となり、それは20年間で倍増している。主要製造企業では海外雇用者が日本国内を大きく上回る状況となっている。さらに海外現地法人の純利益は2012年度6.4兆円(2003年度は3.2兆円)と10年間で倍増している。

図表11は日銀の資金循環勘定による日本企業の海外投資残高推移であるが、ここ20年間の急増が分かる。過去20年間長期デフレで日本の名目GDPが全く成長しなかったのと同様、日本企業の総資産は20年間ほぼ横ばいであった。その中で現金とともに海外資産だけは急増し、総資産に占める海外比率は1990年の1.5%から2012年には6.3% へと上昇している。日本企業は海外生産で所得を稼ぐモデルに完全に転換したと言える。

困難な中、技術開発投資を継続

そうした中で日本企業の技術優位は基本的に維持された。図表12に主要国の研究開発費総額対GDP比の国際比較 を示すが、日本は経済困難な中で、世界最高水準の技術開発投資を続けてきたことが分かる。既存商品、既存技術 では、追い上げる韓国・台湾・中国にコスト面で対応できない。また日本を追いかけてきた韓国、台湾企業は今中国の追撃に直面している。そうした中、日本企業は主たるビジネス分野を脱競争の技術独占分野に移行させてきた。 ハイテク商品ではあっても、テレビやパソコンなどコモディティー化したものは既に日本企業の担当分野ではない。 日本企業はハイテク素材、ハイテク部品、ハイテク装置、ハイテクのマンマシンインタフェース技術、システム技術などに特化している。過去最高利益を稼ぎ出しているのは、そうした高技術製品群である。

1980~90 年代の米国のモデル転換の成功例

なお、先進国におけるビジネスモデルの大転換は1980~90年代の米国での経験が参考になる。それまで大きな政 府(ケインズ主義、修正資本主義体制)下の米国企業は、賃金・物価上昇の悪循環の下でインフレが進行し、企業の価値創造は停滞していた。そこに台頭してきた日本企業の挑戦を受け、競争力危機に瀕していった。1984年のヤ ングレポートなどの研究が、米国企業のリストラとビジネスネスモデル転換を迫った。レーガン大統領のレッセフ ェール政策の下で、米国企業は国内のリストラ(単位労働コスト抑制)、工場の海外移転、ハイテクへの産業シフトと独占市場の囲い込み(インテル、マイクロソフト等)により、新たな価値創造のモデルを確立した。この「価値創造モデルの転換」こそ、1990年代後半以降の世界唯一の超大国米国の覇権復活をもたらした真因である。筆者 は「アメリカ、蘇生する資本主義」(1993年東洋経済新報社)を著わし、その事実をレポートした。現在の日本は 「価値創造モデルの転換」という点で、1990年代初頭の米国を彷彿とさせる。

(4) 世界最高のスリム化を実現した日本企業、実質賃金切り下げでモデル転換を実現

犠牲を強いられた労働者・家計

20年間の長期経済停滞という困難な中での日本企業のビジネスモデルの転換、「雇用を輸出するモデル」、「品質優位・技術独占のビジネスモデル」への転換は賞賛に値する。しかしなぜそれが可能になったかと言えば、犠牲が労 働者とサービス分野に転嫁され、企業がモデル転換投資を持続できたからである。「失われた20年」という経済困難は、犠牲を転嫁された労働者・家計とサービス産業の困難であったと言える。

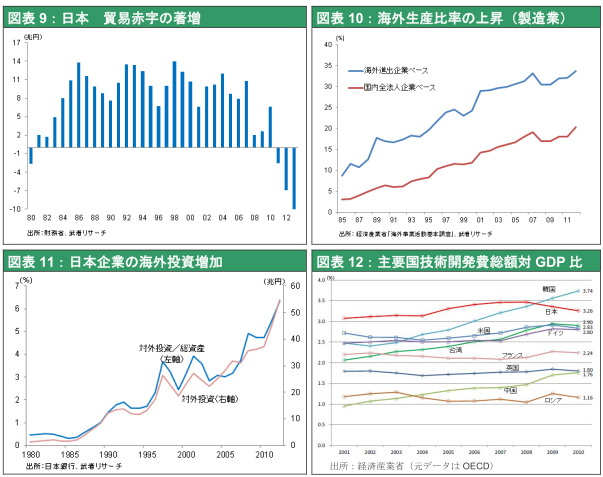

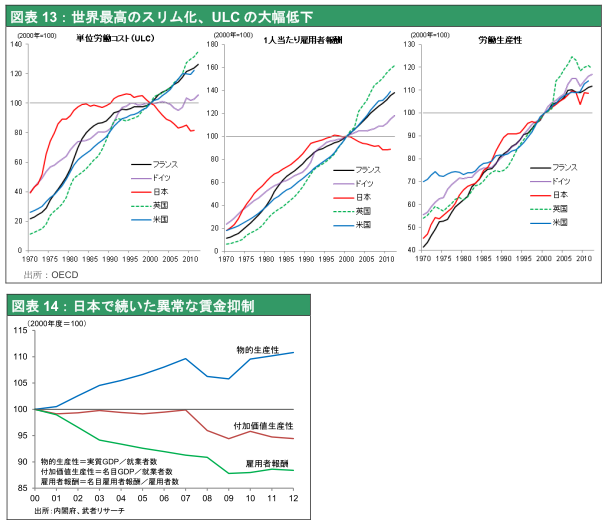

図表13は主要先進国の単位労働コストの推移であるが、他国が上昇する中で、日本企業の単位労働コストは顕著に低下してきた。つまり、日本企業は世界最高のスリム化を実現してきたのである。そうして捻出した超過利潤が、 円高とデフレにより販売価格が継続的に下落する中でも、モデル転換投資を可能にした。

生産性上げたのに報酬は下落

図表14は2000年以降の日本の物的生産性、付加価値生産性、雇用報酬の推移であるが、三者が大きくかい離して きたことが分かる。物的生産性は上昇した(つまり労働者の価値創造は増加した)のに、付加価値生産性(つまり 企業が実現した名目所得)は減少した。その差額は円高とデフレによる販売価格下落であり、所得は購買者に移転 したのである。雇用報酬はこの減少した付加価値生産性よりもさらに低下した。つまり労働分配率が引き下げられ、 犠牲を強いられたのである。労働者は労働分配率を引き下げられたのみならず、実質賃金も低下し、生活水準の低下を余儀なくされた。極めて不当な境遇にあったと言える。しかし、その結果もたらされた企業の超過利潤が、「モデル転換」の原資となった。労働者の犠牲は無駄には費やされなかった。

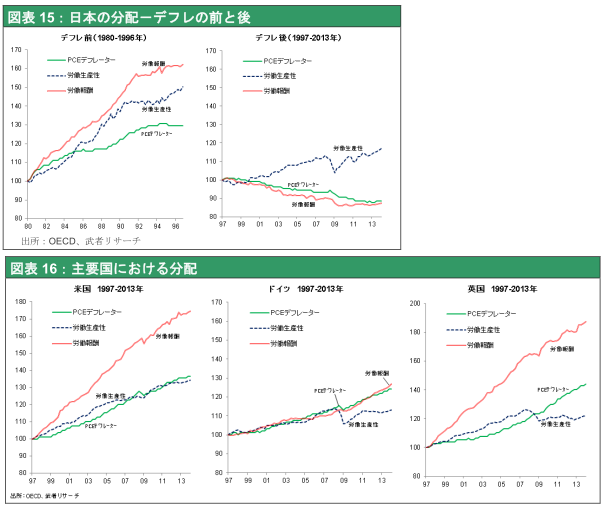

図表15は1997年以前のデフレ前の日本と1997年にデフレに陥ってからの日本の生産性、賃金、物価の推移を示 したものであるが、デフレの前と後とで分配構造が顕著に変化したことが分かる。1997年のデフレ陥落前の日本も、 図表16に見る主要国も、賃金上昇>生産性上昇>物価上昇という関係が一般的である。ところが1997年以降デフレに陥った日本では、分配が逆転し生産性(上昇)>物価(下落)>賃金(下落)となった。労働者の犠牲が浮き彫りである。

モデル転換に役立った日本的ガバナンス

以上の事実は、通説とは異なる日本企業のガバナンスの肯定的側面をうかがわせる。確かに、閉鎖的で社内民主主 義が損なわれている場合も多いだろう。また、株主に対する配分を軽視し、内輪(インナーサークル)を優先する傾向も大きいと考えられる。しかし、困難な過去20年間に、大半の企業が倒産することなく見事に「モデル転換」を果たしたことは、日本企業に特徴的なガバナンスが有効に機能した表れとも言えるのではないか。日本的ガバナ ンスが存在せず、企業が生産性に対する正当な労働報酬と配当など社外流出を増やし続けたなら、前述のモデル転換は到底不可能であっただろう。

一例として、富士フィルムとコダックの顕著な相違が注目される。かつて、バランスシート上に潤沢な資本・現金 を蓄積しROEの最大化をしてこなかった富士フィルムは日本的財務経営、ガバナンスの問題児として海外の投資家から批判されてきた。しかし、中核製品の写真フィルムがデジタル化によって絶滅し、米国コダックが倒産する中で、富士フィルムは見事に業態転換を果たした。モデル転換の原資が日本的ガバナンスにより捻出できたからで ある。

(5) 日本「モデル転換」の収穫期に、企業更なる増益、賃上げ、増配、自社株買い

デフレ脱却はもはや確実である。企業は新しいモデルの創設により十分に利益を上げている。今やこれまでのよう なモデル転換のコスト捻出、相次ぐ金融危機に対処する財務クッション(過剰な資本、過剰な現金・流動性)は不要である。今後は賃金と配当、自社株買いによる分配、社外流出に比重を置くことができる。実質賃金上昇により 内需の本格拡大が見込まれる。円安とインフレにより、日本企業の販売単価には上昇の余地がある。内需拡大によ る数量効果、デフレ脱却による価格効果が相乗的に働き、それは更なる企業収益増加を誘導するだろう。図表18に見るように日本企業の損益分岐点売上高は大きく低下している。今後の売り上げ増によりマージンの大幅な改善が期待できる。2014年度の企業の売上、利益見通しは著しく保守的と言えよう。アベノミクスの成功が革新されるにつれ、大幅な利益修正が見込まれる。

資本の株主還元、配当と自社株買いも活発になるだろう。海外企業に対して劣位にある日本企業のROEも顕著な 改善が始まろう。典型的溜め込み型企業であったアマダの変化、「今後2年間の利益をすべて株主に配分する」と の表明は象徴的である。アマダの株主配分優先、ROE 重視経営への転換を可能にしたものは、すでに十分なビジネス基盤の確保(グローバル展開、技術製品開発の両面で)がなされたということである。それは多くの日本企業に も当てはまる。

日本株式の価値は大きく増大する局面に立ち至った。アベノミクスの現実を織り込む相場という以上に、「日本企 業のビジネスモデル転換=長期企業収益増大」を織り込む時代に入りつつあると考えられる。投資資金の側ではGPIFの改革を嚆矢として、現金・預金・債券というリターンの低い資産からリスク資産への大移動が始まろうとしている。日本株式の空前の大相場が始まりつつあると主張したい。

武者リサーチコメンタリー

(参考)

投資ストラテジーの焦点288号(2010年2月25日発行)『日本のデフレ論その2』を再掲します。

日本を強くした「失われた20年」

逆説的だが、「失われた20年」は決して無意味な停滞ではなかった。真実は逆で、むしろ今後の日本の成長を可能にする二つの条件を形成した20年、試練の20年であったと言えるのではないか。日本(特に日本企業)は見事に対応し、二つの大きな成果が獲得された。第一は、空前のコスト引き下げ、効率化、リストラ、賃金抑制。第二は、 企業のグローバル化、世界市民化である。円高デフレが終焉すると、日本が過去20年間努力して獲得してきたこれら二つの要素が花を開かせる。1ドル110円程度になっていくと、企業収益は劇的な回復を見せるだろう。

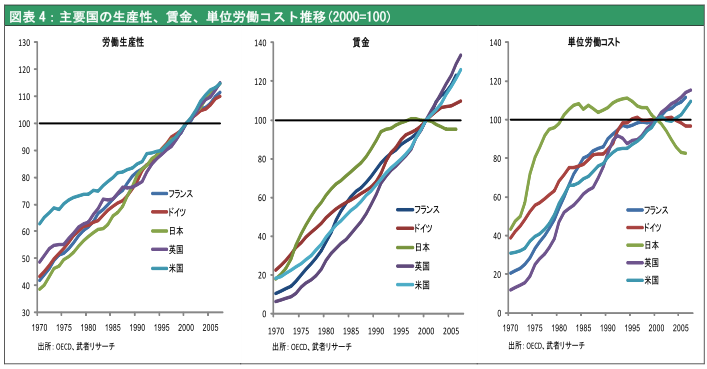

過去20年間日本の購買力平価は200円からほぼ100円近辺へと半減したが、これは、日本が世界で最もコストを 引き下げてきたということを意味しており、実際、過去20年間の単位労働コストは、日本は突出して低下した。 これは今後の日本企業の競争力を大きく支えるだろう。

また円高に対応して以前は極めて内向きであった日本企業が、ダイナミックに国際化した。加えて困難な時期にあっても、日本企業の技術優位性は特にハイテク素材、部品、装置などのブラックボックス化された部分で十分に温存されている。

こうした成果は、日本の異常な高競争力に対するペナルティとしての円高が終焉し、購買力平価(2009年115円/ ドル)程度までの円安となれば、企業収益の劇的上昇として顕在化する。円/ドルレートを見ると、今まさに2008年のリーマンショック後の円高が終わり、米国景況感の回復とゼロ金利解除により円安局面に転換していく場面に ある、と考えられる。それは円安⇒デフレの終焉⇒日本経済の成長率の高まり、という好循環の始まりとなるかもしれない。

(1) 円高デフレの第一の成果 - 高コスト構造の是正

日本を鍛えた円高デフレ

確かに苦しい20年であった。しかし「失われた20年」というより「試練の20年」、日本(特に日本企業)は見事に乗り切り、二つの大きな成果が獲得された、という側面にも注目するべきであろう。第一は、空前のコスト引き下げ、効率化、リストラ、賃金抑制、規制緩和、第二は、企業の国際化、グローバル化、世界市民化である。

進展した高コスト構造の是正

第一のコスト引き下げについて。コスト引き下げの成果は、1990年代前半と今日とを比較してみればよくわかる。 それを1993年の大和総研の調査プロジェクト「内外価格差の解消と規制緩和」を振り返ることで確認してみよう(当時私は大和総研に勤務しており、このプロジェクトを主宰した。詳細は「規制緩和で業界はこう変わる」大和総研調査本部著、1993年、日本実業出版参照)。大和総研の狙いは、「当時著しい円高(1993年には1ドル107円)が起 こったのに、その時の購買力平価は1ドル=190円にとどまっており、内外価格差がほぼ2倍に広がった、その日本高物価の状況と原因を諸外国との比較において解明しよう」というものであった。主要な21品目別の価格差要因を海外とのコスト構造比較によって解明し、解消の道筋を明らかにすることがテーマであった。当時の東京は世界最高の高物価都市であった。その高物価状況は図表2に示す通りである。21 人のアナリストが価格差の原因を検証したところ、その主因は、①極端な円高により(ドルベースでの)人件費が異常に高くなったこと②日本企業の高コスト構造(経済全体では流通コストが高く個別企業では販売管理費など間接費の負担が大きいこと)③日本の規制・効率無視の企業慣行、等であることが明らかとなった(図表3)。

従って円高を所与のものとすれば、当時の日本の正しい処方箋は、以下の3つであることは明白であった。A労働生産性を引き上げて高賃金負担を吸収すること、B企業のリストラ・効率化と流通改革、C規制緩和と競争促進に よる市場価格の引き下げ当時私が勤務していた大和総研はもとより、政府もオピニオンリーダーもメディアもこぞ 上述の3点の実施を求めてきたのである。

日本の高物価は完全に是正された

さて、その18年後の総括はどうであったか。マクロの動きを示す日本の購買力平価は一貫して上昇し、1990年代前半の1ドル200円から2009年には1ドル115円と、対ドルでほぼ2倍となったことは、前回レポートで述べた通りである。日本の高物価・高コスト構造は大きく改善されたのである。品目別の動きを見ると、1993年当時米国 比で1.5~2倍以上であった公共料金の価格差は全く無くなった。航空運賃や地下鉄料金、電話通信料金は、むしろ日本の方が安くなった。2倍以上開いていた電力の価格差もほぼ無くなった。価格差が2~11倍と極端な物価高であった食料品も、小麦で11倍から1.3倍へ、ビールで2.5倍から1.2倍へと接近してきた。食品価格差のメルクマールとなっているマクドナルドのビックマックは日本の方が米国(ワシントンDC)よりも15%安くなっている。 アパレルもユニクロなどの商品価格は米国よりも相当安価である(日本の直近データは主として国際金融情報センター「各国の物価水準(日本の物価との比較)」2009年9月29日による)。

単位労働コストの低下

それではこの価格低下はどのようにして実現したのだろうか、上述①~③それぞれについて見てみよう。①の円高による人件費高に関しては、生産性向上と賃金低下により見事に達成したと言ってよいであろう。図表4に見るように、日本企業は主要国を上回る生産性の上昇を実現しながら、賃金を大きく抑制してきたために、単位労働コス トは、先進国の中では唯一、顕著に下落したのである。

流通改革は顕著

②の高コスト構造に関しても、見事に対応できたと言ってよいであろう。企業の間接費・販売管理費の削減は大き く進展した。また流通改革は顕著で、重層的であつた商流においては中間卸の中抜きが進展した。その象徴はSPA(小売り製造業 Specialty store of Private label Apparel)という新しいビジネスモデルの急成長であろう。SPAを最初に提唱したのは米国のGAPであるが、それが日本で花開いた。1980年代までの日本でサプライチェーンを支配していたのは、製造業であった。その後、卸が主導権を握るアパレル(製造卸)が衣料品の分野で支配的になった。 そして今、小売りが川上を支配するユニクロ、ニトリモデル=SPA(小売り製造業) による徹底した流通の効率化が、 勢いを増している。ユニクロは小売企業でありながら製品開発から製造までを行い、その間の中間物(インターミディアリー)は完全に省略された。家具・インテリア・日用品のニトリも同様の形態で成長している。

また楽天の躍進に見られるように、インターネットによる直接販売が勢いを増している。さらに過去20年間の小売市場でシェアを著しく高めたコンビニが多段階の流通経路を大きく省略した。このような流通改革旗手3業種(SPA、インターネット販売、コンビニ)の躍進により、日本の流通は大きく効率化しつつある。

規制緩和も進展

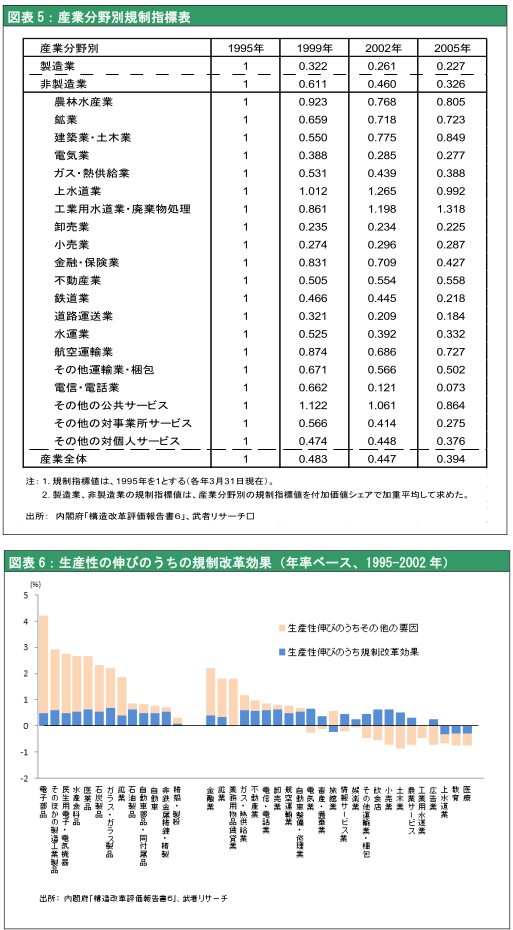

規制緩和・行政改革も、十分とは言えないが進展している。上述の公共料金の著しい価格差縮小は、規制緩和と競 争促進政策導入の賜物であったと言える。やや古くなるが、2006年12月の内閣府による「構造改革評価報告書6」 は産業横断的な規制緩和の進捗状況を指数化しているが、図表5に見るようにその進展は明確である。また同報告書は規制緩和がどれほど生産性の伸びに寄与したのかを試算しているが(図表 6)、(過大推計の可能性はあるものの)それは非製造業においては顕著な貢献をしていたことがうかがえる。

(2) 円高デフレの第二の成果 -企業のグローバル化と技術優位保持

グローバル展開進む

次に円高デフレに喘いだ過去20年の第二の成果、グローバル化について見てみよう。急速なグローバリゼーショ ンの進展と軌を一にして、日本企業の海外投資が増加し海外生産比率も大きく上昇した。1990年代初頭、「日本異質論」が吹き荒れた。日本は「国内市場を外資に対して閉鎖しながら著しく競争力の強い商品を国内で作り、海外に集中豪雨的に輸出して、相手国の産業をなぎ倒し、雇用を奪う要塞国家」と非難された。図表7に見るように当時の日本の海外生産は10%弱で、欧米先進国に比べて大きく立ち遅れていた。しかし2007年には33%と主要国とは 遜色無くなり、日本企業は海外でも雇用を奪うどころか、雇用創造の担い手となっている。日本製造業の海外生産 比率を所得(付加価値)ベースではなく実態の工数ベースに近い雇用数ベース比較すると、海外生産比率は優に5割を超えていると推測される。日本企業の海外ネットワークの布石は完全に終わったと言えるのではないか。

以上の様に20年前の日本の二つの欠点であった、高コストと閉鎖性は大きく是正された。加えて尚、日本の技術優位、品質優位の商品が多く存続している(韓国企業の躍進など一部に綻びは見られるが)。日本企業は円高デフレ の困難な局面で単位労働コストを大きく圧縮しながらも、技術開発投資には優先的に資金を配分してきた結果であ る。

技術優位が活きる新ハイテク分野

日本製造業の技術・品質優位の中心はハイテク部品・素材・装置であろう。液晶テレビ、携帯電話、パソコンなどハイテク最終製品で日本勢劣勢であるが、より重要な要素技術の固まりである部品や素材においては、日本の優位 は圧倒的である。太陽電池用シリコン・バックシート・ガラス、封止材、電気・ハイブリッド自動車向けリチウムイオン電池、半導体レジスト、モーター、電子部品などがその範疇に入る。昭和シェル石油が太陽電池に参入し、 トクヤマ、信越化学、SUMCO、新日本ソーラなどは相次いで太陽電池用シリコン増産に踏み出している。半導体か ら派生したハイテク素材、部品、装置の全てを一国内に集積しているのは日本だけであり、そのシナジー効果は大 きな優位性である。

太陽電池やリチウムイオン電池は技術発展の途上にあり製造プロセスの標準化が困難なために、半導体が陥ったような後発国の追い上げは当分起きず、日本の技術優位が維持される可能性は大きい。また半導体とその派生技術などから生まれた環境関連でも日本は圧倒的な技術競争力を持っている。純水装置、海水淡水化用逆浸透膜、排水リサイクルシステムなどの水処理関連、風力発電のブレードに使われる炭素繊維なども日本の独壇場である。日本は 世界インフラ関連にも優位性をもっている。新幹線ではベトナムが日本製採用を決めた。電力ではクリーンエネル ギーとして再注目を浴びる原子力発電で強い。

日本が得意な人間中心イノベーション

製造業の日本製品の品質に対する評価は明白であるが、それは非製造業においても共通していることが、徐々に明らかになってきた。むしろこれまで内需産業と見られ、国際競争の俎上に乗ってこなかった非製造業や消費財産業 でも品質優位が顕在化してくるのではないか。今後アジア中心に、新興国の所得が大きく上昇してくると、日本の品質に対する評価が差別化と高価格化、つまりクオリティー・プレミアムをもたらすことになる。Wii(任天堂)、 SUICA(JR)、ヒートテック(ファーストリテーリング)などのヒット商品開発に見られるように、製造業、非製造業 を問わず、日本人は人間中心のイノベーションが得意であるといわれる。日本のサービス品質に対する評価は、観光業などにも当てはまる。ここ最近、富裕化するアジア人、特に個人観光ビザが解禁された中国人観光客が大きく 増加する趨勢にある。

(3) 円高は終わるのか?デフレは終わるのか?

円高終焉で成果一挙に顕在化、収益急増へ

以上のように見てくると、「失われた20年」とは、日本が真にグローバル化に対応し、グローバル市民としての内 実をコスト面、ビジネス展開面から推進した時代(規制緩和や行政改革などの課題は残されているものの)、将来に向けての発展の基礎を固めた時代と言えるのではないか。その成果は今後円高デフレが停止したとき、著しい企業利益の増加として表面化するだろう。そこで鍵となる円高は終わるのか、そしていつ終わるのか、を考えてみよう。

為替水準は何によって決まるのか

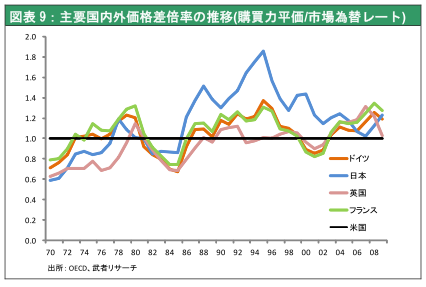

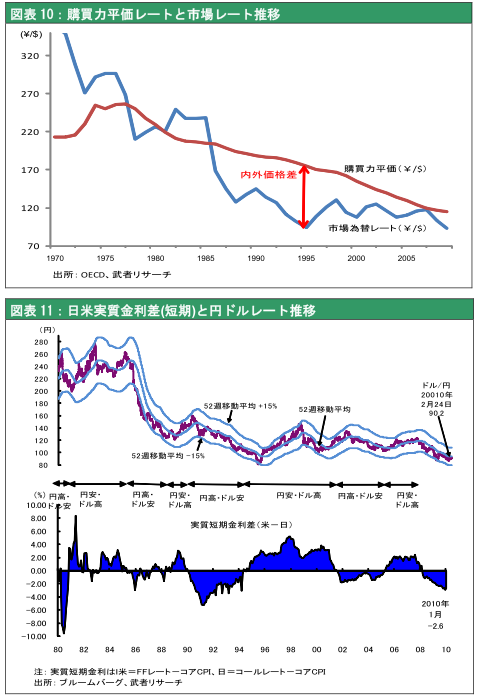

為替水準の決定要因は何か。実務面からとらえれば、①購買力平価要因(物価上昇率格差要因)②金利差要因、のいずれかによって決定されると考えられる。購買力平価要因は物価上昇率格差が直ちに貿易財の価格競争力に影響を 与え、貿易収支(経常収支)を変化させ、為替需給を動かす。図表9に見るように、経済が成熟した主要国為替レー ト推移を辿ると、概ね購買力平価レートを軸に、プラスマイナス30%程度の幅で変動していることが分かる。長期的には通貨は購買力平価に収斂すると言える。その中での変動は主として金利差要因で説明できる。景況感格差に由来する金利差は資本収支に影響を与え、主に短期の為替需給を動かしてきたのである。

異常なペナルティ円高の定着

このように本来為替動向は、①か②によって説明できるはずなのに、①でも②でもない異常値の円高が1990年代 の日本に定着した。円が急騰した1980年代後半、又は1994年頃、日本の金利水準は米国に比べて名目でも実質で も決して高くはなく、金利差要因から円高になる必然性はなかった。また購買力要因面でも購買力平価は1ドル200円近くと低く、かつ物価上昇率格差もわずかだったので、1ドル100円超までの大幅な円高を正当化する理由とは 到底言えなかった。つまり日本の1990年代以降の円高は極めて特殊な円高、日本へのペナルティとしての円高と 考えられる。1990年当時の手がつけられない日本の競争力、近隣破壊的競争力、その結果としての大幅貿易黒字を抑止するためのものだったと言える。日本の突出した競争力は①ただ乗り(米国の寛大な技術供与、市場開放など) ②固定レート時代、1ドル360円という購買力平価からかけ離れた過度の円安が続いたこと③日本の閉鎖市場、等過去の特殊な環境の賜物であった。故に長期の経済合理性から考えれば、フリーランチを清算するものとしての異常な円高にも必然性があったと考えられる。

2008 年からの円高要因は金利差

もっともようやく膨大な内外価格差(ドルベース輸出価格を上回るコスト高)は解消した。2009年の GDPベースの購 買力平価は115円と、実際の為替レートにほぼ収斂してきている。また、日本の突出した産業競争力も韓国、中国 などの台頭により、過去のものとなった。日本の貿易黒字は大きく減少し、対外経常黒字は残っているものの、中国の影に隠れて殆ど見えなくなっている。日本は15年以上かけて、ただ乗りのコストを払い終わり、もはや購買 力平価を上回る円高を甘受する必要はなくなった、日本円は今や他通貨と同様、購買力平価プラスマイナス 30%で推移する普通の状態になった、と言えるのではないか。

このように考えると、2008年後半以降の110円から直近85円(購買力平価比30%高)までの円高は、ペナルティと しての円高の再来では全くなく、ひとえに米国の大不況・ゼロ金利導入による金利差要因の円高であった、と結論付けることができる。従って、今後米国景況感の回復と米国のゼロ金利解除が実現すれば円安転換が起きると予想できる。既に米国公定歩合の引き上げなど、緊急避難的金融緩和の出口論議が浮上しており、円高のピークは過ぎたと考えられる。

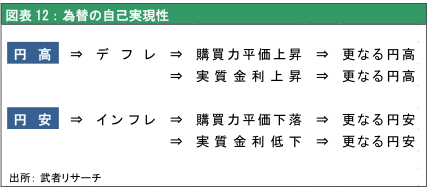

為替の自己実現性に注意すべき

もっとも為替の自己実現性、一方方向のスパイラルには注意が必要である。円高でも円安でも、ひとたび一方向に 揺れると円高(円安)が更なる円高(円安)の原因を作り、円高(円安)に弾みがつくという傾向である。円高→デフ レ・実質金利高→一段の円高、円安→インフレ・実質金利低→一段の円安、という悪循環である。それは為替変動 を極端にし、経済の持続性・サステイナナビリティーを阻害するので望ましくない。従って適度の為替介入は必要である。また日本の現状を考えた場合、購買力平価(2009年115円/ドル)に収斂する適度の円安水準が望ましい。 それを実現する為替政策・金融政策が望まれる。

(4) 「日本異質論」の終焉、デフレの終焉

「日本異質論」の消滅

考えてみると、日本の困難は1990年代初頭の「日本異質論」から始まったように思われる。1980年代末に日本製造業の世界経済秩序破壊意的な競争力の強さが明白となった。日本には異常な競争力の強さが近隣破壊に結び付か ないように自己変革するか(海外での雇用創造や国内市場開放など)、競争力の抑制が求められた。超円高はそのた めのコストであったが、それが日本にデフレをもたらし、長期経済停滞「失われた20年」をもたらしたのは、前回のレポート(投資ストラテジーの焦点 287号)で詳述したとおりである。しかし、今や日本は異質ではなくなった。

「中国異質論」の台頭

代わって「中国異質論」が台頭し始めた。中国は1980年代末の日本以上に、近い将来近隣破壊的強さを持つことを恐れられている。現在、中国のGDP(2009年、4.8兆ドル)はほぼ日本と同等、米国の3分の1であるが、このま ま行けば10年以内に米国を凌駕する可能性が高い。名目成長率を米国5%、中国15%とすれば5年後に米国1.27倍、 中国2倍、仮に人民元が5割切上げられるとすれば、ほぼ5年余りで名目GDP規模は米国に肉薄することになる。 外貨準備は更に増大し、中国のバインクパワーが他を圧することは間違いない。中国のそうしたプレゼンスは現在の中国の市場主義、民主主義、法治主義、財産権、知的所有権の状況からすると、世界のかく乱要因になりかねない。

しかも中国の強さは、かつての日本以上に技術・資本・市場などを海外に依存した成長構造に起因しており、それはフリーランチの側面が大きい。中国を抑制し自己変革の圧力をかけ続けるためには、その隣国の日本のプレゼンスの高まりがバランス上求められることである。それはペナルティ円高が再現する可能性を一段と低くするものである。

2010 年代、デフレ終焉後の日本繁栄

このようにして円高が終焉すると、バラッサ・サムエルソンの仮説に基づく好循環が始まる。つまり、ようやく日本でも高い生産性上昇率に基づいた賃金上昇が始まる。それは直ちに国内の非貿易財産業の賃金水準にも波及し、 サービス価格インフレを引き起こし、名目経済を拡大させる。増加した賃金は消費増加に割り当てられ、経済成長 率を高めるという経路である。それは「失われた20年」に円高デフレをもたらしたものと全く同じ原理が、逆方向に働くということである。このような環境では、生産性上昇率格差インフレが再現する。つまり生産性が高まらない内需系のサービス産業であっても、インフレにより賃金と利益の上昇が可能になるということである。そうした好循環を早期に実現するためにも、円高デフレの悪循環を回避するリフレ政策が決定的に重要となるだろう。