日本株が反発に転ずる理由①

~ いずれ日本人投資家のリスク回避が是正される ~

【ストラテジーブレティン(118号)】

アベノミクス前に逆戻り、日本株式の一人負け

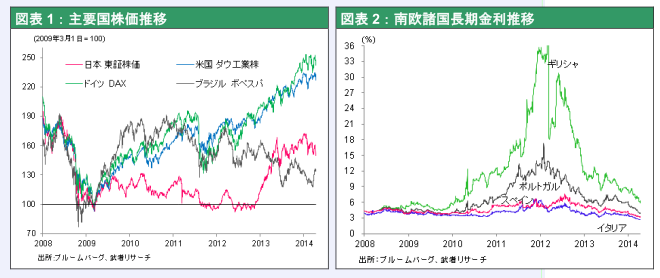

アベノミクスによりようやく上昇軌道に乗ったと思われていた日本株式は、またまた2012年11月以前のひとり負け状態に戻っている。2014年4月11日現在の年初来騰落率は、日本株 式が-14%と世界最低、危機が懸念された新興国でトルコ10%、南ア7%、ブラジル3%、 中国ですら-2%であるのに、である。最も企業収益の増益率が高く、中央銀行のベースマネー供給が世界最大の前年比50%増という日本の株価が世界最悪という事態が、なぜ起きたのか、どうなっていくのかを、今ストラテジーブレティン118号と次ストラテジーブレティン119号によって考えてみる。当社はこの一人負けは、①ファンダメンタルズ、つまりデフレ脱却の現実が明らかになる、②日銀の更なる緩和QQE2の発動、のいずれかによって転換すると考える。現在の日経平均14,000円割れ(予想PER14倍、PBR1.3倍)は好株式投資タイミングとなるのではないか。

それにしても、日本株式の突出した下落が、「トンネルの中のカナリア」(危機の予兆)の可能性はないだろうか。先週末米国のハイテク、バイオセクターの急落によりナスダックが急落、世界株安不安が浮上している。米国株長期上昇トレンドの終焉を予想する向きもある。 しかし、①米国経済見通しに全く不安はないこと、②FRB のテーパリング(QE の縮小)と 先行き利上げ織り込みの影響も、米国長期金利が2.7%へと低下していることからほとんど認められないこと、③一昨年まで極端に売り込まれた南欧諸国国債や年初の新興国不安の震源国ブラジルやトルコの為替や株式が堅調であること、④経済危機が最も警戒されている中国は、香港ハンセン指数、上海指数など底堅いこと、などからそれは過剰な心配であろう。

日本株一人負けの二つの要因

何故日本株式が再度一人負け現象に囚われてしまったのであろうか。二つの理由が考えられ る。第一は需給要因、昨年の日本株上昇はもっぱら外国人に主導され、短期筋も多かったために、換金売りが止まらないということである。昨年一年間の日本株ネット売買は、外国人13兆円、個人・信用1兆円、投信0.5兆円、事業会社0.6兆円、金融機関-7兆円、個人・ 現物-8兆円、と外国人の一手買いであり、主力の日本人投資家は完全に不在であった。そのつけが顕在化している。 第二はファンダメンタルズ要因、アベノミクス成功、デフレ脱却に市場は疑心暗鬼であることである。特に日本の投資家はアベノミクスが成功するとは考えていないので、株式保有を全く増やしてこなかった。4月からの消費税増税と言うファンダメンタルズの不透明感が強まる局面での、黒田日銀総裁の「当面追加緩和QQE2を考えていな い」と言う強気発言がファンダメンタルズの不安感を高め、短期筋の日本株売りの口実になったと言える。 (このファンダメンタルズ、デフレ脱却は可能かについては次ストラテジーブレティン119号で分析する)

日本人の不参加=金融資本市場の機能不全変わらず

日本株式の上昇に日本人がほとんど寄与してこなかったということは、日本人のリスク回避姿勢が全く変わっていなかったことを示している。確かに家計、年金・保険などの株式保有割合は高まったがそれは株価上昇による受動的なものに過ぎなかったのである。このことは日銀の 2%のインフレ目標達成の為に必要な、機能不全に陥った日本の金融資産市場の正常化が、ほとんど果たされていないことを示唆する。

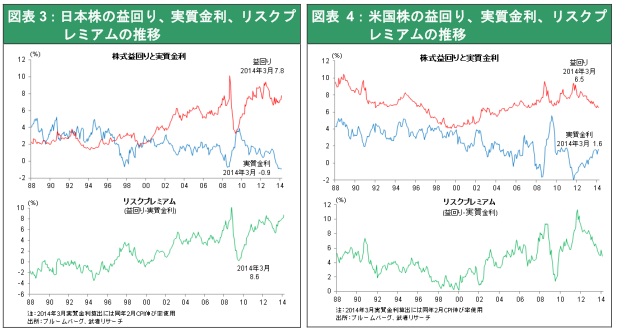

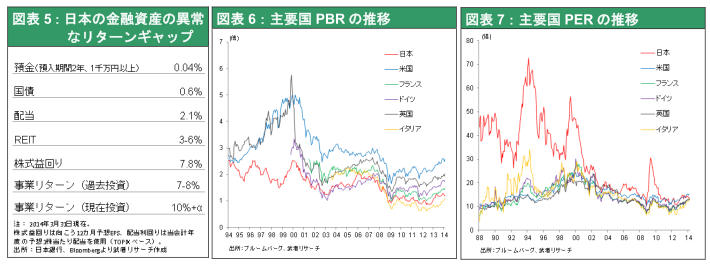

無リスク資産に大半の国民資産が滞留していて、リスクキャピタルがほとんど提供されていないという、日本の金融資産市場を大きく転換することが必要である。しかし、アニマルスピリットの物差しであるリスクプレミアムをみると、それは全く実現していない。図表3、4に見るように日本の株式リスクプレミアムは(米国と異なり)、未だリーマンショック直後の過去最高の水準からほとんど低下していないのである。世界の株式市場のバリュエーシ ョンを見ると、日本の株が世界の主要先進国の中で、一番割安な状態にある。例えば PBR(株価純資産倍率)に於いて、日本は今1.2倍であるが、これは米の2.5倍の半分であり、主要国の中ではイタリアと共に最低水準である。

日本の異常な資産間のリーターンギヤップは特筆に値する。預金金利は0.04%、国債利回りは 0.6%、株式の配当利回りが2.1%、REIT が3~6%、そして株式の益回りが 7.8%であるというように、著しく大きなリターンギャッ プが存在し、それがまったく縮まっていない。株価は昨年1年間で、ほぼ6割値上がりしたが、企業利益もほぼ6割の増益になったために、株式のバリュエーションにおける相対的な割安さが、全く是正されず、リスクプレミア ムは低下しなかった。

つまり、人々は依然としてほとんどの資産を現金や預金、あるいは国債という安全資産に滞留させていると言える。 安全資産と言えば聞こえはいいが、この中身は、将来キャッシュフローをまったく生まない金融資産である。将来 キャッシュフローを生まない金融資産に国民のお金の大半が眠ってきたことが、長期にわたるデフレの結果でありまた原因となって、日本経済をゾンビ化させてきたと言っていいだろう。

金融資産市場正常化なくしてデフレ脱却なし

現状は金融市場の正常化が起こる前に、(外国人の参入によって)大幅な株高と円安が実現し、輸入物価上昇、資産 価格上昇するという好循環が起こり、物価がプラスになっていると言える。しかし、金融資産市場の正常化・機能 回復が起こらなければ、今起きている物価上昇や景気拡大が息切れをしてしまう懸念は排除できない。つまり、黒田日銀体制が本当にやらなければいけないことは、2%の物価上昇を実現するためにも、金融市場をリスクキャピタルの提供の場として完全に復活させるということなのである。

今年に入ってからの日本株の特異な低迷があと数か月~半年続くとなると、これは景気にネガティブフィードバッ クを与える可能性がある。そもそも日銀の量的金融緩和というのは、ひとえに期待に働きかける政策であり、それ は資産価格と為替に働きかける以外のチャンネルはない。従って、株価息切れと円安とん挫が続けば、変化は止ま ってしまう。そうなると、その先に起こる経済の次の好循環も期待できなくなり、いったんは上昇した物価上昇が 息切れをする可能性が高まる。

このように考えると、万一、消費税増税後ファンダメンタルズ面でデフレ脱却不安が高まり株価と為替市場の逆流現象が払しょくされない場合には、第二弾の金融緩和必須ということになる。デフレ脱却を至上命令とする黒田日銀には長期国債の買い増し、ETFの買い入れ増額、準備預金付利の撤廃など多くの手立てが残されている。それはデフレ期待の払しょくと、日本投資家のポートフォリオリバランスを推し進める衝撃力(サプライズ)を持つものとなるだろう。そうした追加緩和を来年の12月には第二弾の消費税増税を控えて、財務省当局も全力で支援するに違いない、と考える。