市場の懸念は米中の需要不足

~ SEC による Big 4 中国会計監査業務禁止の帰趨には要注意~

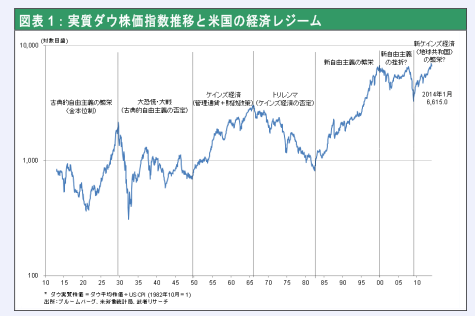

アルゼンチンのペソ急落をきっかけに新興国不安が台頭し、先進国にも波及、世界的な株価 急落が起きている。この下落の原因が、巷間で言われている米国 QE(量的金融緩和)の縮 小による新興国への投資の巻き戻しだけのことであれば、新興国の市場規模や経済規模から して、深刻なものとは考えられない。しかし、それにしては下落は執拗であり、日本株式の下落率などは、ベアマーケット入りの目処とされる 10%を超えてきた。現時点では即断でき ないが、市場が懸念している真のリスクを想定しておく必要があろう。 それは、端的に言えば、2大経済大国、米国と中国の需要屈折の可能性であろう。長期金利 の急低下はその証左と言えるかもしれない。IMF(国際通貨基金)が2014年の世界経済見通 しを上方修正した直後であるだけに、一般的には米中の需要懸念はしばらく先のことと考え られていたが、市場は待ちきれなくなった可能性がある。あるいは、より確かな政策の配慮 を求め始めた可能性がある。実質ダウ指数は新たな繁栄のレジーム入りの可能性を示唆する が、それが実現するためには人々の生活スタイルを高度化させ、持続性のある需要創造をす る仕組みが必要である。それには時間と工夫が必要である。新たな政策のチャレンジが求め られているのかもしれない。

(1) 実質ダウ株価指数史上最高値更新とサマーズ氏とシラー氏の警告

QE だけで雇用回復、持続成長が可能か

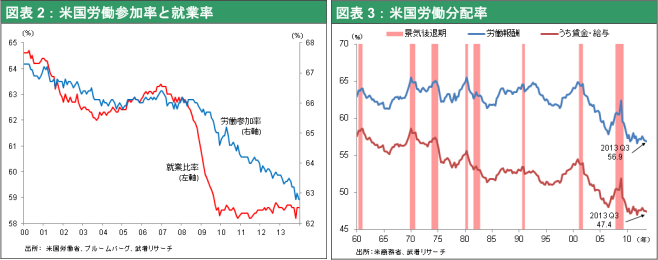

真のリスクは依然米国の雇用にあろう。確かに景気回復に弾みがつきつつあるが、雇用増加 は緩慢、失業率の改善は主として労働参加率の低下によってもたらされている。問題の根源 はもはや明確である。グローバリゼーションとインターネット主体の産業革命の進展により、 労働と資本の生産性が高まり、企業は空前の利益を上げているのに、人余り、金余りが止ま らないのだ。失業が放置されれば大恐慌になる。唯一の対応は新規需要の創造により、余剰 資本と余剰労働を活用し新たな価値創造と成長につなげることである。それを金融政策 QE だけで実現できるのか。

確かに QE はリーマン・ショック後の危機を見事に回避し、成長軌道を復元したけれども、その推進力は不十分で ある。問題は空前の規模に膨れ上がる余剰資本が潜在需要の喚起に結び付きにくい点にある。企業は設備コストの 低下などにより償却を使いあぐねている。また海外に積み上げられた企業余剰は母国の需要には結びつきにくい。 各国では活況の株式により富裕層は潤うが、底辺の需要は今一つである。

サマーズ氏の問題提起

サマーズ氏は需要創造には、創造的財政政策、税制改革、投資を促進する制度改革が必要だと主張する。これ以上の金融緩和は、更なる資産価格の上昇をもたらすが、その需要を生み出す効果はどんどん減衰し、バブルを作る可 能性が高まる。しかしだからと言って、完全雇用が実現できないのに、資産価格を抑えるための金融(引き締め) 政策や貸出基準の厳格化をすることは、有害である。サマーズ氏は、第二次世界大戦後長期停滞論がコンセンサスであったが、そうはならなかったことに見られるように、長期停滞は宿命ではなく適切な対策で回避可能なのだと 主張している。

シラー氏の警告

シラー氏はこのままなら株はバブル化すると警告する。金融政策だけでは、創造される需要は 2000 年代の住宅バブルのように、一過性のものになってしまう可能性はある。シラー氏は CAPE(cyclically adjusted price/earnings multiple:景気変動を平準化した株価収益倍率)で計算すると、現在は25 倍まで上昇しており、それは2007年の リーマン・ショック前の株価ピーク時、また 1996年当時のグリーンスパンFRB議長が irrational exuberance(根拠なき熱狂)と指摘した時と同じ水準である、とする。シラー説に依拠して、1月6日付FT(ファイナンシャル・ タイムズ)紙は、大恐慌以来の株価ピーク時の平均値は21倍であるので、これ以上の株高は不健康である、という社説を掲載した。IT バブルのピーク時にはCAPEは44倍まで上昇したという前例から、QEの縮小が開始されたと はいえ、超金融緩和の下での潤沢で安価な資金が蔓延しており、更なる株高の可能性は高い。しかし当局はそのリスクに備え準備するべきだ、と主張している。

米国ではイエレンFRB議長の就任を前にQEの緩和縮小に進み始めた。市場ではその手綱さばきを見極めつつ、財政や税制、制度改革などを総動員した有効な政策の枠組みを求め始めているのではないだろうか。

実質ダウ指数が示唆するもの

図表 1 はダウ実質株価の長期推移であるが、昨年末ダウ工業株指数は実質値においても史上最高値を更新した。こ の新高値更新を新たな繁栄のレジームとは考えられないだろうか。と言うのも、この実質株価を鳥瞰すると、それ は以下のごとく米国経済レジームの盛衰とともに変動してきたからである。

① 1929 年までの上昇 ⇒ 古典的自由主義経済(金本位制)の繁栄

② 1900~1940 年代の恐慌・大戦下の下落 ⇒ 古典的自由主義経済の挫折

③ 1940 年代末~1960 年代末 ⇒ ケインズ体制(管理通貨・財政政策)の繁栄

④ 1980 年代~1999 年まで ⇒ 新自由主義経済(ペーパードル本位制レーガン・サッチャー主義)の繁栄

⑤ 2000~2013 年まで ⇒ 新自由主義の挫折(IT バブル、住宅バブルの崩壊)

さて、新自由主義のあとの困難から脱却する新レジームとは何か。結論を先走りすれば、それは新ケインズ主義に よる繁栄になると、考えられないだろうか。市場の期待に働きかける量的金融緩和がその一つ、更には国境をまたいだ創造的財政政策などのマクロ政策の総動員が求められる。サマーズ氏の指摘はまさしくそれではないか。

(2)データ不信顕在化、危機深化に向かう中国

俎上に上った中国企業会計

そうした中、米証券取引委員会(SEC)の審判官が、中国企業の会計監査をしているビッグ 4 と呼ばれる国際会計 監査法人の中国現地法人に対し、半年間の業務停止を命じた。これは、中国の監査法人が、米国に上場している中 国企業の照会データを、米SEC に対して提出することを拒否したからである。中国の会計そのものの信ぴょう性や 企業統治のあり方等が、米国当局によって疑われ、問題とされている。中国の企業会計をつぶさに検証すれば、場 合によっては会計上の様々な欺瞞や株主利益を阻害する不正などが露呈される可能性もある。FT 紙によると、米国 で上場している中国企業のPERは18倍と言われているが、これはかなり高い倍率である。海外における中国上場 企業の市場時価総額は、8,700億ドル(約90兆円)で、そのうち4,640億ドル(約50兆円)が米国で上場されていると言われている。が、中国の会計の信頼性や企業財務に対する信頼性の欠如が問題となったことにより、資金 調達や時価総額に大きな支障が出てくる可能性もある。中国企業がSECの認める代替の監査法人を探せなければ、 米国市場上場の停止に追い込まれるかもしれない。それは大きな金融ショックをもたらす可能性がある。

中国国内の統計そのものにも疑念が持たれている。2013年のGDPが7.7%成長したと報告されているものの、果たしてそれにどれほどの内実があるものなのか、統計データに関する疑念もある。例えば、各省のGDPを合計すると、報告されている 7.7%よりもはるかに大きくなってしまうからだ。中国のデータ統計の根拠は薄弱であると考えられ、今のところ中国の経済統計を信頼して投資をしても、過去に遡って否定される可能性もありえる。

不良債権は氷山の一角

先月中国工商銀行が販売した500億円規模の忠誠信託会社発行の理財商品「誠至金開1号」が債務不履行の危機に陥ったが、政府の介入によって回避され、金融市場はいったん安定化した。しかし、投資先の企業は破綻しており債務不履行の原因は解消していない。政府の介入によってお金を出した人に資金が返ったとしても、問題の本質・ 根源は消えていないのだ。これは総額120兆円に上ると言われる理財商品にとって、氷山の一角である可能性があ る。

不動産投資のみに頼った成長の危険

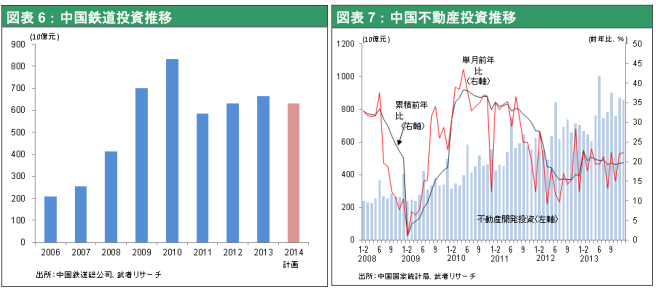

中国でこれまでの成長をひっぱってきたのは、①設備投資、②公共投資、③不動産投資という3つの大型の投資分野である。このうち①の設備投資に関しては、様々な企業は膨大な余剰能力を抱え、これ以上投資を増やすことは極めて困難な状況である。また、鉄道投資などの②公共投資については、2010年をピークに減少傾向にある。 ③の不動産投資のみが、いまだに20%ペースの高い伸びを続けているが、大きな不良債権化のリスクを抱えている。 またこれまでの主たる成長資金であった膨大な外貨流入が止まり、金融市場も不安定化している。

このように中国経済は様々な問題を繕い隠せなくなり、潜在的危機が進行しているという可能性が高い。ただちに 危機が表面化するわけではないとしても、注意が必要である。ただし、これから先起こりうる中国の危機は、リー マン・ショックのようなパニック的な金融危機が、世界全体へと伝播するという可能性はほとんどない。なぜなら、 中国の金融市場は極めて閉鎖されており、中国国内バブルの破裂が海外の連鎖的な不良債権の増大につながり、危 機が伝播するということは考えにくいからである。ただし、中国経済が大きく悪化した場合、中国の需要に依存し ている資源国や中国関連企業は大きな影響を受けるだろう。