トランプ・トレード一巡後の日本株相場膠着の理由

トランプ・トレードも一巡した感がある。当然だろう。先週のレポートで指摘した通り、初動の反応は条件反射みたいなもので、トランプの政策に沿ったシナリオに賭けるなら、その政策の実効性を見極める必要があるからだ。

目下のところ日本株相場は膠着状態にある。下値では押し目買いも見られるが上値が重い。ドル円相場が156円台の円安水準に振れても上値が重い。これは主に、以下の理由によると考えられる。

1)日米の大きな選挙、FOMC(米連邦公開市場委員会)などのビッグイベントを通過した材料出尽くし感

2)トランプ政策の負の影響(関税など)への懸念

3)日銀の12月利上げに対する警戒感

4)日本企業の4-9月期決算での業績頭打ち感

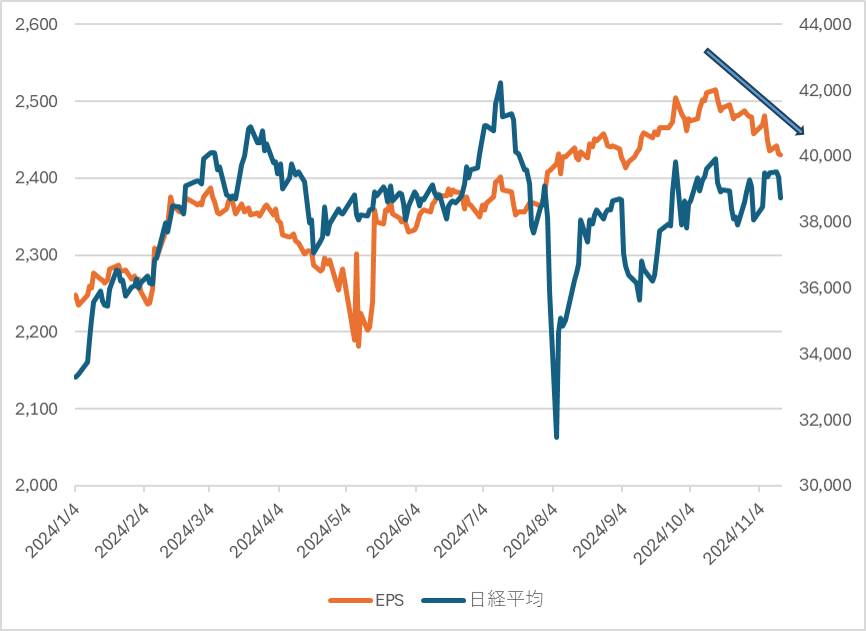

ここでは4)について取り上げる。グラフ1は日経平均と日経平均構成銘柄の今期予想EPS(1株当たり利益)の推移を示したものだ(予想EPSは日本経済新聞社予想)。EPSは10月15日の2500円超をピークに右肩下がりとなっている。

日経平均4万円回復はありえるが、その先はその他の条件次第

これだけ業績が明確に頭打ち~下方屈折しているのに、株価が保ち合っているのは、しっかりしていると見るべきか。

その理由は、

1)バリュエーションに割高感がないこと

2)業績の下方修正は一部の企業による影響が大きいこと

が挙げられる。

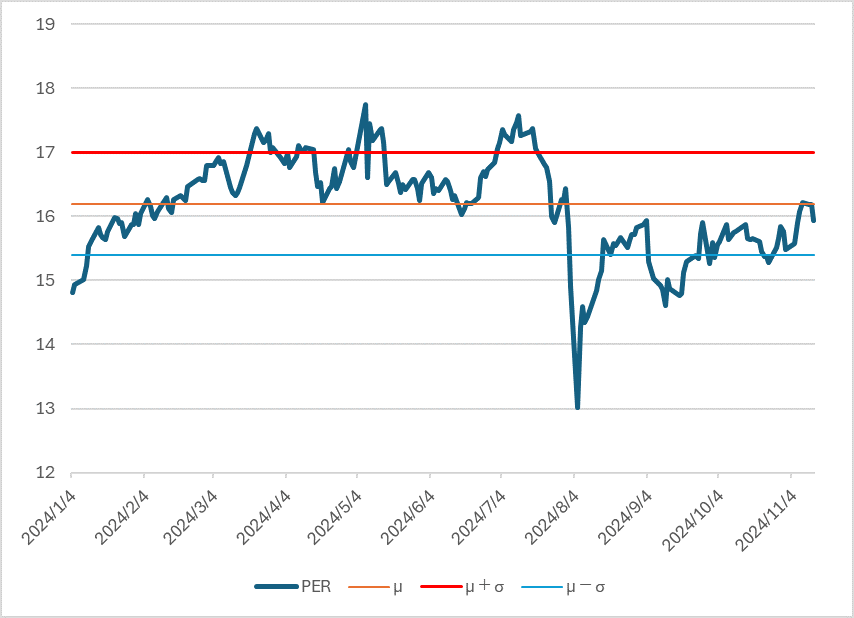

グラフ2は日経平均の予想PER(株価収益率)を示したものだ。

年初来の平均(μ)は16.2倍、標準偏差は0.8倍なので、平均+標準偏差(μ+σ)は17倍、平均-標準偏差(μ-σ)は15.4倍である。2024年前半、8月に「令和のブラックマンデー」が起きるまでは平均とその1標準偏差上あたりでのバリュエーションで推移していたが、8月の暴落以降は平均とその1標準偏差下あたりのレンジで、対照的なバリュエーション水準になっている。市場に過熱感はなく、下値では押し目買いが入りやすい。

問題は業績の下方修正で市場のセンチメントが沈み、平均を上回るバリュエーション・レンジに移行できないことだ。しかし、業績の下方修正は一部の企業に引っ張られている。

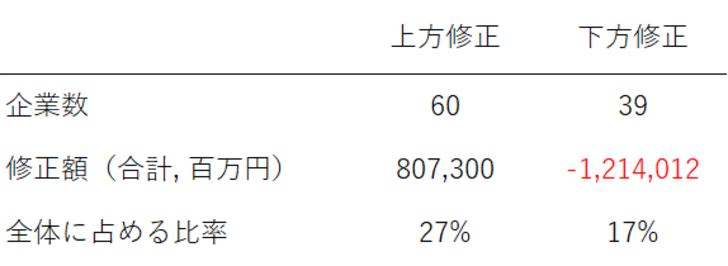

日経平均構成銘柄を対象に、EPSがピークを付けた決算発表前の10月15日と昨日(11月13日)までを比較した業績修正は以下の通りである。

上方修正した企業は、下方修正した企業より社数では5割も多い。しかし、下方修正の額が大きいため日経平均全体ではEPSは下方修正となり、グラフ1のような下向きのトレンドになっている。

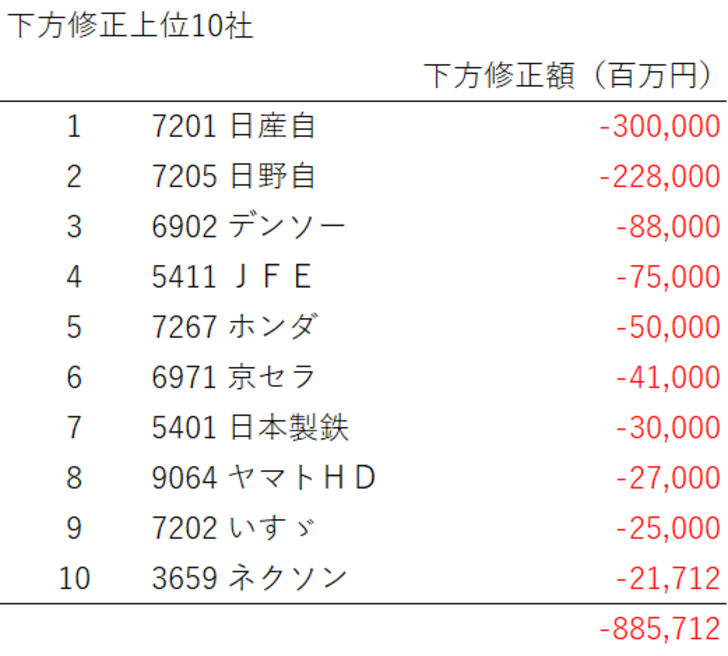

下方修正の合計額は1兆2000億円強だが、このうち上位3社で半分の6000億円を占める。その上位3社はすべて自動車である。

下方修正上位10社で、上方修正した60社の上方修正額合計を相殺してあまりある。これらを見ると、自動車・鉄鋼という景気敏感セクターでほぼ占められている。なかでも自動車の悪化が目立つ。

11月8日に出そろった乗用車7社の4-9月期決算は、スズキ(7269)とSUBARU(7270)以外の5社は純利益ベースで前年同期対比、減益であった。自動車全般に逆風が吹いているが、これは世界的な傾向である。日本で言えば、日産(7201)の低迷が群を抜いており、かなり特殊ケースに引っ張られている。

これらのことを勘案すれば、業績が伸び悩んでいるのは事実だが、上場企業全体ではそれほど悪化しているわけではない。

この業績でもバリュエーションの切りあがりでじゅうぶん日経平均4万円回復はあるが、その先は、その他の条件次第ということになるだろう。