統合ポートフォリオ ロング・ショート戦略は好成績

6月27日に提示したモデル・ポートフォリオ『2024年下期の投資戦略』の7月分のパフォーマンスをレビューする。

一点、お詫びと訂正だが、前回は重複を許すものとした。例えばダブルカウントされている銘柄の組み入れ比率はロング・ポートフォリオの中では2%とするとしたが、パフォーマンス計測に用いるQuick AstraManagerのシステムでは重複ははじかれてしまうので、これは訂正させていただきます。4つの戦略をまたいで採用される銘柄に重複があってもロング/ショートのポートフォリオに統合する際には、それぞれのポートフォリオで1銘柄のみ採用とし、重複を修正した銘柄数で等金額ポートフォリオを組むものとする。例えば、今回、7月のロング・ポートフォリオは重複する銘柄を省くと85銘柄となったが、期初1銘柄当たりのウエイトは100/85=1.18とした。

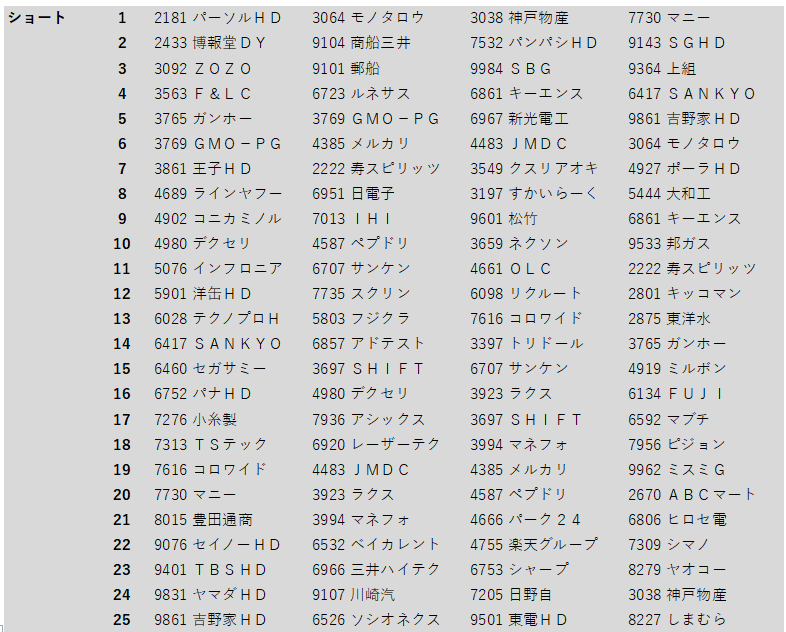

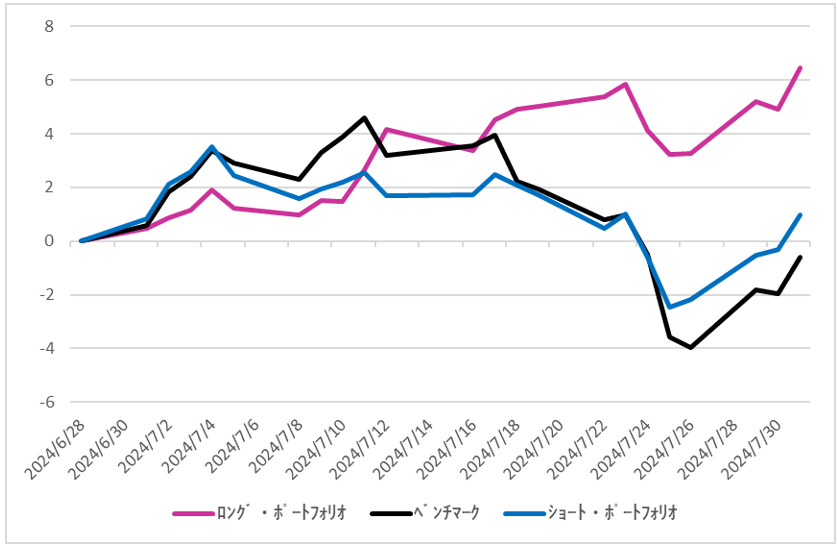

まず統合したポートフォリオ全体のパフォーマンスを見る。グラフ1に累積リターンの推移を示した。7月後半の相場下落局面においてベンチマーク及びショート・ポートフォリオのパフォーマンスが急激に悪化したのに対して、ロング・ポートフォリオは相対的に下値抵抗力を示し、大きくアウトパフォームする結果となった。

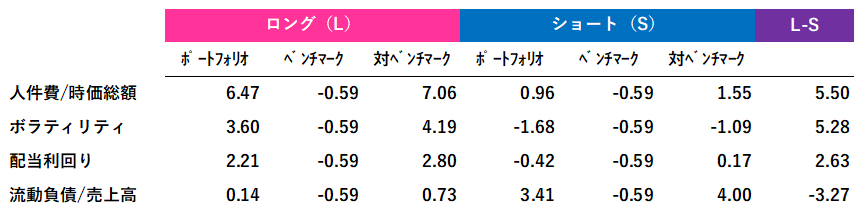

統合ポートフォリオのパフォーマンスの詳細を表1に示した。

ロング・ポートフォリオは当月に3%弱のリターンをあげ、ベンチマークを3.5%上回った。 またグラフからも見て取れるように、リターンの変動が小さい。すなわちリスクが低いということである。したがってリスクVSリターンの観点からも非常に良好なパフォーマンスであった。

一方、ショート・ポートフォリオは、ほぼ同等とは言え、ベンチマークを若干上回るリターンとなった。これはショート単体の戦略としては「負け」である。

ロング・ポートフォリオが大きなアルファを得たため、ロング・ショート戦略(表1L – S)としては2.34%のリターンが得られた。7月の株式市場を振り返ると日経平均株価は終値ベースの月間の値幅(高値と安値の差)が4556円と約4年ぶりの大きさとなるなど大荒れの相場で、月間では481円(1.2%)安となった。そうした中、マーケットニュートラルで2.34%のリターン獲得は好成績といえる。

戦略別パフォーマンス検証

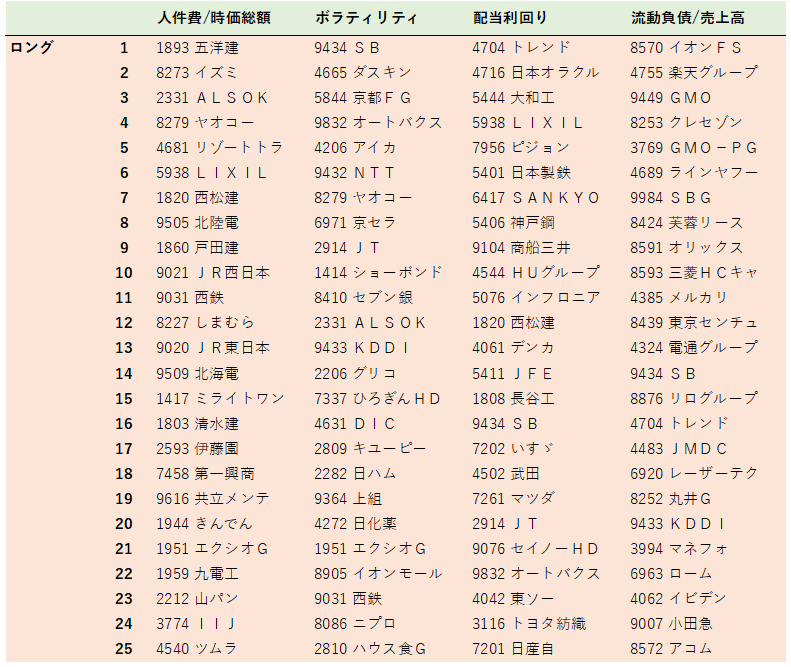

次に戦略ごとのパフォーマンスを見る。表2に4つの戦略それぞれのロング/ショート・ポートフォリオVSベンチマーク累積リターンを示した。

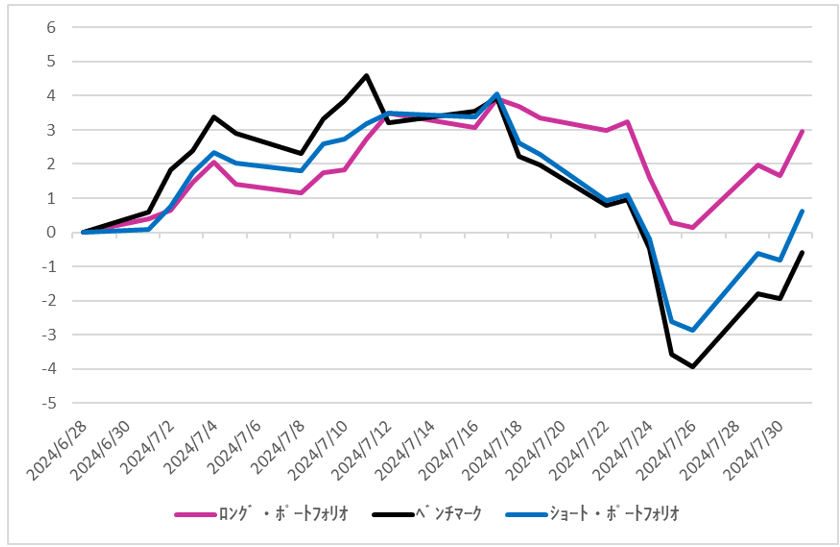

まず目を惹くのが人件費/時価総額ファクターの強烈なアウトパフォーマンスである。

この戦略のロング・ポートフォリオは、わずか25銘柄の組み入れながら、グラフからわかる通り非常に安定したパフォーマンスを示し、ほとんど相場の変動に影響されることなく右肩上がりにリターンを積み上げていったことがわかる。結果として、この7月の荒れ相場の中で約6.5%のリターンを達成し、ベンチマークとショート・ポートフォリオの両者を大幅にアウトパフォームした。

しかし、戦略として優れているのは低ボラティリティに賭ける戦略である。ボラティリティの最も低い銘柄で構成するロング・

こちらもグラフ3からわかる通り、ロング・ポートフォリオはほとんどマーケット変動の影響を受けずに安定している。荒れ相場となっただけに低リスク戦略の優位性が一層際立った格好となった。

配当利回り戦略も順当にリターンを挙げた。

最後の流動負債だが、ロング・ポートフォリオのベンチマーク対比リターンはかろうじてプラスとなり、これで採用した4つの戦略すべてにおいてロングはベンチマークをアウトパフォームする「全勝」となった。しかし、流動負債戦略はショートが機能せず、ロング・ショート戦略(表1L – S)はマイナスのリターンとなった。戦略としては「負け」であった。これは後半のボラティリティが高まる中、投資家の安全志向が強まった結果、負債の多さが忌避されたものと推察している。

7月末時点リバランス 銘柄リストを公開

四半期ごとにリバランスする予定であったが、リバランス・タイミングも検証したいので、今回、月次リバランスのポートフォリオを追加する。次回以降はこちらも併せてレビューしていく。