FOMC~今後の利上げペースと為替相場への影響は?

- FF金利誘導水準は0.25%引き上げの1.5-1.75%でした。景気、インフレ見通しが上方修正されました。

- 19、20年の利上げペースは若干の加速方向で、好調な米国経済の現状を反映する形となりました。

- 日米金利差拡大はドル高要因、引き締め強化観測はドル安要因で、ドル・円相場はもみ合いそうです。

着実に進められる正常化

20-21日、FOMC(米連邦公開市場委員会)が開かれ、FF金利の誘導水準は0.25%引き上げられ、1.5-1.75%とされました。良好な雇用環境に対して、インフレ率は依然として目標(+2%)を下回る中、金融政策の緩やかな正常化が着実に進められています。

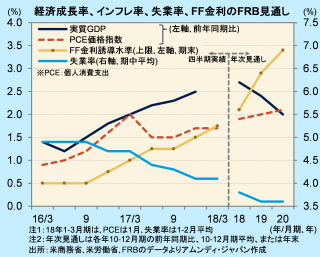

3、6、9、12月のFOMCで発表される、メンバーの経済見通しでは、18年の実質GDP成長率は12月時点の+2.5%から+2.7%、失業率は同3.9%から3.8%へと修正されました。いずれも、景気をより強く見ています。19年も同様でした。一方、PCE価格指数は+1.9%と据え置きでした。19年も同様でしたが、20年は+2.0%から+2.1%へ上方修正されました。

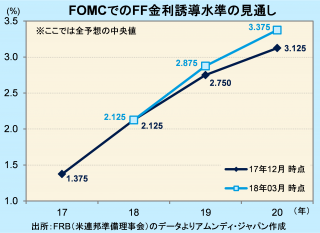

以上を踏まえたFF金利誘導水準の見通しは、18年末は12月時点と同じ2.125%でした。これは2.0-2.25%の誘導水準までの引き上げを意味し、17年末時点の1.25-1.5%からは、0.25%引き上げが年3回実施されることを示唆しています。

これに対し、19年は2.75%から2.875%へ上方修正されました。これは、12月時点では2.5-2.75%ないしは2.75-3.0%への引き上げで、年2-3回の利上げが想定されていたのに対し、今回は年3回の利上げを想定しており、利上げペースは若干速まる方向です。また、20年は年1-2回から年2回へと、こちらも利上げペース加速が想定されています。

方向感が見いだしにくい局面

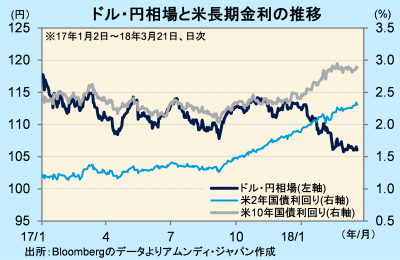

ドル・円相場は、年初からドル安・円高が進行し、17年末の1ドル112円台から、足元は106円台となっています。好調な景気を背景に、金融引き締めが強化されるとの観測が強まり、米国景気の先行きに対する懸念が台頭しました。これで、堅調だった米国株が一時急落、世界にも波及したことで、リスク回避のための円買いが加速しました。

米国で利上げが進み、日米金利差が拡大することがドル高・円安を促すという見方は、17年までは通用していました。しかし、ここにきて、景気にマイナスの影響を与えるほど、性急に利上げされた場合は、逆にドルを押し下げるという見方も台頭してきました。金融政策と為替相場との関係が複雑になってきた分、市場はよりリスクに敏感となるため、ドル・円相場は方向感を見いだしにくくなったと思われます。

世界的な資本市場の混乱がある程度収まってきたため、過度にドル安・円高が進行する可能性は低くなったと思われます。ただし、ドル高要因とドル安要因に挟まれ、ドル・円相場は神経質にもみ合う展開が想定されます。アムンディでは、当面、足元の水準近辺で推移すると見込んでいます。

アムンディ・マーケットレポートはこちら

アムンディ・ジャパン株式会社

金融商品取引業者 関東財務局長(金商)第350号

加入協会:一般社団法人 投資信託協会/一般社団法人 日本投資顧問業協会/日本証券業協会/一般社団法人 第二種金融商品取引業協会