《アムンディ・日本経済レポート》 縮まらない企業部門と家計部門の繁閑の差

- 足元 景気は極めて堅調ですが、先行指数は17年夏から秋にかけての中だるみを示唆しています。

- 主因は増益ながら企業が賃上げに慎重で、個人消費が恒常的に停滞していることです。

- 逆に企業は労働分配よりも、設備投資や投融資行動を積極化しています。

非の打ちどころのない足元の堅調さと、忍び寄る景気減速の影

最近の景気指標を振り返ると、14年の消費増税以前の水準を回復した好調な生産と、43年ぶりの高水準に達した有効求人倍率が示す労働市場の引き締まりで、3年ぶりに需要が国内の潜在的な供給能力を上回る状態になっています。需給がひっ迫するなかでも物価は比較的安定を保ち、12年末からの今次景気拡大は戦後3番目の長さとなっています。

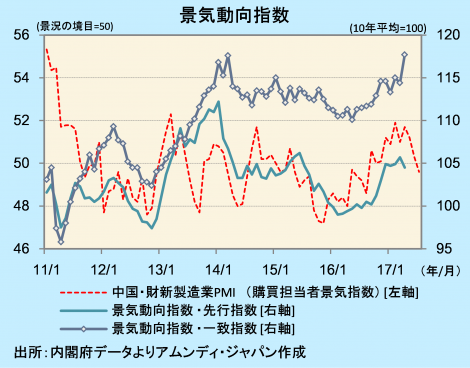

確かに右図の景気動向指数のうち、一致指数は生産、出荷、求人の強さを反映し、消費増税直前となった14年3月のピークを越えてきました。ところが、先行指数は違う姿を映し出しています。景気に3カ月~半年先行する指数は、昨年年初からいち早く反発したものの年末から足踏みを始め、今年3月にピークを付けて低下しています。その要因は、消費者の景気信頼感の回復がはかばかしくないため、需給ひっ迫と言われながらも在庫が積み上がり、在庫削減圧力で商品市況が頭打ちとなっていることが挙げられます。

さらに興味深いのは「先行指数の先行指数です。それは、中国の景況感です。上図で、中国の製造業PMIを2か月先行させると、日本の先行指数と周期が近似していることが確認できます。中国は、都市部の地価高騰と、海外への資金流出を抑制するため、金融を引き締め気味にしています。ところが資本流出規制で国内に滞留した余剰資金は不動産開発に向かい、一方でバブルが急速にしぼむリスクを回避すべく融資が絞られ、景況感が悪化しています。中国の製造業PMI低下は夏場にかけて先行指数が低下し、秋口にかけて一致指数も低下、すなわち日本の景気拡張ペースが鈍化していくことを示唆していると考えられます。

個人消費増加を阻む要因の根深さ

景気中だるみの要因として、個人消費の弱さが挙げられます。先行指数を構成する内閣府公表の消費者態度指数は消費増税前の水準を回復した後にもたついています。これは、雇用環境が目覚ましく改善する一方で、個々の勤労形態では必ずしも収入増につながっておらず、社会保障負担、養育費、医療費、保険料の増加で暮らし向きが改善しないといった状況に根差しているようです。

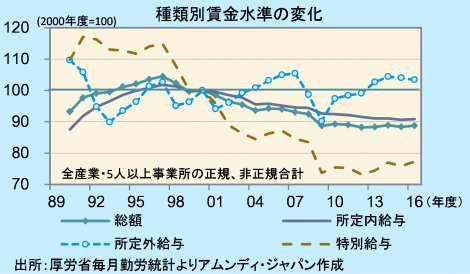

右上図を見ると、雇用者の賃金は97年度をピークにほぼ一貫して減少しています。ちなみに97年は、日本の労働力人口がピークを打った時期であり、世間でよく言われる、「労働力不足が賃金を押し上げる」といった考えは、それ自体は正しいとしても、内外景気や物価、生産性、期待成長率や期待インフレ率の動向などその他の要因によって打ち消されたと思われます。

さらに企業の報酬体系の軸足が年功序列から成果主義へ移ってきたことも賃金の抑制要因となっています。賃金を下押ししたのは、1)正規からパートへの切り替えによる基本給の抑制、2)賞与など特別給与の3割近い削減、によるものです。すなわち年功序列に基づく昇給が望みにくくなる一方で、経営環境悪化のなか業績連動の特別給与はむしろ削減されたという板挟み状況でした。

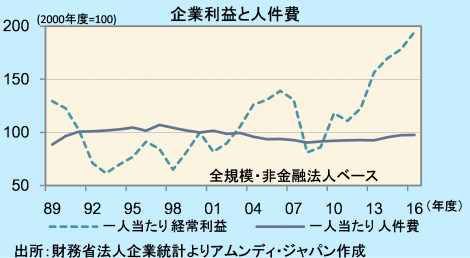

しかし下図に目を転じると、08-09年の世界金融危機を乗り切った企業はめざましい勢いで利益を回復させています。当然業績連動でボーナスが増えて総報酬も増加するはずですが、実際には過去十数年の落ち込みを辛うじて埋める程度にしか増えていません。完全に年功序列を捨てきれない企業は、生産性見合いで中高年齢層の特別給与を抑制する一方で、賞与が支払われることの少ない非正規社員の採用を拡大してきたのです。

現在政府が推進する「働き方改革」で、持続的な賃上げと同一労働・同一賃金といった待遇の改善が提案されています。非正規社員でも条件が同一ならば正社員同様に賞与支払いや有休取得が推奨されており、これまでの流れが少しずつ変わっていくと思われ、中期的には個人消費にはプラスに働きます。ただし、改革の中で残業規制も設けられており、時間外手当の減少や、企業側がロボットや自動操業などへの切り替えを進めれば、個人消費に必ずしもプラスに働くわけではなく、アムンディ・ジャパンとしても個人消費の先行きを注意深く見ていくつもりです。

景気中だるみで業績予想下方修正を警戒

ところで、企業利益の今年度の見通しにおいて、株式市場参加者と会社側で埋め切れない格差が生じています。株式市場では今期は1割強の経常増益が期待されているのに対して、会社計画は一桁台前半です。輸送機械業界に至っては、市場コンセンサスの15%内外の増益予想に対し、会社側は7%の減益を提示。過去こうした大幅なかい離が年度初めに生じると、過半のケースで市場コンセンサスが会社計画にすり寄る形で下方修正されています。今回、冒頭で述べた景気先行指数の弱さが一致指数に投影されてくることがきっかけとなりそうです。

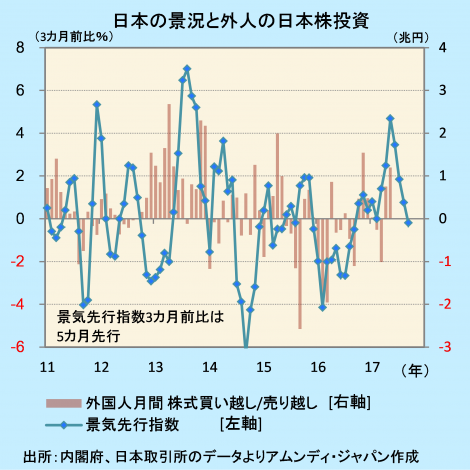

景況を見るに敏なのが外国人投資家です。右図を鳥瞰(ちょうかん)すると、先行指数の変化(ここでは3カ月前比)に呼応して日本株へのスタンスを決めているようです。指数に5カ月も遅れており、機動性に欠けるとの見方もあるでしょう。ただこの指数が公表されるのが2カ月遅れのため、実際のタイムラグは3カ月にとどまります。さらに先行指数ゆえに景気をある程度先読みした投資判断ができるのでしょう。

現在先行指数の3カ月前比が4カ月連続で悪化しており、景気が足踏み状態となる確度が高まっています。夏場以降に実体経済軟化が確認されれば、利益見通し下方修正などに留意しなければならないとみています。

現金を貯めこむ経営から、将来の企業価値向上に目を向け出した企業

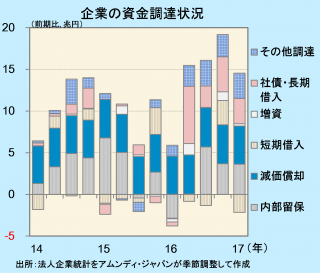

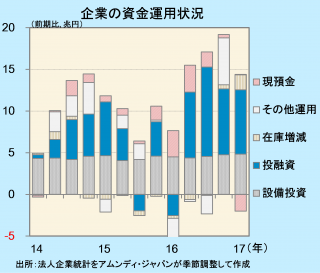

ただ、企業が「攻め」に転換したことは重要な変化として認識しておく必要があります。これまで企業は借り入れを圧縮し、在庫を削減し、設備投資は減価償却以下にとどめてきた結果、留保利益のかなりの部分が現預金として積み上げられてきました。

ところが昨年から借入、社債発行、増資など外部資金調達が加速してきました。これらの資金と取り崩した現預金を、設備投資や投融資に積極的に投入するようになりました。特に右上図の「投融資」には、内外の買収・合併、資本提携、業務提携先との共同開発への融資・出資が含まれ、自前の設備投資とともに将来の生産性、収益性ひいては企業価値向上に資するものと期待されます。このように中長期的視点から、底流の企業経営意識の向上は評価しておくべきと思われます。

アムンディ・マーケットレポートはこちら

アムンディ・ジャパン株式会社

金融商品取引業者 関東財務局長(金商)第350号

加入協会:一般社団法人 投資信託協会/一般社団法人 日本投資顧問業協会/日本証券業協会/一般社団法人 第二種金融商品取引業協会