FOMC、1年ぶりの利上げ~日本株、ドル・円相場への影響は?

- FF金利誘導水準を0.5-0.75%に引き上げ。FEDの経済見通しによると、17年の利上げは3回です。

- 政権交代を控えて政策効果が不透明ながら、景気に対する見方は9月時点から若干改善しています。

- 期待先行の面はあるものの、日米金利差拡大でドル高・円安、日本株は底上げが期待されます。

「トランプ効果」は意識しつつもひとまず様子見

12月13-14日のFOMC(米連邦公開市場委員会)で、政策金利のFF金利誘導水準が0.5-0.75%に引き上げられました。15年12月以来1年ぶりの利上げです。

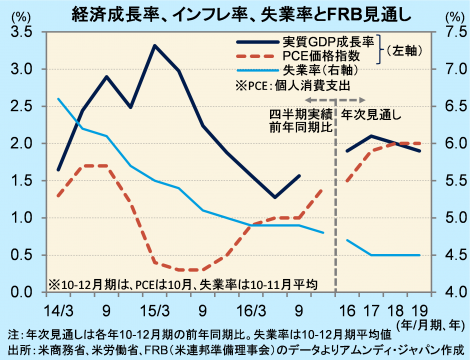

四半期毎に発表される、FRB(米連邦準備理事会)理事及び各連銀総裁(以下、FED)による経済見通しによると、16~19年にかけて失業率を0.1ポイント程度下方修正、実質GDP成長率を0.1ポイント程度上方修正し、景気見通しは9月から若干改善しました。一方、インフレ率は足元(16年)を0.2ポイント上方修正したほかは変わりませんでしたが、声明文では先行きについて見方が前向きになっていました。なお、トランプ米次期大統領が掲げる拡張的財政政策の効果については、現時点では不透明な部分が多く、本格的に見通しに織り込むことは避けたようです。

波乱リスクは小さい

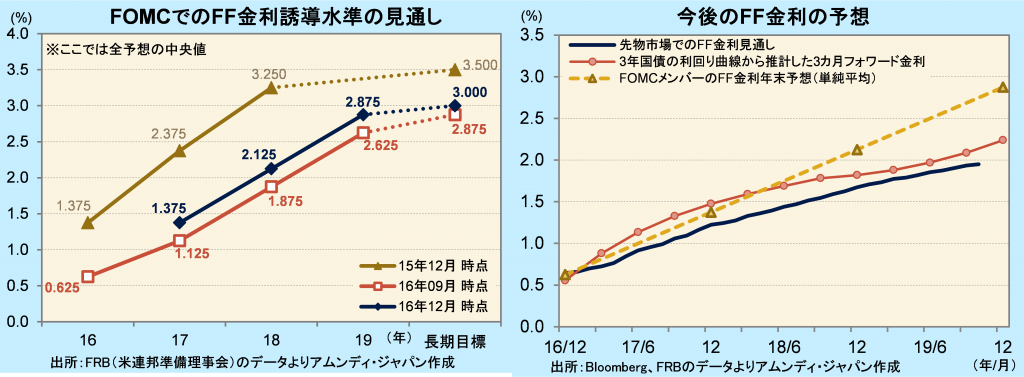

FEDによるFF金利誘導水準の予想は、17年末は1.375%と、年間3回の利上げ(0.25%刻み)が示されました。これに対する市場の見方は、FF金利先物の価格では1.17%、国債利回りから算出した潜在的な短期金利(3カ月)は1.48%で、FF金利に引き直すと1.25%程度と見られます。双方を勘案すると、年間2~3回の利上げが想定されており、FRBの予想と大きなかい離はありません。これは、市場の波乱リスクが小さいことを示唆しています。

円高リスク後退で日本株に安心感

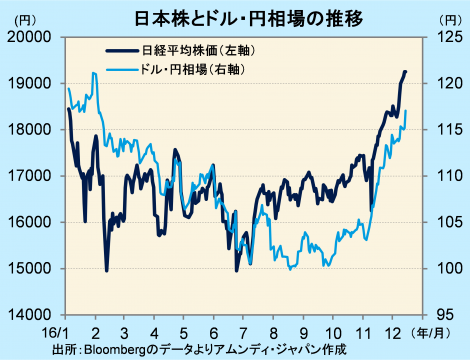

米大統領選挙後、日経平均株価は1万7000円台から1万9000円台へ上昇、ドル・円相場は1ドル105円台から117円台へドル高・円安が進行しています。いずれも1カ月程度で10%を超える大きな変動となっています。

今回のFOMCでの政策判断と今後の見通しによって、日米金利差が当面拡大方向にあることが確認され、円高リスクの後退が改めて意識されたと思われます。アムンディは、1ドル115円程度を当面の予想としています。期待先行でここまで推移してきた結果、さすがにドル高・円安の余地は狭まってきたものの、100円を目指すようなドル安・円高の可能性も低下したと見ています。また、このことは、日本企業の業績見通しが上方修正される可能性を高めたと見られ、日本株の底上げにつながっていくと期待されます。

アムンディ・マーケットレポートはこちら

アムンディ・ジャパン株式会社

金融商品取引業者 関東財務局長(金商)第350号

加入協会:一般社団法人 投資信託協会/一般社団法人 日本投資顧問業協会/日本証券業協会/一般社団法人 第二種金融商品取引業協会