サンゲツ(8130) 近藤社長に聞く今後の注目点

近藤 康正 社長 |

株式会社サンゲツ(8130) |

|

企業情報

| 市場 | 東証プライム市場・名証プレミア市場 |

| 業種 | 卸売業(商業) |

| 代表取締役社長執行役員 | 近藤 康正 |

| 所在地 | 愛知県名古屋市西区幅下1-4-1 |

| 決算月 | 3月 |

| HP | https://www.sangetsu.co.jp/ |

株式情報

|

株価 |

期末発行済株式数 |

時価総額 |

ROE(実) |

売買単位 |

|

|

2,834円 |

59,200,000株 |

167,772百万円 |

14.1% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

150.00円 |

5.3% |

187.34円 |

15.1倍 |

1,816.16円 |

1.6倍 |

*株価は12/4終値。発行済株式数、DPS、EPSは25年3月期第2四半期決算短信より。ROE、BPSは前期実績。

業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

当期純利益 |

EPS |

DPS |

| 2021年3月(実) |

145,316 |

6,701 |

7,042 |

4,780 |

78.97 |

58.00 |

| 2022年3月(実) |

149,481 |

7,959 |

8,203 |

276 |

4.66 |

70.00 |

| 2023年3月(実) |

176,022 |

20,280 |

20,690 |

14,005 |

238.71 |

105.00 |

| 2024年3月(実) |

189,859 |

19,103 |

19,695 |

14,291 |

243.44 |

140.00 |

| 2025年3月(予) |

196,000 |

16,000 |

16,500 |

11,000 |

187.34 |

150.00 |

*単位:百万円、円。予想は会社側予想。当期純利益は親会社株主に帰属する当期純利益(以下、同様)。

*2022年3月期の期首より「収益認識に関する会計基準」(企業会計基準第29号)等を適用。

株式会社サンゲツの2025年3月期第2四半期(中間期)決算概要などをご紹介致します。

目次

今回のポイント

1.会社概要

2.2025年3月期第2四半期(中間期)決算概要

3.2025年3月期業績予想

4.中期経営計画【BX 2025】の進捗

5.近藤社長に聞く

6. 今後の注目点

<参考1:中期経営計画(2023-2025)【BX 2025】>

<参考2:長期ビジョン【DESIGN 2030】>

<参考3:コーポレートガバナンスについて>

今回のポイント

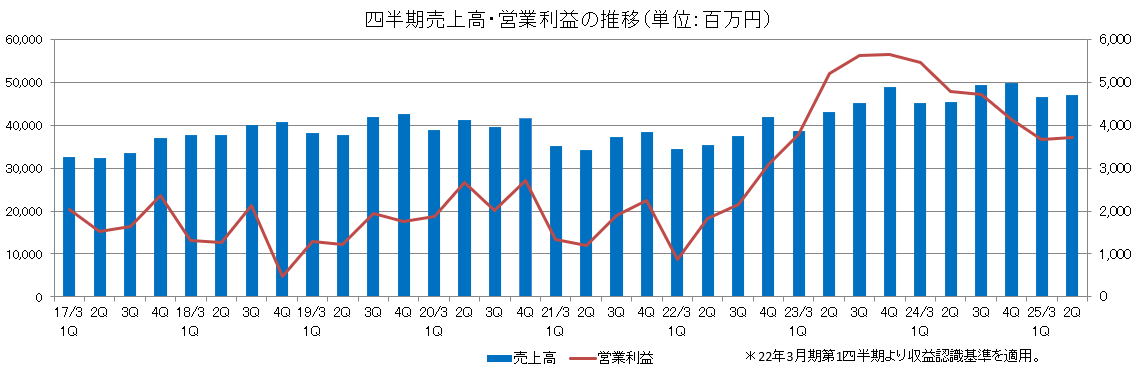

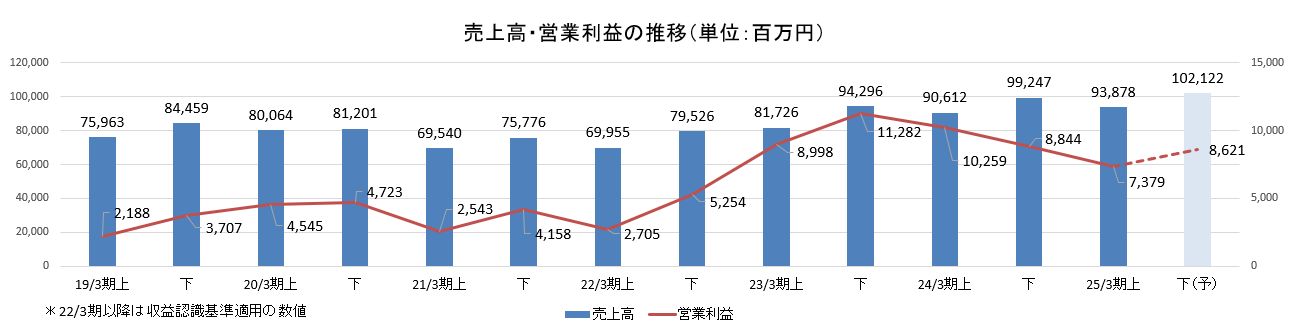

- 25年3月期第2四半期(中間期)は、売上高は前年同期比3.6%増の938億円。上期の過去最高を更新した。国内インテリアセグメント、海外セグメントは増収。営業利益は同28.1%減の73億円。売上原価の増で売上総利益は増収率を下回る同0.2%の増加。売上総利益率は同1.0ポイント低下。人的資本強化に伴う人件費増など販管費の増加(同15.7%増)により減益となった。

- 業績予想に変更は無い。25年3月期通期売上高は前期比3.2%増の1,960億円、営業利益は同16.2%減の160億円の予想。住宅市場は、新築及びリフォームともに弱含みで推移、非住宅市場も新築は弱含みも、リニューアルは堅調な推移を予想している。注力中の中型商品中心にシェアアップを見込む。増収に伴い売上総利益は増加するが、仕入コストの上昇や物流費の増加等で粗利率は前期比0.2ポイント低下、人件費や営業費他を中心とした販管費増により2期連続の営業減益を見込んでいる。

- 2024年12月1日受注分より価格改定を実施しているが、今期における影響は限定的であるとして業績予想を据え置いている。本格的な業績への寄与は来期になると見込んでいる。配当予想にも変更は無い。年間配当は前期比10.00円/株増の150.00円/株の予想。11期連続増配で予想配当性向は80.1%。

- 近藤社長に25年3月期上期決算のポイント、中期経営計画の進捗、株主・投資家へのメッセージなどを伺った。「スペースクリエーション企業への転換に向け、具体的な成長戦略を速やかに構築し、その進捗も含めて株主・投資家の皆様にはタイムリーかつ透明性をもってご説明してまいりますので、是非今後とも我々の挑戦をご支援ください」とのことだ。

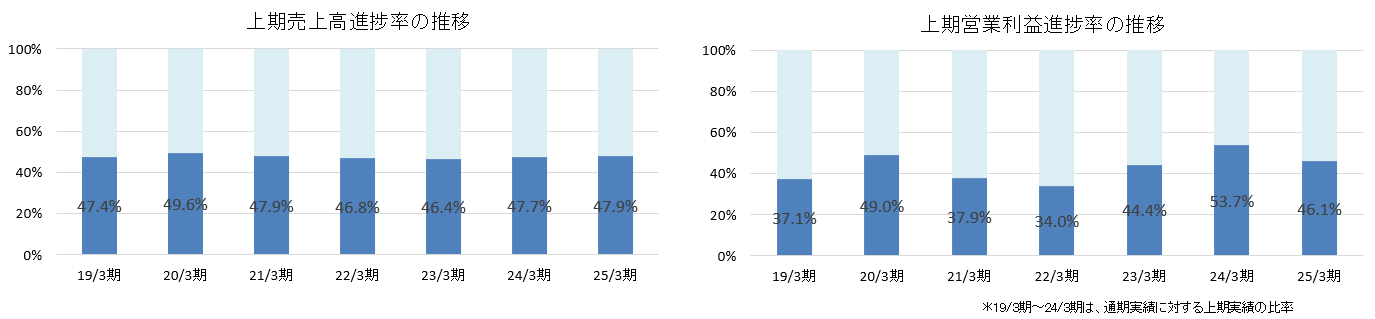

- 上期進捗率は売上高47.9%、営業利益46.1%とほぼ例年並みの水準。2021年、2022年に次いで、2024年12月1日受注分から実施している価格改定だが、同社によれば期初の見込みと比較すると、特に国内の住宅新築需要は弱いとのことで、どの程度浸透し、売上・利益の積み上げに繋がっていくのかを注目したい。

- 一方、近藤社長のコメントにもあるように、中長期視点で同社が追求する「スペースクリエーション企業への転換」は、決して簡単な道のりではないものの、社員の意識改革は、キャリア採用による社員の多様性の実現を通じて、着実に進んでいるようだ。是非、統合報告書「SANGETSU REPORT 2024」のP34 「サンゲツグループ社員座談会」をお読みいただきたい。https://ssl4.eir-parts.net/doc/8130/ir_material_for_fiscal_ym3/163991/00.pdf

1.会社概要

壁紙、床材、カーテンなどインテリア商品の専門商社最大手。商社ではあるがデザインや機能など製品の企画・開発から手掛け、一部商品を除きファブレス。安定した業績を生み出すビジネスモデル、主要商品の高いシェア等が強み。

2024年3月末時点では、グループ企業に、沖縄地区でのインテリア商材の販売を担う「株式会社サンゲツ沖縄」、カーテン専門の販売会社「株式会社サンゲツヴォーヌ」、エクステリア商品の専門卸「株式会社サングリーン」、中国・香港での事業展開の拠点「Goodrich Global Limited」、米国の非住宅向けを中心とした壁装材製造販売会社「Koroseal Interior Products Holdings,Inc.」、東南アジアにおけるインテリア商材販売会社である「Goodrich Global Holdings Pte., Ltd.」に、施工能力の強化を通じて更なる受注獲得を目指す「フェアトーン株式会社」、国内最大手のビニル壁紙製造メーカーである「クレアネイト株式会社」、九州エリアの有力配送会社である「株式会社クロス企画」の9社を有する。また、2024年7月にはシンガポールを中心に、東南アジア、中国などにおいて空間デザイン・総合施工を展開している「D’Perception Pte.Ltd.」社の株式を取得した。

【1-1沿革】

1849年(嘉永2年)、表具(布や紙などを張って仕立てられた巻物、掛軸、屏風、襖、衝立、額、画帖など)を商う「山月堂」創業。1953年、創業家により株式会社山月堂商店として株式会社化。1970年代後半以降、東京、大阪、福岡をはじめ全国で事業展開。1980年、名古屋証券取引所市場第2部に上場。1996年、東京証券取引所市場第1部上場。海外にも進出し、トータルインテリアを供給するブランドメーカーとしての地位を確立する。

2022年4月、市場再編に伴い、東証プライム市場・名証プレミア市場に移行した。

【1-2 企業理念】

同社では、2020年に策定した「Sangetsu Group 長期ビジョン 【DESIGN 2030】」において、目指す姿を「スペースクリエーション企業」としてきたが、<参考1:中期経営計画(2023-2025)【BX 2025】>で触れるように、23/3期までの実績及び今後の同社を取り巻く環境などを踏まえ、長期ビジョン【DESIGN 2030】を見直すとともに、長期的な成長に向けた新中期経営計画【BX 2025】を策定した。

これに伴い、グループ社員を中心としたタスクフォースにより企業理念の見直しを行い、2024年1月に、企業としての社会価値創造を念頭に、新たな企業理念として、「最上位の概念であるPurpose」「Purposeに基づいて実現する未来像Dream」「Purposeを形づくる企業としての信念Belief」「社員の姿勢Way」を新たに掲げた。

| Purpose 存在意義 | すべての人と共に、やすらぎと希望にみちた空間を創造する。 |

| Dream 実現する未来像 | 誰もが明日の夢を語れる世界 |

| Belief 大切にする信念 | 企業の誠実さが、社会を変える力になる。 |

| Way 私たちの姿勢 | 自由と公正 自我と共創 変革と飛躍 |

【1-3市場環境】

◎概観

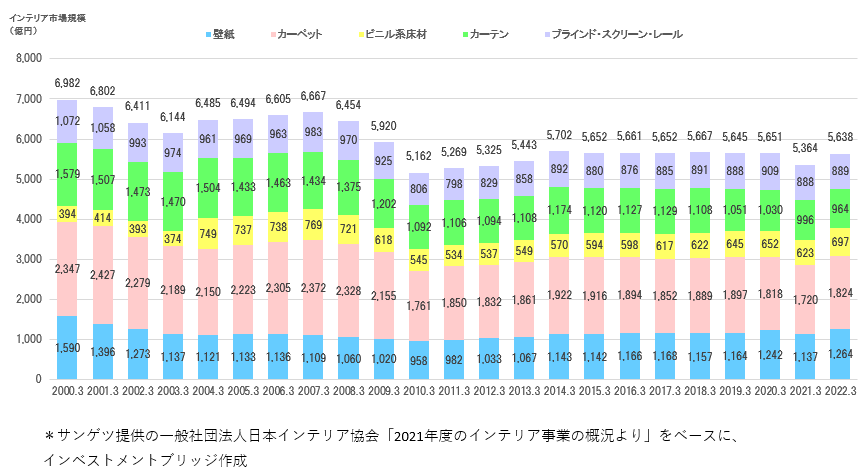

同社の主力商品である壁紙や床材の出荷状況は国内建設市場の動向に影響される。人口減少や家族構成の変化による新設住宅着工戸数の減少やデフレ経済における販売の低下で国内インテリア市場は下のグラフの様に、縮小傾向にある。

(同社資料より)

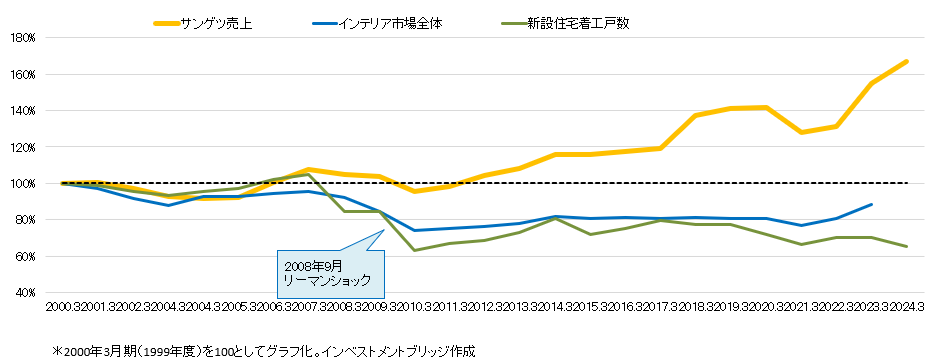

一方、下のグラフは、同社売上高、国内インテリア市場、新設住宅着工戸数(国土交通省発表)の推移を比較したもの。同社の売上高及び国内インテリア市場の動向は、新設住宅着工戸数にほぼリンクしてきたが、リーマンショック後の動きを見ると、市場全体及び新設住宅着工件数は低水準で推移しているのに対し、同社売上高は2020年3月まで過去最高を連続して更新。21年3月期は新型コロナウイルスの影響もあり11期ぶりの減収となったが、22年3月期は再度増収に転じ、23年3月期、24年3月期と連続して過去最高を更新した。

これは、M&Aに加え、民間住宅以外に非住宅市場の開拓に注力してきたことによるものである。

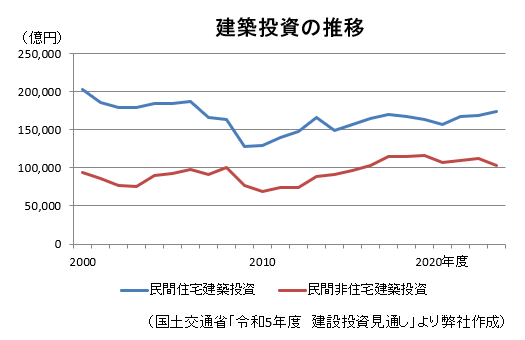

国土交通省発表の「令和5年度 建設投資見通し」によれば、2017年度以降頭打ちとなっていた民間住宅建築投資は増加傾向にある一方、民間非住宅建築投資は横這いとなっており、両者が力強く伸長する環境にはないようだ。

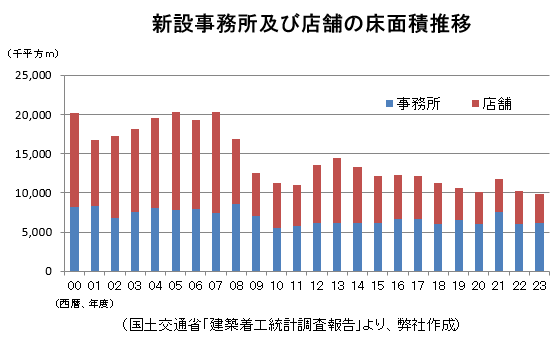

また、同省「建築着工統計調査」によれば、事務所及び店舗(新設)の床面積合計はリーマンショック後減少したのち、横ばい傾向にある。

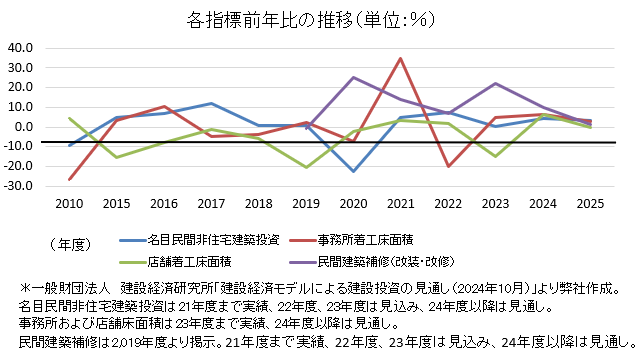

一般財団法人 建設経済研究所が発表した「建設経済モデルによる建設投資の見通し」(2024年10月11日発表)によれば、名目民間非住宅建築投資の対前年度伸び率は、2019年度まで堅調に増加した後、2020年度22.3%減とコロナ禍で大きく減少するも、その後回復基調を辿る見通しであるが、2025年度は10.98兆円と、コロナ禍前2019年度の11.63兆円には依然及ばない。事務所・店舗の着工床面積、民間建築補修(改装・改修)については、以下のように述べている。

着工床面積

*事務所

2021年度は対前年度伸び率34.6%増とコロナ禍の影響を受けた前年度から大幅に回復するも、2022年度はその反動で20.1%減と大幅減少。23年度以降は緩やかな回復傾向を予測。

「2025年の大量供給後、2026年、2027年は大都市圏における新規供給の減少が想定されるが、2028年には再び大量供給を見込んでいる。そのため、着工床面積は2024年度が前年度比で増加、2025年度が前年度比で微増と予測する。」と述べている。

*店舗

2019年度20.5%減、2020年度2.0%減とマイナスが続いたのち、2021年度3.4%増、2022年度1.6%増と回復も、2023年度は15.1%減と減少。2024年度(見通し)は6.3%増と再びプラスに転じ、2025年度(見通し)は0.4%減と横這いの予想。「個人消費に持ち直しの動きがみられ、インバウンド需要も堅調に推移する見込みから着工床面積は2024年度が前年度比で増加、2025年度は前年度と同水準」と予測している。

民間建築補修(改装・改修)

国土交通省の「建築物リフォーム・リニューアル調査」によると、「受注高は増加基調にある。住宅分野では、政府の省エネキャンペーンによる補助金政策等により、今後も投資が期待される。非住宅分野でも、生産施設のスマートファクトリー化やデータセンターへの改修、インバウンド需要に対応したホテルや店舗の改修工事、省エネルギー対策や働きやすいオフィス環境への関心の高まりなどから、今後も投資は堅調に推移すると見込まれる。よって、住宅・非住宅分野ともに堅調な投資が続くと想定し、2024年度は前年度比で増加、2025年度は前年度比で微増」と予測している。

以上のように、民間非住宅建築投資はコロナ禍による減少の後は不安定ながらも堅調な推移が見込まれる。非住宅市場においてはリニューアル需要も堅調であるため、サンゲツでは市場開拓ユニットおよびコントラクト部を中心に需要取り込みを図っている。加えて海外事業の育成にも取り組み、他社にはない強みを強化、更なる成長を追求している。

◎同業他社

インテリア、内装材を扱う主な同業他社としては以下の7社が挙げられる。

| コード | 企業名 |

売上高 |

増収率 |

営業利益 |

営業増益率 |

営業利益率 |

時価総額 |

PER |

PBR |

ROE |

| 3501 | SUMINOE |

105,300 |

+1.8% |

3,300 |

0.0% |

3.1% |

15,310 |

9.0 |

0.4 |

2.9% |

| 4206 | アイカ工業 |

250,000 |

+5.7% |

27,200 |

+7.6% |

10.9% |

218,115 |

12.7 |

1.3 |

9.9% |

| 4224 | ロンシール工業 |

21,500 |

+2.3% |

600 |

-44.0% |

2.8% |

6,692 |

14.8 |

0.3 |

4.5% |

| 5956 | トーソー |

22,700 |

+5.1% |

580 |

+20.0% |

2.6% |

5,110 |

13.1 |

0.3 |

2.1% |

| 7971 | 東リ |

105,000 |

+2.5% |

4,100 |

-17.6% |

3.9% |

27,479 |

9.0 |

0.6 |

8.6% |

| 7989 | 立川ブラインド工業 |

42,800 |

+3.6% |

4,180 |

+3.3% |

9.8% |

28,176 |

9.1 |

0.5 |

6.0% |

| 8130 | サンゲツ |

196,000 |

+3.2% |

16,000 |

-16.2% |

8.2% |

167,772 |

15.1 |

1.6 |

14.1% |

| 9827 | リリカラ |

33,800 |

+3.1% |

150 |

-89.6% |

0.4% |

8,774 |

855.6 |

1.0 |

11.4% |

*単位:百万円、倍。業績は今期会社予想。時価総額、PER、PBRは2024年12月4日終値ベース。計算の基となる発行済株式数は自己株式を含み各社の直近決算短信より。EPS、BPSも同様。ROEは前期実績。

【1-4 事業内容】

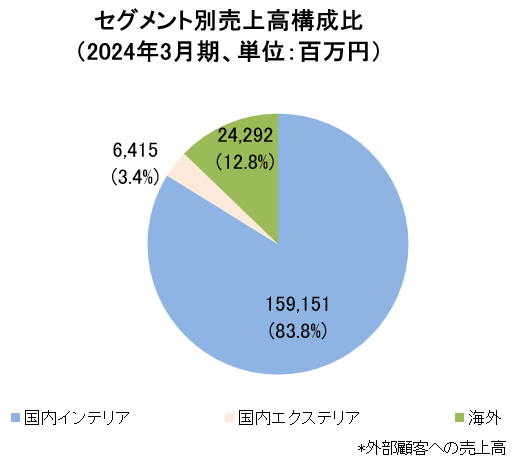

壁紙、床材、カーテン、椅子生地などインテリア商品の企画開発及び販売が中心事業。一部商品を除きファブレスであるが、単なる商社ではなく、扱う商品はすべて自社で企画・デザイン・開発を行っている。子会社を通じて国内エクステリア事業を、米国、シンガポール、中国/香港の子会社4社により海外事業も展開している。

事業セグメントは、「国内インテリア」「国内エクステリア」「海外」の3セグメント。

①「国内インテリアセグメント」

◎主な取扱商品

| 壁紙 | 同社の主力商品。住宅から非住宅分野まで幅広く利用される壁装材。近年では汚れ防止や消臭、キズが付きにくいなどの性能を持つ機能性壁紙も人気。抗ウイルス壁紙などもラインアップ。また、部屋の一面あるいは一部だけ色やデザインの異なる壁紙を使う「アクセントクロス」は住空間の魅力を高め、一般住宅、賃貸住宅でも採用が進んでいる。 |

| クッションフロア | アパートやマンションなどでも多く利用されているシート系床材。木目・石目など豊富なデザインと機能性・クッション性が特長の幅広い用途を持つアイテム。 |

| 長尺塩ビシート

|

医療・福祉施設や商業スペース、教育施設などに多く利用されるシート系床材。安全、衛生面に配慮した機能のほか、ワックスがけ不要などの優れたメンテナンス性による管理維持コストの削減、環境負荷の低減にも繋がる性能を持つアイテムなどがある。 |

| フロアタイル | 商業施設や教育施設、また戸建やアパート、マンションにも利用される幅広い用途をもつ、タイル状の塩ビ床材。ウッドやストーンなどモチーフとなる素材を高い印刷技術と精緻なエンボス加工で表現した意匠性の高さも特長。 |

| カーペット

|

住宅から商業施設、ホテル、旅館まで幅広い用途で利用される繊維系床材。多彩なデザインと高い機能性を備える。物件に応じたオリジナルデザインの提案も行う。 |

| カーペットタイル | 主に、オフィス、ホテル、商業施設、教育施設などに使用される、サイズは50センチ角がメインのタイル状カーペット。貼り替えも手軽な上、メンテナンス性にも優れている。 |

| カーテン | 同社が取扱うのはすべてオーダーカーテン。好みや部屋の条件に合ったデザイン、サイズで窓まわりを装飾できるのが特長。デザイン性豊かな厚手のカーテンのほか、外から室内が見えにくいミラー調レースや遮熱などの機能性アイテムも人気。 |

商品数は約12,000点と他に類を見ない多彩なラインアップを誇っている。

主力の壁紙で商品数は約4,300点。概ね3年毎に見本帳の更新を行っているが(カーテンは3~4年毎)、古い品を見本帳から外し、新しい商品に入れ替える所謂「改廃率」は壁紙で30~40%程度。廃止された商品は破棄しなければならないため無駄が発生してしまうが、見本帳の鮮度もユーザー満足度を高める重要な要素であり、同社の体力や長年に亘るノウハウの蓄積により効率と鮮度のバランスを取っている。

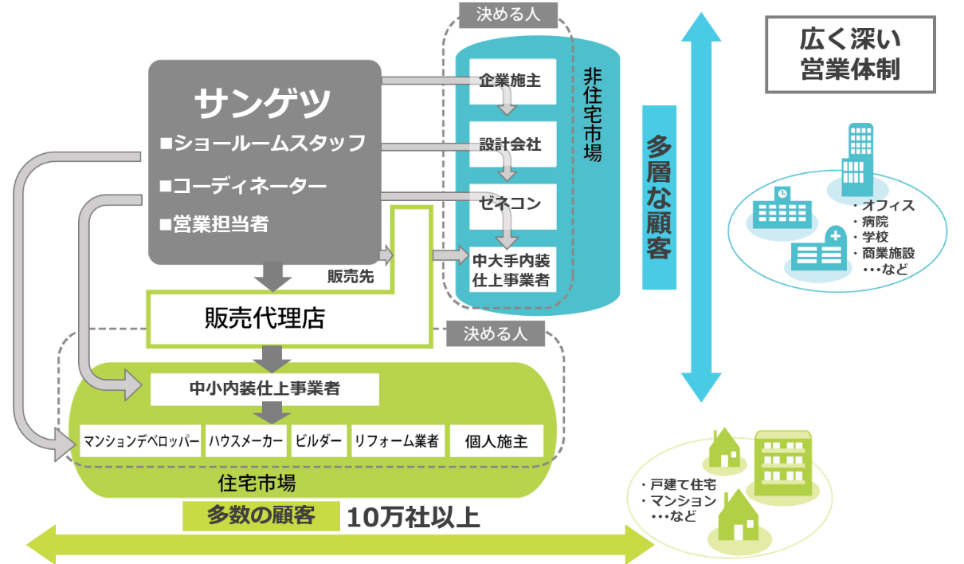

◎営業体制

名古屋の本社の他、全国に9カ所の支社、約50カ所の支店・営業所・事務所を持ち、重要な営業拠点として8カ所のショールームを有している。2024年3月には新たな価値創造の拠点として、東京日比谷に「PARCs Sangetsu Group Creative Hub(以下、PARCs)」を開設し、品川にあった東京支社の一部機能をPARCs内に移転している。

(同社資料より)

最終的に商品を納入し、売上を立て、代金が入金されるのは上図の内装仕上げ段階で、主な相手先は代理店を通じた内装工事業者やインテリアショップ、建材店となるが、その前工程での商品PRも重要だ。

住宅やビルが竣工するまでには、発注者(施主)、設計事務所、デザイン事務所、ゼネコン、サブコン、ハウスメーカーなど、数多くのプレーヤーが関わっており、インテリアをデザインや機能から最終的に選択する意思決定は川上から始まっているケースも多数ある。

そのため、同社では見本帳、ショールームなど様々な機会を通じて商品のPRを行っている。もちろん「待ち」のみでなく、市場開拓ユニットおよびコントラクト部(全国的に法人顧客をカバー)をはじめとした全国の営業員約700名が、各担当先に足を運び情報提供・収集、提案を行っている。主として代理店を経由した販売スタイルをとっているが(一部では直接販売)、顧客数は中部地域だけで約6,000社。代理店を通しているので正確な数字は把握できていないが、全国の顧客数は数万社にのぼる。

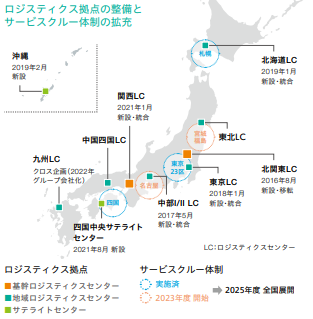

◎物流体制・配送体制

物流効率化を目指し、ロジスティクス体制の整備を進めており、より広範囲なエリアの在庫バックアップと地域の在庫拠点を兼ねる「旗艦ロジスティクスセンター」を2カ所、所在地域の在庫拠点である「地域ロジスティクスセンター」を6カ所、より地域に密着した「サテライトセンター」を2カ所保有している。

東・名・阪・福はほぼ全商品が常に在庫されており、出荷点数は1日6万点に上るが、欠品率は1日平均で約0.9%となっている。周辺の物流センターから即座にカバーする事で、納期待ちを依頼する事はほぼない。内装の工期に合わせた「Just in Time」を全国物流ネットワークによって実現している。仕入先は約270社と広範囲に亘っている。

また、配送については、物流コストが増加するのに対応し、自社配送体制の拡充を進めている。

東北において地域配送体制を整備したのに続き、全国各地で順次地域配送体制の構築を進めており、重量物の配送や施工現場まで届ける個配網の整備も進めている。2022年9月には、九州全域における配送事業を行う「株式会社クロス企画」を買収。九州地区での小口配送業務の強化を図っている。

◎スペースプランニング

サンゲツ スペースプランニング部門 スペースデザインユニット、及び事業部門内に2024年4月に設置したコンストラクションユニット、子会社であるフェアトーンを中心とした空間全体のデザイン力・設計・施工管理力・内装仕上げに関する施工力をベースに、スペースデザイン力・発想力・構想力・提案力・コンサル力などのソフトパワー、木工・照明・電気なども対象とした総合的な施工力・施工管理力を強化し、顧客にとって最適な空間を創造・提供している。

②「国内エクステリアセグメント」

2005年に子会社化した株式会社サングリーンが門扉、フェンス、テラスなどのエクステリア商品を国内で販売・施工している。新中期経営計画では、首都圏への地理的拡大や、インテリア・エクステリアの一体型提案を含む空間提案力強化に注力する。

③「海外セグメント」

北米:Koroseal Interior Products Holdings, Inc.、東南アジア:Goodrich Global Holdings Pte. Ltd.、D’Perception Pte.Ltd.、中国/香港:Goodrich Global Limitedを中心に、事業を展開している。

【1-5 資本政策・株主還元】

新中期経営計画【BX 2025】では、資本政策の方針として「2026年3月末の自己資本を 950~1,050 億円 とする」「株主還元は配当を主体とし、1株当たり年間配当金は130円を下限に、安定的な増配を目指す」「市場の状況により自己株式の取得も検討する」としている。

2024年3月末の自己資本は1,066億円と、予想以上の利益伸長や株高による保有株式等の時価上昇により、上限を超過している。持続的かつ発展的な成長に向けた戦略投資と株主還元のバランスを意識した経営を進めるべく、今後の方針については社内検討中である。

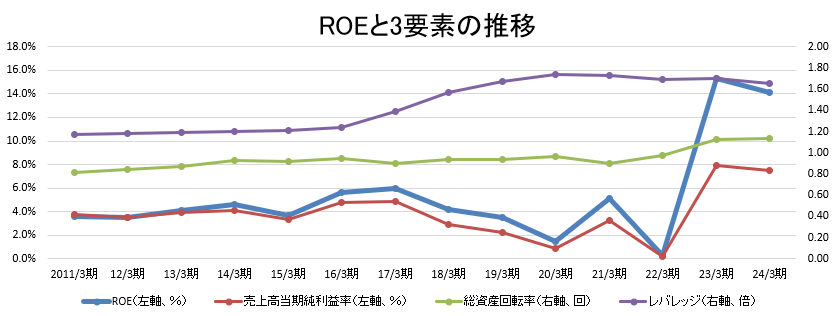

【1-6 ROE分析】

|

15/3期 |

16/3期 |

17/3期 |

18/3期 |

19/3期 |

20/3期 |

21/3期 |

22/3期 |

23/3期 |

24/3期 |

|

| ROE (%) |

3.7 |

5.6 |

6.0 |

4.2 |

3.5 |

1.5 |

5.1 |

0.3 |

15.3 |

14.1 |

| 売上高当期純利益率(%) |

3.33 |

4.77 |

4.84 |

2.89 |

2.23 |

0.89 |

3.29 |

0.19 |

7.96 |

7.53 |

| 総資産回転率(回) |

0.91 |

0.95 |

0.88 |

0.91 |

0.94 |

0.96 |

0.90 |

1.01 |

1.13 |

1.13 |

| レバレッジ(倍) |

1.21 |

1.24 |

1.41 |

1.60 |

1.67 |

1.74 |

1.73 |

1.69 |

1.70 |

1.66 |

*売上高当期純利益率=親会社株主に帰属する当期純利益÷当期売上高

総資産回転率=当期売上高÷(前期末総資産と当期末総資産の平均値)

レバレッジ=(前期末総資産と当期末総資産の平均値)÷(前期末自己資本と当期末自己資本の平均値)

価格改定実施に伴い売上高当期純利益率が大きく改善した23年3月期に続き、24年3月期もROEは日本企業が一般的に目指すべきと言われている8%を大きく超過している。

【1-7 競争優位性】

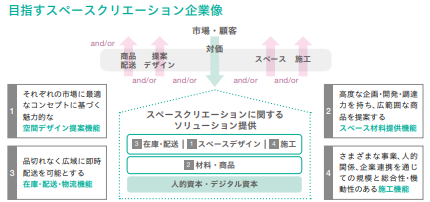

「空間デザイン提案機能」「スペース材料提供機能」「在庫・配送・物流機能」「施工機能」の4つからなるバリューチェーン全体を連続性のある複合的な機能でカバーする製販一体のビジネスモデルは、他社には真似のできないサンゲツグループならではの強力な競争優位性の源泉であり、成長ドライバーである。

各機能の概要、特徴は以下のとおりである。

(同社 統合報告書「SANGETSU REPORT 2024」より)

(1)空間デザイン提案機能

ライフスタイルの多様化、働き方の柔軟性など、コトの経済的価値の拡大が進む中、空間創造におけるデザインの必要性は年々高まっている 。

同社グループでは、国内インテリア事業において培ったコーディネート提案力をもとに、エクステリアとの融合、さらには家具や照明などシーンを彩るさまざまな商品を含めた総合的な空間提案能力を事業にいかしている。

それぞれの顧客のニーズに沿った、的確で質の高いソリューションを提供すべく、外部人材の採用による空間デザイン人材を拡充するとともに、社内人材の能力開発による空間デザイン力の強化も積極的に進めており、住宅・非住宅、新築・リニューアル、インテリア・エクステリアといった幅広い分野に対応するデザイン人材が在籍している。

空間デザイン提案は付加価値の源泉であり、人々の暮らしの快適性の追求とともに、その重要性も高まると考えており、今後も、グループ全体でのデザイン力の強化・拡大を進めていく。

<主要リソース等(2024年)>

| スペースデザイン人材 86名 |

| 国内インテリア営業 40事業所 |

| 国内エクステリア営業 19事業所 |

| 海外営業拠点 7エリア |

(2)スペース材料提供機能

建設における最終段階の工程であるインテリア・エクステリアは、空間を彩る商品として、高いデザイン性とともに、品切れのない迅速な安定供給体制が求められる。

同社グループでは、市場起点の顧客ニーズに応じた商品開発のみならず、従来の発想に縛られない新しい商品を市場に供給するべく、商品デザイン人材の拡充や外部・海外デザイナーとの取り組みも交えながら、商品デザイン力の向上に努めている。

約12,000点の商品を常備在庫し、毎年約150万冊の見本帳を市場に供給しており、この多種多様な商品群を安定的に供給するためには、インテリア事業で約270社、エクステリア事業で約150社との関係性が欠かせず、多様な取引先と多種の商品の開発・製造を進めている。

主要商品となる壁装材については、2016年11月にグループ会社化した北米のKoroseal社に加え、2021年3月に日本最大の壁紙生産量を誇るクレアネイト(旧社名:ウェーブロックインテリア)をグループ会社化し、製販一貫体制による事業の強化・効率化を図っている。仕入先とのアライアンスの強化・連携もさらに強め、サステイナブルな安定供給体制の構築へ向けた施策を実施している。

また、サンゲツの商品開発部門、海外グループ会社および製造を担うクレアネイトで連携した商品開発を行うなど、グループ間協業によるデザイン開発にも取り組んでおり、今後も各社の強みをいかしながら、市場のニーズを捉えたグループ全体での商品開発・提供を継続する。

<主要リソース等(2024年)>

| 商品デザイン人材 約70名 |

| サプライヤー 国内インテリア事業:約270社、国内エクステリア事業:約150社 |

| 国内最大の壁紙製造設備(クレアネイト株式会社) |

| 最新鋭の壁紙製造設備(Koroseal社) |

(3)在庫・配送・物流機能

国内インテリア事業においては、1日6万点の商品出荷と4万点のサンプル出荷を行っており、この確実な出荷体制および日本全国各地への配送体制は、内装工事の工期変動への柔軟な対応や内装デザイン・仕様のスムーズな検討に大きく貢献している。

ロジスティクス拠点においては、巨大なスペースで各地域の在庫バックアップ機能を持ち、所在エリアの在庫拠点も兼ねる旗艦ロジスティクスセンター(以下、LC)を2カ所、各エリアの在庫拠点となる地域LCを6カ所設置しているほか、よりきめ細かな配送網を構築するためのサテライトセンターの設置を進めている。2021年1月に新設・統合した関西LCでは、昨今問題となっている人手不足や高齢化、女性にも働きやすい職場環境整備を見据え、徹底した自動化・省人化を実現し、今後全国LCへの展開を計画している。

配送体制については、Last One Mileを実現するべく、各建築現場への納品はもちろん、施工場所までの運搬を含めた、社内における配送体制の構築を順次進めている。配送に関連したさまざまなサービスを提供するスタッフであるサービスクルーは2023年度末時点の39名からさらに全国展開していくことを計画しており、配送品質の維持・向上を実現する。

今後もサービスレベルのさらなる向上によるロジスティクス機能を強化するとともに、サステイナブルな体制構築を進めていく。

<主要リソース等(2024年)>

| 専門職掌および業務委託先 約800名 |

| 旗艦/地域LC 10拠点、23.6万㎡ |

| 国内トラック 約500台/日 |

| サービスクルー 44名 |

(同社 統合報告書「SANGETSU REPORT 2024」より)

(4)施工機能

施工はデザインを具現化する手段として非常に重要な機能であるが、建設業界における人手不足は業界全体の重要課題の一つである。施工には、元請け工事、一次・二次下請け工事があり、同社では従来より二次下請け施工(内装業者の施工応援業務)を行ってきた。2014年に発表した中期経営計画「Next Stage Plan G」の重点施策として施工力強化を明示し、以降の中期経営計画でも重要機能として位置付け、施工機能を担うフェアトーン(2017年グループ会社化)、壁

装(2021年グループ会社化)の機能も活用しながら、グループ全体での施工機能の最大化を図っている。

2023年7月の組織再編では、従来同社が主としていた内装施工力のみならず、事業主に近いポジションで空間全体を具現化する総合施工力も拡大し、元請~二次下請け施工を担える体制を構築している。また、フェアトーンにおいては、施工品質の向上策としてQuality Control部を設置、監理品質・工程管理・コストコントールなど、機能全般の品質向上を進めている。2024年4月においては、壁紙や床材などの表装施工力だけでなく、空間全体を形作る総合内装施工力の強化を進展させるため、サンゲツグループ全体の施工体制や基盤を統括するコンストラクションユニットを新設した。

今後は内装施工力(施工技能士の数)の増強とともに、元請け施工や一次下請け施工で重要となる施工管理能力や総合施工力を拡大するべく、施工管理技士の資格取得者の採用や、総合施工における各施工対応力を有する施工会社のネットワークを全国に拡大するなど、グループ間連携による機能強化を進めていく。

<主要リソース等(2024年)>

| 一級・二級建築士 30名 |

| 施工管理技士 95名 |

2.2025年3月期第2四半期(中間期)決算概要

【2-1 業績概要】

|

24/3期2Q |

構成比 |

25/3期2Q |

構成比 |

前年同期比 |

期初予想比 |

|

| 売上高 |

90,612 |

100.0% |

93,878 |

100.0% |

+3.6% |

+0.4% |

| 売上総利益 |

28,922 |

31.9% |

28,977 |

30.9% |

+0.2% |

-0.2% |

| 販管費 |

18,663 |

20.6% |

21,598 |

23.0% |

+15.7% |

+0.7% |

| 営業利益 |

10,259 |

11.3% |

7,379 |

7.9% |

-28.1% |

-2.9% |

| 経常利益 |

10,456 |

11.5% |

7,607 |

8.1% |

-27.3% |

-2.5% |

| 中間純利益 |

7,121 |

7.9% |

4,995 |

5.3% |

-29.9% |

-3.9% |

*単位:百万円。中間純利益は親会社株主に帰属する中間純利益。

増収も原価・販管費増を吸収できず、営業減益。売上高は過去最高を更新

売上高は前年同期比3.6%増の938億円。上期の過去最高を更新。国内インテリアセグメント、海外セグメントは増収。

営業利益は同28.1%減の73億円。売上原価増で売上総利益は増収率を下回る同0.2%の増加。売上総利益率は同1.0ポイント低下。人的資本強化に伴う人件費増など販管費の増加(同15.7%増)により減益となった。

四半期ベースでは、第2四半期(7‐9月)は直前の第1四半期(4‐6月)比で増収増益。前年同期比では増収減益。

【2-2 セグメント別動向】

|

24/3期2Q |

25/3期2Q |

前年同期比 |

予想比 |

|

| 売上高 | ||||

| 国内インテリアセグメント |

76,346 |

77,810 |

+1.9% |

-0.2% |

| 壁装ユニット |

37,527 |

37,768 |

+0.6% |

– |

| 床材ユニット |

26,703 |

27,736 |

+3.9% |

– |

| ファブリックユニット |

4,517 |

4,466 |

-1.1% |

– |

| 施工およびその他 |

7,597 |

7,838 |

+3.2% |

– |

| 国内エクステリアセグメント |

3,215 |

3,139 |

-2.4% |

+4.6% |

| 海外セグメント |

11,069 |

12,938 |

+16.9% |

+3.5% |

| 調整額 |

-18 |

-10 |

– |

– |

| 合計 |

90,612 |

93,878 |

+3.6% |

+0.4% |

| 営業利益 | ||||

| 国内インテリアセグメント |

10,305 |

8,008 |

-22.3% |

+1.5% |

| 国内エクステリアセグメント |

110 |

-40 |

– |

– |

| 海外セグメント |

-157 |

-589 |

– |

– |

| 調整額 |

1 |

1 |

– |

– |

| 合計 |

10,259 |

7,379 |

-28.1% |

-2.9% |

*単位:百万円

➀国内インテリアセグメント

増収減益。

新築住宅を中心に国内市場が弱含みで推移する中、壁装材・床材の販売、施工の受注は堅調。主力の壁装材・床材の販売数量は想定を下回ったが、リアテック(粘着剤付化粧フィルム)、ガラスフィルムといった戦略商品である中型商品はきめ細かいマーケティングにより伸長した。

壁装材は、厳しい市況の中においても各見本帳の市場浸透に向けた活動のほか、事業部門やグループ会社と連携した空間総合提案を積極的に進めたことにより、シェアが引き続き上昇。床材においては、特に大型案件などでは採算性を意識した営業活動により、一部の商品では数量減少となったものの、きめ細かな営業・商品戦略により各商品のシェアを着実に高めていく考えだ。

一方で、仕入コストの上昇のほか、インフラ強化に伴うコスト増、人的資本強化方針に基づくベースアップ等の実施などに伴うコスト増により、営業利益は減少した。

「スペースクリエーション企業」への転換を実現するため、商品・物流・施工・空間デザイン機能を地域・顧客に応じて適切に組み合わせながら、グループ各社の機能も活用した、ソリューション提供の拡大・展開を進めている。

施工機能については、2024年4月に事業部門内に「コンストラクションユニット」を立ち上げ、グループ会社であるフェアトーン(株)を中心に、表装施工に加えて総合内装施工への取り組みを強化し、施工に関するさまざまな課題解決に向けた体制を構築している。

物流機能については、ロジスティクス部門を中心に、全部門で取り組むサプライチェーンマネジメントの強化、拠点間輸送をはじめとする地域別でのきめ細やかな配送および品質管理体制の構築を進めている。また、物流2024年問題を踏まえて、自社で一部配送サービスを行う「サービスクルー」の拡充、調達物流の効率化、物流の省力化・荷役時間の削減を目的としたユニットロードシステムの導入など、サプライチェーンマネジメントの強化に向けた取り組みを加速させている。

スペースプランニング部門においては、事業部門やグループ会社と連携した空間総合提案を積極的に進めたほか、商品開発においては、2024年度グッドデザイン賞を受賞した壁紙の主原料の1つである可塑剤を植物由来にした「バイオクロス」や、本来捨てるはずの素材を粉砕して壁紙の表面材として再利用し、裏紙にもリサイクル材を使用した「メグリウォール」など環境配慮型商品も拡充している。また、同期間には高い意匠性・機能性を持つカーテンを収録した見本帳「ストリングス」をはじめ、壁紙の施工性・機能性を追及した「リザーブ」、住宅のリフォームに特化した壁紙見本帳「リフォームアップ™」などの各見本帳も発刊しており、事業部門と連携した市場浸透を図ることで、各商品でのシェア拡大を進めた。

➁国内エクステリアセグメント

減収、損失計上。

外部環境は、新設住宅着工戸数の低迷により、エクステリア市場全体で厳しい状況が継続しているが、株式会社サングリーンにおいては、地理的拡大戦略により新設した関東2支店の売上高が計画以上に進捗した。また、外構の空間設計・施工を含めた提案や、サングリーンとサンゲツとの協業によるエクステリア・インテリアの一体型提案、設計事務所やゼネコンといった新たな顧客へのアプローチ等、従来の商品販売以外の業容拡大に向けた体制整備やグループ内連携も進めた。

減収に加え、成長戦略に基づく人員の拡充や専門人材の採用などコスト増で前年同期比では損失に転じたが、2024年3月期第3四半期以降の四半期営業損益は改善基調にある。

③海外セグメント

北米を中心に増収となったが、シンガポールの不振、人件費をはじめとした各種コストやシンガポールのD’Perception Pte.Ltd.の株式取得に関する一時的費用の計上(主に2025年3月期第1四半期に発生)などにより販管費が増加し、営業損失拡大。

海外関係会社の2024年1月から6月までの実績を、25年3月期第2四半期(中間期)の業績に算入している。

<北米市場>

主力のホテル分野が底堅く推移するとともに、教育施設や集合住宅といった分野でも拡販が進み、自社製造壁紙の価格改定効果もあり、売上高が増加した。加えて、生産性の改善、重点市場へのマーケティング、損益管理の徹底等により、収益力は着実に強化されており、今期も営業利益の黒字を継続している。

<東南アジア市場>

マレーシア、ベトナムでは、業績改善が進んだものの、主力のシンガポールでは売上高が減少し、営業赤字となっている。既存事業におけるコストの削減に取り組むとともに、2024年7月にシンガポールを中心に空間デザイン・総合施工を展開するD’Perception Pte.Ltd.がグループ会社に加わったことで、地域特性に応じた総合サービス力の向上と事業間のシナジー効果による業績改善を図っていく。

<中国・香港市場>

不動産市場の低迷や雇用環境の悪化による消費意欲の低下などを背景とした厳しい状況が続き、営業赤字となったが特に中国市場において改善傾向が見られる。事業環境は厳しいものの、顧客・販路の拡大や展示会への出展といった営業活動の積極化、現地デザイナーの採用による空間総合提案機能の強化に努めた。

【2-3 財務状態】

◎主要BS

|

24/3月末 |

24/9月末 |

増減 |

24/3月末 |

24/9月末 |

増減 |

||

| 流動資産 |

107,463 |

107,608 |

+145 |

流動負債 |

53,273 |

50,641 |

-2,632 |

| 現預金 |

25,096 |

28,764 |

+3,668 |

仕入債務 |

32,762 |

32,692 |

-70 |

| 売上債権 |

59,248 |

53,885 |

-5,363 |

短期借入金 |

6,233 |

6,146 |

-87 |

| 有価証券 |

300 |

300 |

0 |

固定負債 |

10,767 |

12,636 |

+1,869 |

| 棚卸資産 |

21,787 |

22,724 |

+937 |

長期借入金 |

1,251 |

3,246 |

+1,995 |

| 固定資産 |

63,287 |

64,891 |

+1,604 |

負債合計 |

64,040 |

63,277 |

-763 |

| 有形固定資産 |

39,909 |

40,554 |

+645 |

純資産 |

106,709 |

109,222 |

+2,513 |

| 無形固定資産 |

3,228 |

4,447 |

+1,219 |

利益剰余金 |

70,799 |

71,391 |

+592 |

| 投資その他の資産 |

20,149 |

19,889 |

-260 |

自己株式 |

-791 |

-698 |

+93 |

| 資産合計 |

170,750 |

172,500 |

+1,750 |

負債純資産合計 |

170,750 |

172,500 |

+1,750 |

| 自己資本比率 |

62.5% |

62.9% |

+0.4pt |

*単位:百万円。売上債権は、受取手形、売掛金、契約資産、電子記録債権の合計。仕入債務は、支払手形及び買掛金、契約負債、電子記録債務の合計。借入金にはリース債務を含む。

売上債権が減少した一方、現預金、無形固定資産等が増加し、資産合計は前期末に比べ17億円増加し1,725億円。

借入金増加の一方、賞与引当金減少等で負債合計は同7億円減少し632億円。

利益剰余金、為替換算調整勘定の増加等で純資産は同25億円増加し1,092億円。これらの結果、自己資本比率は前期末から0.4ポイント上昇し62.9%となった。長短借入金残高は同19億円増加し93億円となった。

【2-4 トピックス】

◎サステナビリティの取り組み

①環境

低環境負荷商品の開発を着実に進め、カーテン見本帳「ストリングス」において自社の廃番カーテン生地をリサイクルした新商品を収録した。愛知県名古屋市の「なごやネイチャーポジティブ(※)宣言」に賛同し、なごやネイチャーポジティブパートナーに認定された。

※ネイチャーポジティブ

自然を回復軌道に乗せるため、生物多様性の損失を止め、反転させることと定義される。生物多様性の新たな世界目標である「昆明・モントリオール生物多様性枠組」や日本の生物多様性国家戦略においても、2030年に向けた目標として位置づけられ、世界の新たな潮流となっている。

②人的資本

中期経営計画の社会価値における定量目標に基づき、健康経営の推進や女性管理職の積極登用等を着実に実行しており、2024年4月1日時点での女性管理職比率は21.2%(目標:2026年4月時点で25.0%以上)となっている。

「DEI(ダイバーシティ・エクイティ&インクルージョン)」の取り組みでは、以前より商品開発においてコラボレーションを行ってきた株式会社ヘラルボニーが新たに創設した、障がいのあるアーティストを対象とする国際アートアワード「HERALBONY Art Prize 2024」にゴールドスポンサーとして協賛した。

③社会資本

2014年より実施している児童養護施設のリフォーム支援をはじめ、開発途上国の子ども達を支援するNPOへの協力、産学連携のプロジェクトへの参画など、グループ会社を含む社員それぞれが主体的に参加する活動を継続的に実施している。児童養護施設のリフォーム支援においては、継続支援団体のうちの一つである認定NPO法人ハビタット・フォー・ヒューマニティ・ジャパンと協働し、児童養護施設「エリザベス・サンダース・ホーム」のリフォームに携わった。同社からも修繕に必要な内装材(壁紙、床材)やカーテンを提供したほか、社員のボランティアによる施工を行った。同社グループの事業をいかした児童養護施設などのリフォーム支援活動実績(母子生活支援施設なども含む)は、2014年からの累計で約260件に上る。

これらの取り組みを開示している同社のサステナビリティサイトが、株式会社ブロードバンドセキュリティが公表する「Gomez ESGサイトランキング2024」において、初めて「ESGサイト優秀企業」に選出された。

3.2025年3月期業績予想

【3-1 業績予想】

|

24/3期 |

構成比 |

25/3期(予) |

構成比 |

前期比 |

進捗率 |

|

| 売上高 |

189,859 |

100.0% |

196,000 |

100.0% |

+3.2% |

47.9% |

| 売上総利益 |

58,959 |

31.1% |

60,500 |

30.9% |

+2.6% |

47.9% |

| 販管費 |

39,856 |

21.0% |

44,500 |

22.7% |

+11.7% |

48.5% |

| 営業利益 |

19,103 |

10.1% |

16,000 |

8.2% |

-16.2% |

46.1% |

| 経常利益 |

19,695 |

10.4% |

16,500 |

8.4% |

-16.2% |

46.1% |

| 当期純利益 |

14,291 |

7.5% |

11,000 |

5.6% |

-23.0% |

45.4% |

*単位: 百万円

業績予想に変更なし、増収減益を予想

2025年3月期においては、2024年12月1日受注分から実施している価格改定の効果は、仕入れコスト増加を吸収する程度にとどまるとして業績予想に変更はない。売上高は前期比3.2%増の1,960億円。営業利益は同16.2%減の160億円の予想。

住宅市場は、新築及びリフォーム共に弱含みで推移、非住宅市場も新築は弱含みも、リニューアルは堅調な推移を予想している。注力中の中型商品中心にシェアアップを見込む。

北米市場は引き続き底堅い一方、中国市場は厳しい事業環境にある。東南アジアも国ごとの濃淡はあるが、全般に軟調と見ている。

期初予想以上に国内市場における需要の冷え込みが見込まれる中、価格改定による増収を目指す。主に第4四半期に見込まれる価格改定の効果は、仕入コストの上昇や物流費等の増加を吸収する程度となり、粗利率は前期比0.2ポイント低下。人件費や営業費を中心とした販管費増により、2期連続の営業減益を予想。一方で、今回の価格改定による業績への本格的な寄与は来期になると見通している。

配当予想にも変更は無い。年間配当は前期比10.00円/株増の150.00円/株の予想。11期連続増配で予想配当性向は80.1%。

【3-2 セグメント別動向】

|

24/3期 |

25/3期(予) |

前期比 |

修正前 |

進捗率 |

|

| 売上高 | |||||

| 国内インテリアセグメント |

159,157 |

161,200 |

+1.3% |

161,000 |

48.3% |

| 国内エクステリアセグメント |

6,462 |

6,300 |

-2.5% |

6,300 |

49.8% |

| 海外セグメント |

24,292 |

28,500 |

+17.3% |

28,700 |

45.4% |

| 調整額 |

-53 |

– |

– |

– |

– |

| 合計 |

189,859 |

196,000 |

+3.2% |

196,000 |

47.9% |

| 営業利益 | |||||

| 国内インテリアセグメント |

19,489 |

16,750 |

-14.1% |

16,250 |

47.8% |

| 国内エクステリアセグメント |

-77 |

0 |

– |

50 |

– |

| 海外セグメント |

-311 |

-750 |

– |

-300 |

– |

| 調整額 |

2 |

– |

– |

– |

– |

| 合計 |

19,103 |

16,000 |

-16.2% |

16,000 |

46.1% |

*単位:百万円

連結売上高、営業利益予想に変更は無いが、利益に焦点を当ててセグメント内訳に修正を行っている。

売上高では、国内インテリアセグメントを上方修正、海外セグメントを下方修正。営業利益では、国内インテリアセグメントを上方修正、国内エクステリアセグメント、海外セグメントを下方修正。

国内インテリアセグメントは12月1日受注分からの価格改定と、戦略的かつ効果的なコストコントロールが上方修正の要因。

4.中期経営計画【BX 2025】の進捗

中期経営計画【BX 2025】の施策の進捗状況は以下の通り。

(1)人的資本の拡大・高度化・活躍支援

強固な収益力と成長力を持つスペースクリエーション企業への転換を目指す同社では、デザイン・商品開発、設計・施工管理、情報システムなど、強化が必須な領域でのキャリア採用を積極的に進めている。24年3月期は通期で49名を採用したが、25年3月期は半期である9月末までに28名を採用している。事業基盤強化には多様性の確保が重要なテーマであり、プロパー社員とキャリア社員の融合を進めていく。

社員の意識向上も重要なテーマと位置付けており、定期的に実施しているエンゲージメントサーベイスコアは24年9月で55.0(BBB)と23年12月の53.7(BB)から改善傾向にある。

今後も各項目別や組織・職務等級・年代といったさまざまな観点での分析を通じ、より効果的なデータ活用と、25年度58.0(A)目標の達成を目指す。

(2)デジタル資本の蓄積・分析・活用

在庫適正化、コスト削減による利益向上、仕入計画の機能向上と協働による仕入先プロセスの整流化、配送サービスのレベル向上による受注・売上増を目指し、サプライチェーンマネジメント強化に向けた取り組みに着手している。この領域においてもキャリア採用した人材が陣頭指揮を執っている。

Step1~4の段階に分け、現在はStep1として、サプライチェーンにおいて最重要要素である「サンゲツLC※が持つ在庫の最適化」を目指し、適正在庫の算出ロジックおよび自動補充フローを整備中で、具体的には、関西LCを中心とする「適正在庫の算出ロジックおよび自動補充フロー」の高度化・拡充に取り組んでいる。

関西LCにおいては、平均在庫量、平均在庫金額、補充指図回数とも減少し、既に在庫の適性化・業務効率化が見られる。今後はスコープを広げ、仕入先を含め全社的な在庫の適性化を進めていき、Step3の完了は2026年を想定している。

※LC:ロジスティクスセンター

(3)ソリューション提供力の強化

①「空間総合提案・施工」事業の拡大

空間コンセプト策定や設計、施工監理等、商品販売に留まらず、スペースクリエーション企業に不可欠な、「空間総合提案・施工」事業の拡大に取り組んでいる。インテリアとエクステリアの一体型提案など、同社グループならではの付加価値の高い提案および施工の提供を目指す。

2025年3月期上期の受注案件数は約130件、下期も2024年10月末時点で61件を受注しており、今後も増加見込み。なお、2024年3月期上期における受注件数は約50件程度。

②業界の課題を踏まえた商品開発

建設業界においては、人手不足や高齢化等の課題が顕在化している。人口動態に対する効果的な対応は難しいものの、業界全体で人手不足の解決に向けた工法が研究される中、省施工につながる壁装材や床材等の新商品開発を検討中である。他業種との連携や社会的な関心・ニーズの高まる環境への配慮等、社会課題をふまえた成長分野への商品開発・拡販を進めている。

リサイクル原料をベースとした壁紙や床材、植物原料由来の製品等、新商品の開発においては特に環境配慮型商品の品揃えを拡充していく考えである。

③塩ビ壁紙の量産市場再編

施工性に優れ、耐久性が高いなどの特徴から、内装仕上げ材として塩ビ量産壁紙の需要は好調で、市場規模は2011年の390百万メートルが、2018年430百万メートル、2024年450百万メートルと増大が続いている。一方、過去、製造会社の一部では事業採算性の悪化を理由に当該事業からの撤退・縮小をしているため、国内における製造メーカーは2011年の19社から2024年には13社まで減少している。

そうした中、大手製造メーカーの1社であるクレアネイト株式会社(2021年にサンゲツが子会社化※旧社名ウェーブロックインテリア)のシェアは2011年の11%から2024年には20%まで上昇している。

サンゲツでは、更なる商品調達体制の整備・強化に取り組むべく、「持続的な安定供給体制の構築」「環境負荷低減へ向けた取り組み」「働きやすい労務環境の整備」「調達コストの低減」「商品開発・製造におけるグループシナジーの創出」を目的として、クレアネイト東広島新工場の建設を進めている。

現在は各製造設備の設置を順次実施しており、稼働テストを進め、2025年度以降で製造・販売を開始する計画だ。

稼働安定性を鑑みながら製造量を拡大させ、東日本・西日本に供給拠点を持つことで、安定供給に加え、壁紙の原材料調達、効率的な製品配送を実現する。

原材料メーカーやサンゲツのロジスティクス部門と連動した、SCM体制の強化も図る。

④物流2024年問題に対応するユニットロードシステムの導入

2024年4月からトラックドライバーの時間外労働の960時間上限規制と改正改善基準告示が適用され、労働時間が短くなることで輸送能力が不足し、「モノが運べなくなる」可能性が懸念されている。

こうした状況に対し、同社では「ユニットロードシステム」を開発し、導入を開始しはじめている。。

「ユニットロードシステム」とは、様々な輸送物を、パレットやコンテナなどの単位にユニット化することで、輸送や保管を効率化する仕組みを指す。これを導入することにより、これまで約120分かけて手作業で1本ずつトラックへ積み込み、同じく約120分かけて手作業で1本ずつトラックから降ろし、計約240分かかっていた商材の積み降ろし作業を、フォークリフトで商品の形状に対応したパレットごと積み込み・積み降ろしを行い計約30分に大きく短縮する。「ユニットロードシステム」によって同社は経済産業省の「物流効率化に向けた先進的な実証事業」の補助事業者に採択された。

業界のリーディングカンパニーとして、課題解決に主体的に臨んでいく。

(4)エクステリア事業と海外事業

①国内エクステリア事業:地域的拡大を基盤とした競争優位性の向上

中部地方では約30%のシェアを有するサングリーンだが、関東地区では約2%、全国で約5%と低水準にとどまっている。エクステリアの卸売ビジネスにおいては、主に各地域に根付いたプレイヤーが商圏を構築しており、シェア拡大に向けてはエクステリア需要が高い地域に販売基盤を構築する必要がある。このためサングリーンでは24年3月期に巨大市場である関東に2つの支店を開設。この2支店の売上高は計画以上で推移している。

また単なるモノ売りから脱却すべく、同社グループ一体となったオリジナル商品の開発や、空間提案・施工力の強化による住宅市場以外へのアプローチを進めていく。

②海外事業

*北米

黒字基調が定着しつつある堅調な北米事業では、製造・販売の両機能を持つ強みをいかした顧客サービスの強化に取り組んでいる。

具体的には、製造機能において、商品生産ロスの削減に加えて、受注から納品までのリードタイムの短縮を実現しており、一般的に3〜4週間かかる納期を主要商品で1週間程度へと短縮した。

加えて、リブランディングや販売機能を通じた市場PRを進め、製造販売の両機能を持つKoroseal社独自の強みとして顧客サービス強化を図る。

*東南アジア

新たにグループ会社化したD’Perception Pte.Ltd.を活用し、事業拡大を図る。

シンガポールの建設受注高において、政府と民間の割合は約6:4となっている。D’Perception Pte.Ltd.は公共及び民間双方のオフィスを中心に空間総合提案・施工に強みを持ち、物件割合は5:5とバランス良く受注している。

公共施設である中央積立基金(Central Provident Fund)や都市再開発庁(Urban Redevelopment Authority)等が携わる物件も数多く手掛ける。同社の空間総合提案・施工力を活用し、Goodrich社との協業によるアジア全域における総合サービス力の強化を実現する

同社では、D’Perception Pte.Ltd.の経営力を高く評価しており、PMIを着実に実行した上で、企業価値向上、Goodrich社やKoroseal社という既存の海外グループ企業との協業シナジー発現を追求する。

(5)社会価値の向上

①環境:低環境負荷商品の開発

環境にやさしく、テクスチャーとカラーにこだわった壁紙「バイオクロス」が、2024年度グッドデザイン賞を受賞した。

原材料に植物由来の可塑剤を使用することで、石油資源を節約するほか、非フッ素撥水剤を使用し環境負荷の低減にも貢献する。自然をモチーフとしたカラーも特徴である。

②社会:外部団体への寄付をふくめた社会貢献活動

継続支援先である4団体のうちの1つハビタット・フォー・ヒューマニティ・ジャパンとの協働による児童養護施設のリフォームが完成

上記団体との取り組み以外にも、2014年より子どもたちに快適な生活空間を提供するために、独自で児童養護施設のリフォーム支援を実施している。累計実績は260件にのぼる。

(6)定量目標

①資本収益性と資本コスト、市場評価、課題認識

| * | 直近2期における資本収益性は、過去3度の価格改定による収益性の向上、株主還元の拡充による資本の圧縮、資産効率を意識した経営を進めることで、推計している資本コストを大きく上回っている。 |

| * | 一方、過去5年平均値で見ると、スプレッドは決して十分な水準ではないと分析している。 |

| * | 収益性の向上と株主還元の拡充等により、過去5年においてPBRは1倍以上で推移している。 |

| * | PERは2023年3月期の収益向上以降においても安定的に上昇してきてはいるものの、厳しい外部環境、さらにコスト先行投資による減益予想もあり、足元では東証プライム市場の平均値並みである15倍程度で推移している。 |

| * | 上記の現状分析を踏まえて、直近の高い収益性を持続的なものにするために、最適なBS・CFの検討と成長戦略の具体的な推進によって、利益創出を着実に進めるとともに開示の充実も図る必要があると同社は認識している。 |

②資本政策

| * | 中期経営計画においては、3ヶ年で成長投資に200億円~250億円を投ずる計画。これに対して24年3月期は約50億円と、おおむね想定どおりの進捗。 |

| * | 25年3月期は、前期に続きクレアネイト社の東広島工場への投資、海外事業の成長に向けたD’Perception社の株式取得を実施している。それらを含め、90億円~100億円の成長投資を見込んでいる。 |

| * | 株主還元は、3ヶ年の還元総額250億円~350億円に対し、24年3月期は76億円と、22%から30%の進捗となっている。

今期の配当金は、中間配当75円/株、期末配当75円/株で前期比10円/株増配の年間配当150円/株を見込んでいる。 |

| * | 自己資本については、株主資本以外の要素として中期経営計画策定時に想定していなかった株高等による含み益が約50億円増加し、その他の包括利益累計額が積み上がっている。

引き続き、資本効率を意識した還元を強化していく姿勢に大きな変更はない。持続的なキャッシュ創出力の実現に向けた投資と株主還元のバランスを意識した経営を進めていく。 |

5.近藤社長に聞く

近藤社長に25年3月期上期決算のポイント、中期経営計画の進捗、株主・投資家へのメッセージなどを伺った。

Q: まず25年3月期上期決算についていくつか伺います。リアテック(粘着剤付化粧フィルム)、ガラスフィルムといった注力中の戦略商品である中型商品が引き続き好調でした。その背景をお教えください。

機能性を重視した商品開発力がベースにあることはもちろんですが、加えてきめ細かいマーケティングを展開していることも好調の要因です。

当社は創業以来、見本帳を活用した「プロダクトアウト」の発想で事業を伸長させてきました。この豊富な商品ラインアップをベースとした事業展開は今後も当社の強力な競争優位性ですが、時代やマーケットの変化に的確に対応して「マーケットイン」の視点をより強め、事業部門との緊密な連携の下、マーケティング機能の強化を図っていくことが、中型商品に限らず、当社の課題であると認識しています。

Q:北米事業が好調です。北米含めた海外事業についてコメント頂けますか。

事業環境が堅調なことに加え、2022年7月に就任したKoroseal社の社長は、日本企業の米国法人で経営を行った経験を有していることもあり、コミュニケーション能力が極めて高い人物です。また、非常にオーソドックスな経営で、メーカーとしてやるべきことをタイムライン通りに進めることで、収益基盤が明らかに強化されており、黒字が定着してきました。通期でも黒字達成を見込んでいます。

中国の事業環境は依然として厳しいものの、事業基盤の整備と顧客開拓が進み、受注が上向き、損失は縮小傾向にあります。市場規模が巨大な中、我々のシェアはごく小さいものにとどまっており、事業規模の拡大、収益改善を進めていきます。

東南アジアは、マレーシア、ベトナムの業績は改善しているのですが、主力のシンガポールで売上高が落ち込み、機能強化のための人員拡大の負担も大きく、損失拡大となりました。

ただ、グループ化したD’Perception社は、アジアにおける空間デザイン・総合内装工事のリーディングカンパニーのひとつで、シンガポールをはじめとしたアジア地域で公共・民間のオフィス分野に強みを持ち、実績も多数有しています。既存のDistribution事業の立て直しに取り組みつつ、D’Perception社の強みをいかした当社グループ全体での「空間総合提案・施工事業」の強化、並びに、既存事業とのシナジー創出を実現していきたいと考えています。

Q:続いて中期経営計画【BX 2025】の進捗について伺います。原材料や物流費上昇の影響を受ける中、人的資本強化を中心とした成長投資を進めていきながらも収益性の改善を果たす事が課題かと思います。そうした中、SCM(サプライチェーンマネジメント)の強化に乗り出しました。その狙い、進捗などをお聞かせください。

当社グループの一段の競争力強化のために、調達、受注から物流、配送までの各機能が連携し一貫した強みを発揮できるSCMの強化は大変重要な課題です。今年度よりキャリア採用した人材が陣頭指揮をとってSCM強化に取り組み、その中でも在庫の適正化、仕入計画の機能向上、仕入先プロセスの整流科、配送サービスのレベル向上を進めています。実際に平均在庫量、平均在庫金額、補充指図回数とも改善が見られますので、実績を積み上げながら関西LC(※)全体及び全国の他のLCにも展開していく考えです。

当社の事業は、国内インテリア事業で約270社、国内エクステリア事業で約150社と多数のサプライヤーとの協働によって成り立っており、全てのサプライヤーをカバーするためには課題も残りますが、今後はスコープを広げ、まずはインパクトの大きいサプライヤーから取り組み、仕入先を含めた全社的な在庫の適正化を進めてまいります。

※LC:ロジスティクセンター

Q:クレアネイト社の新工場を建設中ですが、その目的、狙いはどこにあるのでしょうか?

国内市場規模が漸減している中、塩ビ製量産壁紙の需要は堅調に推移していて、その安定調達を図ること、及び、既存の東日本2拠点に加え新たに西日本に製造拠点を確保することでSCM強化に繋げていくこと、の2つの狙いがあります。建屋の建設、機械の据え付けは順調であり、人材確保も計画通りであって、来年度の稼働開始を目指します。米国Koroseal社と共にクレアネイト社は当社グループ企業の中で製造業を担い、安定供給、調達コスト低減に加え、商品開発や製造におけるグループシナジーの創出を狙います。

Q:スペースクリエーション企業を目指す中で注力している「空間総合提案」の現況、今後についてコメントをお願いします。

空間コンセプト策定や設計、施工監理等、商品販売にとどまらず、スペースクリエーション企業に不可欠な、「空間総合提案・施工」事業の拡大に取り組んでいます。

インテリアとエクステリアの一体型提案など、当社グループならではの付加価値の高い提案および施工の受注件数は確実に拡大しています。

ただ、現状、収益性についてはまだまだ改善すべき課題が多く、次の中期経営計画期間も含めて、具体的なマネタイズ方法をはじめとした事業計画を速やかに策定し、PDCAを回して管理していきたいと考えています。

Q:人的資本強化について伺います。近年幅広い分野で積極的にキャリア採用を行っていますが、みなさん、御社のどんな点に魅力を感じて入社されているのでしょうか?

事業戦略として中核事業の深化・変革、新規事業の探索・創出を進める中、各機能を強化する専門人材を確保すること、そして、連結経営を強化すべくコーポレート機能を強化することを目的として、キャリア採用を積極的に進めています。特に採用数を増やしているのは空間総合提案・施工に関わる専門人材であり、彼ら彼女たちが当社の魅力と感じることは、当社がプロダクトに強みを有し、プロダクトと空間のシナジーをベースとした提案活動への期待や、当社がスペースクリエーション企業への転換という大きな変革期にあること等と思われます。加えて、キャリア採用をはじめ、給与水準も含めて人的投資に積極的に取り組んでいるという点も大きな要因と考えます。

Q:様々なポイントについてわかりやすくコメント頂きありがとうございました。では最後に株主・投資家へのメッセージをお願いいたします。

スペースクリエーション企業への転換は、まだまだ道半ばでありますが、そのプロセスやターゲットを具体的に示すことで、社員の意識改革に繋がり、着実に進み出していると実感しています。当社の目指すスペースクリエーション企業とは、中核であるインテリアの一段の強化に加え、海外、エクステリア、空間総合提案・施工、新規の4事業の収益化を早期に実現するものです。そのために、壁装材や床材にとどまらず、プロダクトポートフォリオの更なる拡充が必須と考えています。既存事業、新規事業の具体的な成長戦略を速やかに構築し、その進捗も含めて、株主・投資家の皆様にはタイムリーかつ透明性をもってご説明してまいりますので、是非今後とも我々の挑戦をご支援下さい。

6.今後の注目点

上期進捗率は売上高47.9%、営業利益46.1%とほぼ例年並みの水準。12月1日受注分から実施が始まった2021年、2022年以来の価格改定だが、同社によれば期初の見込みと比較すると国内需要は弱いとのことで、どの程度浸透し、売上・利益の積み上げに繋がっていくのかを注目したい。

一方、近藤社長のコメントにもあるように、同社が追求する「スペースクリエーション企業への転換」は、決して簡単な道のりではないものの、社員の意識改革は、キャリア採用による社員の多様性の実現を通じて、着実に進んでいるようだ。

是非、統合報告書「SANGETSU REPORT 2024」のP34「サンゲツグループ社員座談会」をお読みいただきたい。

https://ssl4.eir-parts.net/doc/8130/ir_material_for_fiscal_ym3/163991/00.pdf

<参考1:中期経営計画(2023-2025)【BX 2025】>

2023年5月12日、2020 年 5 月に発表した 2030 年を見据えた Sangetsu Group長期ビジョン【DESIGN 2030】を見直すとともに、2025年度を最終年度とする3カ年の中期経営計画(2023-2025)【BX 2025】を策定した。

【長期ビジョンの見直しおよび新中期経営計画策定の背景】

同社グループは、2020年5月に長期ビジョン【DESIGN 2030】とともに、2020年度から2022年度までの中期経営計画(2020-2022)【D.C. 2022】を発表し、4つの基本方針に基づく個別施策を着実に実行してきた。

その結果、長期ビジョン【DESIGN 2030】で設定した売上高・利益の収益目標を大きく上回ることができた。この3年間は、新型コロナウイルス感染症により、市場は大きく落ち込み、米国 Koroseal社が大規模な減損損失を計上するなど、同社も影響を受けたが、自社グループの事業基盤や収益力は大きく拡大・強化されたと捉えている。

一方、世界経済は新型コロナウイルス感染症の影響から脱したとはいえ、格差の拡大、地政学的不安定性の増大、地球温暖化への対応の緊急性の高まり、金融情勢の不安定化等の不確実性、不透明性がますます高まっている。

こうした状況をふまえ、同社グループでは、改めて長期ビジョン【DESIGN 2030】を見直すとともに、長期的な成長に向けた新中期経営計画【BX 2025】を策定した。

なお、2024年1月に同社グループではグループ社員を中心としたタスクフォースにより企業理念の見直しを行っている。

【前中期経営計画(2020-2022) 【D.C. 2022】の振り返り】

(1)成果:実施施策と成果

| 1.基幹事業の質的成長による収益の拡大 | ・低環境負荷商品の発売、低価格帯商品の拡充等商品ポートフォリオの増強

・クレアネイト社買収、新工場建設決定等の戦略的調達体制構築 ・地域密着型営業体制の強化と全国展開型顧客フォロー体制整備による取引獲得能力向上 ・大規模在庫拠点である旗艦ロジスティクスセンターの設置と地域サテライト型ロジスティクスセンターの展開、全国配送網の整備 ・カーテンの to C販売の拡大 |

| 2.基幹事業のリソースに基づく次世代事業の収益化 | ・インテリア、エクステリア両面での空間デザイン力、施工管理力の強化

・東北地区有力施工事業者である株式会社壁装の買収を含めた施工能力拡大 ・東南アジア・中国/香港での事業体制再編 |

| 3.経営・事業基盤の強化 | 管理職への職務給制度(ジョブ型人事制度)の導入 |

| 4.3次にわたる価格改定による収益の向上 | – |

(2)成果:定量実績

①財務指標

|

23/3期 |

参考:過去最高 |

【D.C. 2022】目標 |

【DESIGN 2030】目標 |

|

| 売上高 |

1,760.2 |

1,612(2019年度) |

1,620 |

2,250※ |

| EBITDA |

246.8 |

140(1996年度) |

– |

– |

| 営業利益 |

202.8 |

125(1996年度) |

120 |

185 |

| 当期純利益 |

140.0 |

65(2016年度) |

85 |

– |

*単位:億円

※【DESIGN 2030】の見直し前の売上高目標は、収益認識に関する会計基準適用無し

2014年度にスタートした新体制の下、2度の中期経営計画「Next stage Plan G」「PLG2019」で実施してきた投資が「D.C. 2022」で効果を創出し、事業基盤・サービス機能の強化に基づく収益性向上を達成した。

営業利益は長期目標である【DESIGN 2030】の185億円を上回った。

|

23/3期 |

【D.C. 2022】目標 |

|

| ROIC |

16.5% |

9.0% |

| ROE |

15.3% |

9.0% |

| CCC |

77.1日 |

65日 |

仕入債務回転期間、棚卸資産回転期間の長期化により、CCCが目標未達であった以外は全ての目標をクリアした。

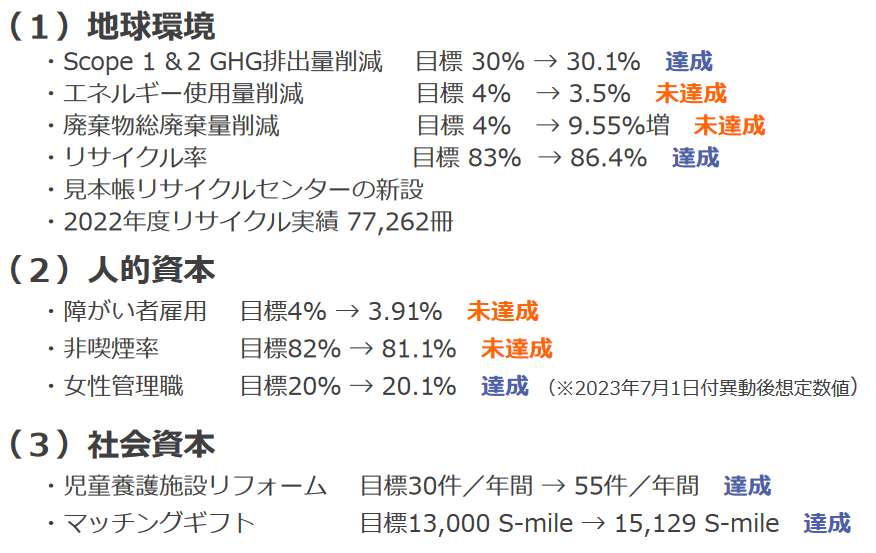

②非財務指標

地球環境、人的資本、社会資本の目標達成状況は以下のとおり。

スコープ1及び2におけるGHG排出削減目標は達成した。

(同社資料より)

③資本政策・株主還元

*自己資本

2020年3月末の自己資本932.4億円に対し、「900~950億円の範囲で維持する」ことを目標としていたが、2023年3月末は957.4億円と、若干の超過となった。

*資金配分

成長投資への資金配分計画を「200~260億円」としていたが、実績は158.6億円と50~100億円及ばなかった。

*株主還元

3年間の還元総額は169.2億円。総還元性向は約100%の方針に対し88.8%の実績。

(3)課題認識

前中期経営計画【 D.C. 2022 】を終えて、以下のような課題を認識している。

◎直接的な外部環境

| * | 高いシェアをもつ壁紙等、既存主力商品の日本市場の数量停滞 |

| * | 施工技能者の高齢化、施工力不足の顕在化 |

| * | 小口・重量物配送における物流 2024 年問題の現実化 |

| * | 原材料費、物流費、人件費の継続的上昇 |

| * | 汎用品価格帯でのリサイクルおよび低環境負荷商品への要請 |

◎内部課題

| * | 限定的な取扱商品 |

| * | 独自の商品デザイン力と裏付けとなるブランディング力 |

| * | 商品・物流・施工・販売・経営を統合管理するシステム構築 |

| * | 空間デザイン、施工管理、見積・調達、提案における専門力 |

| * | 地理的・規模的に限定されたエクステリア事業 |

| * | 海外事業会社の空間デザイン提案力、短納期供給力、施工支援力、商品デザイン力 |

| * | 事業転換の実行による販管費の拡大 |

| * | 社員意識変革、社員エンゲージメント、コンプライアンス、非正規社員の増加 |

| * | 教育研修を含む人的資本への低投資 |

【長期ビジョン【DESIGN 2030】の見直し】

長期ビジョン【DESIGN 2030】では“サンゲツグループはスペースクリエーション企業へ”を目標に掲げ、スペースクリエーション企業へ転換するためのアプローチを明示し、取り組むこととしている。

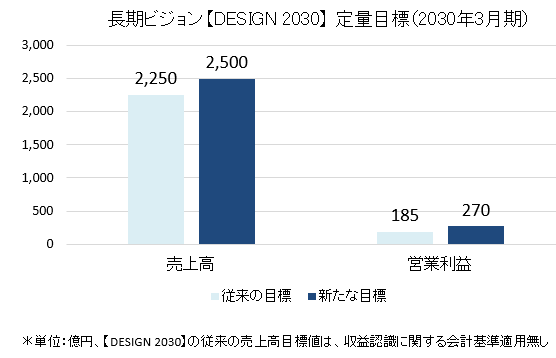

このベースとなる基本的な考え方、戦略に変更はないが、前中期経営計画期間中の施策面、収益面の進捗をふまえ、長期ビジョン達成へのアプローチの文言を一部変更し、スペースクリエーション企業像の明確化と、さらにその先の事業の考察を行うと同時に、2022年度決算において長期ビジョン【DESIGN 2030】の収益目標を達成したことから、新たな定量目標を設定した。

(1)“スペースクリエーション企業へのアプローチ”の変更

2020 年5月に発表した“スぺ―スクリエーション企業へのアプローチ”の文言を以下のとおりに変更する。

|

旧 |

新 |

|

| 経営・事業の基盤 | 多様性のある専門人材 | 多様性のある人的資本 |

| 事業関連データの連携と活用 | デジタル資本の連携と活用 | |

| 主要機能 | サービス売りへの完全転換

サービスを付加価値の源泉とする事業 |

ソリューション提供

空間デザイン、商品、物流・配送、施工等の機能を有機的にインテグレートしてソリューションとして提供する事業 |

(同社資料より)

(2)目指すスペースクリエーション企業像の明確化

長期ビジョン【DESIGN 2030】で目指しているスペースクリエーション企業像を以下のとおり明確化する。

「人的資本とデジタル資本を基盤としたデザイン力とクリエイティビティによる4機能を有機的にインテグレートしたソリューション力により、グローバルにスペースクリエーションに関する高い価値を提供する企業」

<4つの機能>

| * | それぞれの市場に最適なコンセプトに基づく魅力的な空間デザイン提案機能 |

| * | 高度な企画・開発・調達力を持ち、広範囲な商品を提案するスペース材料提供機能 |

| * | 品切れなく広域に即時配送を可能とする在庫・配送・物流機能 |

| * | さまざまな事業、人的関係、企業連携を通じての規模と総合性・機動性のある施工機能 |

(3)更なる成長のための戦略:ソリューション力の強化

スペースクリエーション企業のプラットフォーム強化に加え、更なる商品・分野・地域での成長戦略を展開する。

空間デザイン、材料提供、物流・配送、施工機能といったソリューション力の強化を図る。

具体的には、【DESIGN 2030】を見据えて【BX 2025】から、「主要商品・事業の収益維持・向上」「中型商品の強化」「新商品による新市場開拓」「エクステリア分野の強化」「海外事業の収益拡大」に取り組む。

(4)スペースクリエーション企業の先の展開:スペースオペレーション事業への展開

同社では、スペースクリエーション企業へと転換することによる収益基盤の拡大と、収益の安定性を確認する一方、さらなる大きな成長のためにはスペースクリエーション企業に留まらず、さらに事業を展開していく必要性も認識した。

スペースクリエーション企業として、人々によろこびとやすらぎをもたらす空間をデザインし、提案し、提供するためには、その空間での人々の過ごし方を考え、構想することが必要となる。すなわち、スペースクリエーションとはどのような空間を提供するのか、空間をどのように人々に使っていただくかを考えることであり、これは空間のオペレーションがいかに行われるかを考察することに繋がっていると考えている。

その意味において、スペースクリエーション事業の先には空間のオペレーション事業の可能性があると考えており、「空間軸」に「時間軸」を掛け合わせた、スペースオペレーション事業への展開の可能性を追求すべく、検討を進めていく考えだ。

(5)新たな定量目標

(同社資料より)

2030年3月期の目標達成に向け今期から【BX 2025】を推進するとともに、長期的な視点でスペースオペレーション事業への展開を目指す。

【中期経営計画【BX 2025】の概要】

(1)基本方針

【BX 2025】は、前述した「課題認識」の下、「更なる成長のための戦略であるソリューション力の強化」に向け、次の飛躍に備える3年間と位置づけている。

<基本方針>

スペースクリエーションの価値を高めるソリューション力を強化・拡充し、強固な収益力と成長力を持つスペースクリエーション企業へと転換。

主要商品・市場の事業拡張に加え、商品の拡充、エクステリア事業・海外事業の拡大を実行する。

また、更なる長期的成長を可能ならしめる事業を展開するべく、スペースオペレーション事業の可能性を検討する。

<新組織体制>

この基本方針を徹底させ、ソリューション力を強化・拡充するために、事業部門を従来の取扱商材別から、地域別に分けたビジネスユニット体制に変革した。

(2)施策

「1.人的資本の拡大・高度化・活躍支援」「2. デジタル資本の蓄積・分析・活用」「3. ソリューション提供力の強化」「4. エクステリア事業と海外事業」「5. 社会価値の向上」の5つを挙げている。

①人的資本の拡大・高度化・活躍支援

人的資本の強化が、最重要課題であると考えており、具体的には以下の取り組みを進める。

| * | 組織別人事担当者の配置 |

| * | 多様性のあるキャリア採用の大幅増と新卒採用拡大 |

| * | 専門性と事業構築力強化のための教育・研修拡充 |

| * | 処遇改善と働く環境整備 |

| * | 非正規社員比率の改善とダイバーシティの推進 |

・社員各人をきめ細かくフォローするために、全社の人事ではなく、各組織別の人事担当者を配置する。

・サンゲツ単体のキャリア採用は、空間デザイナー、施工エンジニア、情報システム関連、ロジスティクス、コーポレート部門など、3年間で60-80名の採用を計画している。24年3月期実績では49名の採用となっている。

・サンゲツ単体では、23年度は約7%のベースアップとなっており、平均年収も6,790千円から7,722千円に上昇している。また、24年度では約5%のベースアップを計画している。

・継続的に実施している社員アンケートの結果、19年度以降に仕事へのやりがいが低下傾向にあった中、23年度は改善に向けたさまざまな施策により改善傾向に転じた。また、チャレンジを重視する社風を感じる社員は継続して増加している。

過去、「やりがい」に関しては、社員の大半を占める営業社員に対する評価・報酬が従来は個人を対象としたものであったのに対し、組織対象に変更したためと見ているが、上記のような処遇改善により、足元では認識も変化しているということだ。

②デジタル資本の蓄積・分析・活用

具体的な施策は以下のとおり。

| * | 事業モデル転換に向けての基幹システムのリノベーション |

| * | 空間デザイン提案を含むバリューチェーン変革のための情報・DATA活用推進 |

| * | 代理店との協業による商流・物流データ活用を通じての営業・物流の効率化、確実化 |

| * | 業務改善と現場業務のデジタル化推進 |

最重要課題が「代理店との協業による商流・物流データ活用を通じての営業・物流の効率化、確実化」である。

現在、同社の長いバリューチェーン内で、情報・DATAが分断されており、受注データと物流データの連携がない。そのため、発送した商品が現在どこにあるのかを把握することが難しい。

これを、DATAの連結を行うことで取引の確実化と物流の効率化を図る。加えて消費者に対しデジタルによる商品選定サポートを行うことで付加価値の提供も可能となる。

③ソリューション提供力の強化

具体的な施策は以下のとおり。

| * | 各々の市場に特化した空間デザイン、空間提案力の増強 |

| * | 取扱商品の拡大、高度化、ブランディング強化 |

| * | 商品調達体制の整備・強化 |

| * | ロジスティクス体制の地理的・機能的な拡充、強化 |

| * | 大規模かつ機動力のある内装施工力と施工管理体制の整備 |

・サンゲツ単体では、空間設計・企画などスペースデザインを手掛ける専門人材を、2019年度の37名から2023年度には86名、2025年度には120名まで拡充する見込みだ。見積・調達・施工管理を行うエンジニアに関しては、2019年度0名を、2023年度5名、2025年度25名に増員することを目標としている。

・新たな取り扱い商品としてセラミックス商品、エクステリア商品の拡充を進めている。ウィリアム・モリスのデザインアーカイブに、現代のライフスタイルを調和させた、新たなコレクション「MORRIS CHRONICLES(モリス クロニクルズ)」の導入など、商品デザイン力・ブランディング力の強化にも取り組んでいる。

・商品力のみでなく機能強化で差別化を図っている同社は、遠方地区への当日配送網の拡大、重量物配送、階上げ・間配りまで行うサービス機能の提供など、ロジスティクスに関しても拡充・強化を図っている。

商品配送の現場を担うサービスクルーの拡大も進めている。22年度末の13名を23年度末には39名までに増強している。23年度には札幌、東北、東京23区、中部、中国四国、九州で実施しているが、25年度には全国での展開を計画している。

・内装施工力強化と施工管理体制整備に向け、建築施工管理技士(22年度実績、1級建築施工管理技士13名、2級建築施工管理技士79名)および施工技能士(22年度実績、1,250名)の増強を進め、サンゲツ・フェアトーンとの連携を強化している。

④エクステリア事業と海外事業

具体的な施策は以下のとおり。

| * | エクステリア事業の地理的・規模的拡大、高度化 |

| * | 海外事業におけるスペ―スクリエーション事業への転換のための商品・空間デザイン力強化、短納期供給体制構築、施工支援力強化、市場に応じたきめ細かな営業体制構築 |

・エクステリア事業は中部地区においては約30.0%のシェアを有するものの、関東地区、全国でのシェアはそれぞれ約2.0%、5.0%と低水準。そこで、インテリア事業とエクステリア事業の協業を強化する。インテリア事業の基盤を活用し、エクステリア事業の営業活動を活発化させるほか、インテリアとエクステリアの空間デザインの連携による提案力強化や施工体制の整備を図る。エクステリアデザイナーを22年度の5名から、25年度には30名へ増強する。

・海外事業では、特に北米事業の強化を目指す。北米の壁紙市場は日本市場と比較して数量はおおよそ30分の1と小さいが、単価は日本の10倍以上。商品力に加えサンゲツが得意とする機能の向上も図ることで現在約17%にとどまる北米でのシェアを拡大させ効率的な収益拡大を図る。

⑤社会価値の向上

環境、社会について以下のような施策を推進する。

<環境>

| * | 連結および単体GHG(Scope1&2)排出量削減 |

| * | GHG(Scope3)排出量の把握と削減方策の明確化 |

| * | 低環境負荷商品の開発強化 |

| * | 見本帳リサイクルセンターの拡大含めリサイクルの推進 |

・GHG(Scope1&2)排出量削減目標は、「26年3月期連結28%削減(21年度比)、単体60%削減(18年度比)」「30年3月期連結55%削減(21年度比)、単体カーボンニュートラル実現」を掲げている。

グループ非製造会社においてはカーボンニュートラルの実現を目指すとともに、壁紙製造会社であるクレアネイトの広島新工場においては、メイン燃料を従来の重油から液化天然ガス(LNG)にするなど、環境負荷の低減に向けた取り組みを進める。

<社会>

| * | ダイバーシティ・エクイティ & インクルージョン推進 |

| * | 児童養護施設の住環境改善活動の推進 |

| * | 支援が必要な子ども達、開発途上国、難民への継続的支援 |

・サンゲツ単体の女性管理職比率は23年4月1日時点での18.3%から24年4月1日時点で21.2%となっており、25年度期初には25.0%へ、障がい者雇用比率は22年度時点の3.9%から23年度は3.5%、25年度には4.0%以上に引き上げる計画。

(3)資本政策

①株主還元方針

| * | 2026年3月末の自己資本を950〜1,050 億円 とする |

| * | 株主還元は配当を主体とし、1株当たり年間配当金は130円を下限に、安定的な増配を目指す |

| * | 市場の状況により自己株式の取得も検討する |

25年3月期は11年連続の増配を予定している。

②資金配分計画

資金創出・調達は、23年3月末保有現金同等物270億円、3年間の営業CF470-510億円、3年間の借入金増減は▲80-60億円。

これを原資に、成長投資に200-250億円、株主還元に250-350億円を計画している。

主な設備投資は、クレアネイト広島工場80億円、物流投資18億円。

26年3月末の保有現金同等物は200-250億円を見込んでいる。

(4)定量目標(KPI)

①経済的価値

◎主要指標

|

23/3期 |

26/3期 |

|

| 連結売上高 |

1,760.2 |

1,950.0 |

| 連結営業利益 |

202.8 |

205.0 |

| 連結当期純利益 |

140.0 |

145.0 |

| ROE |

15.3% |

14.0% |

| ROIC |

16.5% |

14.0% |

| CCC |

77.1日 |

65日 |

単位:億円

◎セグメント別目標

|

23/3期 |

26/3期 |

|

| 売上高 |

1,760.2 |

1,950.0 |

| 国内インテリア |

1,479.8 |

1,590.0 |

| 国内エクステリア |

62.9 |

100.0 |

| 海外 |

217.5 |

260.0 |

| 営業利益 |

202.8 |

205.0 |

| 国内インテリア |

210.9 |

187.0 |

| 国内エクステリア |

4.5 |

10.0 |

| 海外 |

-12.6 |

8.0 |

単位:億円

②社会的価値

◎地球環境

<事業活動(Scope1&2)における環境負荷の低減>

| GHG排出量 | 連結 28%削減 (2021年度比)

単体 60 %削減 (2018年度比) |

| 使用エネルギー量 | 単体6.0%削減(2018年度比) |

| リサイクル率(有効利用率) | 単体90.0%以上 |

◎人的資本

<社員の健康と能力開発、風土改革>

| 非喫煙率 | 85%以上 |

| 人的資本投資額 | 3年間合計7億円 |

| キャリア採用者数 | 3年間合計60-80名 |

| エンゲージメントスコア※ | 58.0(A) |

※単体目標。やりがい指数については、2023年度以降、株式会社リンクアンドモチベーション社の提供するサービス「モチベーションクラウド」のスコアを使用。

<ダイバーシティ・エクイティ&インクルージョンの推進>

| 女性管理職比率 | 25.0%以上(2026年4月時点) |

| 障がい者雇用率 | 4.0%以上(2026年3月末時点) |

| 男性育休取得率 | 2週間以上100% |

*いずれも単体。

③社会資本

<コミュニティへの参画>

| 児童養護施設改修活動費 | 連結50件/年間 |

| マッチングギフト | 連結18,000S-mile(※) |

| 外部団体への寄付を含めた社会貢献活動 | 連結

年間経常利益の0.3〜0.5%を目途とし、寄付は特定の団体に継続的に実施する。 |

※S-mile

社会貢献活動の促進を目的とした「サンゲツグループマッチングギフトプログラム」。社員の社会貢献活動をカウントし、活動内容に対しスマイルポイント(S-mile)を付与する。そのポイントを金額換算し、同社から支援先のNPOなどの団体へ寄附する仕組み。

基準となる活動は、会社が主体となって実施する「サンゲツグループボランティアクラブ」での活動に加え、社外での福祉施設支援・被災者支援・国際交流・地域活動・青少年教育・NPO支援等の個人活動を対象とし、全国の社員が地域によらず積極的に参加できるよう活動の支援を行っている。

<参考2:長期ビジョン【DESIGN 2030】>

<Sangetsu Group 長期ビジョン【DESIGN 2030】>

(1)概要

安田前社長が創業家以外初の経営トップに就任した2014年以降、経営体制、ガバナンス体制、仕事のやり方、社外とのかかわり方など、様々な変革に取り組み、同社は大きく変化・変容してきた。

しかし、事業そのものは、内装材料の販売という事業モデルから変化しておらず、この事業モデルそのものの変革が必要であると認識している。

そのためには、目指すビジョンを明確にし、未来の目標を明確に意識しながら、確実に諸施策を実行していく必要があると考え、2020年5月、「Sangetsu Group長期ビジョン【DESIGN 2030】」を設定した。

【DESIGN 2030】は2030年のありたい姿をデザインするという意味。

DESIGNのそれぞれのアルファベットが、目指すべき仕事の内容を表している。

(同社資料より)

(2)長期ビジョン【DESIGN 2030】の見直し

長期ビジョン【DESIGN 2030】では“サンゲツグループはスペースクリエーション企業へ”を目標に掲げ、スペースクリエーション企業へ転換するためのアプローチを明示し、取り組むこととしている。

このベースとなる基本的な考え方、戦略に変更はないが、前中期経営計画期間中の施策面、収益面の進捗をふまえ、長期ビジョン達成へのアプローチの文言を一部変更し、スペースクリエーション企業像の明確化と、さらにその先の事業の考察を行うと同時に、2022年度決算において長期ビジョン【DESIGN 2030】の収益目標を達成したことから、新たな定量目標を設定した。

①目指す姿:「スペースクリエーション企業」

現在有するモノや商品のデザイン力、営業力、物流力をベースに、新たにスペースや空間を構想・デザインし、提案する能力を獲得して、新たなスペースや空間を創造する企業を目指していく。

今回の見直しに際してはスペースクリエーション企業へと転換することによる収益基盤の拡大と、収益の安定性を確認する一方、さらなる大きな成長のためにはスペースクリエーション企業に留まらず、さらに事業を展開していく必要性も認識した。

②長期ビジョン達成に向けて

長期ビジョンの達成に向けては、経営の基本を「デザイン経営」とし、デザインによるブランド価値の向上と事業転換を目指す。また、経営・事業の基盤に、「多様性のある人的資本」と「デジタル資本の連携と活用」を位置付け、「現場力と多様性ある専門人材が活躍する組織」、「DATAによる事業の効率化と転換」を実現させる。

主要機能としては、空間デザイン、商品、物流・配送、施工等の機能を有機的にインテグレートしてソリューションとして提供する「ソリューション提供」を目指す。

また、事業のエリアは、日本、北米、東南アジア、中国を中心とした環太平洋地域とする。

こうしたアプローチにより、「スペースクリエーション企業」へ転換し、同時に社会的価値の実現にも取り組んでいく。

(同社資料より)

③デザイン経営

デザイン経営の考え方は以下の通り。

『サンゲツグループは、デザインによる提供価値の拡大・向上を実現し、事業を転換することを目指します。

商品・空間自体の美しさや機能、コーディネーションを追求するだけでなく、さまざまな空間での人々の過ごし方、生活・体験・行動を考え、人と空間とのかかわりを構想し、デザインし、提案します。

モノのデザイン、空間のデザインに加え、コトのデザインを考え、提案することにより、ブランド価値を向上し、従来のモノを売る会社から、空間を創造しコトを提案・実現する会社へ転換することを目指します。』

④実現を目指す社会的価値

実現を目指す社会的価値を「Inclusive(みんなで)、Sustainable(いつまでも)、Enjoyable(楽しさあふれる)社会の実現に貢献します」としており、Inclusive、Sustainable、EnjoyableのそれぞれにおいてSDGsの目標を掲げている。

| 平等で健康的なインクルーシブな社会の実現

サンゲツグループは、健康で快適な空間の創造を通じ、ジェンダーの多様性が尊重される、格差のない平等で健康的でインクルーシブな社会の実現に貢献します。 |

|

| 地球環境を守るサステイナブルな社会の実現

サンゲツグループは、サプライチェーン全体の環境負荷を低減し、長く使い続けられる空間の創造を通じ、ストック建築物の有効活用と共に、地球環境を守るサステイナブルな社会の実現に貢献します。 |

|

| より豊かでエンジョイアブルな社会の実現

サンゲツグループは、公平・安全・安心・効率的で人権を尊重する働き方により、さまざまな文化・生活に応じた空間の創造を通じ、よりエンジョイアブルな社会の実現に貢献します。 |

|

3つ目のEnjoyable については、SDGsの基本的な理念「誰も取り残さない」を踏まえ、自社の事業を考慮し、一歩進んで、より豊かでエンジョイアブルな社会の実現を社会的価値の一つとして挙げることとした。

<参考3:コーポレートガバナンスについて>

◎組織形態、取締役の構成

| 組織形態 | 監査等委員会設置会社 |

| 取締役 | 7名、うち社外4名(うち独立役員4名) |

| 監査等委員 | 5名、うち社外4名(うち独立役員4名) |

◎コーポレートガバナンス報告書

最終更新日:2024年6月20日

<基本的な考え方>

当社は、企業価値の向上を図るため全てのステークホルダーとの良好な関係を築き、持続的に発展していくことを目指しています。

その実現のため、経営の透明性、迅速性、効率性を基盤としたコーポレート・ガバナンスの強化が重要な経営課題であると認識しています。

当社は、社外取締役の経営参加による取締役会の監査・監督機能を強化することをねらいとして、監査等委員会設置会社へ移行しています。

このガバナンス体制のもと、更なる企業価値の向上に努めております。

<コーポレートガバナンス・コードの各原則を実施しない理由>

当社は、コーポレートガバナンス・コードの各原則を実施しております。

<コーポレートガバナンス・コードの各原則に基づく開示(抜粋)>

|

原則 |

開示内容 |

| 【原則1-4. いわゆる政策保有株式】 | 1.政策保有に関する方針、保有の適否に関する検証内容

事業戦略上、新たに関係を強化すべき企業、また、取引先として継続して関係を強化すべき企業などの観点から総合的に判断して中長期的に保有する政策保有株式を決めております。 保有株式については毎年、保有にかかるコストとリターンを確認し、中長期的にも保有意義がなくなったと判断した場合には株式の売却を行う方針であり、それに基づいた運用をしております。取締役会における検証の結果、保有継続を決定した銘柄については、有価証券報告書の「株式の保有状況」欄で開示します。 2.議決権行使の考え方 投資先企業の経営方針を尊重した上で、様々なチャンネルを通じた対話やコミュニケーションを行い、その企業の中長期的な企業価値の向上、株主還元姿勢、コーポレート・ガバナンスやCSRへの取組みなどを総合的に判断するとともに、議案の内容が当社の保有目的に適合するか、又、当該企業の価値向上につながるかを個別に精査した上で賛否の判断をしています。 |

| 【原則2-4 女性の活躍促進を含む社内の多様性の確保】

補充原則2-4① 中核人材の登用等における多様性の確保 |

(1)多様性の確保についての考え方

サンゲツグループ人権方針、サンゲツグループダイバーシティ基本方針を掲げ、性別、年齢、国籍、人種、宗教、障がいの有無、性自認および性的指向などにかかわらず、従業員一人ひとりの個性を多様性として活かし、挑戦・革新し続ける風土の醸成や仕組みの充実を推進しています。 (2)多様性の確保の自主的かつ測定可能な目標、及び多様性の確保の状況 ・女性の管理職への登用 当社の正社員の女性社員比率は36.5%で、両立支援制度の拡充など性差問わず働き易い環境を整備してきたことにより年々増加しています。また、リーダー層(係長クラス)での女性比率は42.5%、管理職での女性比率は21.2%です。また、女性活躍を支援するために、女性社員及び上司に対するキャリア形成支援と支援スキル向上研修、女性活躍支援健康セミナー等も実施しています。中期経営計画【BX 2025】では、2026年までに女性管理職比率を25%とする目標を掲げており、過去5年間の推移を当社ウェブサイトで開示しています。 (https://www.sangetsu.co.jp/company/sustainability/social/divercity_policy.html) ・キャリア採用者の管理職への登用 経営人材、情報システム、デザイナー等の専門人材を確保するため、2016年よりキャリア採用者の採用を積極的に行っております。執行役員については10名のうちキャリア採用者は5名です。 当社では専門人材、プロ人材については社内での育成と共にキャリア採用を積極的に推進しており、毎年管理職として数名を採用し、また、非管理職として採用した人材についても他の正社員と同様に公正な管理職登用を行っています。キャリア採用者の定着を図り活躍を支援するために、入社後の研修や社内コミュニケーションを実施しています。 ・外国籍人材の管理職への登用 サンゲツ単体は主として国内市場をターゲットにしていますが、グループでの海外事業展開を始めた2015年より外国籍人材の採用を行っております。これらの人材は今後国籍の区分なく能力と業務パフォーマンスを基準に平等に管理職へ登用していきます。なお、グループの海外事業会社では、事業の中核を担う役員ポストのうち約6割が外国籍人材です。 (3)多様性の確保に向けた人材育成方針、社内環境整備方針、その状況 背景や感性、価値観などの違いによる新たな視点や発想を、豊かな創造性につなげる「ダイバーシティ・マネジメント」を経営の中核に据え、多様化する市場の要請を捉えながら、持続的な成長に向けた重要施策として取り組んでいます。ダイバーシティ・エクイティ&インクルージョン目標として、障がい者雇用の拡大、及び女性管理職登用支援、男性育児休暇取得促進を掲げています。この他にも、有給休暇取得率の向上、長時間労働の是正、及びLGBTQ+に関する取組み等を行っています。

|

| 補充原則3-1③ | ・サステナビリティについての取組み

長期ビジョン【DESIGN 2030】において、SDGsで示される17の目標の内、10を当社グループ目標内に入れています。また中期経営計画【BX 2025】において、基本方針の一つに社会価値に関する定量目標を掲げています。具体的な施策としては、①環境負荷の低減について具体的な数値目標の設定、②サプライチェーンにおける環境負荷の把握を促進(将来的には調達活動の判断基準の一つとする予定です)、③高耐久性のあるロングライフ商品の開発、低環境負荷商品の開発、④見本帳リサイクルがあります。④については、sangetsu 見本帳リサイクルセンターを2021年3月に開設、業務を開始しております。 ・人的資本への投資 当社は、社員の多様性、人格、個性を尊重し、一人ひとりが経営の主人公として能力を最大限発揮できる人事制度の運営を目指しており、これらの制度については、当社ウェブサイトで開示しています (https://www.sangetsu.co.jp/company/sustainability/social/divercity_policy.html) 人的資本への投資としては、社員の育成・能力開発、社員エンゲージメントの向上、働きやすい環境整備などがあげられますが、当社はこの全てに積極的に取り組んでいます。特に、現中期経営計画【BX 2025】においては、人的資本の強化を主要な施策の一つとして掲げ、3年間の投資計画として7億円を計画し、人的資本の拡大・高度化・活躍支援に取り組んでおります。具体的な取り組み施策としては、キャリア採用および新卒採用の拡大、社員の活躍支援としての教育・研修の拡充、エンゲージメントサーベイの実施、人事制度の見直し、処遇改善等を進めております。 さらに、健康経営方針『健康に働き、人生を送る「従業員が生き生きと働くために」』を掲げており、従業員が生き生きと働くために、安全・健康・快適で働きやすい職場環境の確保と、心身の健康づくりに向けた推進体制の充実を図り健康の保持・増進活動に取組んでおり、これらの活動についても、当社ウェブサイトで開示しています (https://www.sangetsu.co.jp/company/sustainability/social/health_management.html) ・知的財産への投資 長期ビジョン【DESIGN 2030】において、デザインによるブランド価値の向上と事業転換を目指し、「デザイン経営」を経営の基本としています。デザイン経営を実現するため、デザイン戦略担当を設置し、デザイン人材の採用拡大、育成を通じた商品・空間デザイン提案力強化を推進しています。2023年7月に新設した法務部では法務機能に加えて、知財機能の強化に取り組んでおり、知的財産権創造、保護及び活用を積極的に行うことで、ブランド価値の向上を図っております。その他、従業員の職務発明に対しては、職務発明取扱いに関する社内規定に従い適切な報奨金を支払い、知的財産の創造を促進しております。 ・気候変動が事業活動に与える影響 2024年6月発刊の有価証券報告書に気候変動によるリスクと機会を記載し、2023年10月発刊の統合報告書60~63ページでは地球環境保全について、事業活動における環境負荷の状況をまとめており、事業活動やサプライチェーン全体での負荷低減の取組みを記載しています。当社ウェブサイトでは、「気候変動に関する考え方、重要課題」について、グラフや表を多用して説明しています (https://www.sangetsu.co.jp/company/sustainability/environment/climatechange.html) また、2021年10月にTCFDに賛同し、TCFD開示項目4要素(戦略、ガバナンス、リスク管理、指標と目標)をウェブサイト内で概ね開示しています。リスク管理については、ウェブサイト内「気候変動によるリスクと機会」について、表を用いて説明しています (https://www.sangetsu.co.jp/company/sustainability/environment/risk.html) また、2022年度より、社長を委員長とするリスク管理委員会において、「気候変動リスク部会」を新たに設置して、より組織的なリスク管理体制での対応と監視を行い、リスクと機会の特定と対応についてレビューと再検討を進めています。 今後、シナリオ分析の実施と財務影響の把握を進めるとともに、更なる開示の質と量の充実を進めてまいります。 |

| 【原則5-1. 株主との建設的な対話に関する方針】

|

・IR活動に関しては社長自らが統括し、IR面談、決算説明会も対応しています。海外投資家にも直接説明するなど投資家との積極的な対応を行っています。また、定期的に全社外取締役を含む監査等委員と機関投資家のミーティングを実施しています。

・株主との対話を合理的に推進し且つ機動的なIR活動を実践するために、社長室広報IR課を設置しています。 ・国内・海外機関投資家、アナリストとの対話は要望に応じて社長執行役員、担当役員、社長室広報IR課が面談しています。 ・IR活動は広報IR課を専門部局としますが、各事業本部、財務経理部、社長室経営企画課などの各部門が連携し、より実効性の高い情報提供に努めています。 ・決算発表のほか、機関投資家向けには、決算説明会、経営戦略説明会、ロジセンター見学会等のイベントを開催、個人投資家向けには、証券取引所主催の個人投資家向けIRイベントへの参画のほか、株式情報誌への出稿やウェブサイトの拡充など積極的な情報開示を実施しています。 ・2017年より当社品川ショールームにおいて株主向け会社説明会を実施し、主に関東地区の個人株主様への会社説明の機会を設けています。本説明会には取締役が出席し、社長執行役員が会社説明を行っています。(2020年度~2022年度は、新型コロナウイルス感染症拡大防止のため未実施) ・各イベント等で使用した説明用資料や対話の様子をウェブサイトで開示しており、必要に応じて英語版も開示しています。 ・各年度において統合報告書を作成し、当社ウェブサイトで日本語版と英語版を開示しています (https://www.sangetsu.co.jp/company/ir/library/report.html)。 ・直接的な対話、ウェブサイト上の資料、決算説明会の動画、及び株主総会の動画の公開を通じて、株主に対し当社の経営戦略、事業環境、事業進捗、財務情報などに関して理解を深めて戴ける活動を実践しています。 ・株主や投資家との対話を通じて得られたご意見は、広報IR課を通じて経営の改善に役立てています。また、四半期ごとに事業部門責任者へ共有し、情報開示の拡充および企業価値向上に向けた改善に繋げております。 ・インサイダー情報の管理の取扱いについては、内部者取引等管理規定(インサイダー取引防止規定)に基づき、未公表の重要事実の管理を徹底し、適切に対応しています。 |

| 【原則5-2 経営戦略や経営計画の策定、公表】

【資本コストや株価を意識した経営の実現に向けた対応】【英文開示有り】【アップデート日付:2024/12/20】 |

資本コストや株価を意識した経営の実現に向けた対応については、以下のURLにおいて開示しています。

2025年3月期 第2四半期(中間期) 決算・経営戦略説明会 P43~50 https://ssl4.eir-parts.net/doc/8130/tdnet/2532076/00.pdf

|