川口化学工業(4361) 中期経営計画に注目 売上構成着実に上昇

|

山田 秀行社長 |

川口化学工業株式会社(4361) |

|

企業情報

|

市場 |

東証スタンダード市場 |

|

業種 |

化学(製造業) |

|

代表取締役社長 |

山田 秀行 |

|

所在地 |

東京都千代田区内神田2丁目8番4号 山田ビル |

|

決算月 |

11月 |

|

HP |

|

株式情報

|

株価 |

発行済株式数(期末) |

時価総額 |

ROE(実) |

売買単位 |

|

|

1,322円 |

1,220,000株 |

1,612百万円 |

10.1% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

50.00円 |

3.8% |

164.28円 |

8.0倍 |

2,167.14円 |

0.6倍 |

*株価は1/29終値。各数値は23年11月期決算短信より。

業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

当期純利益 |

EPS |

DPS |

|

20年11月(実) |

6,628 |

80 |

82 |

59 |

48.73 |

30.00 |

|

21年11月(実) |

7,939 |

380 |

385 |

281 |

230.99 |

50.00 |

|

22年11月(実) |

8,368 |

293 |

302 |

218 |

179.75 |

50.00 |

|

23年11月(実) |

8,610 |

353 |

344 |

255 |

209.88 |

50.00 |

|

24年11月(予) |

9,000 |

300 |

300 |

200 |

164.28 |

50.00 |

*単位:百万円、円。予想は会社側予想。

川口化学工業株式会社の2023年11月期決算概要などをお伝えします。

目次

今回のポイント

1.会社概要

2.中期経営計画「ACCEL2026」

3.2023年11月期決算概要

4.2024年11月期業績予想

5.山田社長からのメッセージ

6.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

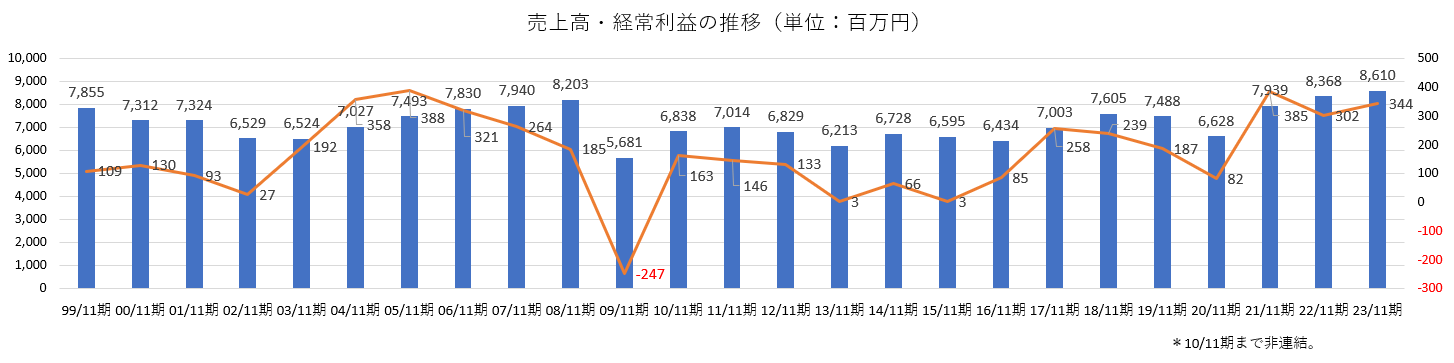

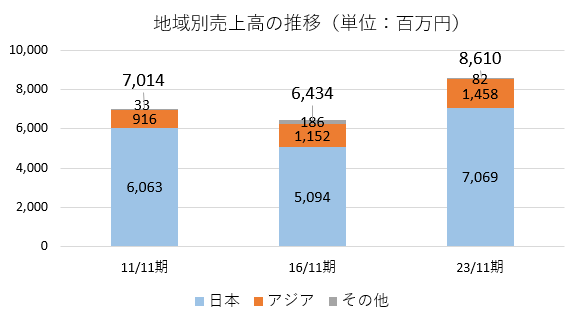

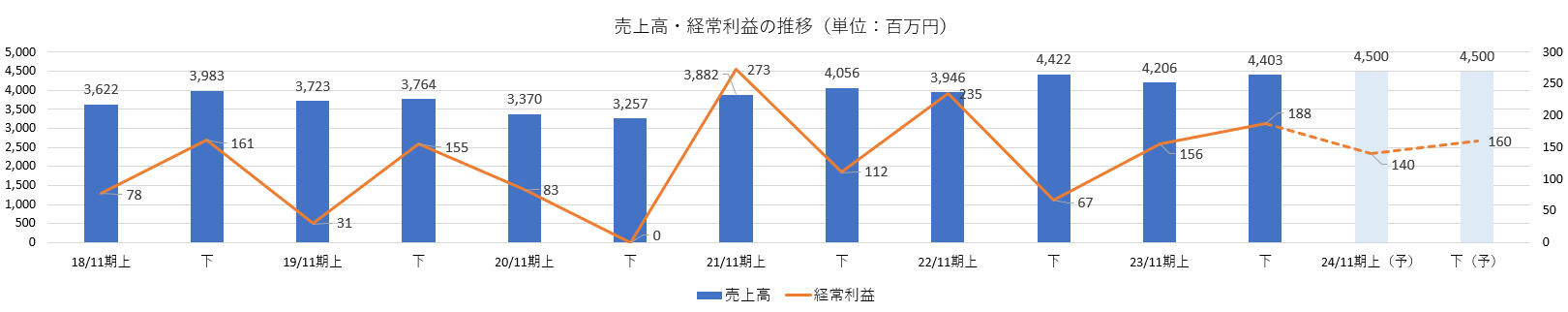

- 2023年11月期は増収増益。売上高は前期比2.9%増の86億10百万円。主力のゴム薬品は、国内は半導体不足による影響が一巡して自動車生産が回復し微増収。同社が注力中のファインケミカルを中心としたその他薬品の販売は2桁の増収となった。営業利益は同20.4%増の3億53百万円。原材料価格やエネルギー価格の大幅な上昇などで粗利は前年並みだったが、販管費も減少し2桁の増益。

- 期初予想に対しては、売上高は未達であったものの、全社規模でのコストダウンに加え、コスト上昇に応じた販売価格の見直しを行い一部製品価格に転嫁できたこと、また、同社が得意とするファインケミカル製品に対する顧客需要に機動的に対応したことなどから、利益は当初見込みを上回った。

- 24年11月期の売上高は前期比4.5%増の90億円、経常利益は同12.9%減の3億円の予想。国内においては、コロナ禍収束で経済活動の一層の活発化が見込まれる一方、海外においてはウクライナ情勢、イスラエル・パレスチナ問題、資源価格の高騰、為替変動等により景気の先行き不透明な状況を想定している。同社が得意とする合成技術を基盤とする製品の販売に注力し、需要を確実に取り込み、目標達成・上積みを図る。 配当は前期と同じく50.00円/株を予想。予想配当性向は30.4%。

- 『硫黄化合物を製造する合成技術に関する日本有数の豊富な経験・ノウハウ』『電子材料関連やヘルスケア関連など、競争力があり利益率も高いファインケミカル製品の拡大』『「特定の分野に絞り込まない」経営戦略による収益の安定性』などが強み、競争優位性(参照:【1-5 特長・強み・競争優位性】)。

- 山田社長にメッセージを伺った。「当社では資本コストへの意識を高めており、ROEは、一般的に日本企業が目標とすべきといわれている8%を上回り、23年11月期は2期ぶりに10%台となりました。ここ3年間の平均ROEは10.9%と収益性の改善を基調とした資本効率の上昇が明確です。中期経営計画「ACCEL2026」ではROE8%以上の継続と2026年11月期10%以上を目標としています。当社のPBRは現在0.6倍程度と1倍を割り込んでいますが、安定かつ着実な成長を続け、株主の皆様の期待を上回る収益性を追求してまいりますので、是非当社を長い視点で応援していただきたいと思います。」とのことだ。

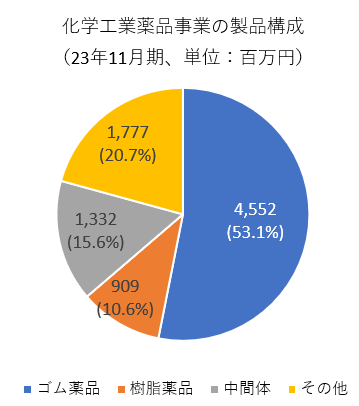

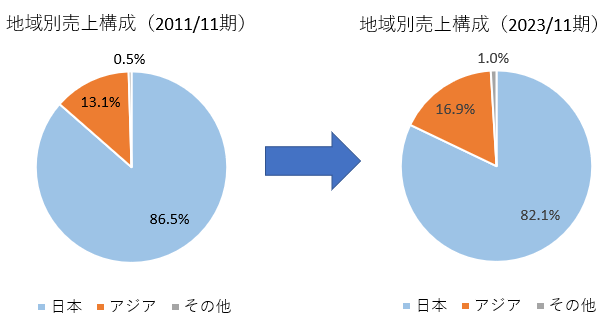

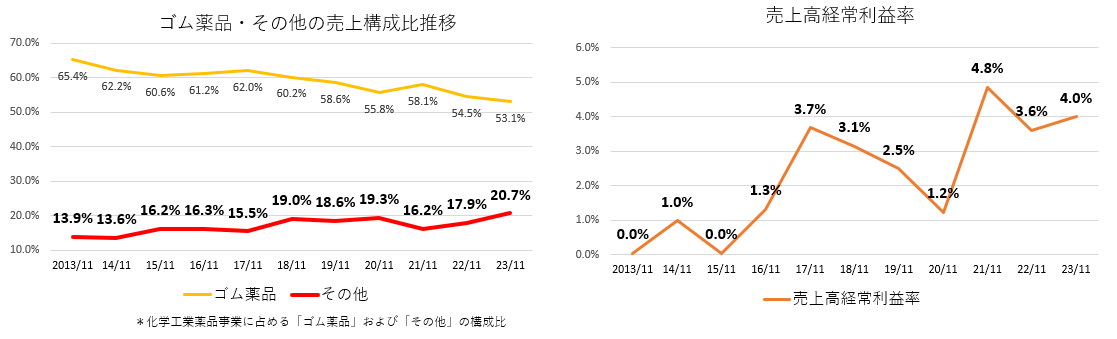

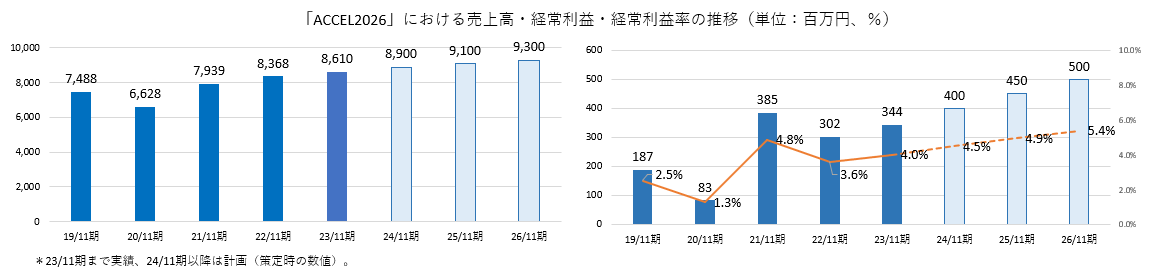

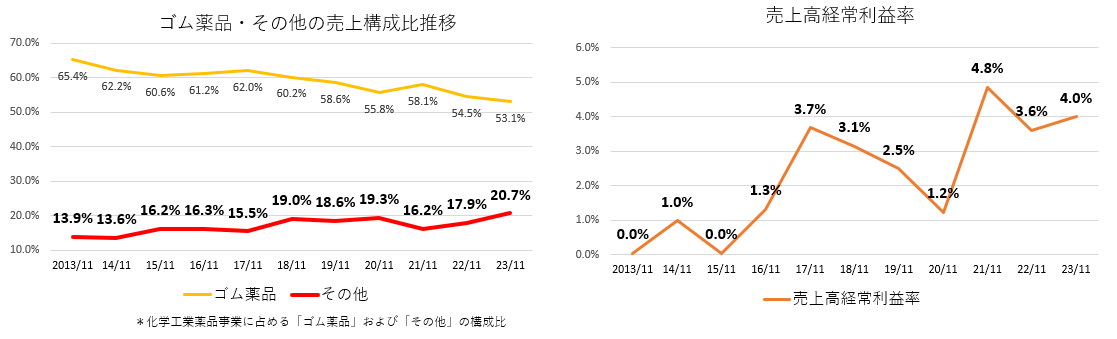

- 中期経営計画「ACCEL2026」においては、事業戦略の第一番に「新製品開発の推進」を掲げており、同社が得意とする合成技術を活かし、「電子材料関連」「ヘルスケア関連」など、競争力があり利益率も高ファインケミカル製品の拡大に注力している。ファインケミカル製品を含む「その他」の売上構成は着実に上昇しており、23年11月期は初めて20%を突破。これに伴い、売上高経常利益率も上昇傾向が続いている。収益性の向上は3年間平均ROE10.9%という実績にも繋がっており、今後もこの傾向が継続していくか、大いに注目していきたい。

1.会社概要

1937年の創業以来、ゴム薬品を中心とした有機硫黄化合物を中心に研究・製造・供給し、事業活動を行っている。近年は培った技術に磨きをかけ、ゴム薬品にとどまらず、電子材料、医薬中間体、環境用薬剤、樹脂薬品など事業領域を拡大している。

持続的な成長を加速させるべく中期経営計画「ACCEL2026」を実行中。

【1-1沿革】

1935年、写真薬品ハイポの製造の企業化のため川口化学研究所を設立。

1937年1月 、川口化学工業株式会社に組織を変更。

1961年10月 、東京証券取引所市場第2部に上場。

2022年4月、市場再編に伴い東証スタンダード市場に移行。

【1-2 経営理念】

有益な化学品の研究開発、製造、販売によって社会に貢献し、事業の成長発展を通じて社員の生活向上を図り、利潤の適正な配分を以って株主の負託に応えることを経営の基本理念としている。

その実行における基本方針を以下のように定めている。

・事業活動は新しい価値を生み出し、顧客満足に繋がるものとする。

・事業活動は人倫、法令その他の社会的規範に則った行動でなければならない。

・事業活動の情報を正確且つ速やかに公開し、社内外での共有に努める。

・事業活動が自然環境へ与える影響の極小化に努める。

・事業活動におけるリスク要因の排除に努め、効率的な経営活動を行う。

【1-3 事業内容】

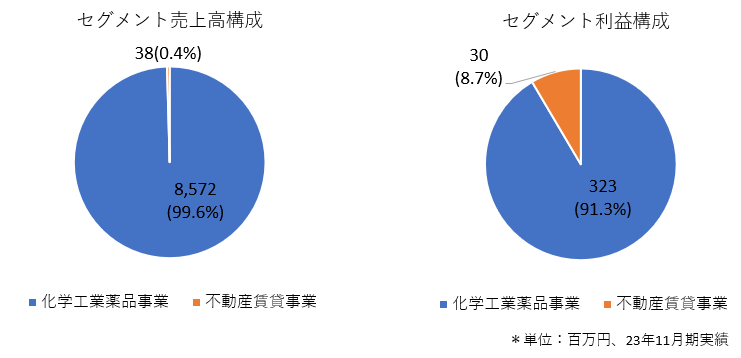

報告セグメントは化学工業薬品事業と不動産賃貸事業の2つ。

(1)化学工業薬品事業

有機ゴム薬品を中心に、樹脂用薬品、医薬農薬中間原料、染料顔料中間体、環境用薬剤、写真薬品、潤滑油添加剤など、様々な場面で使用される化学薬品を製造販売している。

化学工業薬品事業の製品構成

加えて、上記製品の販売のみでなく、近年の高度化、多様化する顧客からのニーズ・依頼に対応し、同社が有している合成技術を応用して、医農薬関連および精密有機工業薬品の製造「受託合成」も行っている。

大手企業が自らの資本では手掛けにくい小規模の開発段階のパイロットプラントの役割を同社が請け負うというもので、顧客に対して様々な合成技術を有する同社の優位性をアピールし、収益の拡大につなげていく有効な手段と考えている。

今後もさらに注力していく方針である。

(2)不動産賃貸事業

埼玉県川口市に賃貸用不動産(土地)を有している。

【1-4 ビジネスモデル】

同社の主力事業である「化学工業薬品事業」の事業内容を理解するためには、「ゴム」「ゴム製品」及び主力製品である「ゴム薬品」についての基礎的な知識が欠かせない。

以下では、主として「ゴム製品」および「ゴム薬品」について説明する。

(1)製品構成

①ゴム薬品

タイヤや自動車部品として使用されるゴム製品、原料ゴムだけではなくカーボンブラックや無機フィラー、オイルおよびその他副資材から構成される複合材料である。同社の主要製品である有機ゴム薬品はゴム製品を製造する上で使用される添加剤であり、ゴム材料のなかでは副資材に分類される。ゴム製品の材料構成比で言えば、有機ゴム薬品はおよそ1~5%と決して多くはないものの、無くてはならない材料であるため、比較的安定した需要が見込まれる。

最近のゴム業界の潮流として自動車部品を例に挙げると、急速なEV化の影響がゴム製品にも現れてきている。例えばエンジンや燃料系のゴム部品は減少するが、代わりにモーターやバッテリー周りのゴム部品や電装系のケーブル類は増加し、トータルで見ればゴム製品の使用量は変わらないものの部品構成が大きく変動する。同社の顧客であるゴム加工メーカーはEV化への対応を日々進めているが、それは新規のビジネス案件に参入できる機会として同社はとらえている。

ゴムは歴史のある成熟した材料であると同時に、実は新しい技術や材料を投入することに積極的な材料でもある。従って同じ形のゴム製品でも、10年前のゴム製品と今のゴム製品では中身が全く違うことも珍しくはない。またそれらは「ゴム製造技術」であったり「ゴム配合技術」であったりと、他業種にはみられない極めて特殊な技術で支えられており、他業種からの参入を困難にしている。同社は自社が提供する有機ゴム薬品を通してゴム業界の新しい技術動向をとらえ、より有効な使用技術を開発し技術情報として顧客に提供できる。また採算性の高い分野のゴム製品向けに、新たな有機ゴム薬品を開発している。

以下では、ゴム製品の製造工程を概観する中で、同社のゴム薬品がどんな役割を担っているのかを説明する。

◎ゴム製品の製造工程

ゴム製品の原料となるゴムには、大きく分けて、ゴムの木から採れる樹液を原料とした「天然ゴム」と、原油から蒸留分離して得られるナフサを原料に化学的に生産する「合成ゴム」とがある。

それぞれの特性を生かし、両者をブレンドしたものもあるが、いずれにせよ、どのゴム原料もそのままでは上記のような性能を十分に発揮することはできない。

ゴム製品を製造するには、ベースとなる原料ゴムに、「ゴム薬品」を始めとした様々な材料を配合する必要があり、この過程を「ゴム配合」と呼ぶ。

ゴム配合を行うに際しては、ゴムメーカーは、例えば、自動車のタイヤであれば、「よく転がる」「よく止まる」といったように、ゴム製品の要求性能に合わせ、どんな材料を選び、どの程度配合すればよいかを考え、配合設計を決定する。

*具体的な要求性能の例

| ☆ | 数値上のスペック「硬さ、引張物性、伸び、比重、色」 |

| ☆ | 想定される使用状況「どの様な環境で使用されるのか?」 |

| ☆ | 想定される耐久寿命「どの程度の期間、要求性能を維持すればいいのか?」 |

| ☆ | コスト「価格に見合った材料や効率よく製造するための材料を探す」 |

| ☆ | 実績「過去の配合事例を参考にする」 |

| ☆ | 顧客の要求する特別事項「匂いがない」「光沢が欲しい」などを考慮する。 |

こうした配合設計の下、ベースとなる「原料ゴム」に、高い弾性を与えるためゴムの分子同士を結合させる「加硫剤」、強度・耐久性を高めるためのカーボンブラックを含んだ「フィラー」や、その他の材料を練り込んだものを「配合ゴム」という。

「配合ゴム」は粘土のように希望する形への加工が可能であり、熱や圧力を加えた成型加工を行うことで、初めて「ゴム製品(加硫ゴム)」が誕生する。

ゴム配合においては、配合ゴムを構成する材料間で起こる相互干渉を推測、確認をしながら配合設計を組み立てていく。その処方はゴム製品の種類やゴム加工メーカーによって異なり、極めて数多くのパターンが存在する。ゴムメーカーはこうした自社独自のノウハウを用いて、ゴム製品を製造している。

◎川口化学工業の主なゴム薬品

同社のゴム薬品は、ゴム製品製造上の多くの場面で使用されている。顧客であるゴムメーカーの様々なゴム配合のノウハウやニーズに対応して、適切なゴム薬品を供給している。

ゴム配合ノウハウはゴムメーカーのものであるが、ゴム薬品に関する同社の豊富な知見や実績をベースとしてゴム薬品の使用方法を提案したり、メーカーからの相談に対応したりすることは、顧客に提供する大きな付加価値となっている。

以下では、主要ゴム薬品の役割などについて説明する。

*加硫剤、加硫促進剤

ゴムは高分子の一種であるが、プラスチックのように熱可塑的に成型するだけでは製品は得られない。ゴム特有の「伸びて縮む」という性質をゴムに与えるために、加硫反応(ゴム分子とゴム分子を化学結合させる)をゴムに施すことが必要になる。その時に必要になるのが「加硫剤」と「加硫促進剤」である。代表的な加硫剤は「硫黄」であるが、同社は硫黄以外の特殊な加硫剤を提供しており、特に高付加価値な医療用ゴム製品向けの加硫剤に強い。また加硫促進剤は加硫反応を数十倍から数百倍に促進させ、ゴム製造時の消費エネルギーと時間を大幅に低減させる薬品。顧客においては自社の製造条件を最適化する目的から複数の加硫剤や加硫促進剤を併用して使用する。同社は潜在的な需要も取り逃がさないよう、それらに必要な加硫促進剤の殆どを用意している。また加硫促進剤(それ以外もであるが)の安全衛生性を重視し、各種関連法規に対応した新製品も上市している。

同社では「アクセル」というブランド名で提供している。

また、同社では硫黄では加硫反応が起こせない特殊なゴム専用の特殊な加硫剤を有している。これは、100年近い歴史の中で培ってきた技術やノウハウをベースにしたものであり、競合他社に対する優位性となっている。

加硫剤、加硫促進剤の売上は、ゴム薬品の3割強を占めている

*老化防止剤

ゴム製品の「ロングライフ化」は環境負荷の低減にもなり、業界の主要な技術的な課題の一つである。また空気中の酸素、オゾン、窒素酸化物、硫黄酸化物、熱、光(紫外線)等、身の回りにありふれた物質やエネルギーによってゴムは容易に劣化するため、それらの攻撃からゴムを守る有効な手段を講じる必要がある。ゴム製品の製品寿命を延ばす方法は幾つかあるが「老化防止剤」の使用は最も一般的な方法であると言って良い。老化防止剤は大きく分けてアミン類、フェノール類、その他およびワックスとあるが、それぞれ使用用途に合わせて選択され併用することも多い。実はこれら老化防止剤はゴム製品が使用される時点での寿命を延ばす用途だけではなく、原料ゴムの製造時や貯蔵時の品質の変動を抑える「安定剤」としての用途で使われる。同社は老化防止剤を通してゴム加工メーカーのみならず、ポリマーメーカー(原料ゴムメーカ)に対してもサプライヤーとしての関係を築いている。

同社では、「アンテージ」というブランド名で供給している。

*加工助剤

ゴムという材料は、それ程加工性の良い材料とは言えない。言い換えればゴムの加工性はゴム製品の生産性に直接結び付くため、業界の技術的な課題としてしばしば取り上げられる。ゴムの加工は大まかに「素練り」→「混練り」→「成形」→「加硫」と言った順の工程を経るが、それぞれの工程で異なる加工上の課題があり、それらを機械的な加工条件の最適化だけで解決するのは技術的な負担が大きすぎる。その場合「加工助剤」という添加剤を用いることで、ゴムの加工性を改善することができる。加工助剤には機能別に様々なものがあるが、素練り工程に使われる「しゃく解剤(ペプター)」、混練りおよび成形工程で効力を発揮する「滑剤(エクストン)」、その他もユニークな機能を持つ加工助剤を同社は用意している。

*有機ゴム薬品の付加価値向上 ~顧客への安全性・利便性を提供~

有機ゴム薬品の形態は、基本的には粉末状または液状であるが、粉末の場合は飛散することで作業員が吸引してしまう可能性がある。

また、ゴムに液体を添加するのは、ゴムが滑ってしまうため作業が困難な場合が多い。

こうした課題を克服して、顧客に安全性を提供し、且つ取り扱い易くするために形態を改善したタイプの有機ゴム薬品を用意している。

(主なタイプ)

| ☆ | 油入り飛散防止タイプ | 粉末に油のコーティングを施すことで湿潤させ、粉末の飛散を防ぎ、安全性を確保する。 |

| ☆ | ペレットタイプ | 粉末をロット状のペレットにすることで、流動性を付与し、自動計

量機への対応を可能にする。 |

また、複数の有機ゴム薬品を使用する際、メーカーでは使用する薬品ごとに計量や添加などの繰り返し作業が必要となる。

これに対し、個々の有機ゴム薬品を予めメーカー側で混合することで、顧客は煩雑な作業を集約することができ、作業の合理化、品質管理を図ることが可能である。

同社では、アクセルEM33など汎用混合促進剤を有している。

②樹脂薬品

プラスチックと呼ばれる合成樹脂は「衣」「食」「住」の分野すべてにわたって、幅広く使用され、生活と極めて密接な関係を持っている。合成樹脂には、塩化ビニルをはじめとしてポリエチレン、ポリプロピレン、ABS樹脂など様々な種類があるが、この優れた特性を完全に生かすためには用途に応じた樹脂薬品が必要である。

◎主な製品

*酸化防止剤

各種ポリマーや潤滑油、油脂等は、在庫としてストックしている間に熱、酸化、光、疲労等により劣化してしまうが、安定剤を添加することにより、劣化を防ぎ、製品寿命を延長させることが出来る。

*重合防止剤

アクリル酸、アクリル酸エステル、酢酸ビニル等、各種モノマーのラジカル重合を防止する。

③中間体

染料・顔料・農薬などを製造する際の原料または製造プロセスにおいて必要となる原材料。

◎主な製品

*染料顔料中間体

もともと写真の現像用として使われていたが、その誘導体はゴム薬品や樹脂薬品として数多く使用されている。同社は、それを染料、顔料の中間体の分野に展開し、ユーザーから高い評価を受けている。

④その他

◎主な製品

*写真薬品

モノクローム写真用現像主薬として広く使われているのがハイドロキノンとメトールであり、両者を使用すると、MQ、D-72、D-76などの代表的万能現像薬を得ることができる。写真の退色を防止する色調安定剤も製造している。

*潤滑油添加剤

潤滑油は、機械の作動部分に注入し、摩擦を減らすことによって動力の損失、摩擦面の損耗、破損を防ぐ。そのため潤滑油には、高温下の連続長時間の使用に耐えられるように、効果の大きい高品質の酸化防止剤が添加されている。

*防錆剤

銀、銅、青銅等金属の表面上に不溶性の透明被膜をつくることで腐食を防ぎ、長年にわたっても変色せず、美しい光沢を保つ効果がある。

(2)顧客

タイヤを始めとした自動車部品メーカー、合成樹脂(プラスチック)メーカー、農薬メーカー、医療関連メーカー、電子部品メーカー(半導体部材、有機EL関連薬剤)などに、直接あるいは商社を通じて各種製品を販売している。

(3)市場環境・競合など

ゴム薬品、樹脂薬品は比較的ニッチな市場であり、国内では3~4社が競合と同社は認識している。

また中国を中心とした海外企業による、品質面でのキャッチアップも進んでいる。

同社としては更なる付加価値化や既存製品の新たな使用方法の提案などにより顧客の幅を広げ、既存顧客への販売量拡大とともに、新規開拓にも注力していく考えである。

また、今後の成長が見込まれる海外市場の開拓も重要な課題であると認識している。

|

|

【1-5 特長・強み・競争優位性】

①豊富な経験・ノウハウ

ゴム薬品の原材料であり、取り扱いに細心の注意を要する二硫化炭素を適切に扱うには豊富な経験、ノウハウが必要である。

同社は1937年の創業以来、長い年月をかけて硫黄化合物を製造する合成技術を培ってきた日本有数の企業であり、国内外の他社に対して大きなアドバンテージを有している。

②ファインケミカルを中心とした新製品開発に注力

現在の売上の中心はゴム薬品であるが、中期経営計画「ACCEL2026」においては、事業戦略の第一番に「新製品開発の推進」を掲げており、同社が得意とする合成技術を活かし、「電子材料関連」「ヘルスケア関連」など、競争力があり利益率も高ファインケミカル製品の拡大に注力している。

同社製品に対する顧客の評価は高く、ファインケミカル製品を含む「その他」の売上構成は着実に上昇しており、23年11月期は初めて20%を突破。売上高経常利益率も改善が続いている。

③「特定の分野に絞り込まない」経営戦略を推進

同社では、生産において「特定の分野に絞り込まない」経営戦略を推進しており、時代のニーズに合ったファインケミカルの生産に機動的に対応することのできる設備を保有している。

特定の顧客の特定の製品のために専用設備を設けると、収益動向が顧客動向に大きく依存することとなるが、同社ではマルチユースのプラントを有していることから、顧客の要望に合わせて、一定の利益が見込めるものに絞って製造を受託することが可能である。

また、顧客企業は開発初期段階の製品に関しては、生産規模も小さいため、自社による投資には踏み切りにくい。

マルチプラントを有する同社は、小回りが効きスピード感をもって対応することができる「開発初期段階のアウトソーサー」としてそうしたニーズを、取り込んでいる。

同社にしか扱えない原材料を用いて硫黄化合物の製造を受託するのは、他社との差別化を図ることのできる重要なビジネスモデルであり、「特定の分野に絞り込まない」経営戦略は、収益の安定性に大きく寄与している。

【1-6 ROE分析】

|

17/11期 |

18/11期 |

19/11期 |

20/11期 |

21/11期 |

22/11期 |

23/11期 |

|

|

ROE (%) |

11.0 |

9.4 |

7.7 |

3.0 |

13.3 |

9.4 |

10.1 |

|

売上高当期純利益率(%) |

2.56 |

2.20 |

1.95 |

0.89 |

3.54 |

2.61 |

2.96 |

|

総資産回転率(回) |

1.17 |

1.16 |

1.06 |

0.92 |

1.05 |

1.03 |

1.03 |

|

レバレッジ(倍) |

3.69 |

3.66 |

3.71 |

3.69 |

3.57 |

3.48 |

3.30 |

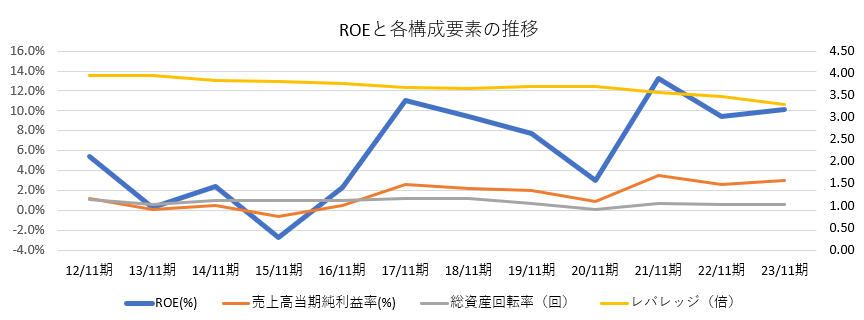

収益性の改善によりROEは一般的に日本企業が目標とすべきといわれている8%を上回り、23年11月期は2期ぶりに10%台となった。ここ3年間の平均ROEは10.9%と収益性の改善を基調とした資本効率の上昇が明確となっている。

中期経営計画「ACCEL2026」ではROE8%以上の継続と2026年11月期10%以上を目標として掲げている。

2.中期経営計画「ACCEL2026」

2022 年 11 月期から 2026年 11 月期の 5 か年を対象とする中期経営計画「ACCEL2026 -革新を強力に推進し、成長を加速する(Boost innovation and Accelerate growth)」を推進中である。

【新中期経営計画「ACCEL2026」】

(1)策定の背景

脱炭素社会への世界的意識の高まりや感染症対策を踏まえた新しい生活様式への対応が求められるなど社会が大きく変化している中で、同社グループが将来にわたり持続的な成長を続けるためには長期的な視野と戦略が必要と考え、中期計画の期間を従来の 3 か年から 5 か年に拡大した。

(2)ビジョン・スローガン・基本経営方針

| ビジョン | 会社創立 100 周年にあたる2037 年度に向かって、有益な化学品を供給し続けることでイノベーションを起こし変化に柔軟に対応できるファインケミカルメーカーとして社会貢献します。社員の人間的成長を促し、技術や企業価値の向上を目指します。 |

| スローガン | 「ACCEL2026」

革新を強力に推進し、成長を加速する Boost innovation and Accelerate growth

|

| 基本経営方針 | 当社は有益な化学品の研究開発、製造、販売によって社会に貢献し、事業の成長発展を通じて社員の生活向上を図り、利潤の適正な配分を以って株主の負託に応えることを経営の基本理念とします。 |

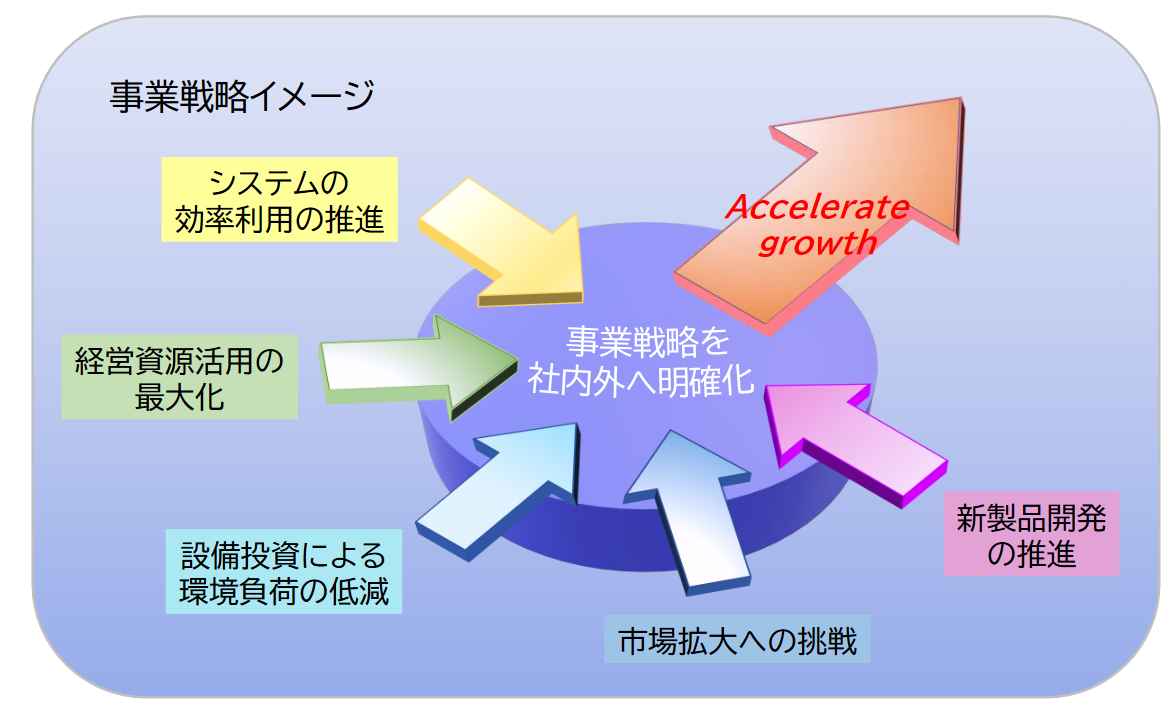

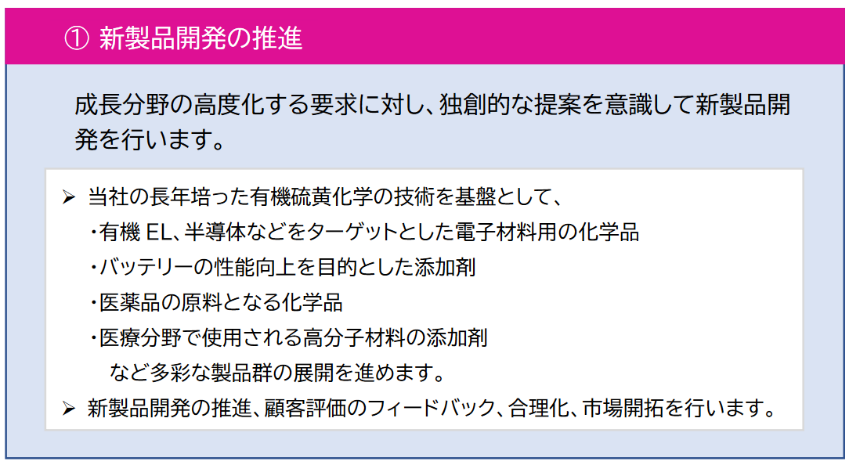

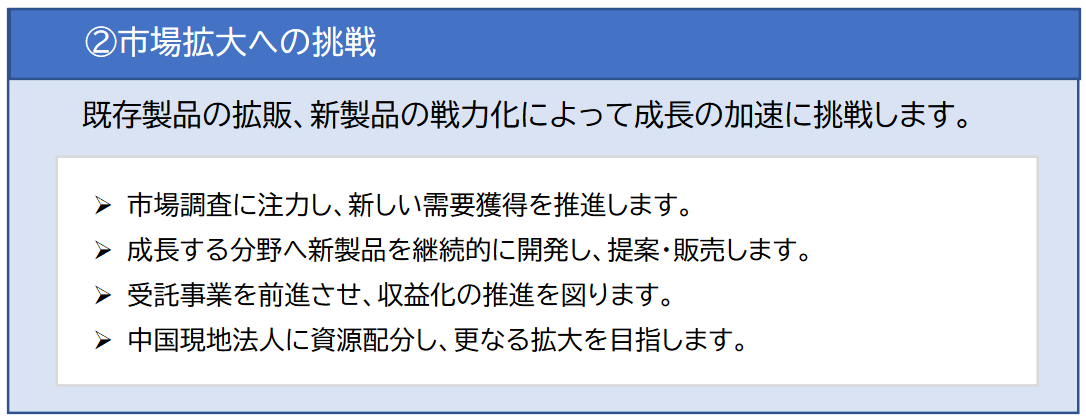

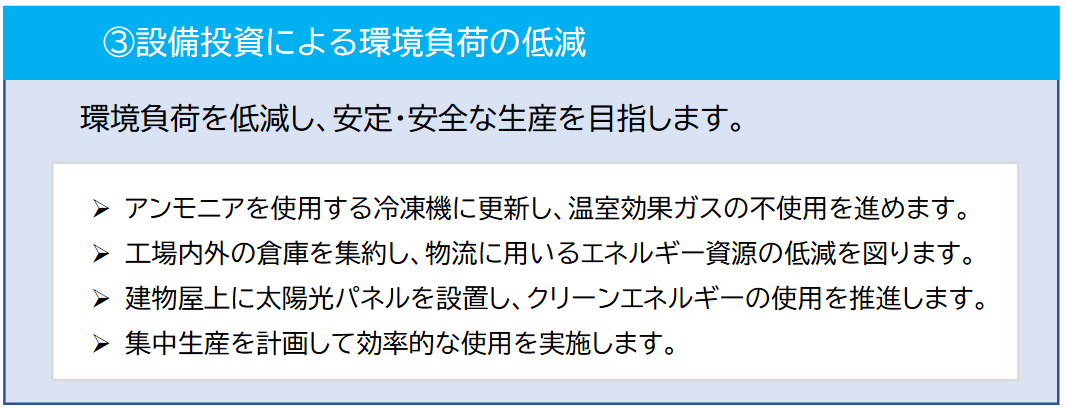

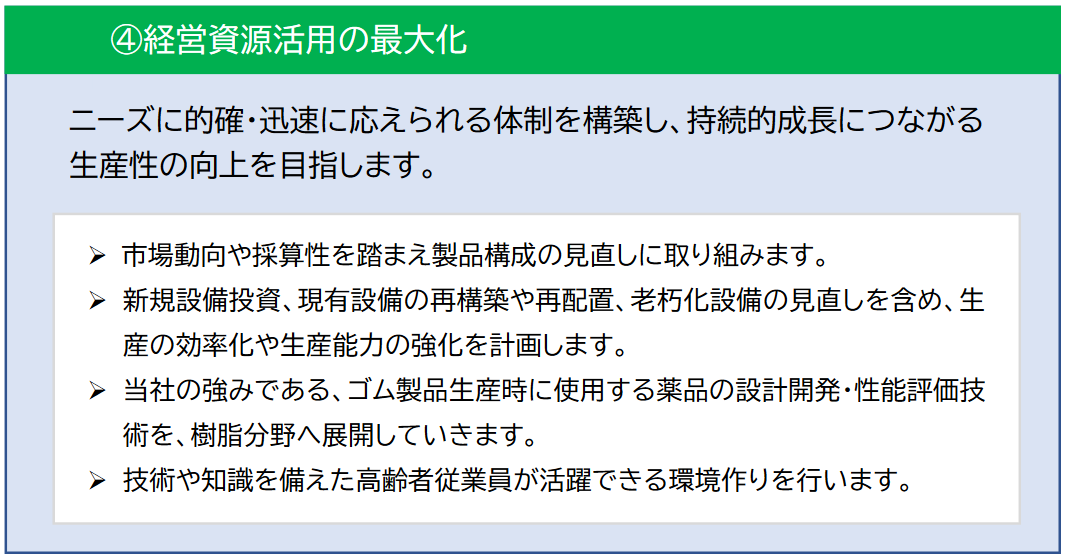

(3)事業戦略

上記のような自社のあるべき姿を設定し、前中期経営計画における反省点と、市場変化への対応、並びに SDGs の目標を意識した設備投資などを織り込んで、5 つの事業戦略を設定した。

(同社資料より)

<5つの事業戦略と主な取り組み>

(同社資料より)

<設備投資>

5年間で総額 30億円の投資を計画している。うち新規設備投資 は15 億円を予定。

(4)数値目標

最終2026年11月期の目標として「売上高93億円、経常利益5億円、ROE10%」を掲げている。

3.2023年11月期決算概要

【3-1業績概要】

|

22/11期 |

構成比 |

23/11期 |

構成比 |

前期比 |

期初予想比 |

|

|

売上高 |

8,368 |

100.0% |

8,610 |

100.0% |

+2.9% |

-4.3% |

|

売上総利益 |

1,498 |

17.9% |

1,512 |

17.6% |

+0.9% |

– |

|

販管費 |

1,205 |

14.4% |

1,158 |

13.5% |

-3.9% |

– |

|

営業利益 |

293 |

3.5% |

353 |

4.1% |

+20.4% |

+41.2% |

|

経常利益 |

302 |

3.6% |

344 |

4.0% |

+13.8% |

+37.6% |

|

当期純利益 |

218 |

2.6% |

255 |

3.0% |

+16.8% |

+41.7% |

*単位:百万円。当期純利益は親会社株主に帰属する当期純利益。

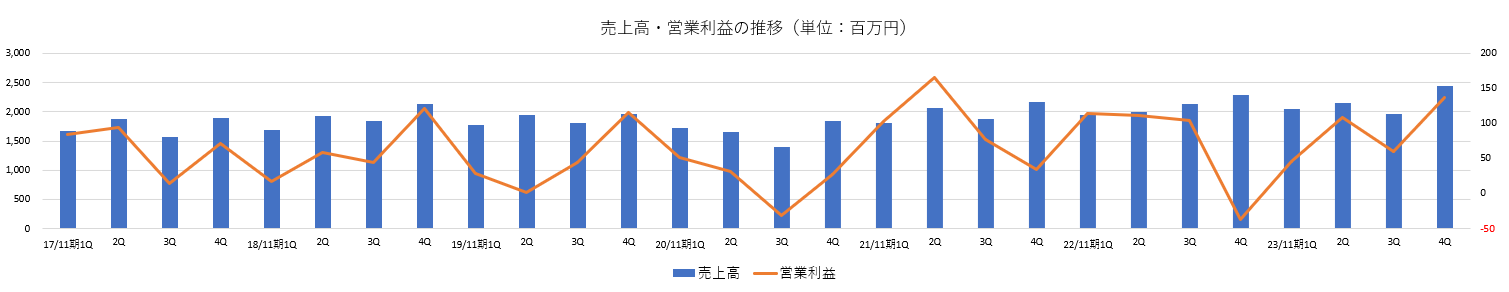

増収増益、利益は予想を上回る

売上高は前期比2.9%増の86億10百万円。主力のゴム薬品は、中国をはじめとする海外市場における景気低迷の影響を受けたが、国内は半導体不足による減産の影響が一巡して自動車生産は回復し、微増収。一方で、同社が注力中のファインケミカルを中心としたその他薬品の販売は2桁の増収となった。

営業利益は同20.4%増の3億53百万円。増収も原材料価格やエネルギー価格の大幅な上昇などで粗利は前年並みだったが、販管費も減少し2桁の増益。

期初予想に対しては、売上高は未達であったものの、全社規模でのコストダウンに加え、コスト上昇に応じた販売価格の見直しを行い一部製品価格に転嫁できたこと、また、医療用途脱水縮合剤や、電子材料向け中間体、電子材料用途脱水縮合剤、環境用薬剤など、顧客の増産対応要請が高まった製品について、臨機応変な対応と効率的な生産を行って需要に的確に対応したことなどから、利益は当初見込みを上回った。

四半期ベースでは、23年11月期第4四半期(9-11月)の売上高は、17年11月期第1四半期以降の最高を記録。営業利益も21年11月期第2四半期に次ぐ高水準となった。

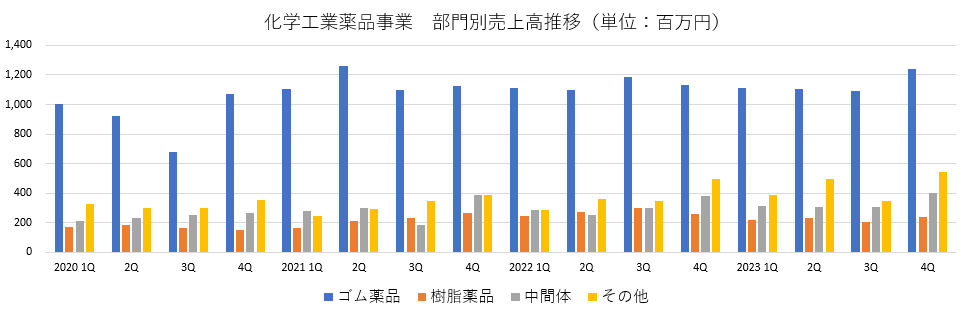

【3-2】

化学工業薬品事業の

部門別売上高動向

|

22/11期 |

23/11期 |

前期比 |

|

|

ゴム薬品 |

4,536 |

4,552 |

+0.4% |

|

樹脂薬品 |

1,083 |

909 |

-16.1% |

|

中間体 |

1,223 |

1,332 |

+8.9% |

|

その他 |

1,486 |

1,777 |

+19.5% |

|

売上高合計 |

8,330 |

8,572 |

+2.9% |

*単位:百万円

<ゴム薬品>

前期比増収。

国内の工業用品向け製品は、半導体不足等の供給制約が緩和し自動車生産が回復したことから、自動車ゴム部品関連企業向け製品の売上は増加した。

タイヤ向け製品は、原料価格高騰により競争力が低下しシェアを失った製品もあり販売数量は前年を下回ったが、原料、エネルギーコスト上昇分を製品価格に転嫁できたこともあり、売上は前期並みを確保した。

合成ゴム向けは、自動車生産の回復により販売が回復した製品もあったが、全体では海外需要低迷による顧客における生産調整の影響を受け減収。

医療用ゴム用途向け製品は、顧客における在庫調整もあり売上は前年を下回った。

海外向けは、中国市場における景気低迷の影響を受け、販売数量は減少したが、コスト上昇分を製品価格に転嫁できたため、売上高は前期並みを確保した。

<樹脂薬品>

前期比減収。

高吸水性樹脂や接着剤等を中心の用途とするアクリル酸・アクリル酸エステルの需要が低迷し主要顧客での稼働が低下したことにより、主要製品である重合防止剤の売上は、国内向け、海外向け共に減少した。加えて、電子材料関連での需要回復の遅れもあり、売上高は前期を下回った。

回復を今期の課題と認識している。

<中間体>

前期比増収。

医薬中間体は、主力製品である医療用途脱水縮合剤の製造販売に注力した結果、国内を中心に増収。

界面活性剤中間体は、主要製品の需要が回復し増収。

染顔料中間体は、急速に需要が減少したが、通期では前期並みの売上を確保した。

<その他>

前期比増収。

同社が得意とする合成技術を基盤とするファインケミカル製品の需要は好調で、電子材料向け中間体、電子材料用途脱水縮合剤の売上が伸長した。

環境用薬剤においては、変化する需要に迅速かつ柔軟に対応した結果、増収。

新規用途向けは、一部製品において需要が低調に推移したが、全体では売上は前期を上回った。

【3-3】

財務状態とキャッシュ・フロー

◎主要BS

|

22年11月末 |

23年11月末 |

増減 |

22年11月末 |

23年11月末 |

増減 |

||

|

流動資産 |

5,886 |

6,016 |

+130 |

流動負債 |

4,422 |

4,761 |

+339 |

|

現預金 |

910 |

1,043 |

+132 |

仕入債務 |

1,637 |

1,446 |

-190 |

|

売上債権 |

2,853 |

3,080 |

+226 |

短期借入金 |

2,060 |

2,590 |

+529 |

|

たな卸資産 |

2,058 |

1,875 |

-183 |

固定負債 |

1,487 |

940 |

-547 |

|

固定資産 |

2,435 |

2,324 |

-111 |

長期借入金 |

965 |

534 |

-430 |

|

有形固定資産 |

2,215 |

2,119 |

-96 |

負債合計 |

5,910 |

5,702 |

-208 |

|

無形固定資産 |

16 |

18 |

+1 |

純資産 |

2,411 |

2,638 |

+227 |

|

投資その他の資産 |

203 |

186 |

-16 |

利益剰余金 |

1,686 |

1,881 |

+194 |

|

資産合計 |

8,321 |

8,340 |

+19 |

負債純資産合計 |

8,321 |

8,340 |

+19 |

*単位:百万円。

現預金および売上債権の増加、たな卸資産の減少などの結果、資産合計は前期末とほぼ変わらず、83億40百万円。

仕入債務の減少等で負債合計は同2億8百万円減少の57億2百万円。

利益剰余金の増加などで純資産は同2億27百万円増の26億38百万円。

自己資本比率は前期末比2.6pt上昇し31.6%となった。

◎CF

|

22/11期 |

23/11期 |

増減 |

|

|

営業CF |

-20 |

469 |

+490 |

|

投資CF |

-242 |

-370 |

-127 |

|

フリーCF |

-263 |

99 |

+363 |

|

財務CF |

-162 |

20 |

+183 |

|

現金・現金同等物 |

910 |

1,043 |

+132 |

棚卸資産が前期の5億89百万円の増加から、当期は1億83百万円の減少に転じたことなどから、営業CF、フリーCFはプラスに転じた。短期借入金が2億円の純増となったことなどから、財務CFはプラスに転じた。

キャッシュポジションは上昇した。

4.2024年11月期業績予想

【業績予想】

|

23/11期 |

構成比 |

24/11期(予) |

構成比 |

前期比 |

|

|

売上高 |

8,610 |

100.0% |

9,000 |

100.0% |

+4.5% |

|

営業利益 |

353 |

4.1% |

300 |

3.3% |

-15.2% |

|

経常利益 |

344 |

4.0% |

300 |

3.3% |

-12.9% |

|

当期純利益 |

255 |

3.0% |

200 |

2.2% |

-21.7% |

*単位:百万円。予想は会社側予想。

増収減益を予想

売上高は前期比4.5%増の90億円、経常利益は同12.9%減の3億円の予想。

国内においては、23年5月、新型コロナウイルス感染症上の位置付けが「5類」に移行されたことにより経済活動の一層の活発化が見込まれる一方、海外においてはウクライナ情勢の長期化、イスラエル軍のガザ侵攻、資源価格の高騰、円安による急激な物価上昇等により景気の先行き不透明な状況を懸念している。

同社が得意とする合成技術を基盤とする製品の販売に注力し、需要を確実に取り込み、目標達成・上積みを図る。

配当は前期と同じく50.00円/株を予想。予想配当性向は30.4%。

5.山田社長からのメッセージ

当社はBtoBビジネスを手掛けるため、事業内容が一般の方にはわかりにくいかもしれませんが、ゴム製品の性能を向上させる添加剤や多くのファインケミカルの製造メーカーです。長年の経験で培った合成技術で広範囲にわたる業種で使われるファインケミカルを合成できるため、あえて特定の業界にターゲットを絞り込まないという戦略を取っています。

それと共に、医療や電子材料などの原材料・中間体の合成受託を中心に、今後の拡大が期待できる受託事業によって安定的な収益と着実な成長を見込むことができる企業です。

当社では資本コストへの意識を高めており、ROEは、一般的に日本企業が目標とすべきといわれている8%を上回り、23年11月期は2期ぶりに10%台となりました。ここ3年間の平均ROEは10.9%と収益性の改善を基調とした資本効率の上昇が明確です。

中期経営計画「ACCEL2026」ではROE8%以上の継続と2026年11月期10%以上を目標としています。

当社のPBRは現在0.6倍程度と1倍を割り込んでいますが、安定かつ着実な成長を続け、株主の皆様の期待を上回る収益性を追求してまいりますので、是非当社を長い視点で応援していただきたいと思います。

6.今後の注目点

中期経営計画「ACCEL2026」においては、事業戦略の第一番に「新製品開発の推進」を掲げており、同社が得意とする合成技術を活かし、「電子材料関連」「ヘルスケア関連」など、競争力があり利益率も高ファインケミカル製品の拡大に注力している。ファインケミカル製品を含む「その他」の売上構成は着実に上昇しており、23年11月期は初めて20%を突破。これに伴い、売上高経常利益率も上昇傾向が続いている。収益性の向上は3年間平均ROE10.9%という実績にも繋がっており、今後もこの傾向が継続していくか、大いに注目していきたい。

<参考:コーポレート・ガバナンスについて>

◎組織形態、取締役、監査役の構成

| 組織形態 | 監査等委員会設置会社 |

| 取締役 | 8名、うち社外取締役2名(うち独立役員2名) |

| 監査等委員 | 3名、うち社外取締役2名(うち独立役員2名) |

◎コーポレート・ガバナンス報告書

最終更新日:2023年7月4日

<基本的な考え方>

当社は、コーポレート・ガバナンスについて経営環境の変化に迅速に対応できる体制を構築すると共に、株主重視の観点で法令・倫理の遵守及び経営の透明性を高めるために、経営管理体制の充実を図っていくことが重要であると考えております。さらに、経営に関する重要な情報を適時開示し、公正かつ透明性の高い経営を遂行して参ります。

<基本方針>

(1)株主の権利・平等性の確保に努めます。

(2)株主以外のステークホルダーとの適切な協働に努めます。

(3)適切な情報開示と透明性の確保に努めます。

(4)取締役会において透明・公正かつ迅速・果断な意思決定が行われるよう、取締役会の役割・責務の適切な遂行に努めます。

(5)持続的な成長と中長期的な企業価値の向上に資するよう、株主との建設的な対話に努めます。

<コーポレート・ガバナンス・コードの各原則を実施しない理由(抜粋)>

【補充原則1-2④】 株主総会における権利行使

現在、議決権の電子行使を可能とするための環境作りを進めている一方、当社の株主における海外投資家の比率は相対的に低いと考えており、招集通知の英訳は現時点においては行っておりません。今後、必要に応じて検討課題と致します。

【補充原則2-4①】 女性の活躍促進を含む社内の多様性の確保

当社は、中核人材の登用等における多様性の確保については、可能な限り活用していくとの認識のもと、即戦力としての期待等から、埼玉県が認定する「埼玉県多様な働き方実践企業プラチナ認定」を取得し、男女の区別なく欠員補充・増員については積極的に中途採用を進めております。

中核人材の活躍について、中途採用社員のうち約2割がマネジメント社員として活動しております。女性社員は2023年5月時点15名で社員総数の9.3%にあたりますが、引続き労働環境や福利厚生を充実させ、女性の活躍促進に積極的に取り組んでまいります。これにより、女性社員の割合も上昇し、女性管理職比率も高まると考えております。また、外国人社員については、多様な価値観、多様な文化経験を持つ人材という認識を持ち、人材活用の多様性認識のもと、今後の採用、人材育成方針、体系整備の課題に取り組む予定であります。

<コーポレート・ガバナンス・コードの各原則に基づく開示(抜粋)>

【原則1-4】 政策保有株式

(政策保有に関する方針)

当社は、取引先との安定的取引関係強化を図ることが、当社の価値向上に資することを条件に政策保有株式を保有しております。 また、毎年取締役会において、リスクを織り込んだ資本コストと便益との比較により経済合理性を検証し、将来の見通しを踏まえて保有の適否を確認します。

(議決権行使の基準)

当該投資銘柄企業において、短期的な株主利益のみを追求するのではなく、中・長期的な株主利益の向上を重視した経営がなされるべきと考えております。当社の利益に資することを前提として、投資銘柄企業の持続的成長と中長期的な企業価値向上に資するよう議決権を行使いたします。

【補充原則3-1③】サステナビリティについての取組み

人的資本に関しては、待遇や業務内容等において男女の区別なく、機会の平等を確保するとともに、能力・職責等に基づき適切に評価しております。労働安全衛生面においても取り組みを強化し、厚生施設を充実させることで働く環境を良好に保ち、労働環境の改善・向上を図るとともに、メンタルヘルス調査を実施するなどし、社員の心身の健康を維持できるよう努めております。また、社員のレベルアップ・研鑽のため、研修参加等を支援する投資を行っております。

知的財産への投資は、国内・海外を含めた特許の棚卸、報奨金の支給に関する要否等を検討し、必要に応じて実施しております。

地球環境に対しては、事業戦略に基づく主な重要施策の一つとして『設備投資による環境負荷の低減』を掲げ、工場設備投資においては環境負荷低減を考慮した設備を導入し、今後の設備投資についても温室効果ガス低減、クリーンエネルギーの使用を推進致します。

【原則5-1】 株主との建設的な対話に関する方針

当社は、経営方針、財務状況、事業活動など、適時、適切に株主はじめステークホルダーに対し、企業情報を開示いたします。当社のIR活動は、担当取締役の下、総務部及び経理部が行っております。株主との対話全般は、必要に応じて株主の個別面談に応じるとともに、役員部長会、取締役会等において検討し、対応方針を決定いたします。なお、株主との対話に当たっては、法令及び当社の「内部者取引防止規程」に則り、インサイダー情報管理に十分留意をしております。