フォーバルテレコム(9445) 新規サービス 今後の導入状況に注目

行 辰哉 社長 |

株式会社 フォーバルテレコム(9445) |

|

企業情報

|

市場 |

東証スタンダード市場 |

|

業種 |

情報・通信 |

|

代表取締役社長 |

行 辰哉 |

|

所在地 |

東京都港区港南1-8-23 Shinagawa HEART 7F |

|

決算月 |

3月 |

|

HP |

株式情報

|

株価 |

発行済株式数(自己株式を控除) |

時価総額 |

ROE(実) |

売買単位 |

|

|

372円 |

16,757,195株 |

6,233百万円 |

15.5% |

100株 |

|

|

DPS(予) |

配当利回り(予) |

EPS(予) |

PER(予) |

BPS(実) |

PBR(実) |

|

17.00円 |

4.6% |

30.43円 |

12.2倍 |

145.67円 |

2.6倍 |

※株価は12/22終値。時価総額は12/14終値×発行済株式数(百万円未満切捨て)。

※ROEとBPSは2023年3月期実績、EPSとDPSは2024年3月期の会社予想。

※数値は四捨五入。

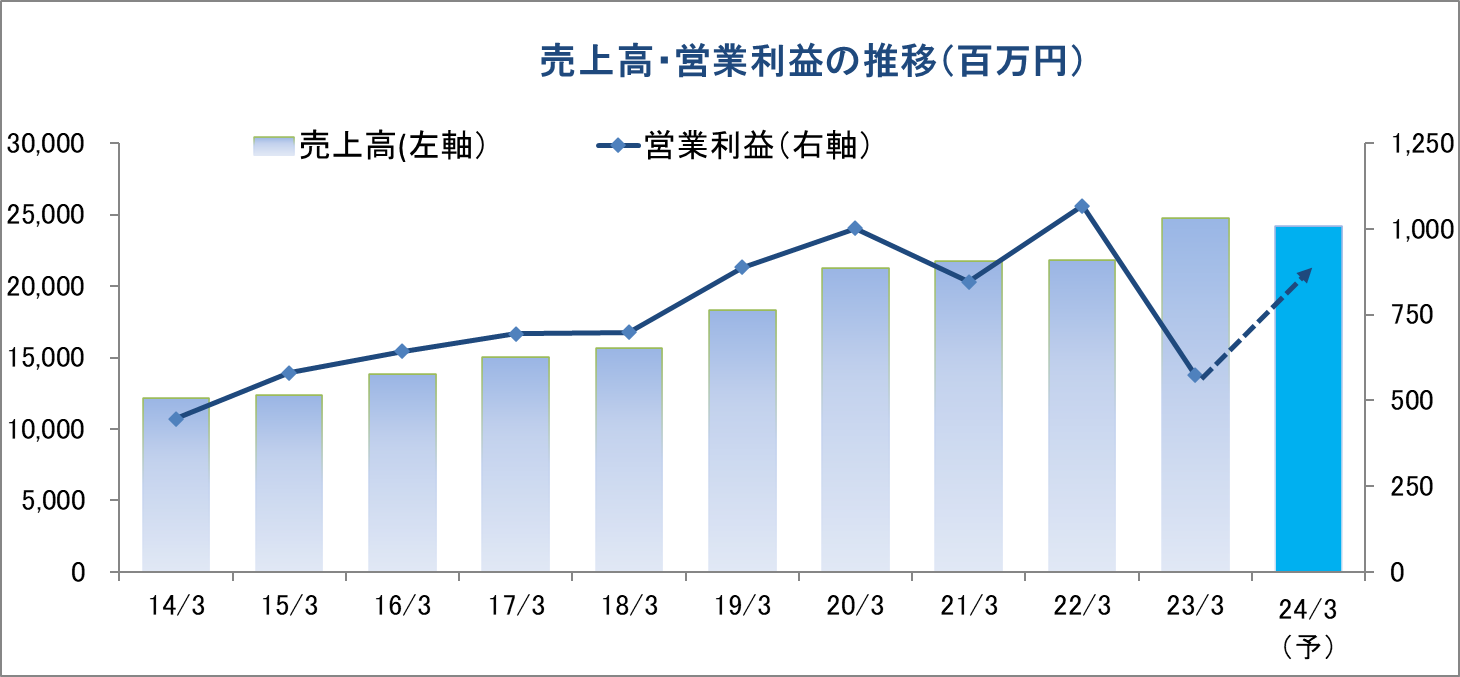

連結業績推移

|

決算期 |

売上高 |

営業利益 |

経常利益 |

親会社株主帰属利益 |

EPS |

DPS |

|

2020年3月(実) |

21,279 |

1,002 |

965 |

-960 |

-57.56 |

17.00 |

|

2021年3月(実) |

21,729 |

846 |

653 |

456 |

27.32 |

17.00 |

|

2022年3月(実) |

21,801 |

1,068 |

1,001 |

868 |

52.00 |

17.00 |

|

2023年3月(実) |

24,748 |

573 |

641 |

378 |

22.60 |

17.00 |

|

2024年3月(予) |

24,170 |

850 |

790 |

510 |

30.43 |

17.00 |

*単位は百万円。

フォーバルテレコムの2024年3月期第2四半期決算等について、ブリッジレポートにてご報告致します。

目次

今回のポイント

1.会社概要

2.主要なサービスの概要

3.2024年3月期第2四半期決算

4.2024年3月期業績予想

5.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

- 24/3期第2四半期決算は前年同期比2.5%の減収、同532.4%の経常増益。売上面は、主に個人を対象としたサービスの利用件数の減少により、IP&Mobileソリューション・ビジネスで減少した他、大口顧客及び新規商材の販売計画の遅れによりドキュメントソリューション・ビジネスなどで減少した。一方、利益面では、ユーティリティ・ビジネスにおいて燃料価格の低下に伴い売上原価が縮小されたことなどが寄与した。

- 第2四半期が終わり、24/3期会社計画は、前期比2.3%減収、同23.1%経常増益の予想から修正なし。売上面は、ユーティリティ・ビジネスの電力事業において、料金プランを市場連動型に変更し、市場価格が落ち着く事を想定したことが影響する。一方、利益面では、これにより仕入原価も低下することから営業利益以下の段階利益が改善する見込みである。また、24/3期の配当予想も、前期と同額の1株当たり17円(上期末7円、期末10円)の予定を据え置き。

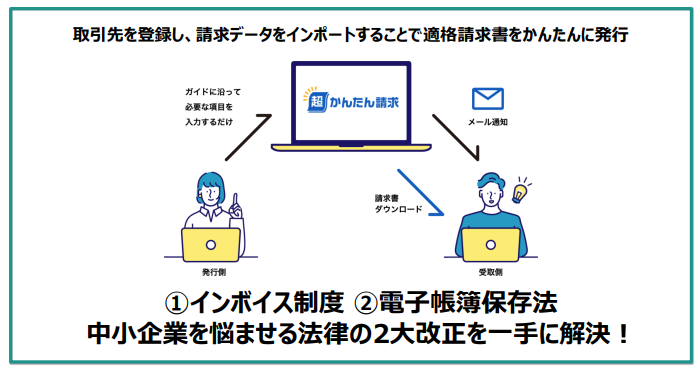

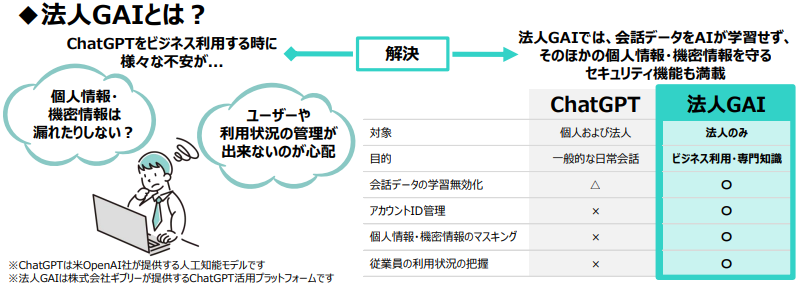

- 同社は上期に新規サービスとして、超かんたん請求の販売を開始、また連結子会社であるタクトシステムが法人GAIの販売を開始した。超かんたん請求は、インボイス制度と電子帳簿保存法という中小企業を悩ませる法律の2大改正を一手に解決できる優れたツールである。また、法人GAIは、企業内・行政機関内で ChatGPT を専用環境で利用することができるプラットフォームであり、会話データをAIが学習せず、その他の個人情報・機密情報を守るセキュリティ機能が搭載されている。今上期に新たに提供を開始した超かんたん請求と法人GAIの今後の導入状況が注目される。

1.会社概要

中小・中堅法人向けにOA・ネットワーク機器の販売やサービスの取次ぎを展開するフォーバル(8275)の連結子会社。フォーバルの連結決算において、フォーバルテレコムビジネスグループとしてセグメントされている(23/3期はフォーバルの連結売上高の40.8%を占めた)。グループは同社の他、連結子会社4社。

【事業内容と企業グループ】

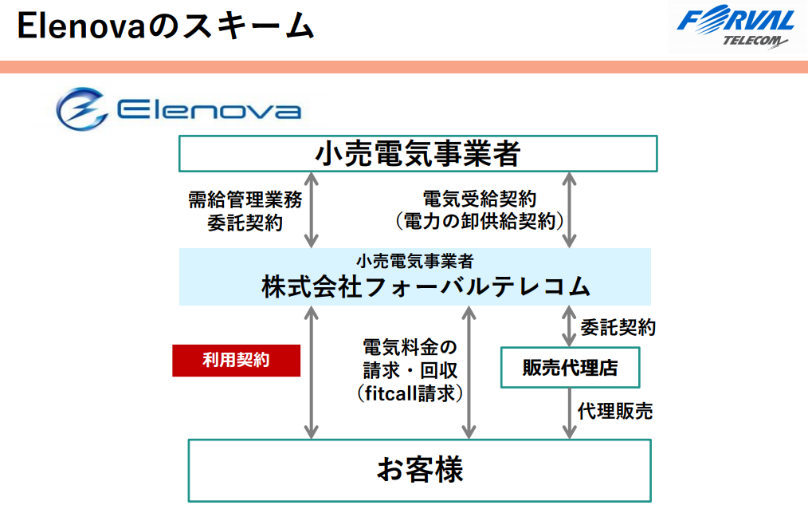

報告セグメントは、同社及び連結子会社である㈱FISソリューションズにおいて、光回線サービス「iSmartひかり」、法人を対象とした光ファイバー対応IP電話「スマートひかり」及びスマートフォンを利用したFMCサービス「どこでもホン」、並びに個人を対象としたISPサービス「iSmart接続-Fひかり」を中心に、合わせて情報通信機器等を提供している「IP&Mobileソリューション・ビジネス」、登録小売電気事業者として法人顧客に電力サービス「Elenova」を提供している「ユーティリティ・ビジネス」、連結子会社(株)トライ・エックスによるオン・デマンド印刷、タクトシステム㈱による印刷物・デジタルメディア・Webサイト等のプランニング・デザイン等を手掛ける「ドキュメントソリューション・ビジネス」に分かれる。

|

(株)フォーバルテレコム(フォーバルが75.1%出資) |

|||

|

連結子会社 |

(株)FISソリューションズ |

100% |

情報通信コンサルティング |

|

同 |

(株)トライ・エックス |

97.5% |

オン・デマンド印刷及び普通印刷業 |

|

同 |

タクトシステム(株) |

100% |

印刷物のプランニング・デザイン |

|

同 |

(株)保険ステーション |

100% |

経営支援コンサルティング及び保険サービス |

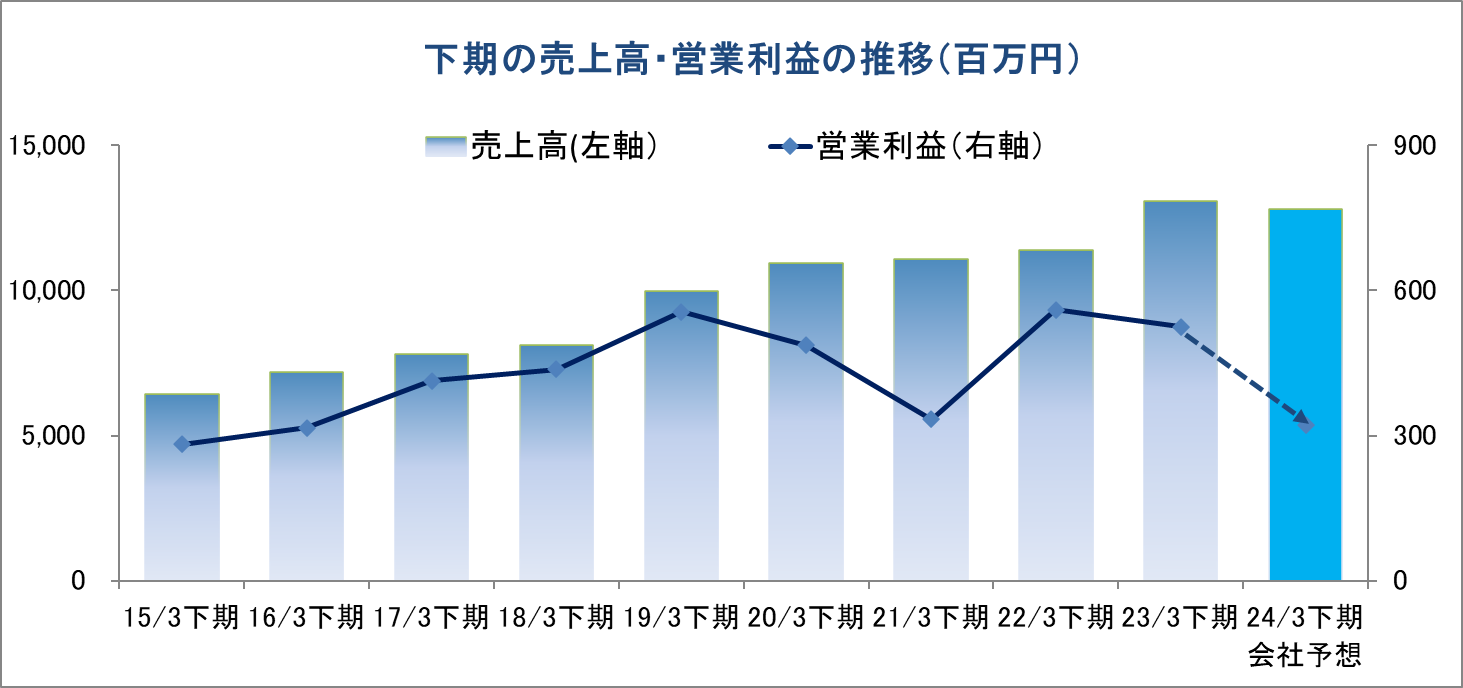

【過去10年間の業績推移と

24/3期の会社予想】

*株式会社インベストメントブリッジが開示資料を基に作成。

2.主要なサービスの概要

【IP & Mobileソリューション】

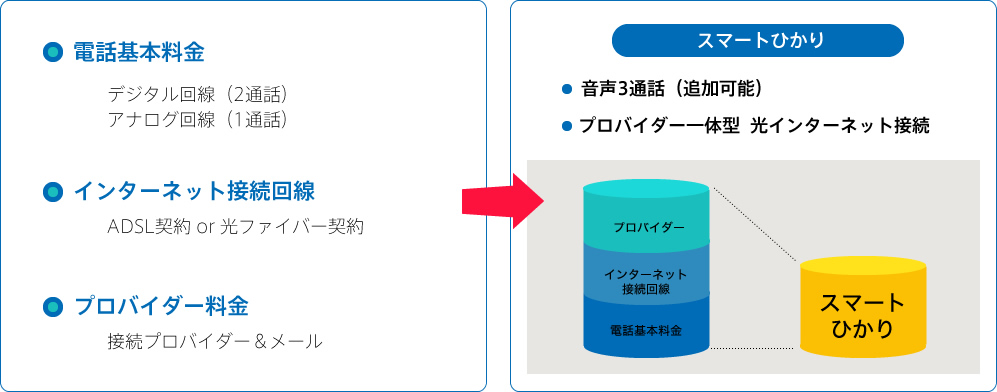

◎Smartひかり

1社占有型の光ファイバーを使用している為、安定した回線速度を有したIP電話サービスを実現。全国一律のわかり易い料金プランで月々のコストがシンプルになり、さらに大幅ダウンが図られる。更に、自動迂回着信機能で万が一の時でも安心して使用できる。

(同社HPより)

◎iSmartひかり

NTT東日本・西日本が提供する光コラボレーションモデルを受け、同社がオリジナル料金で提供している光回線サービス。①バックボーンはNTTのフレッツ網を利用しているため品質が安定している。②請求の一本化ができるというメリットを持つ。おまか請求やワンビリングサービスで培われた請求一本化のノウハウが武器となっている。

(同社HPより)

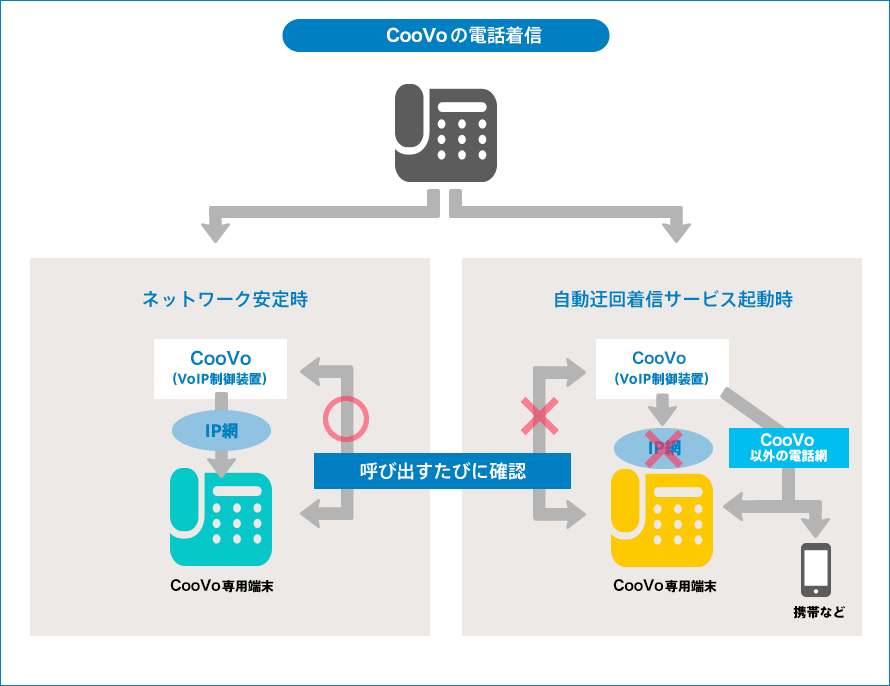

◎CooVo(クーボ)

CooVo(クーボ)は、IPv6 IPoE接続方式を用いた高品質ネットワークを利用した次世代のIP電話サービス。

網終端装置を経由しない為、混雑が緩和され高品質ネットワークの利用が可能となる。また、一般的な通話の約80%が2分以内の通話であることから、CooVoの通話料は全国一律5.5円/2分と格安に設定されている(一般的な通話料は、8円/3分)。更に、万が一の光回線障害時でも、自動迂回着信機能があるため、問題なく通話が可能。更に、CooVo加入者同士の通話が無料、転送サービスが標準搭載、いまの電話番号をそのまま使用可能、IPv6 IPoE接続を用いた高品質なIP電話とインターネット接続を利用することが可能(別途、プロバイダー契約・オプション料金は不要)などのメリットがある。

(同社HPより)

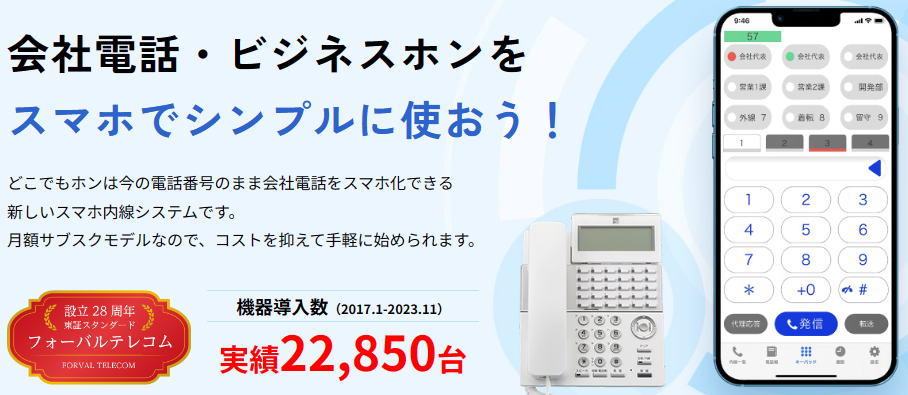

◎どこでもホン https://dokodemophone.jp/

どこでもホンには、①外出先から会社番号で通話が可能、②会社宛の電話を外出先でも受けられる、③スマホと内線通話が可能(パケット定額で通話無料)、④外線ボタン搭載(ページ切替で24ボタンまで表示)の4つの特徴がある。人出不足解消(外にいる人も会社宛の電話に出れる)、生産性向上解決(会社の電話番号通知ができるので、事務所に戻る必要がない)、長時間労働解決(顧客に通知するのは会社の番号)、働きやすい職場の構築(スマートフォン【iPhone】で、テレワークや働き方改革の強い味方)を可能にする優れたツールである。

(同社HPより)

【セキュリティコンサルティング】

◎セキィリティ本舗 https://www.securityhonpo.jp/pmark/index.html

プライバシーマーク(Pマーク)やISMSなど各種ISOの認証取得・更新のコンサルティングを提供。認証取得支援から、運用支援、更新支援、規格改訂支援、各種セミナーなど、各種認証に関わるサポートを行っている。

(同社HPより)

【業務支援ソリューション】

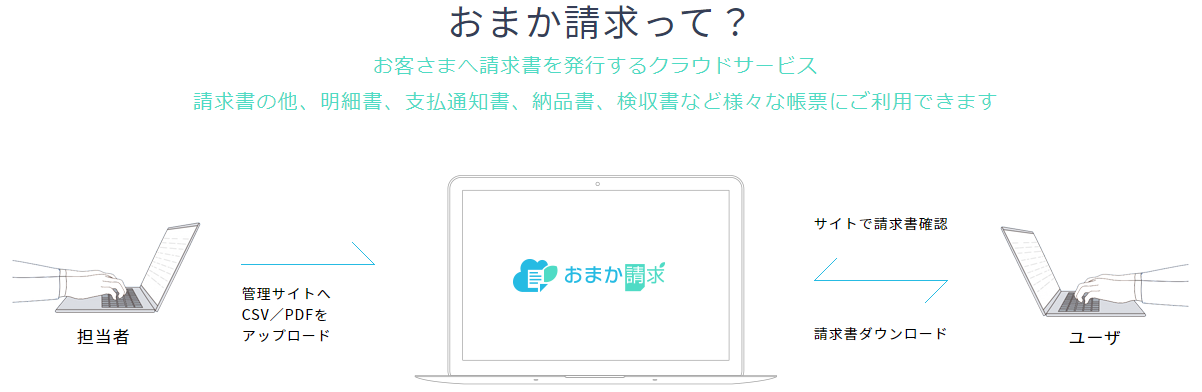

◎おまか請求 https://www.omakaseikyu.com/

請求書・支払通知書・納品書をWeb化でコスト削減するツールを提供。顧客登録・受注登録・料金計算、請求書発行(WEB公開)・収納代行・督促支援業務などを含んだ請求代行サービス。請求に関する業務を代行し、顧客の請求コストの削減と業務負担の軽減を図る。また、おまか請求ではユーザーがクラウドサービスを安全に利用できるよう各種セキュリティ対策を実施している。

(同社HPより)

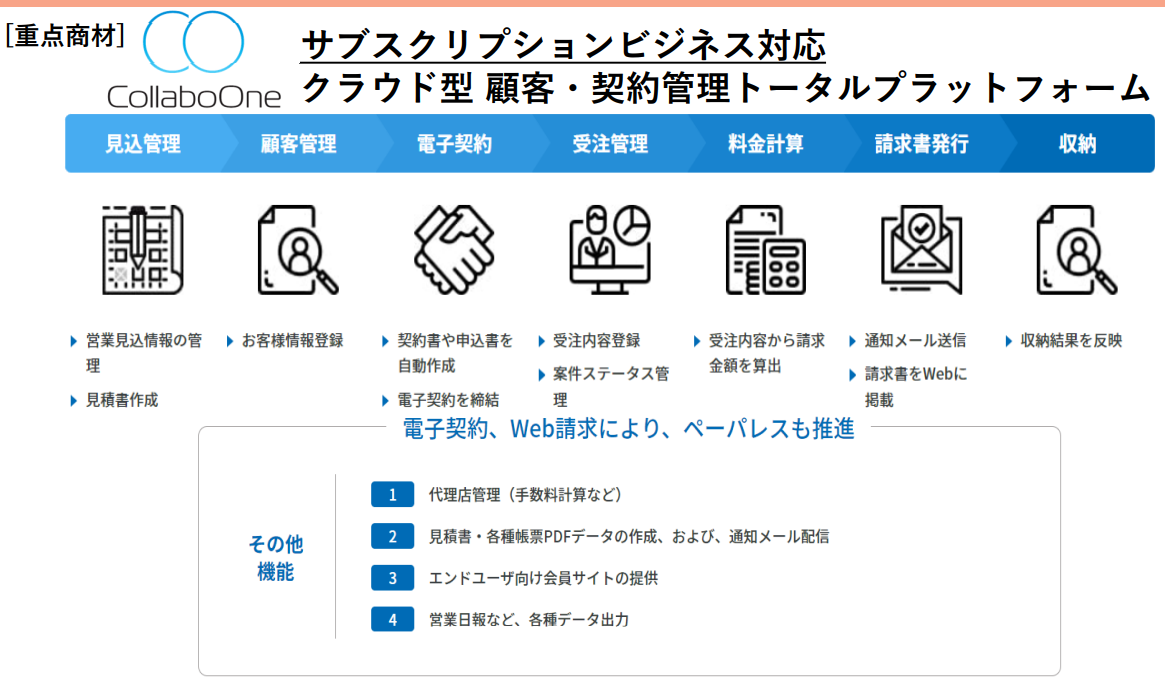

◎CollaboOne https://www.collabo-one.jp/

CollaboOneは、サブスクリプションビジネス管理に必要な機能をワンストップで提供する「クラウド業務管理サービス」である。導入企業は、見込情報の管理から、顧客・受注管理、月々の料金計算、請求、決済代行まで、あらゆる業務をクラウド上で一元管理・自動化することで大幅な業務効率化が図れ、生産性向上とサービスの持続的な成長を加速することが可能となる。また、

インボイス制度に対応した消費税額の計算や、適格請求書の発行も可能。

(同社決算説明会資料より)

【ユーティリティ・ビジネス】

◎Elenova(エレノバ) https://www.forvaltel.co.jp/service/elenova.html

Elenovaとは、電力自由化に伴い、同社が小売電気事業者となって、オリジナル料金で提供している電力サービス。

Electric(電気の)+nova(新星 新しい)+value(価値)から作成した新語。すべての人に、あらたな価値をもたらす電気事業の意味が込められている。

従来の電力は、地域指定の電力会社が供給していたため、企業、一般家庭を問わず電力会社を自由に選ぶことはできなかったが、2016年4月に電力が全面自由化されたことにより、自由に電力会社を選ぶことが可能となった。現在は小売電気事業者ごとに「低価格設定」や「環境への配慮」など、様々な形態で電力を供給しているが、同社のように全国規模で中小法人を対象に事業を運営している小売電気事業者は少ない。また、手続きが簡単(用意するのは検針票のみ)なのも特徴である。

(同社決算説明会資料より)

◎地球にやさしいでんき https://elenova.jp/

「Elenova 地球にやさしいでんき」は、二酸化炭素排出量を実質ゼロとする電力サービスである。2050年脱炭素社会の実現に向けて、世界的に環境配慮への意識が高まる中、企業の規模を問わず、環境への取り組みに対する行動が求められている。「地球にやさしいでんき」は、顧客のCO2排出量が実質ゼロになるElenovaの環境配慮型プランである。当該プランは同社の電気にJークレジット等、環境価値を取引する証書を利用し、実質的にCO2の排出量をゼロにするものである(証書の調達元については、調達状況によって変更される)。Elenova同様に手続きが簡単であるため、ESG経営推進に取り組み始めやすいサービスである。

(同社決算説明会資料より)

3.2024年3月期第2四半期決算

(1)連結業績

|

23/3期 第2四半期累計 |

構成比 |

24/3期 第2四半期累計 |

構成比 |

前年同期比 |

|

|

売上高 |

11,667 |

100.0% |

11,371 |

100.0% |

-2.5% |

|

売上総利益 |

2,344 |

20.1% |

2,903 |

25.5% |

+23.9% |

|

販管費 |

2,296 |

19.7% |

2,374 |

20.9% |

+3.4% |

|

営業利益 |

48 |

0.4% |

528 |

4.7% |

+999.6% |

|

経常利益 |

79 |

0.7% |

504 |

4.4% |

+532.4% |

| 親会社株主に帰属

する四半期期純利益 |

22 |

0.2% |

370 |

3.3% |

+1,531.5% |

*数値には(株)インベストメントブリッジが参考値として算出した数値が含まれており、実際の数値と誤差が生じている場合があります(以下同じ)。

*単位:百万円。

*株式会社インベストメントブリッジが開示資料を基に作成。

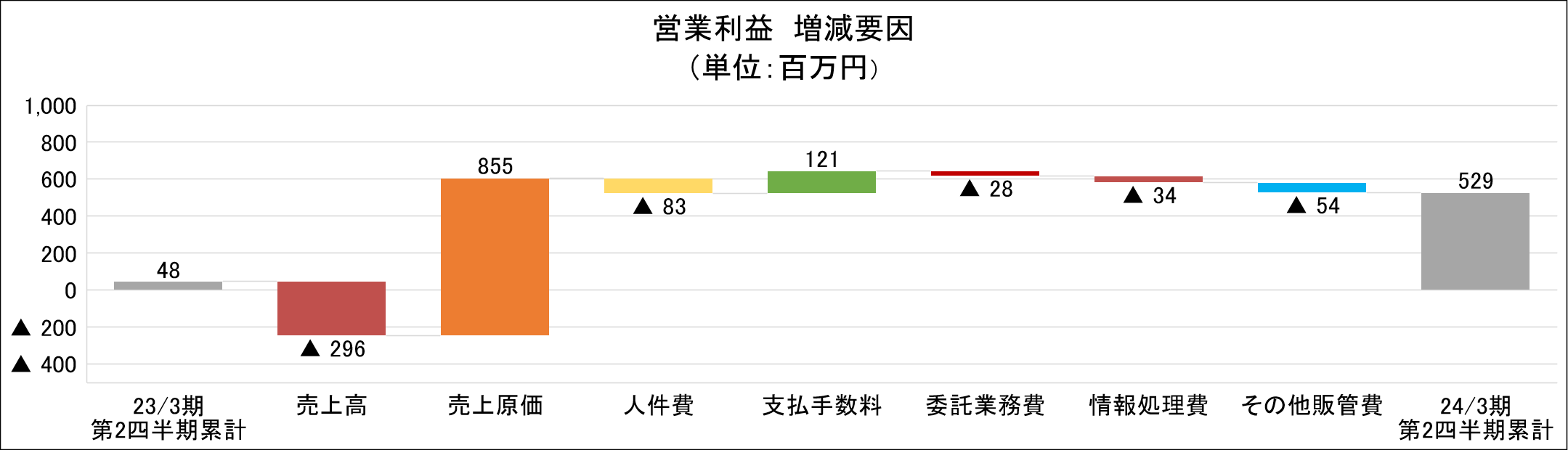

営業利益のグラフは上記に加えて、費用項目の▲は費用の増加を示す。

*株式会社インベストメントブリッジが開示資料を基に作成。

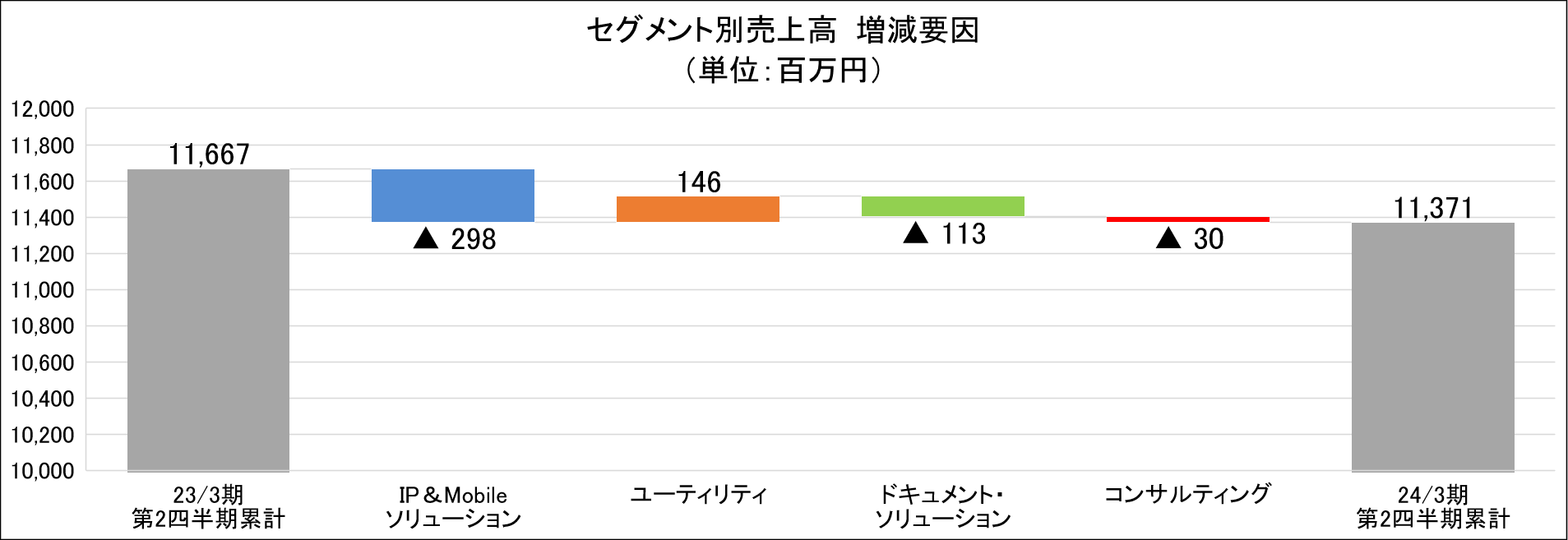

前年同期比2.5%の減収、同532.4%増の経常増益

売上高は前年同期比2.5%減の113億71百万円。売上面は、個人を対象としたサービスの利用件数の減少により、IP&Mobileソリューション・ビジネスで減少した他、大口顧客及び新規商材の販売計画の遅れによりドキュメントソリューション・ビジネスなどで減少した。

営業利益は同999.6%増の5億28百万円。ユーティリティ・ビジネスにおいて燃料価格の低下に伴い売上原価が縮小されたことが寄与した。また、コンサルティング・ビジネスにおける保険サービスの経費の圧縮が計画通りに進んだことも寄与した。売上総利益率は25.5%と前年同期比5.4ポイント上昇。売上高が前年同期比で減少する中、人件費、委託業務費、情報処理費などが増加し販管費が同3.4%増加したことにより、売上高対販管費比率は20.9%と同1.2ポイント上昇した。この結果、売上高営業利益率が4.7%と同4.3ポイント上昇した。その他、前年同期に営業外収益で発生した違約金収入24百万円が今上期は発生しなかったことに加え、営業外費用で長期前払費用除却損17百万円が発生したことなどにより、経常利益は同532.4%増の5億4百万円と営業利益の増益率よりも鈍化した。また、特別利益で移転補償金を57百万円計上したことなどにより親会社株主に帰属する四半期純利益は同1,531.5%の増益となった。

連結売上総利益の内訳

|

23/3期 第2四半期累計 |

24/3期 第2四半期累計 |

前年同期比 |

||

|

増減額 |

増減率 |

|||

|

売上高 |

11,667 |

11,371 |

-296 |

-2.5% |

|

単体 |

9,118 |

8,966 |

-152 |

-1.7% |

|

子会社 |

2,548 |

2,404 |

-143 |

-5.6% |

|

売上総利益 |

2,344 |

2,903 |

+559 |

+23.9% |

|

単体 |

1,367 |

2,003 |

+635 |

+46.5% |

|

子会社 |

976 |

900 |

-76 |

-7.8% |

| 売上総利益率 |

20.1% |

25.5% |

+5.4P |

– |

| 単体 |

15.0% |

22.3% |

+7.3P |

– |

| 子会社 |

38.3% |

37.4% |

-0.9P |

– |

*単位:百万円

個別売上総利益の内訳

|

23/3期 第2四半期累計 |

24/3期 第2四半期累計 |

前年同期比 |

||

|

増減額 |

増減率 |

|||

|

売上高 |

9,118 |

8,966 |

-152 |

-1.7% |

|

ストック収益(通話系) |

3,909 |

3,727 |

-181 |

-4.6% |

|

ストック収益(ネット系他) |

1,159 |

1,034 |

-124 |

-10.8% |

|

ストック収益(電力) |

3,675 |

3,822 |

+146 |

+4.0% |

|

一時収益 |

374 |

382 |

+7 |

+2.0% |

|

売上総利益 |

1,367 |

2,003 |

+635 |

+46.5% |

|

ストック収益(通話系) |

544 |

517 |

-26 |

-4.9% |

|

ストック収益(ネット系他) |

663 |

595 |

-67 |

-10.2% |

|

ストック収益(電力) |

10 |

768 |

+758 |

+7,395.8% |

|

一時収益 |

149 |

121 |

-28 |

-18.9% |

|

売上総利益率 |

15.0% |

22.3% |

+7.3P |

– |

|

ストック収益(通話系) |

13.9% |

13.9% |

-0.0P |

– |

|

ストック収益(ネット系他) |

57.2% |

57.6% |

+0.3P |

– |

|

ストック収益(電力) |

0.3% |

20.1% |

+19.8P |

– |

|

一時収益 |

39.9% |

31.7% |

-8.2P |

– |

*単位:百万円

連結の売上総利益は前年同期比5億 59百万円の増加、売上総利益率は同5.4ポイントの上昇となった。個別ベースの売上総利益は、電力のストック収益が増加し、全体として同6億35百万円増加した。また、子会社の売上総利益は、同76百万円減少した。

販管費の内訳

|

23/3期 第2四半期累計 |

24/3期 第2四半期累計 |

増減額 |

主な増減要因 |

|

|

販管費合計 |

2,296 |

2,374 |

78 |

|

|

人件費 |

999 |

1,082 |

83 |

業績に連動する賞与引当金繰入額の増加など 前年同期比+83 |

|

支払手数料 |

532 |

411 |

-121 |

前払販売費用の償却の減少など 前年同期比△120 |

|

委託業務費 |

229 |

257 |

28 |

TCFD情報開示および電力事業に関する委託費の増加など、前年同期比+27 |

|

情報処理費 |

163 |

197 |

34 |

CollaboOneや社内基幹システムの開発費償却の増加 など、前年同期比+34 |

|

貸倒引当金 繰入額 |

12 |

49 |

37 |

コンシューマ事業の過去の未納債権の回収率に注力したため前年同期は一時的に繰入額が減少 |

|

その他 |

359 |

375 |

16 |

*単位:百万円

販管費は、前年同期比で78百万円の増加となった。前払販売費用の償却の減少など支払手数料が減少要因の大きなものとなった。一方、人件費、TCFD情報開示および電力事業に関する委託業務費の増加、CollaboOneの開発費償却の増加による情報処理費などが増加要因の大きなものとなった。

(2)セグメント別動向

セグメント別売上高・利益

|

23/3期 第2四半期累計 |

構成比 |

24/3期 第2四半期累計 |

構成比 |

前年同期比 |

|

|

IP & Mobileソリューション・ビジネス |

5,786 |

49.6% |

5,487 |

48.3% |

-5.2% |

|

ユーティリティ・ビジネス |

3,675 |

31.5% |

3,822 |

33.6% |

+4.0% |

|

ドキュメントソリューション・ビジネス |

661 |

5.7% |

547 |

4.8% |

-17.2% |

|

コンサルティング・ビジネス |

1,544 |

13.2% |

1,513 |

13.3% |

-2.0% |

|

連結売上高 |

11,667 |

100.0% |

11,371 |

100.0% |

-2.5% |

|

IP & Mobileソリューション・ビジネス |

650 |

167.5% |

620 |

61.1% |

-4.7% |

|

ユーティリティ・ビジネス |

-367 |

-94.5% |

361 |

35.6% |

– |

|

ドキュメントソリューション・ビジネス |

47 |

12.1% |

-26 |

-2.6% |

– |

|

コンサルティング・ビネジス |

58 |

14.9% |

60 |

5.9% |

+3.2% |

|

その他 |

-340 |

– |

-486 |

– |

– |

|

連結営業利益 |

48 |

100.0% |

528 |

100.0% |

+999.6% |

*単位:百万円

*その他は、報告セグメントに含まれないセグメント間取引消去及び全社費用

*株式会社インベストメントブリッジが開示資料を基に作成。

IP & Mobileソリューション・ビジネス 売上高54億87百万円(前年同期比5.2%減)、セグメント利益6億20百万円(同4.7%減)

主にVoIPサービス、モバイルサービス等の情報通信サービス全般を提供。個人を対象としたサービスの利用件数の減少により、売上高とセグメント利益が前年同期比で減少した。また、売上高対セグメント利益率は11.3%と前年同期比0.1ポイント上昇した。

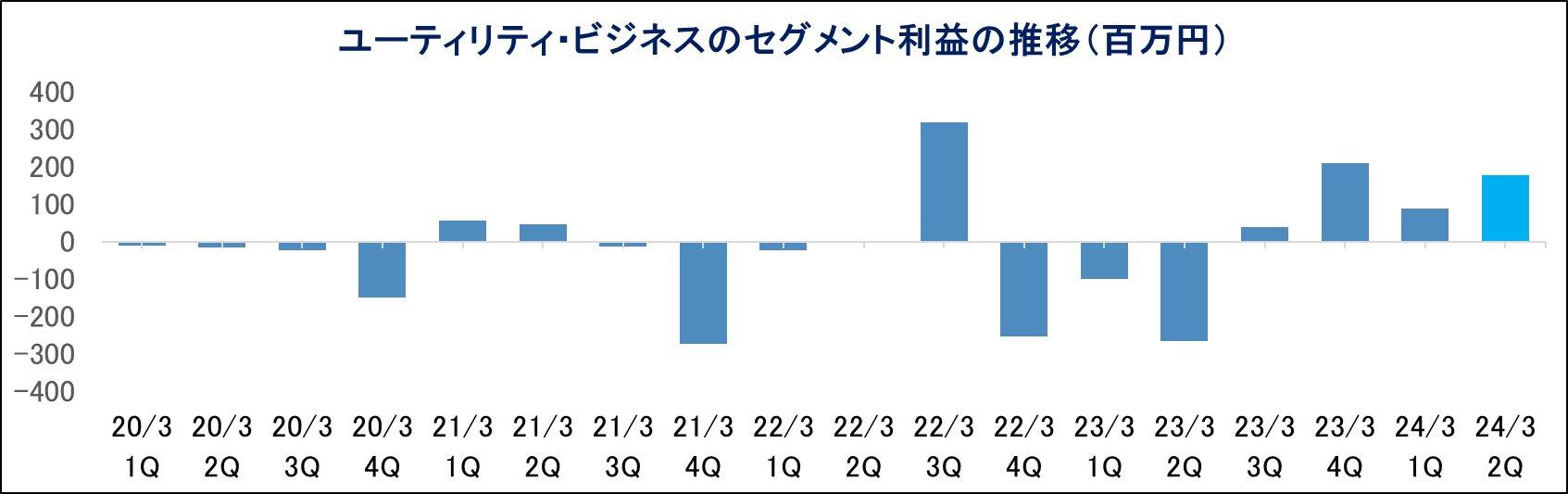

ユーティリティ・ビジネス 売上高38億22百万円(前年同期比4.0%増)、セグメント利益3億61百万円(前年同期は3億67百万円のセグメント損失)

電力を提供。使用量の増加により売上高が前年同期比で増加した。また、燃料価格の低下に伴い原価が縮小されたことにより、前年同期のセグメント損失からセグメント利益に転じた。売上高対セグメント利益率は9.4%となった。

ドキュメントソリューション・ビジネス 売上高5億47百万円(前年同期比17.2%減)、セグメント損失26百万円(前年同期は47百万円のセグメント利益)

主に普通印刷、印刷物のプランニング・デザイン等を行う。大口顧客並びに新規商材の販売計画の遅れにより、売上高が前年同期比で減少し、前年同期のセグメント利益からセグメント損失に転じた。

コンサルティング・ビジネス 売上高15億13百万円(前年同期比2.0%減)、セグメント利益60百万円(同3.2%増)

主に経営支援コンサルティング、保険サービス及びセキュリティサービス等を行う。保険サービス及びセキュリティサービスともに販売計画の遅れにより、売上高が前年同期比で減少した。一方、保険サービスの経費の圧縮が計画通りに進んだことにより、セグメント利益が前年同期比で増加した。売上高対セグメント利益率は4.0%と前年同期比0.2ポイント上昇した。

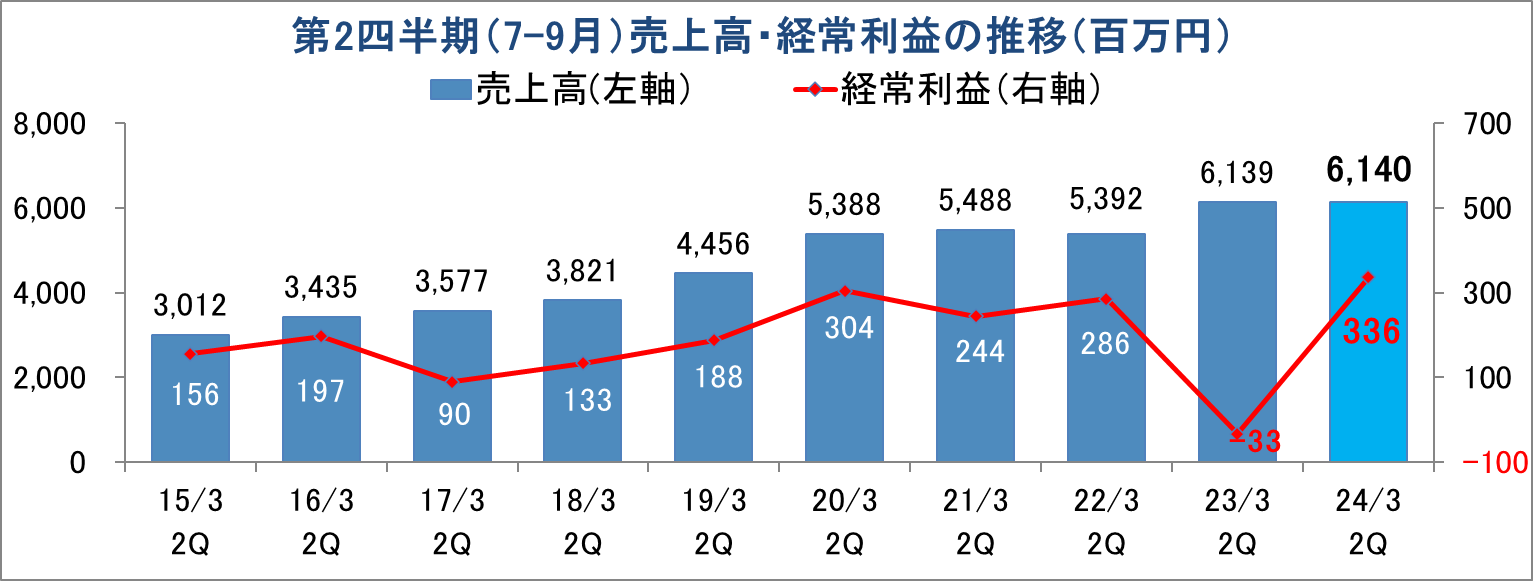

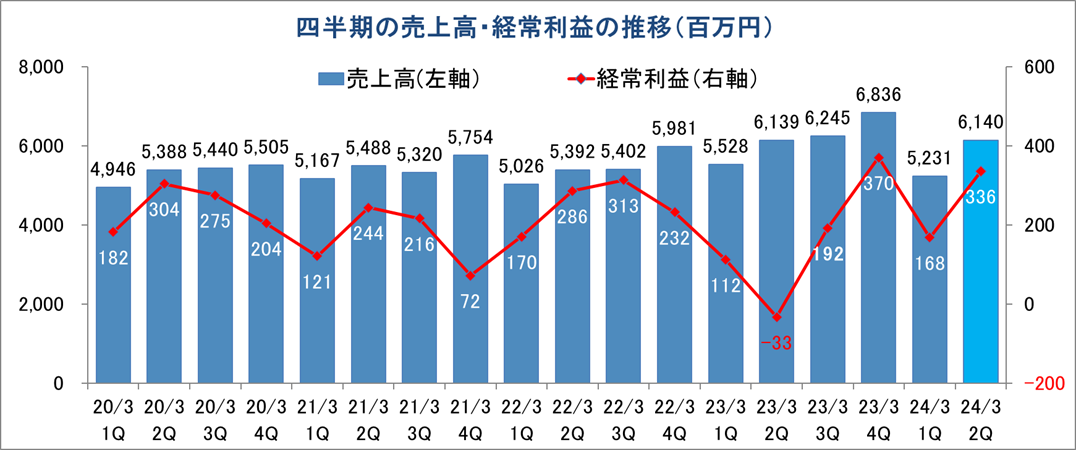

(3)四半期業績の推移

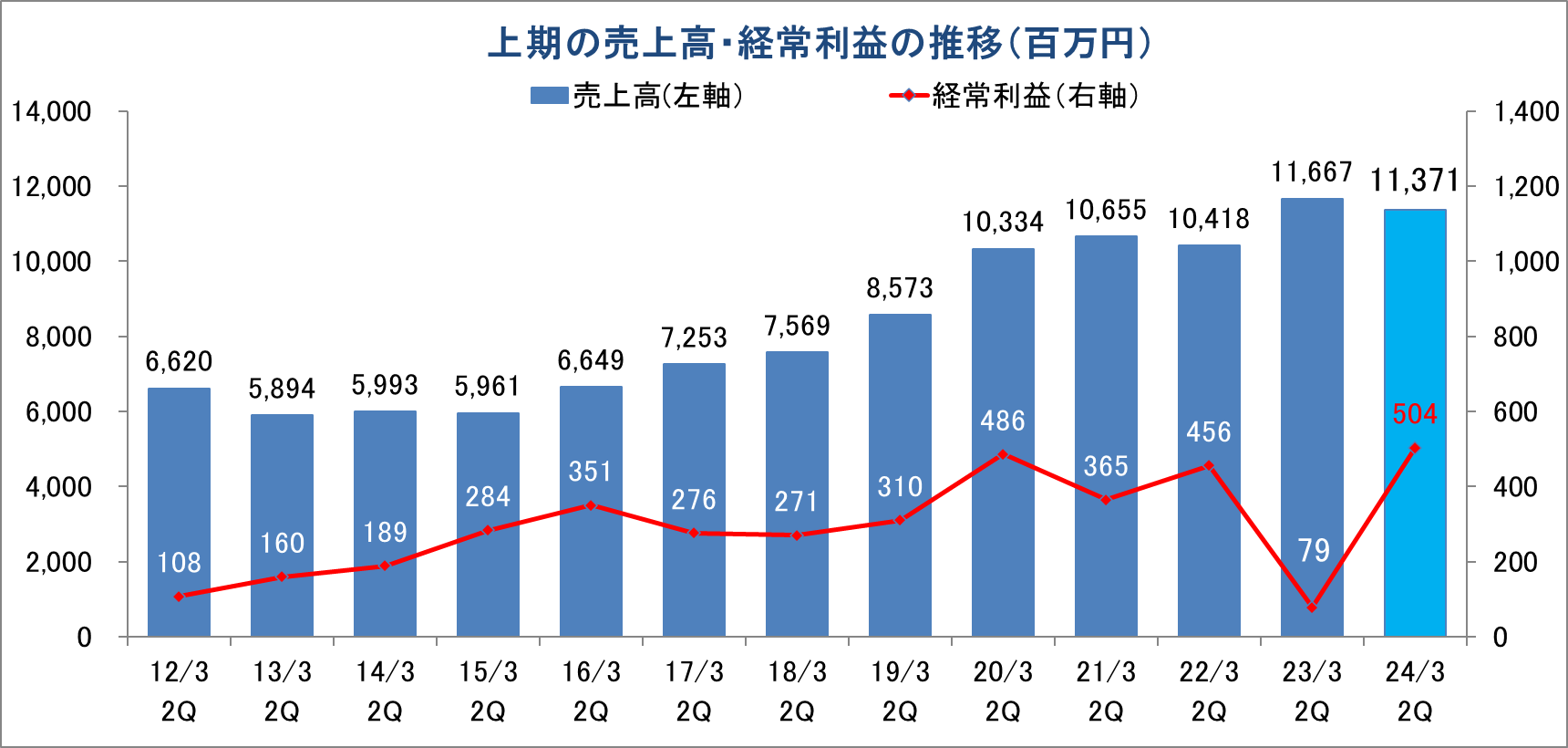

*株式会社インベストメントブリッジが開示資料を基に作成。

24/3期第2四半期(7-9月)は、前年同期比増収増益。過去の第2四半期と比較し、高水準の売上高と経常利益となった。

*株式会社インベストメントブリッジが開示資料を基に作成。

24/3期第2四半期(7-9月)は、季節性があるものの前四半期(4-6月)比で、大幅な増収増益となった。

*株式会社インベストメントブリッジが開示資料を基に作成。

ユーティリティ・ビジネスのセグメント利益は、23/3期第3四半期(10-12月)に黒字化し、4四半期連続のセグメント黒字となった。

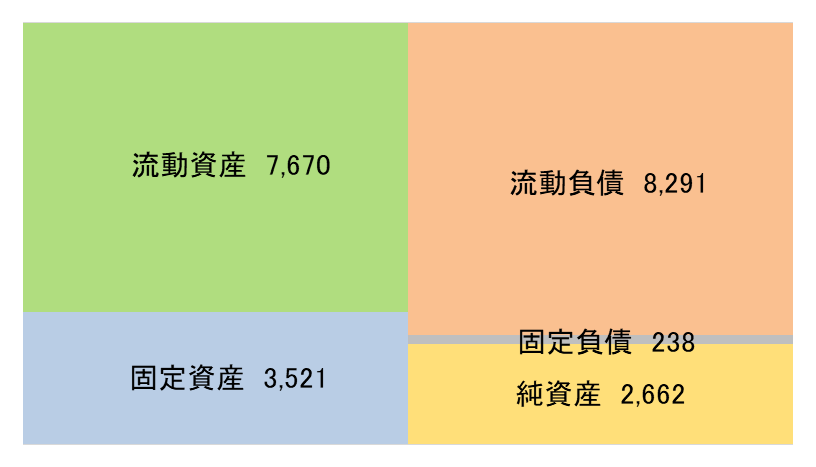

(4)財政状態及び

キャッシュ・フロー(CF)

財政状態

|

23/3月末 |

23/9月末 |

23/3月末 |

23/9月末 |

||

|

現預金 |

1,040 |

1,073 |

仕入債務 |

3,062 |

2,539 |

|

売上債権 |

4,213 |

3,830 |

短期有利子負債 |

1,728 |

2,100 |

|

たな卸資産 |

214 |

172 |

未払金 |

2,721 |

2,770 |

|

有形固定資産 |

106 |

163 |

長期有利子負債 |

– |

– |

|

無形固定資産 |

1,066 |

1,146 |

負債合計 |

8,592 |

8,529 |

|

投資その他 |

1,828 |

2,211 |

純資産合計 |

2,459 |

2,662 |

|

資産合計 |

11,051 |

11,192 |

負債純資産合計 |

11,051 |

11,192 |

*有利子負債=借入金

*単位:百万円

*株式会社インベストメントブリッジが開示資料を基に作成。

23/9月末の総資産は、22/3月末比1億40百円増の111億92百万円となった。資産サイドでは現預金、未収入金、無形固定資産のその他、投資その他の資産のその他などが主な増加要因で、売上債権、前払費用などが主な減少要因となった。負債・純資産サイドでは、短期有利子負債、利益剰余金などが主な増加要因で、仕入債務などが主な減少要因となった。23/9月末の自己資本比率は23.6%と23/3月末の22.1%から1.5ポイント上昇した。

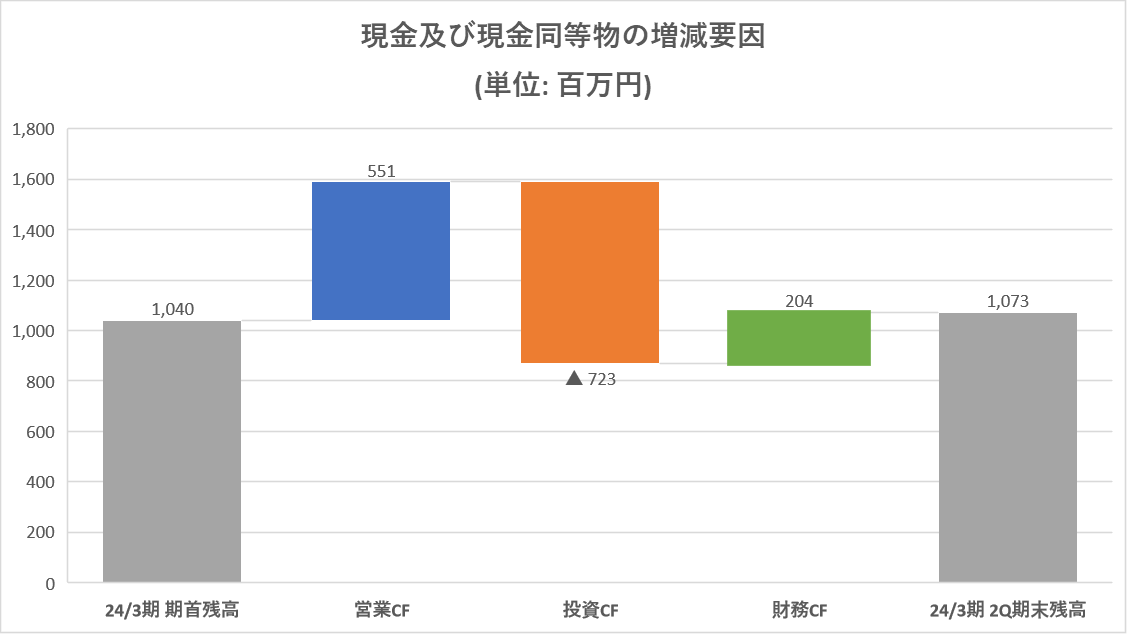

キャッシュ・フロー

|

23/3期 第2四半期累計 |

24/3期 第2四半期累計 |

前年同期比 |

||

| 営業キャッシュ・フロー(A) |

161 |

551 |

390 |

+242.2% |

| 投資キャッシュ・フロー(B) |

-197 |

-723 |

-525 |

– |

| フリー・キャッシュ・フロー(A+B) |

-36 |

-171 |

-135 |

– |

| 財務キャッシュ・フロー |

-74 |

204 |

278 |

– |

| 現金及び現金同等物四半期末残高 |

1,188 |

1,073 |

-115 |

-9.7% |

*単位:百万円

*株式会社インベストメントブリッジが開示資料を基に作成。

CFの面では、税金等調整前当期純利益の増加や売上債権法と人税等の支払額の減少などにより営業CFのプラスが拡大した。一方、無形固定資産の取得や敷金及び保証金の差入の増加などにより投資CFのマイナスが拡大し、フリーCFのマイナスも拡大した。その他、短期借入金の増加などにより財務CFがプラスに転じた。以上の結果により、現金及び現金同等物四半期末残高は前年同期比9.7%減少した。流動資産が総資産の68%以上と高い流動性を維持している。

(5)上場維持基準の適合に向けた

計画に基づく進捗状況

【上場維持基準の適合に向けた取組の実施状況及び評価】

同社の2023年3月末時点におけるスタンダード市場の上場維持基準への適合状況は、流通株式比率のみ不適合となっている。上場維持基準の流通株式比率は25%であるが、東京証券取引所が2023年3月末時点の株券等の分布状況をもとに算出した流通株式比率は21.3%であった。

適合に向けては、親会社である株式会社フォーバルが保有する同社株式の立会外分売による実現を基本方針としている。分売の際の株式価格および株式数や時期等の要件について、引き続きフォーバル社と協議を重ねている。更に株式価格の適正な評価に向けては、新たに株主優待の導入も検討している。また適合時期の計画は、2025年3月迄と、当初のものと変わらないものの、現在協議は、具体的な日程の検討に入っている。

【取組の進捗】

◎リスク再発の回避による業績の安定

① 与信管理委員会の設置

2020年3月期に、大口の卸取引先の破産手続き開始決定に伴う特別損失が発生した。それを受け、代表取締役を委員長とする与信管理委員会を設置、以降、取引先の与信管理の徹底を図っている。委員は、常勤取締役(監査等委員を含む)、経理担当部門長、経営企画担当部門長、内部監査担当部門長で構成しており、委員会議は四半期に一度の定期開催の他、つど案件や事態に応じて招集し、新規取引先の承認と与信限度額、大口取引先や高額利用客の管理状況に関する審議を行っている。

移行基準日から基準日までの期間、委員会の審議事項に係る、特筆すべき損失は発生していない。

② 電力小売事業の安定

異常気象による日本卸電力取引所の取引価格の高騰、ウクライナ情勢による発電燃料の高値等、支配不能な外部リスクに ついては、仕入契約と需給約款を見直し改定する事により影響範囲の最小化に努めており、当該事象が発生した22/3期、 23/3期も、契約数は順調に伸長している。 電力小売事業は24/3期も、「ユーティリティ・ビジネス」セグメントの主力事業に位置付け、注力する。

◎事業に関する新たな取組による業績の向上

DXを活用した中小企業向けのサービスの提供と、同社内の働き方改革による業績の向上に取り組み、株式価格への反映を図る。

①「CollaboOne」の推進

中小企業に向けて、顧客管理・販売管理・請求回収等、根幹業務を統合したクラウド型プラットフォーム「CollaboOne」をサブスクリプションモデルで提供している。多大な初期投資を強いる事なく、中小企業のDX化を推進している。当サービスは、23/3期より情報システム担当部門内に専任の販売チームを設け、Web マーケティングにより市場への浸透を図った結果、電気通信事業者とOA機器販売事業者を中心に導入が進んでいる。なお同チームは、24/3期より上位の組織単位「DXシステム支援部」に改編された。

②「どこでもホン」の推進

IPーPBXとスマートフォンを連携し、場所に関係なくオフィスの固定電話の回線を利用できるサービス「どこでもホン」で、中小企業のリモートワークを推進している。当サービスは提供開始以来、リモートワークの普及と同調して契約数を伸ばしてきたが、23/3期は専用機器の部材となる半導体の不足により、新規獲得の制限を受けた。同事象は24/3期において解消に向かっている。「どこでもホン」は引き続き「IP & Mobile ソリューション・ビジネス」セグメントの中核サービスとして注力する。

③RPAの活用による当社内の働き方改革

RPA(ロボティック・プロセス・オートメーション)の活用によりルーティン業務の工数を最小化し、未来に繋がる創造的な業務の時間を確保している。同社では23/3期まで329種のルーティン業務のRPA化に取り組み、その業務時間を78%削減した。同取組を主導した「デジタル推進プロジェクト」は、24/3期より上位の組織単位「デジタルソリューション室」に改編された。

(6)資本効率

|

19/3期 |

20/3期 |

21/3期 |

22/3期 |

23/3期 |

|

|

ROIC(投下資本利益率) |

8.2% |

12.3% |

8.5% |

15.8% |

11.0% |

|

WACC(負債・株式加重平均資本コスト) |

2.8% |

2.0% |

2.2% |

3.5% |

3.9% |

|

ROIC-WACC |

5.4% |

10.3% |

6.3% |

12.3% |

7.1% |

|

PBR(株価純資産倍率) 倍 |

2.16 |

2.90 |

3.55 |

2.55 |

2.27 |

|

ROE(自己資本利益率) |

22.3% |

-43.9% |

27.6% |

42.7% |

15.9% |

|

株主資本コスト |

6.4% |

6.4% |

6.4% |

6.4% |

6.4% |

|

負債コスト |

0.3% |

0.3% |

0.3% |

0.3% |

0.3% |

*株式会社インベストメントブリッジが開示資料を基に作成。

*ROICの株主資本は簿価金額、WACCは有利子負債で算出。

23/3期のROIC(投下資本利益)は、22/3期に計上した特別利益の影響で前期比4.8ポイント低下となった。

同社は、引き続き成長目標としてROE(自己資本利益率)の向上とWACC(加重平均資本コスト)を超えるROIC(投下資本利益)創出を推進する。

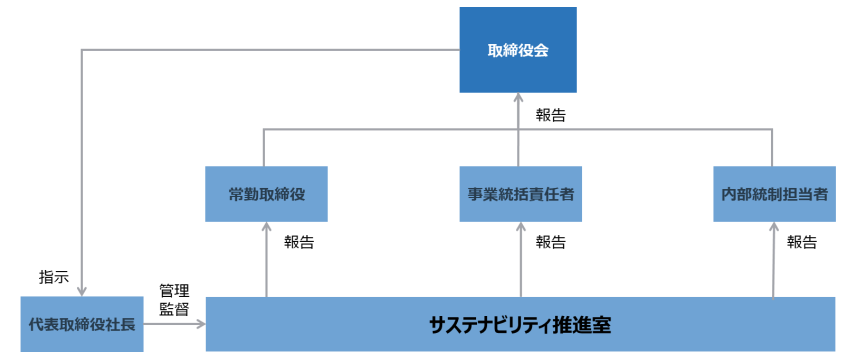

(7)TCFD提言に基づく情報開示

同社は、CFD(気候関連財務情報開示タスクフォース)提言に基づく情報開示「TCFDレポート 2023」を発行した。

同社では気候関連を含むサステナビリティに関する取り組みを、グループ横断で推進するため、2023年4月1日付の組織において、社長が直轄する「サステナビリティ推進室」(以下「推進室」)を新設した。これまでグループ内に点在していた取り組みの情報を推進室に集約し、ここで温室効果ガス(GHG)排出量を削減する事業活動と、気候関連のリスク・機会に関する研究と検討、対応策の立案を中心とした活動を行う。気候関連のリスク・機会のシナリオ分析を行うことで、同社を含むサプライチェーンに影響を及ぼす事項を特定し、定性・定量の両面から評価するとともに、施策の検討および進捗について、定期的なモニタリングを実施する。推進室では二か月に一度、常勤取締役と事業統括責任者、内部統制担当者をメンバーに加えた定例会を開催し、活動内容の報告とともに、気候関連の取り組みや想定されるリスク・機会の相対的な評価を行う。また、定例会における報告および評価は、必要に応じて取締役会に上程され、方針や施策の意思決定の上、経営計画や事業活動に反映する。

(同社TCFDレポート 2023より)

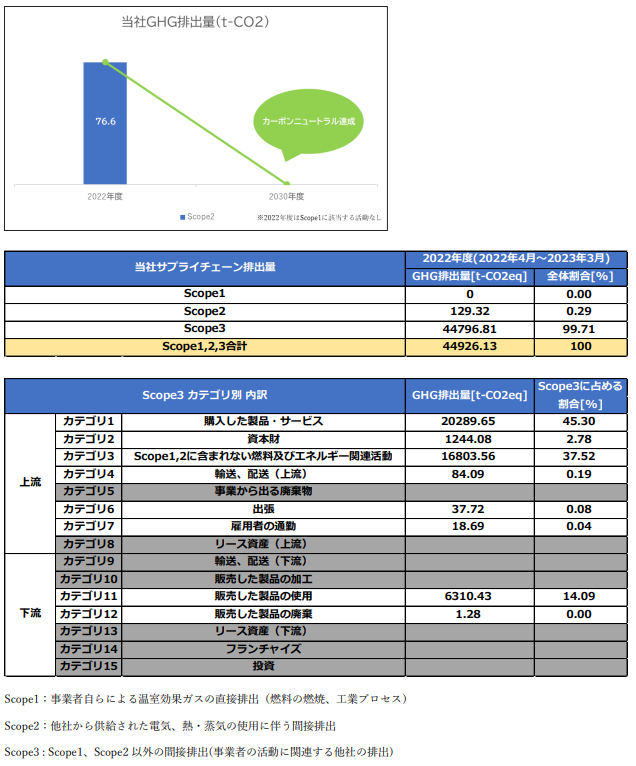

【指標と目標】

同社は 2022年度3月期分より、温室効果ガス(GHG)排出量の継続的な算定を開始した。算定結果に基づき、パリ協定で掲げられた 1.5℃目標、またフォーバルグループが掲げる2030 年カーボンニュートラル(Scope1,2)の、達成に向けた施策を検討する。2022年度においては、J-クレジットを活用したオフセットと、働き方改革に伴う省エネを推進した。

(同社TCFDレポート 2023より)

4.2024年3月期業績予想

(1)連結業績

|

23/3期 実績 |

構成比 |

24/3期 予想 |

構成比 |

前期比 |

|

|

売上高 |

24,748 |

100.0% |

24,170 |

100.0% |

-2.3% |

|

営業利益 |

573 |

2.3% |

850 |

3.5% |

+48.2% |

|

経常利益 |

641 |

2.6% |

790 |

3.3% |

+23.1% |

|

親会社株主に帰属 する当期純利益 |

378 |

1.5% |

510 |

2.1% |

+34.8% |

*単位:百万円

24/3期の業績予想は、前期比2.3%減収、同23.1%の経常増益

第2四半期が終わり、24/3期会社計画は、売上高が前期比2.3%減の241億70百万円、経常利益が同23.1%増の7億90百万円の予想から修正なし。

2023年4月1日付で電力の仕入契約と需給約款を、高値不透明が続く燃料価格が、業績に与える影響を回避できる内容に改定した。ユーティリティビジネスの電力事業において、料金プランを市場連動型に変更する中、市場価格が落ち着くとの見込みのもと、売上高は前期比で若干減少する予想としている。一方、これにより仕入原価も低下することから営業利益以下の段階利益は改善する見込みである。営業利益は、前期比48.2%の8億50百万円の会社予想で、売上高営業利益率は3.5%と前期比で1.2ポイント上昇する計画である。

また、24/3期の配当予想も、前期と同額の1株当たり17円(上期末7円、期末10円)の予定を据え置き。連結配当性向は、55.9%となる見込み。

*株式会社インベストメントブリッジが開示資料を基に作成。

上期の進捗が良いものの、通期計画を据え置いたことから、下期は保守的な売上高と経常利益の計画となっている。

(2)24/3期の主な取り組み

◎既存商材の販売増強と新規サービスの拡充

フォーバルグループが打ち出しているアパートメント構想において、既存商品の増強を図り空室を埋めるとともに、新規サービスの拡充を行い新しい部屋を作ることに注力。今後、同社の商品・サービスの「部屋」を明確にして、個客ごとの空室率を把握することで既存商品の販売増強と新規サービスの拡充につなげる方針である。

|

空室を埋める (既存商材の増強) |

新しい部屋を作る (新規サービスの拡充) |

|

既存商品 |

新規商品 |

| ◆スマートひかり

◆CooVo ◆モバイル関連サービス ◆Elenova ◆CollaboOne ◆印刷サービス ◆Webコンサルサービス ◆保険サービス |

◆超かんたん請求

◆ISO30414 ◆地球にやさしい通信(GX商材) ◆ガス事業 ◆反社チェックツール ◆名刺管理ツール ◆法人GAI・行政GAI ◆RPAサポート等のデジタルソリューション |

【既存商材の販売増強】

|

法人固定回線合計 |

計画比118% |

各種販売促進活動を推進したことで獲得数が増加。 |

|

法人モバイル合計 |

計画比109% |

|

|

Elenova(電力事業) |

計画比130% |

新たに提供を開始した市場連動型プランの価格が落ち着いており、獲得数が計画を上回る。 |

*件数の比較

【新規サービスの拡充】

◎9月より新サービス「超かんたん請求」をリリース(https://www.chokantan.jp/seikyu/)

同社は、インボイス制度対応のWeb請求書発行システム「超かんたん請求」を2023年9月4日(月)にリリースした。

超かんたん請求は、請求書をweb上でかんたんに発行できるクラウドサービス。インボイス制度と電子帳簿保存法にも完全対応している。管理サイトに情報を登録するだけで、インボイス制度に対応したWeb請求書を取引先に自動送信できる。また、毎月定型の請求書は、前月分を再利用することができ、作成の手間を大幅に削減できる。 帳票の印刷・封入・郵送のコストもゼロになり、請求業務の圧倒的な効率化が実現できる。「かんたんに法制度に対応」、「操作がかんたん」、「かんたんにスピード導入」「圧倒的コストパフォーマンス」が超かんたん請求の特徴である。

(同社決算説明会資料より)

◎法人GAIの販売開始(https://info.tactsystem.co.jp/houjin_gai)

同社の100%子会社であるタクトシステム株式会社は、株式会社ギブリーが提供する「法人 GAI powered by GPT-4(以下法人 GAI)」「行政 GAI powered by GPT-4(以下行政 GAI)」のオフィシャルパートナーとして導入・活用のアシストを開始した。

「法人 GAI」「行政 GAI」は、企業内・行政機関内で ChatGPT を専用環境で利用することができるプラットフォーム。タクトシステムでは、これまで様々なDX ツール(RPA や MA など)の導入支援を通じて得た知識と経験を活かし、ChatGPTの安全かつ安心な利用を推進したい企業や行政機関の支援を行う。

(同社決算説明会資料より)

◎ガス小売事業

同社は、2023年9月28日にガス小売事業者の登録を完了し、電力サービス「Elenova」の顧客に向けた都市ガス小売サービス「Elenovaガス」を準備。「Elenovaガス」は、環境価値証書によるカーボン・オフセット(Jクレジット等)が提供されることから導入企業はGXを推進することができる(オフセット無しのサービスも有り)。また、一般ガス事業者よりも安い利用料金となっているのも特徴。同社では、24/3期第4四半期に販売計画を策定するともにテストマーケティングを実施し、25/3期より「Elenovaガス」の供給開始を予定している。参入エリアは、東京ガスエリア、東邦ガスエリア(中部)、大阪ガスエリア(関西)となる見込みである。

(3)通期業績予想に対する進捗率

|

24/3期 会社計画 |

23/3期 第2四半期累計 実績 |

進捗率 |

|

| 売上高 |

24,170 |

11,371 |

47.0% |

| 営業利益 |

850 |

528 |

62.2% |

| 経常利益 |

790 |

504 |

63.8% |

|

親会社株主に帰属 する四半期純利益 |

510 |

370 |

72.7% |

*単位:百万円

好調な上期決算となったものの通期計画を据え置いたことから、売上高と各段階利益は高い進捗率となっている。

5.今後の注目点

同社の24/3期第2四半期の累計決算は、前年同期比2.5%減収ながら、同532.4%の経常増益となった。個人を対象としたサービスの利用件数の減少により、IP&Mobileソリューション・ビジネスで売上高が減少した他、大口顧客及び新規商材の販売計画の遅れによりドキュメントソリューション・ビジネスなどでも売上高が減少した。一方、ユーティリティ・ビジネスにおいて燃料価格の低下に伴い売上原価が縮小されたことなどが利益の増加に寄与した。好調な上期決算となったものの通期計画を据え置いたことから、売上高と各段階利益は高い進捗率となっている。同社は、例年上期よりも下期の方が売上高と利益が多い季節性を考えると、通期計画達成の確度が高まってきたと言えよう。通期計画の達成に向け、どこまで貯金を作れるのか続く第3四半期の業績動向が注目される。その鍵を握るのは、既存商材において今期積極的に販売を増強しているElenova(電力事業)と法人固定回線と法人モバイルである。Elenovaと法人固定回線と法人モバイルの契約件数が会社計画をどれ位上回るのか注目される。

また、同社は上期に新規サービスとして、超かんたん請求と法人GAIの提供開始を開始した。超かんたん請求は、インボイス制度と電子帳簿保存法という中小企業を悩ませる法律の2大改正を一手に解決できる優れたツールであり、今後の販売拡大が期待される。また、法人GAIは、企業内・行政機関内で ChatGPT を専用環境で利用することができるプラットフォームであり、会話データをAIが学習せず、その他の個人情報・機密情報を守るセキュリティ機能が搭載されておりChatGPTの安全かつ安心な利用を推進したい企業や行政機関からの導入が期待される。今上期に新たに提供を開始した超かんたん請求と法人GAIの今後の導入状況が注目される。

<参考:コーポレート・ガバナンスについて>

◎組織形態および取締役・監査役の構成

| 組織形態 | 監査等委員会設置会社 |

| 取締役(監査等委員含む) | 8名、うち社外2名 |

| 監査等委員 | 3名、うち社外2名 |

◎コーポレート・ガバナンス報告書

最終更新日:2023年6月23日

<基本的な考え方>

当社では、取締役会を唯一の経営意思決定機関として位置付けております。

定例取締役会を毎月開催するほか、重要案件が生じる都度臨時取締役会を機動的に開催し、迅速かつ的確な経営判断を行っております。

また、企業経営情報の積極的な開示を目的として、適時に当社のホームページにおいて財務情報に限定しないディスクロージャーを行っております。

当社は、監査等委員設置会社形態を採用しており、同形態により十分にガバナンスが機能していると認識しております。

<コーポレート・ガバナンス・コード各原則の実施について>

実施をしないコード:11項目、そのおもな原則と理由

|

原則 |

実施しない理由 |

| (補充原則2-4-1 人財の多様性に関する考え方) | 当社は、社員を「人財」として、経営における重要な資源と考えております。

能力や適性、実績を重視する、人物本位の採用・配属・登用を行っており、性別や年齢、国籍や新卒・中途採用等の属性で区別が生じる規程や制度は設けておりません。2023年3月31日時点で、全従業員のうち、28 .9%を女性が占めており、取締役にも女性を登用しております。一方、育児や介護を担う社員に向けては、仕事との両立を可能とする、保育・介護費用の支援と勤務時間の特例を定めた規程を設け、長く安心して働く事ができる環境を整えております。また、人財育成においては、OJTに偏る事なく、教育研修・評価制度・社内コミュニケーションの三分野でプロジェクトを常設し、継続的な改善に取り組んでおります。 なお、当社では前述のとおり、人物本位で人事を運用している事、また例年、新規採用者は新卒・中途採用者を合わせて10名前後の規模である 事から、従業員の属性別の数値目標を設けておりませんが、今後の人財計画を策定する過程で、必要に応じて検討してまいります。 |

| (原則3-1 情報開示の充実) | (1)会社の目指すところ(経営理念等)や経営戦略、経営計画会社の目指すところ(経営理念等)は、「社是」であり、「社員・家族・顧客・株主・取引先と共に歩み社会価値創出を通してそれぞれに幸せを分配することを目指す」を基本理念に中期経営計画を策定しております。しかし当社の事業環境における経営状況の変化は激しいため、柔軟な対応が阻害されないよう、現在、中期経営計画は公表をしておりません。なお、公表はしておりませんが中期経営計画の目標に対する実績分析は毎回実施し、毎年度の経営戦略・経営計画に反映させるとともに、次期中期経営計画に反映しております。

(2)本コードのそれぞれの原則を踏まえた、コーポレート・ガバナンスに関する基本的な考え方と基本方針コーポレート・ガバナンスに関する基本的な考え方と基本方針は、コーポレート・ガバナンスに関する報告書「1.基本的な考え方」に記載しております。 (3)取締役会が経営陣幹部・取締役の報酬を決定するに当たっての方針と手続「II経営上の意思決定、執行及び監督に係る経営管理組織その他のコーポレート・ガバナンス体制の状況」の「1.機関構成・組織運営等に係る事項」の【取締役報酬関係】「報酬の額又はその算定方法の決定方針の開示内容」をご参照ください。 (4)取締役会が経営陣幹部の選解任と取締役・監査役候補の指名を行うに当たっての方針と手続取締役候補の指名にあたっては、当社の社是を理解し、的確かつ迅速な意思決定、適切なリスク管理、業務執行の監視および会社の各機能と各事業部門をカバーできるバランスを考慮し、適材適所の観点より総合的に検討し、取締役会で決議しております。 (5)取締役会が上記(4)を踏まえて経営陣幹部の選解任と取締役・監査役候補の指名を行う際の、個々の選解任・指名についての説明取締役候補者の指名理由は、「株主総会招集ご通知」の参考書類に記載しております。 |

| (補充原則4-2-1 中長期的な業績と連動する報酬体系) | 当社は、経営陣の報酬額を「II経営上の意思決定、執行及び監督に係る経営管理組織その他のコーポレート・ガバナンス体制の状況」の「1.機関構成・組織運営等に係る事項」の【取締役報酬関係】「報酬の額又はその算定方法の決定方針の開示内容」に記載した方針と手続きに則り決定しております。 中長期的な業績と連動する報酬の割合や、現金報酬と自社株報酬との割合については、検討してまいります。 |

| (補充原則4-8-3 独立社外取締役) | 当社の取締役会は8名で構成されており、うち取締役監査等委員は3名、そのうちの2名に、独立社外取締役を選任しております。2名のうち、1名は公認会計士、1名は弁護士の資格を有しており、ともに専門能力と経験をバックボーンとした、企業倫理・コンプライアンス・内部統制に関する高い知見を有しております。取締役会は、すべての取締役監査等委員が出席し、取締役の業務執行の状況を監視できる体制となっており、支配株主との取引については、独立社外取締役の知見を重用し、厳正な審議と適正な決議が為されております。独立社外取締役の比率および特別委員会の設置とも、現時点では当補充原則の要求に充足しておりませんが、取締役会の監視・監督機能の維持乃至強化を重視し、今後検討してまいります。 |

| (原則5―2経営戦略や経営計画の策定・公表 ) | 当社は、中期経営計画を策定しておりますが、当社の事業環境における経営状況の変化は激しいため、柔軟な対応が阻害されないよう、中期経営計画は公表をしておりません。なお、公表はしておりませんが中期経営計画の目標に対する実績分析は毎回実施し、毎年度の経営計画に反映させるとともに、次期中期経営計画に反映しております。なお、2019年3月期乃至2023年3月期のROIC(投下資本利益)及びROE(自己資本利益率)等の資本効率については、当社ホームページで開示しております。

・資本効率について(2023年3月末時点) https://www.forvaltel.co.jp/_file/ja/article/315/ir_pdf01/2/ |

<開示している主な原則>

|

原則 |

開示している主な原則 |

| (原則1-4 政策保有株式) | 当社では政策保有株式は現在保有しておりません。また、今後も原則として政策保有は行わない方針です。 |

| (原則3-1―3 サステナビリティへの取組、人的資源や知的財産への投資について) | (1)サステナビリティへの取組について当社の、サステナビリティへの取組に関する基本方針は、「環境対策に関する方針」として、当社ホームページで開示しております。

・環境対策に関する方針URL: https://www.forvaltel.co.jp/company/environment.html 具体的な取組内容は、次の通りとなります。 《営業活動を通した取組》 主力事業セグメントにおいて法人顧客に向け、CO2排出係数ゼロの電力や、ペーパレスおよびリモートワークを可能とする業務ソリューションを提供する事で、脱炭素社会と働き方の多様性を推進しております。 ・CO2排出係数ゼロの電力サービス「ELENOVA地球にやさしいでんき」 URL: ・ペーパレスおよびリモートワークを可能とするオール・イン・ワンの業務 ソリューション「CollaboOne」 URL: https://www.forvaltel.co.jp/dx.html ・オフィスの電話がどこでもつながる通信ソリューション「どこでもホン」 URL: https://www.forvaltel.co.jp/dx.html 《営業外の取組》 当社では、新型コロナウイルス感染症発生以前より、自社の働き方改革として、リモートワークと業務のペーパレス化に取組んでまいりました。その具体的な成果として顕れるオフィスの電力利用とコピー用紙の利用の削減量およびそこから算定されるCO2排出の削減量を数値化、社員に告知する事により、サステナビリティへの取組に対する意識を高めております。また当社は、開発途上国で教育支援を行っている国際NGO団体の法人パートナーに参画しており、団体職員による社員へのレビューの場を設けております。 (2)人的資本への投資等について当社は、社員を「人財」として、経営における重要な資源と考えております。投資等の取組については前記の「(補充原則2-4-1 人財の多様性に関する考え方)」をご参照ください。 (3)知的財産への投資等について当社の主な収益は、電気通信や電力等のトラフィックの卸しと小売りから成り、その商流自体は、特に知的財産への投資を要するものではありません。但し現在、こうした卸しや小売りと、前記の「CollaboOne」「どこでもホン」等、当社の企画乃至開発から出自するサービスとの一体提供を推進しており、これらのサービスについては特許出願等、知的財産権の確保に向けた投資を、実施もしくは検討しております。 |

| (原則4-9 独立社外取締役の独立性判断基準及び資質) | 当社は、会社法及び東京証券取引所が定める独立性基準を満たしていることに加え、誠実な人柄、高い見識と能力を有し、当社の経営に対し真摯かつ建設的に助言できる経験を重視しております。 |

| (補充原則4-11-1取締役選任に関する方針・手続) | 当社は、取締役会は多様な知識、経験、能力を備えた構成員により構成されることが必要であると考えております。すなわち、業務執行の監督と重要事項に係る意思決定をするためにはこのような構成員により取締役会の多様性が確保されることが不可欠であると考えております。なお、当社は取締役8名のうち非業務執行取締役4名(内、監査等委員3名)を選任しており、業務執行取締役の業務執行を監督する体制を構築しております。 |

| (原則5-1 株主との建設的な対話に関する方針) | 当社では、IR担当取締役を選任するとともに、経営企画部をIR担当部署とし、株主構成の把握に努め、効果的な対話を行っております。株主・投資家の要望に応じて代表取締役、IR担当取締役、IR担当部署が対応し、株主・投資家との円滑な対話を実践するために、IR担当部署が中心となって関連部門間の連携を図っております。代表取締役による決算説明会の開催や国内外の機関投資家からの取材対応をするほか、説明会資料を適宜、当社ウェブサイトに掲載しております。また、株主・投資家との対話で得られた意見は必要に応じて取締役(監査等委員を含む)にフィードバックして、企業価値の向上に努めております。なお、株主・投資家との対話に関しては、内部情報管理規程に基づきインサイダー情報の漏洩防止に努めております。 |